「今期は業績が絶好調だ。利益もかなり出そうだし、そろそろ社用車を買い替えようか」「以前から憧れていた新車のベンツ、今なら一括で買えるな」ビジネスが軌道に乗り、利益が出始めると、多くの経営者が高級車の購入を検討します。それは成功者の証であり、モチベーションを高めるための重要なファクターでもあります。

しかし、ここで少し立ち止まって考えてみてください。その新車、本当に「会社の経費」として賢い買い物と言えるでしょうか?実は、世の中の「儲かっている社長」や「お金の知識に長けた経営者」ほど、ピカピカの新車ではなく、あえて「特定の中古車」を選んで購入しています。

彼らが中古車を選ぶ理由は、単に購入価格を抑えたいからではありません。そこには、新車では絶対に実現できない、税務上の強力なメリットと資産防衛のスキームが隠されているからです。何も知らずに新車を購入してしまうと、数百万円単位の節税機会を逃してしまうかもしれません。

この記事では、なぜ富裕層や賢い経営者がこぞって中古車を選ぶのか、その「減価償却」のカラクリと、資産価値を維持するための車種選びの極意について徹底的に解説します。

The following two tabs change content below.

個人購入と法人購入、どちらが資産防衛に有利か?

高級車を購入する際、まず最初の分岐点となるのが「個人名義」で買うか、「法人名義」で買うかという点です。

結論から申し上げますと、事業で使用する実態があるのであれば、圧倒的に「法人名義」で購入する方が有利です。

その理由は、法人税の節税効果だけでなく、個人の手取り額にも大きな影響を与えるからです。

役員報酬で買う場合の「見えないコスト」

社長が個人名義で1,000万円の車を買う場合をシミュレーションしてみましょう。

この1,000万円は、会社から受け取った「役員報酬」の中から支払われます。

しかし、役員報酬として手元に残るお金は、すでに多額の税金と社会保険料が引かれた後のものです。

日本の税制では、個人の所得が高くなればなるほど税率が上がる「累進課税」が採用されています。

仮に、所得税・住民税を合わせた税率が約50%の経営者だとしましょう。

手取りで1,000万円を残すためには、額面で約2,000万円の役員報酬を受け取る必要があります。

つまり、1,000万円の車を買うために、会社は2,000万円のコストを負担し、そのうち1,000万円を国に税金として納めている計算になるのです。

これでは、資産形成の効率が悪すぎます。

法人で購入すれば「経費」で利益を圧縮できる

一方、法人名義で購入する場合はどうでしょうか。

会社が支払う1,000万円は、減価償却を通じて会社の「経費(損金)」として計上できます。

法人税の実効税率を約30%〜34%とすると、1,000万円の経費を作ることで、約300万円〜340万円の法人税を減らす効果が生まれます。

- 個人購入:2,000万円稼いで、税金を払って、やっと1,000万円の車が手に入る。

- 法人購入:1,000万円で車を買って、さらに約300万円の節税ができる。

この差は歴然です。

法人で購入することは、単に車を手に入れるだけでなく、キャッシュアウトを抑えながら利益を圧縮する、非常に合理的な投資活動と言えるのです。

ただし「事業関連性」は絶対条件

もちろん、どんな車でも無条件に経費として認められるわけではありません。

大前提として、「事業を行う上で必要であること」を税務署に説明できなければなりません。

- 事業での使用実態:通勤、取引先への訪問、接待ゴルフの送迎など、業務に使っている記録が必要です。

- 車種の妥当性:会社の規模や業種に見合った車種であることが求められます。

例えば、利益が数百万円しかない会社が、数千万円の2シーターのオープンカーやスポーツカーを購入した場合、税務調査で「これは社長の個人的な趣味ですよね?」と指摘され、経費計上を否認されるリスクが高まります。

そのため、多くの経営者は、高級感がありながらも実用性が高く、「お客様の送迎にも使う」という説明がしやすい、4ドアのセダン(ベンツSクラスやBMW7シリーズなど)や、ミニバン(アルファードなど)を選ぶ傾向にあります。

「減価償却」のマジック!なぜ4年落ち中古車なのか

法人で車を買うメリットは理解できても、「なぜ新車ではなく中古車なのか?」という疑問が残るでしょう。

その答えは、会計上のルールである「減価償却」の仕組みの中にあります。

「いつ経費になるか」が勝負の分かれ目

減価償却とは、長期間使用する高額な資産(車や建物など)の購入費用を、一度に全額経費にするのではなく、法律で決められた年数(法定耐用年数)に分けて、少しずつ経費にしていくルールのことです。

例えば、1,000万円の新車を現金一括で買ったとしても、その年に1,000万円全額が経費になるわけではありません。

「車は6年間使える」というルールの下、6年かけて徐々に経費化していくことになります。

しかし、利益がたくさん出ていて「今期の税金を減らしたい」と考えている社長にとっては、6年もかけてちびちび経費にするのでは遅すぎるのです。

そこで登場するのが「中古車」です。

中古車は、新車に比べて「耐用年数」が短く設定されます。

耐用年数が短いということは、それだけ「短い期間で、一気に経費にできる」ことを意味します。

「耐用年数2年」の爆発力

中古車の耐用年数は、以下の計算式で算出されます。

(法定耐用年数-経過年数)+経過年数×20%

新車の法定耐用年数は6年(72ヶ月)です。

ここで、初度登録から「3年10ヶ月(46ヶ月)」が経過した中古車を計算してみましょう。

- (72ヶ月-46ヶ月)+46ヶ月×0.2=26ヶ月+9.2ヶ月

- 合計35.2ヶ月≒2.9年

税法上、2年を超える端数は切り捨てとなるため、耐用年数は「2年」となります。

ここが最大のポイントです。

法人の減価償却(定率法)において、耐用年数2年の資産の償却率は「1.000(100%)」と定められています。

つまり、「4年落ち(正確には3年10ヶ月落ち)」の中古車を購入すると、計算上は購入した金額の全額を、その年の経費として一括計上できることになるのです。

1,000万円の中古ベンツを買えば、その年に1,000万円の損金が作れる。

これこそが、新車にはない中古車だけの特権であり、多くの社長が中古車を選ぶ最大の理由です。

【重要】月割り計算の落とし穴に注意

ただし、一つだけ絶対に注意しなければならない点があります。

それは、減価償却費は「月割り計算」であるということです。

「1年で100%経費にできる」といっても、それは「12ヶ月間事業に使った場合」の話です。

もし、決算月のギリギリに駆け込みで購入して、1ヶ月しか乗っていない場合、経費にできるのは購入額の12分の1だけです。

これでは節税効果はほとんどありません。

この「4年落ち即時償却スキーム」の効果を最大化するためには、「期首(事業年度の始まり)」に合わせて購入し、納車を済ませて使い始めることが鉄則です。

そうすることで、購入額のほぼ全額をその期の利益から差し引くことが可能になります。

新車・中古車・リース:経営タイプ別・最適解の選び方

車の調達方法は、一括購入だけではありません。ローンやカーリースという選択肢もあります。

また、会社の状況によっては、あえて新車を選んだ方が良い場合もあります。

それぞれの特徴を比較し、自社に最適な方法を選びましょう。

①「新車」が向いている会社

- 特徴:法定耐用年数6年で、ゆっくりと経費化していく。

- 向いているケース:

- 毎年安定して利益が出ており、急激な節税を必要としていない会社。

- 6年ごとに定期的に買い替えるサイクルを作りたい会社。

- 最新の機能や安全装備、ステータス性を最優先したい場合。

- 故障リスクを極限まで減らしたい場合。

②「4年落ち中古車」が向いている会社

- 特徴:最短1年で全額を経費化できる(単年度の節税効果が最大)。

- 向いているケース:

- 今期、突発的に大きな利益が出てしまい、早急に節税対策を打ちたい会社。

- 手元のキャッシュ(内部留保)を、価値のある資産に変えてプールしておきたい会社。

- 短期間(1〜2年)で乗り換えていく予定の会社。

③「カーリース」が向いている会社

- 特徴:車両代金、税金、保険料などがコミコミで定額払い。原則として全額経費になる。

- 向いているケース:

- 初期費用のキャッシュアウトを抑えたい会社。

- 車両管理(車検やメンテナンスの手配)の手間を省きたい会社。

- 「資産」としてバランスシートに載せたくない場合(オフバランス化)。

- ※ただし、契約期間中の解約が原則できない、走行距離制限があるなどのデメリットもあります。

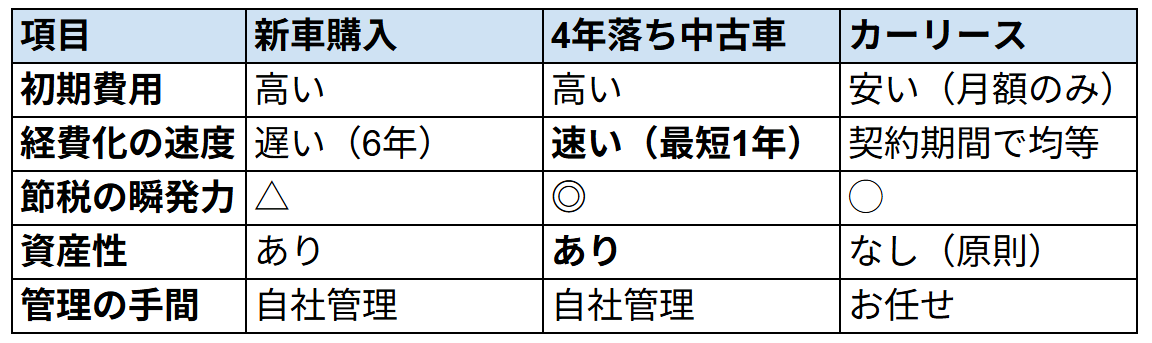

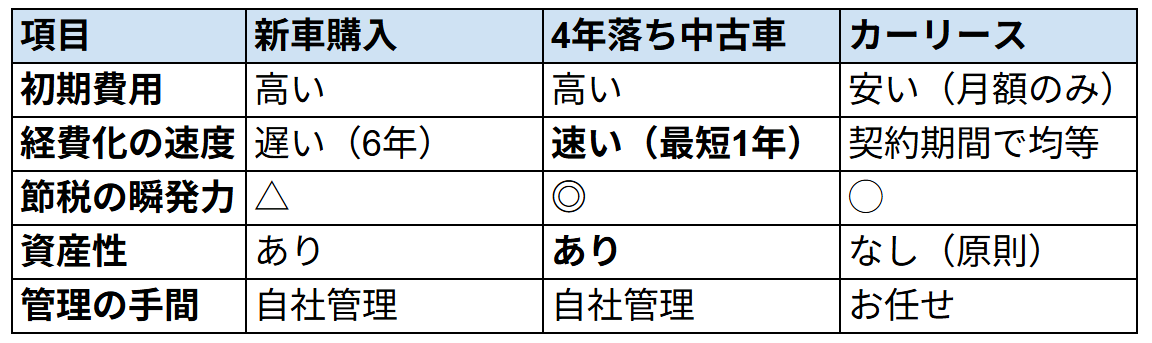

図表にするならば、以下のようになります。

「今期どうしても利益を圧縮したい!」というニーズがあるならば、4年落ち中古車の現金購入(またはローン購入)が最強の選択肢となります。

ただの中古車ではダメ!「値崩れしない車」が最強の簿外資産になる

節税効果だけを見れば、どんな中古車でも良いように思えますが、資産防衛の観点からは「車種選び」が極めて重要です。

なぜなら、車は買っておしまいではなく、いずれ「売却」する時が来るからです。

車は「走る簿外資産」である

4年落ちの中古車を購入して1年で償却しきると、帳簿上の車の価値は「1円(備忘価額)」になります。

しかし、現実の車の価値が1円になるわけではありません。

中古市場で人気のある車であれば、購入時と変わらない価格、あるいはそれ以上の価格で売れることさえあります。

この差額こそが、会社にとっての「含み益」であり、税金を払わずに会社の中に蓄積された「簿外資産」となります。

いざ資金繰りが苦しくなった時や、赤字が出そうな年にこの車を売却すれば、500万円の現金が会社に入ってきます。

売却益は利益として計上されるため、赤字の穴埋めに使うことができるのです。

つまり、値崩れしない中古車を持つことは、万が一の時のための「保険」や「貯金」と同じ役割を果たします。

狙い目は「ベンツGクラス」「アルファード」「フェラーリ」

では、具体的にどのような車を選べば良いのでしょうか。

キーワードは「リセールバリュー(再販価値)」です。

圧倒的な人気を誇り、新車以上の価格で取引されることもある「リセールの王様」。頑丈でモデルチェンジのサイクルも長いため、値崩れしにくい鉄板の車種です。

国内だけでなく海外(特にアジア圏)での需要が非常に高く、輸出転売による高値買取が期待できます。

SUVタイプは世界的に人気があり、安定したリセールバリューを維持しています。

希少性が高く、投機的な対象としても見られるため、購入価格よりも高く売れるケースが珍しくありません。ただし、業務上の必要性の説明(福利厚生や広告宣伝など)が難しくなるため、税務上のリスク管理が必要です。

逆に、セダンタイプの不人気車種や、特殊なカラーの車は値下がりが激しいため、資産防衛の観点からは避けた方が無難です。

色は「白」か「黒」、装備は「フルオプション」「革シート」「サンルーフ」付きを選ぶのが、高く売るためのセオリーです。

【応用編】実質負担1割?1年ごとに高級車を乗り換える錬金術

ここまでの知識を組み合わせると、驚くべきスキームが可能になります。

それは、「1年ごとに高級車を乗り換え続ける」という方法です。

1年乗り換えスキームの全貌

- 期首に購入:

期首に1,000万円で「4年落ちのリセールが良い中古車」を購入します。

- 全額経費化:

その期のうちに1,000万円全額を減価償却費として経費計上し、法人税を約340万円節税します。

- 翌期首に売却:

1年乗った後、翌期の期首にその車を売却します。リセールの良い車であれば、900万円程度で売れる可能性があります(値落ち率10%と仮定)。

- 買い替え:

売却したお金を元手に、また別の「4年落ち中古車」を購入します。

このサイクルを回すとどうなるでしょうか。

会社が負担した実質のコストは、値落ちした分の「100万円」だけです。

たった100万円の負担で、1年間1,000万円クラスの高級車に乗り、さらに340万円もの節税メリットを享受できたことになります。

売却時に利益(雑収入)が出ますが、同時に新しい車を購入して即時償却すれば、その利益を相殺することができます。

これを繰り返すことで、常に経費を作り続けながら、実質的な負担を極限まで抑えて高級車に乗り続けることが可能になるのです。

もちろん、市場価格の変動リスクや売却時の手数料などは考慮する必要がありますが、非常に理にかなった資産防衛術と言えるでしょう。

まとめ

「社長がベンツに乗る」

それは単なる見栄や贅沢ではなく、緻密な計算に基づいた高度な経営判断の一つです。

- 法人で購入し、個人の手取りを守る。

- 4年落ち中古車を選び、最短で経費化する。

- リセールの良い車種を選び、資産価値を維持する。

この3つのポイントを押さえることで、車は単なる移動手段から、会社を守る強力な「資産防衛ツール」へと進化します。

利益が出ている今だからこそ、将来を見据えた賢い車の買い方を検討してみてはいかがでしょうか。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な車種の選び方や、ここでは紹介しきれなかった注意点についても触れていますので、ぜひご覧ください。