「赤字経営」と聞くと、多くの方は「倒産の危機」「経営不振」といったネガティブなイメージを抱くのではないでしょうか。もちろん、資金繰りが悪化しての赤字は深刻な問題ですが、実は、会計上の「赤字」は、必ずしも会社の危機的状況を意味するわけではありません。

それどころか、計画的に「戦略的な赤字」を作り出すことで、法人税の負担を合法的にゼロにし、その資金を未来の成長のために再投資するという、極めて高度な節税・経営戦略が存在します。実際、ソフトバンクグループのような巨大企業も、過去に会計上の巨額な赤字(欠損金)を創出し、それを活用して税負担を最適化してきました。

この記事では、まず「赤字=倒産」ではない理由と、むしろ危険な「黒字倒産」の実態を解説します。その上で、戦略的な赤字経営がもたらす3つの大きな税務メリット、そして、繰り越した赤字を最大限に活用するための「繰越控除」と「繰戻還付」の使い分け、最後に赤字経営を実践する上での注意点について、詳しくご紹介していきます。

The following two tabs change content below.

1.赤字経営は悪なのか?会計上の利益とキャッシュフローの違い

赤字だからといって、すぐに倒産するわけではない

まず理解すべきは、会計上の「赤字」と、会社の現金(キャッシュ)の増減は、必ずしも一致しないということです。会計上の赤字とは、一定期間(通常は1事業年度)において、会社の収益よりも費用が上回っている状態を指します。

しかし、赤字決算であっても、過去に蓄積した内部留保(利益剰余金)が潤沢であったり、金融機関からの融資で手元資金が十分にあれば、会社は問題なく経営を続けることができます。特に、キャッシュの支出を伴わない経費である「減価償却費」が、会計上の赤字を生み出す大きな要因となることがあります。

例えば、初年度に5,000万円の設備投資を行ったとします。キャッシュの支出は初年度に集中しますが、会計上の費用(減価償却費)は、その設備の耐用年数(例えば10年)にわたって、毎年500万円ずつ計上されます。2年目以降は、キャッシュの支出がないにもかかわらず、毎年500万円の経費が計上されるため、キャッシュフローは黒字でも、会計上は赤字になる、という状況が起こり得るのです。

むしろ危険な「黒字倒産」

一方で、会計上の決算書は黒字なのに、手元の現金が尽きて倒産してしまう「黒字倒産」のリスクは、常に存在します。

これは、売上が発生するタイミングと、その代金が実際に入金されるタイミングのズレ(売掛金)や、過剰な在庫投資などが原因で発生します。帳簿上は利益が出ていても、運転資金がショートすれば、会社は存続できません。重要なのは、会計上の損益だけでなく、常に会社のキャッシュフローを把握しておくことです。

2.戦略的な赤字経営がもたらす3つの税務メリット

キャッシュフローが健全であることを前提に、戦略的に赤字決算を行うことには、主に3つの大きな税務メリットがあります。

①法人税等の支払いが免除される

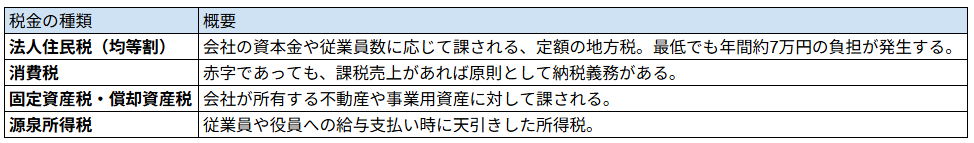

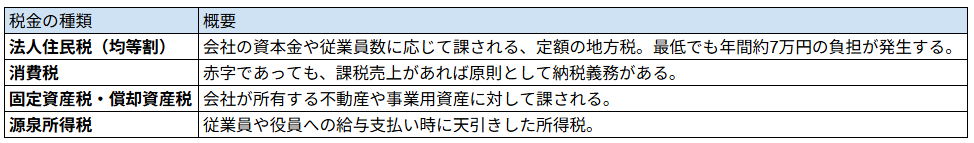

これは最も直接的なメリットです。法人税や法人事業税は、会社の所得(利益)に対して課税されるため、決算が赤字であれば、これらの税金は発生しません。もちろん、赤字であっても支払わなければならない税金もあります。

【図表】赤字決算でも支払いが必要な主な税金

とはいえ、利益額に応じて負担が重くなる法人税や法人事業税がゼロになる効果は、非常に大きいと言えます。

②赤字(欠損金)を最大10年間繰り越し、将来の利益と相殺できる

これが、戦略的赤字経営の核となるメリットです。青色申告法人であれば、その事業年度に生じた赤字(税務上は「欠損金」と言います)を、翌年以降、最大10年間にわたって繰り越すことができます。

そして、将来の事業年度で黒字が出た際に、この繰り越してきた欠損金と黒字を相殺し、課税所得を圧縮することができるのです。これを「欠損金の繰越控除」と言います。

ソフトバンクの事例

冒頭で触れたソフトバンクグループは、2018年にグループ内の資本取引を通じて、約2兆円もの巨額な欠損金を作り出しました。

この欠損金を活用することで、その後数年間にわたって発生する利益と相殺し、法人税の負担を大幅に軽減してきたのです。(※この特定のスキームは、その後の税制改正で規制されています。)

中小企業の場合、繰越控除に利用できる欠損金の額に上限はありません。その期の利益の全額を、過去の欠損金と相殺することも可能です。(※資本金1億円超の大企業の場合は、その期の所得の50%までしか相殺できない、という制限があります。)

③前期の黒字を取り戻す「欠損金の繰戻還付」

繰越控除が、赤字を「未来」の黒字と相殺する制度であるのに対し、赤字を「過去」の黒字と相殺し、既に納めた税金の還付を受けることができる制度もあります。これが「欠損金の繰戻還付」です。

具体的には、当期が赤字で、かつ、前期が黒字で法人税を納付している場合に、当期の赤字額を前期の所得金額から控除し、再計算した結果、納め過ぎとなっていた前期の法人税額の還付を請求できる制度です。

繰越控除と異なり、将来の節税ではなく、当面のキャッシュフローを改善できるという大きなメリットがあります。

還付金額の計算例

- 前期の所得:1,000万円

- 前期の法人税納付額:約300万円

- 当期の欠損金(赤字):500万円

この場合、還付される法人税額は、以下の計算式で算出されます。

前期の法人税額×(当期の欠損金額÷前期の所得金額)300万円×(500万円÷1,000万円)=150万円

このケースでは、約150万円の現金が還付されることになります。

3.「繰越控除」と「繰戻還付」はどちらがお得か?

当期の赤字が発生した場合、「繰越控除」で将来の税金を安くするのと、「繰戻還付」で過去の税金を取り戻すのとでは、どちらを選択すべきでしょうか。これは、会社の状況によって判断が異なります。

- 繰越控除が有利なケース:当期の赤字が一時的なもので、翌期以降、安定して大きな黒字が見込まれる場合。将来のより高い税率がかかる利益と相殺した方が、トータルの節税額は大きくなる可能性があります。

例えば、中小企業経営強化税制などを活用し、大規模な設備投資によって戦略的に大きな赤字を作り出した場合は、その赤字を10年間かけて、将来の利益と相殺していく方が有利になることが多いでしょう。

- 繰戻還付が有利なケース:翌期以降の業績見通しが不透明で、将来黒字が出るか分からない場合。あるいは、当面の資金繰りが厳しく、1円でも多くのキャッシュを確保したい場合。

繰戻還付は、前期が黒字であることが条件のため、赤字が続いてしまうと利用できなくなります。将来の不確実な節税メリットよりも、現在の確実なキャッシュ還付を優先すべき状況では、繰戻還付を選択するのが賢明です。

4.赤字経営を実践する上での注意点

戦略的な赤字経営は有効な手段ですが、注意すべき点もあります。それは、金融機関からの融資審査への影響です。

決算書が赤字であるという事実は、金融機関に対して、ネガティブな印象を与える可能性があります。特に、創業して間もない時期に赤字が続くと、「事業の将来性に不安がある」と判断され、融資が受けにくくなることがあります。

ただし、金融機関も、赤字の「中身」を精査します。その赤字が、減価償却費の計上や、将来の成長のための先行投資によるものであり、キャッシュフローは健全であると合理的に説明できれば、融資の判断に大きな影響を与えないケースも多いです。

重要なのは、なぜ赤字になったのか、そして、今後の黒字化に向けた具体的な計画を、明確に説明できることです。

まとめ

「赤字」という言葉の響きに、過度に恐れる必要はありません。会計上の赤字と、会社の現金の動きは別物であり、キャッシュフローが健全であれば、赤字決算は必ずしも悪ではありません。

むしろ、減価償却の仕組みや、中小企業向けの税制優遇などを戦略的に活用し、計画的に「会計上の赤字」を作り出すことは、法人税の負担を軽減し、会社の成長資金を確保するための、極めて有効な経営戦略となり得ます。

そして、その赤字(欠損金)は、「繰越控除」として未来の利益と相殺することも、「繰戻還付」として過去に納めた税金を取り戻すことも可能です。

自社の財務状況と将来の事業計画を冷静に分析し、どのタイミングで、どの程度の利益を目指すのか。そして、赤字をどう活用するのか。この視点を持つことが重要です。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。