事業に必要なヒトやモノに進んでお金を使う「積極投資」をすることで、結果的に大きな額を節税できることがあります。誰もが知っているメジャーなものもあれば、意外に忘れがちな盲点も。職場環境を整えながら節税もできるとしたら、ぜひとも把握しておきたいところですね。

そこでこの記事では、積極投資による節税の中でも特に効果のある5つに絞り、ランキング形式で解説していきます。

The following two tabs change content below.

1.第5位 人手が足りないなら

まず、第5位は「人材投資による節税」です。

一定の要件を満たし、従業員もしくは給与を増やせば、税額を控除できます。

利用できる制度は2つ。

一つ目は、「所得拡大促進税制」です。従業員を雇って給与の支給額を増加させれば、増額分の20%、大企業は10%が税額控除されます。

つまり、従業員の給料を増やすと、増額した分の20%の金額が税金から差し引かれるということです。

二つ目は、「雇用促進税制」です。雇用者数を2人以上、大企業は5人以上、かつ従業員数の10%以上増加させるなど、一定要件を満たした場合は税額控除が受けられます。

中小企業の場合、20人従業員がいれば最低人数の2人で要件を満たすということです。

2.第4位 〇〇を上手く使おう

第4位は、「機械、コンピューター、デジタル複合機、ソフトウェアを購入して節税 」です。

機械、コンピューター、デジタル複合機、ソフトウェアを購入した場合には、一定の要件に該当すれば、特別償却によってより多く減価償却費を計上できたり、一定の金額を法人税から控除できたりします。

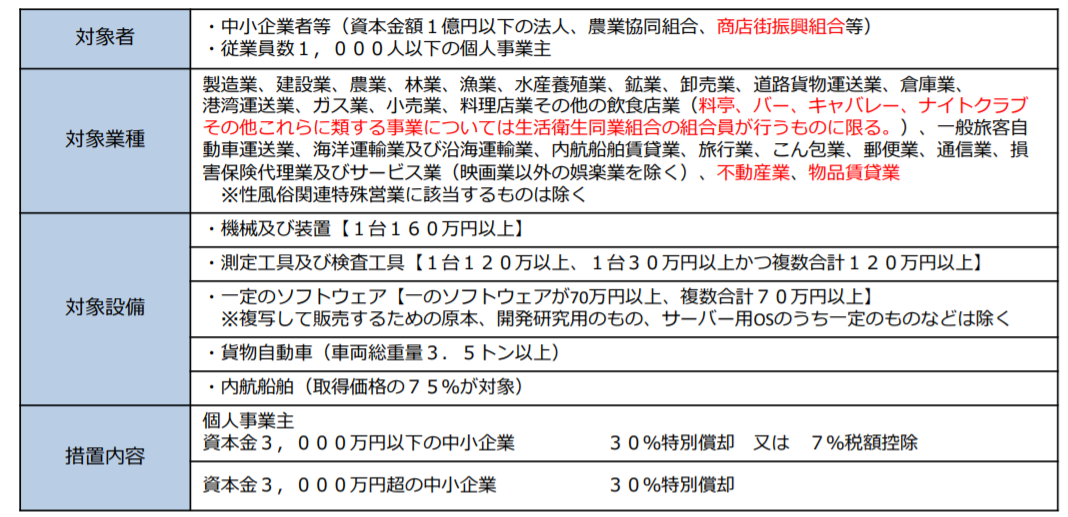

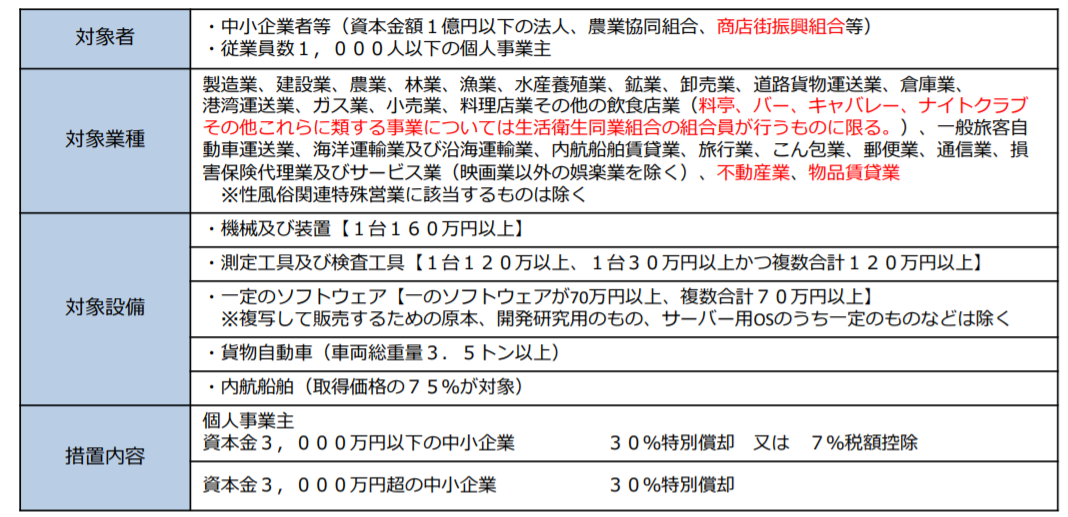

これには、「中小企業等投資促進税制」を利用します。

(出典 中小企業庁)

(出典 中小企業庁)

これは、中小企業の生産性向上を図るため、一定の設備投資を行った場合に、特別償却30%又は税額控除7%いずれかの適用を認める措置です。

(出典 中小企業庁)

(出典 中小企業庁)

対象の設備は、機械及び装置は1台160万円以上のもの、測定工具及び検査工具は1台120万円以上もしくは1台30万円以上で合計120万円以上、ソフトウェアは70万円以上もしくは合計70万円以上。

適用期限:2026年度末(2027年3月31日)までとなります。

3.第3位 概念は意外と広い

第3位は、「試験研究費の支出による税額控除」です。

試験研究費とは、「製品の製造・技術の改良・考案・発明に要する原材料費・かかる人件費や経費や委託費用」などを指します。

一見、研究や実験をしている企業や施設しか対象にならないように思えますが、実は試験研究費の概念は一般の方が思っているよりも広いものです。

少しでも可能性があれば、該当するか確認してみるのをおすすめします。特に中小企業は、研究開発税制によって税額控除額が優遇されています。

これは、企業が研究開発を行っている場合に、法人税額から試験研究費の額に税額控除割合6%~14%を乗じた金額を控除できる制度です。

4.第2位 忘れがちだけど

第二位は、「消耗品を購入する」です。

「消耗品費」として経費に出来る要件は二つです。

一つ目は、使用可能期間が1年未満、または取得価額が10万円未満の備品の購入費です。

二つ目は、文房具や帳簿、用紙、包装紙、社用車のガソリン代などの消耗品の購入費です。

これに該当すれば、ちょっとした日用品から工具器具、ソフトウェアに至るまで、あらゆるものが消耗品費になり得ます。

他にも、例えば会社のパンフレットや名刺など、毎期おおむね一定数量購入して定期的に消費しているものも、消耗品として経費にすることが可能です。

いよいよ第一位、の前に、番外編をご紹介します。

5.番外編 意外と知られていないお得な制度

「積極投資による節税ベスト5」番外編は、「欠損金の繰り越し控除と繰り戻し還付」です。

先に用語の確認をしておきましょう。

法人税の計算では、税務上、利益を「益金」、経費を「損金」、赤字を「欠損」、赤字の金額を「欠損金」と呼びます。

そして法人税の計算上、「益金」から「損金」を差し引いてマイナスになる場合、マイナスを「欠損」と呼びます。

この欠損金を他の年度の所得から差し引くことで、法人税が軽減される仕組みがあります。それが、欠損金の繰越控除と繰戻還付です。

黒字の年の利益が圧縮されるので、利益が多いほど高くなる法人税を下げられる仕組みです。

欠損金繰越控除とは、この欠損金が発生した翌年度以降、益金が発生した年度にマイナスとプラスを相殺できる制度です。言い換えると、現在の赤字によって将来の黒字が相殺できる制度ということです。

繰り越せる期間は、平成30年度の改正によって10年になりました。大企業の場合は所得の50%、中小企業の場合は所得の100%、繰り越した赤字と、黒字を相殺出来ます。

一方、欠損金の繰戻し還付とは、前年度黒字で今年度赤字の場合に、前年度に納付した法人税の一部について還付を受けることができる制度です。

ただし、戻ってくるのは法人税だけで、地方税、消費税は含まれないので、前年に納付した税金全てが戻ってくるわけではありません。

この制度は意外と知られていませんが、赤字をチャンスに変えられる、まさに攻めの節税と言えるでしょう。

来期黒字が見込まれる場合には、積極的に今期から赤字を作ってでも投資し、節税につなげることが可能だということです。

6.第1位 来期に持ち越し

「積極投資による節税ベスト5」、栄えある第一位は、「期末ギリギリでの広告宣伝支出による節税」です。

ポイントは、「期末ギリギリ」という点。利益を先延ばしにする、という節税テクニックを使った方法です。

まず、広告宣伝費を使ってアピールをすることによって、売上げが増加します。売上が増加すると、それに伴って税金の金額も上がります。ここで重要なのが、広告を出すタイミングです。

広告宣伝をギリギリのタイミングで行えば、かかった経費は広告宣伝費として期末に計上し、利益を圧縮することが出来ます。そして、売上げ増加効果のほとんどは来期以降に発生するので、利益が増えて税金が上がることは避けられるというわけです。

広告宣伝の効果で得られた利益は、来期以降に計画的に節税すればいいでしょう。

有効かつ積極的な節税策ですが、広告掲載が期末日までに実行されなければならない点に注意してください。

まとめ

事業に必要なものに「積極投資」をすることで、節税ができます。

人材に投資し、従業員または給料を増やすことで「所得拡大促進税制」「雇用促進税制」を利用し税額控除を受ける方法です。

また、業務に必要な機械、コンピューター、デジタル複合機、ソフトウェアを購入し、「中小企業等投資促進税制」を利用して節税することも可能です。

さらに、「試験研究費の支出による税額控除」では、中小企業の場合は特に税額控除額が優遇されます。研究・実験をしている企業でなくとも該当する場合があるので、確認してみて損はないでしょう。

消耗品を購入し、経費にすることも意外に見逃されがちです。

ちなみに、欠損金をほかの年度の所得から差し引くことで法人税が軽減される「欠損金の繰越控除と繰戻還付」という仕組みもあります。

最後に、「期末ギリギリでの広告宣伝支出による節税」はぜひ押さえておきたいところです。広告宣伝にかかった経費は、広告宣伝費として期末に計上。売上げ増加効果のほとんどは来期以降に発生するので、利益が増えて税金が上がるのを避けられます。