たとえば、あなたが賃貸用アパート・マンション(この記事では以下、単に「アパート」とします)を所有して賃料収入を得ていたとして、そのアパートはいずれあなたのご家族が相続することになります。

その時、どの程度の相続税がかかってくるのか、評価額の計算方法を知っておきたいのではないでしょうか。

実は、アパートについては、相続税の計算上、独特の評価方法がとられています。特に、以下の3つのポイントを押さえておく必要があります。

- 敷地と建物は価値が別々に評価される

- 敷地は資産価値の評価が市場価値よりも3段階で引き下げられる

- 建物は資産価値の評価が市場価値よりも2段階で引き下げられる

この記事では、アパートの財産価値が相続税の計算上、どのように評価されるかについてお伝えします。そして、おまけとして、アパート経営において是非とも注意していただきたいことについてもお伝えします。

賃貸用のアパート・マンションを現在所有している方だけでなく、これから建てようとお考えの方にとっても役に立つ内容ですので、是非最後までおつきあいください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.アパートの敷地と建物は価値が別々に評価される

まず、前提として、相続税の計算の順番には以下のように、5つのステップがあります。

この記事でお伝えするアパートの資産価値の評価の話しは、全て、一番最初のステップ、「遺産総額を算出する」段階のことです。

- 遺産総額を算出する ←アパート(敷地+建物)の価値評価はココ!

- 基礎控除額を差し引いて課税対象となる額を確定する

- 各人の法定相続分に基づく相続税額を算出し、合計する

- 3の合計額を、各人が実際に相続した遺産の割合で割りあて直す

- 各人ごとに税額を増額・減額して最終的な相続税の額を確定する

日本特有の考え方として、建物と土地は別々の不動産として扱われています。そのため、アパートの敷地と建物は、それぞれ別々に資産価値の評価が行われます。

1-1.アパートの敷地の評価方法のあらまし(3段階)

まず、敷地については、土地ということで財産的価値が低く評価されます(1段階目)。

そして、上に建物(アパート)を建てて人に貸している(=自分では使っていない)ということでさらに価値が引き下げられます(2段階目)。

その上にプラスして、政策的な見地から評価額の引き下げも行われます(3段階目)。

つまり、敷地の価値の評価は3段階に分けて引き下げられ、その結果、資産価値が実際の市場価値よりも大幅に低く評価されるということです。

1-2.アパートの建物の評価方法のあらまし(2段階)

また、建物は、財産的価値が実際の市場価値よりも低く見積もられます(1段階目)。

しかも、その建物がアパートならば、人に貸している(=自分では使っていない)ということで、さらに低く評価されます(2段階目)。

つまり、建物の価値の評価は2段階に分けて引き下げられ、その結果、資産価値が実際の市場価値よりも低く評価されるということです。

これから、敷地と建物のそれぞれについて詳しく説明していきます。

2.アパートの敷地は市場価値よりも評価額が3段階で引き下げられる

アパートの敷地については評価が3段階で行われ、それぞれの段階で、市場価値よりも評価額が引き下げられます。

3つの段階とは、以下の通りです。

- 第一段階|土地自体の価値は「路線価」で低く評価される

- 第二段階|建物を建てて賃貸しているとその分低く評価される

- 第三段階|「貸付事業用宅地」として評価額がさらに引き下げられる

2-1.敷地の評価の第一段階|土地自体の価値は「路線価」で低く評価される

アパートの敷地についてお話しする前提として、土地自体、つまり土地に建物も何も建っていないまっさらな状態での相続税法上の評価方法を説明しておきましょう。その方が、これからお話しする内容がすっきりと理解できるからです。

土地自体の資産価値は、

路線価(1㎡あたり) × 面積(㎡)

で計算されます。

実際にはこの他に細かい補正がされますが、きわめて微々たるものですので、ここでは省略します。

「路線価」というのは聞き慣れない言葉だと思いますが、簡単に言うと、その土地が接している道路の価値に即して、土地自体の評価額を決めるものです。

土地が接している道路が主要な道路であればあるほど、「路線価」は高く評価されます。

実際の市場価値(実勢価格)と「路線価」は、おおむね比例するといっても良いと思います。

この「路線価」は、だいたい、実勢価格の70~80%と言われています。

裏返せば、「路線価」を基準とすると、土地の評価額は、実勢価格から20~30%程度割り引いた額になるということです。

路線価は国税庁HPの「路線価図・評価倍率表」で確認できますので、一度ご覧になってみてください。

なお、路線価が定められていない土地もあります。その場合は、「倍率方式」という算出方法がとられます。

これは、「固定資産税評価額 × 評価倍率」で算出するものです。

「固定資産税評価額」は、文字通り、毎年、固定資産税を支払う際の基準となる評価額で、だいたい、実勢価格の60~70%と言われています。

固定資産税評価額は、お住まいの市区町村から毎年送付されてくる固定資産税の「課税明細書」に記載されていますので、ご覧になってみてください。

評価倍率も国税庁HPの「路線価図・評価倍率表」で確認できます。

2-2.敷地の評価の第二段階|建物を建てて賃貸しているとその分低く評価される

土地をアパートの敷地として活用している場合、その分、評価額は割り引いて評価されます。

その評価額の計算式は、

土地自体の価値 × (1 - 借地権割合 × 借家権割合(30 %) × 賃貸割合)

です。

このうち、土地自体の価値は上述のように

路線価(1㎡あたり)×面積(㎡)

です。したがって、ここでは赤字ボーダーの部分について説明します。

土地の上にアパートを建てて賃貸しているということは、その分、所有者自身が土地をフルに使用できなくなっているからです。

ただ、その代わり、アパートの所有者は賃借人から、アパートの敷地の利用料(賃料)を受け取ってそれが資産に計上されていきます。

つまり、所有者は、土地に建物を建てて賃貸することで、土地の資産価値を削って、代わりにお金に換えているということなのです。

そのため、その分を敷地自体の資産価値から割り引いて、低く評価するということなのです。

2-2-1.借地権割合

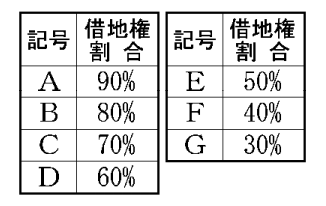

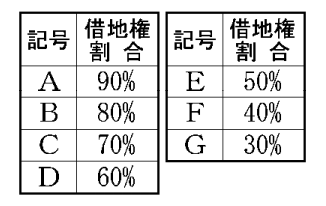

借地権割合は、路線価とワンセットで決められます。90%(A)~30%(G)の間で、7段階(10%刻み)で設定されています。

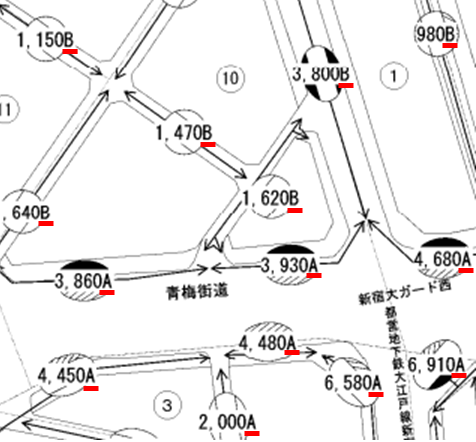

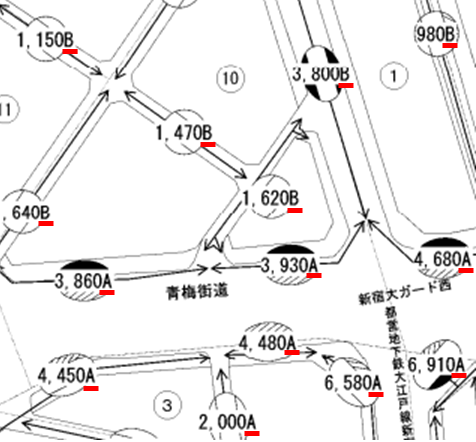

たとえば、国税庁HPの「路線価図・評価倍率表」で「東京都新宿区西新宿7丁目」の路線価図をご覧になってみてください。

上の欄外に、借地権割合についてこのような7段階の表示があります。

そして、路線価図内には、それぞれの土地の路線価(万円)の右側にA~Gのアルファベットが表示されています(赤下線で示したところ)。

市街地であればあるほど、借地権割合が高くなる傾向にあります。

2-2-2.借家権割合

借家権割合は全国一律30%と決められています。

2-2-3.賃貸割合

賃貸割合は、アパートの建物の床面積のうち、実際に賃貸されている部分の床面積の割合です。

全ての部屋が埋まっていて空室がないならば、賃貸割合は100%になります。

なお、一時的に空室になっていた場合でも、新しい借り手を募集していて、借り手が現れたらすぐにでも貸すということが明らかであれば、その部屋も賃貸割合の計算に含めることができます。

2-3.敷地の評価の第三段階|200㎡までは評価額が50%引き下げられる

敷地については、さらに3段階目の評価額の引き下げがあります。

アパートの敷地は「貸付事業用宅地」として、評価額が引き下げられるのです。

具体的には、敷地のうち200㎡までは、評価額が50%引き下げられます。

200㎡というと、アパートにしてはかなりの広さなので、大部分のアパートは、敷地全部がこの特例の対象になるでしょう。

これは相続税法の「小規模宅地等の特例」と呼ばれる措置の中の一つです。

3.アパートの建物は市場価値よりも評価額が2段階で引き下げられる

アパートの建物については評価が2段階で行われ、それぞれの段階で、市場価格よりも評価額が引き下げられていきます。

2つの段階とは、以下の通りです。

- 第1段階|建物自体の価値は「固定資産税評価額」で低く評価される

- 第2段階|建物を賃貸しているとその分低く評価される

3-1.建物の評価の第一段階|建物自体の価値は「固定資産税評価額」で低く評価される

建物自体の価値は、「固定資産税評価額」で評価されます。

この「固定資産税評価額」は、文字通り、毎年、固定資産税を支払う際の基準となる評価額で、だいたい、実勢価格の60~70%と言われています。

裏返せば、「固定資産税評価額」を基準とすると、土地の評価額は、実勢価格から30~40%程度割り引いた額になるということです。

固定資産税評価額は、お住まいの市区町村から毎年送付されてくる固定資産税の「課税明細書」に記載されていますので、ご覧になってみてください。

3-2.建物の評価の第二段階|建物を賃貸しているとその分低く評価される

建物(アパート)を賃貸している場合、その分、評価額は割り引いて評価されます。

その評価額の計算式は、

建物(アパート)自体の価値 × (1 - 借家権割合 × 賃貸割合)

です。

このうち、建物(アパート)自体の価値 = 固定資産税評価額 だというのは、上述した通りです。

したがって、ここでは、赤字ボーダーの部分について、なぜこのような計算をするのか説明します。

建物(アパート)を賃貸しているということは、その分、所有者自身が土地をフルに使用できなくなっているからです。

ただ、その代わり、アパートの所有者は賃借人から、アパートの利用料(賃料)を受け取ってそれが資産に計上されていきます。

つまり、所有者は、アパートを賃貸することで、アパートの資産価値を削って、代わりにお金に換えているということなのです。

そのため、その分をアパート自体の資産価値から割り引いて、低く評価するということなのです。

4.おまけ|アパート経営は節税よりも収益性の方が重要

ここまでお読みになって、「アパートを建てて経営すると相続税が大幅に節税できるんだ!」とお思いになったことでしょう。

しかし、今後、人口が急激に減っていくことが予想される中、「満室経営」を続けていくには、それなりの労力が必要です。たとえば、アパートは老朽化していくので定期的にメンテナンスする必要があります。また、他との差別化をはかるためには、インターネット環境や空調設備等の付加価値も備える必要があり、そのための設備投資も必要です。そうすると、「満室経営」で賃料収入が安定して入ってくるようにしなければ、到底採算が取れなくなってしまいます。

したがって、アパート経営をお考えの方は、節税を目的とするのではなく、事業として収益を上げることを一番のメインに考えて綿密な計画を立てることをおすすめします。

まとめ

アパート(賃貸用アパート・マンション)の相続税の計算上、アパートの資産価値がどのように評価されるのかについて、敷地と建物のそれぞれに分けて説明してきました。相続税のことだけ考えると、アパートは、単に土地を所有しているよりも、税金を減らす効果は大きいと言えます。

ただ、アパート経営をとりまく環境は厳しいと言わざるを得ません。したがって、アパート経営をお考えの方は、相続税を節税することよりも、アパート経営でいかに収益を上げるかということを重視していただきたいと思います。