生命保険は、万が一の時に死亡保険金を受け取ることができる保険です。でも、受け取る保険金に税金はかかるの?という疑問をお持ちの方も多いのではないでしょうか。

と同時に、生命保険で相続税対策ができる、という話も聞いたことがあるかもしれません。

生命保険の役割は、あなたに万が一のことがあったとき、残されたご家族が経済的に困らないために加入するものです。ですから、その保険金に税金がかかると、必要なお金を残すことができなくなってしまうかも知れません。

よって、生命保険にかかる税金の仕組みについて知っておくことはたいへん重要になります。

相続税対策として生命保険に加入する時も同様で、その目的に合った保険の入り方をしないと、まったく意味のないものになってしまいます。

そこで、この記事では

・生命保険の保険金が非課税になるケース

・相続税対策で有効な生命保険

の2点について、ご紹介したいと思います。

これから生命保険に加入しようとお考えの方はもちろんですが、ご自分が保険金の受取人となっている方にもお役に立てる内容となっておりますので、ぜひ最後までお付き合いください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|相続税とは

相続税とは、亡くなった方から財産を相続した人にかかる税金のことをいいます。

実際の相続税の計算は正直、かなりややこしいです。

なぜなら、現金や土地など財産の種類によって、価値の評価方法が違います。また、相続する人(相続人)と故人(被相続人)の関係や、相続人の人数などによっても、計算が異なります。

この記事をお読みになるうえではそういった詳しい計算方法を全部知っている必要はまったくありませんが、興味のある方は「相続税の計算方法|マスターするための5つのステップ」も合わせてご覧ください。

そして、今日お話しするのは、相続税の計算をする上で、生命保険の死亡保険金がどのように扱われるかです。

1.生命保険の保険金が非課税になるケース

結論から申し上げると、生命保険で受け取る死亡保険金には原則として税金がかかります。

ただし、実際にはいくつかの控除の仕組みがあり、これらを上手に活用すれば非課税とすることもできます。

次から詳しく見ていきましょう。

1.1.「500万円×法定相続人数」まで非課税

生命保険の死亡保険金は原則として、「みなし相続財産」として相続税の対象となっています。

しかし、生命保険の死亡保険金は残された家族の生活を守るためのものなので、税金を支払うというのは人道的にいかがなものか?ということで、非課税枠が設けられています。

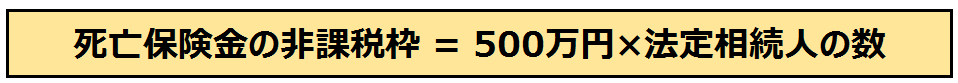

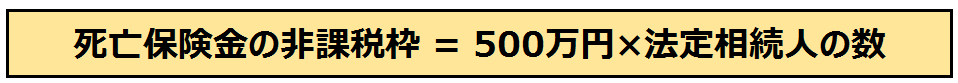

非課税枠の計算式は、以下の通りです。

とても簡単な計算式ですよね。

「法定相続人」とは、民法で定められている「相続人になれる人」のことをいいます。

法律の話はややこしいので、詳細は割愛させていただきますが、配偶者(妻または夫)は常に相続人となり、子供も相続人となります。独身の方は両親、独身の方で両親がいなければ兄弟姉妹が相続人となります。

【具体例】Aさん一家の場合:Aさん(夫)、妻、子供2人

夫であるAさんが死亡した場合、法定相続人が3人いるので、死亡保険金の非課税枠は

500万円×3名=1,500万円

となります。したがって、生命保険の死亡保険金が1,500万円までは相続税はかかりません。

では保険金が1,500万円超だとどうでしょうか?この場合も、ただちに相続税がかかるわけではありません。次に説明します。

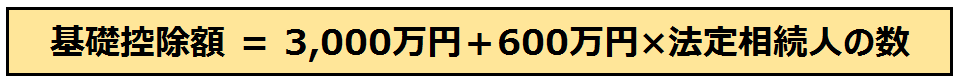

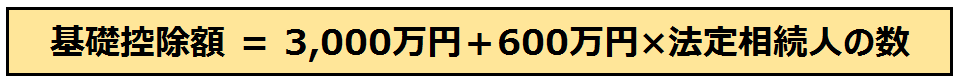

1.2.相続税の基礎控除

相続税を考える時、生命保険の非課税枠とは別に「基礎控除」というものがあります。これも残された家族の生活を守るために設けられた制度です。

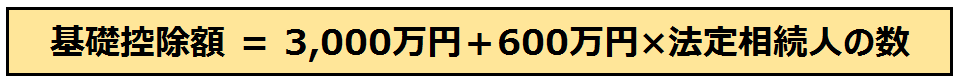

基礎控除の計算式は、以下の通りです。

ちなみに…この基礎控除の計算方法は2014年12月31日までは

5,000万円+1,000万円×法定相続人

でした。

つまり、今は以前に比べ基礎控除の枠は小さくなってしまいました。これにより、相続税の納税対象となる人が2倍になった、とも言われています。

先ほどのAさん一家の例で計算してみましょう。

【具体例】Aさん一家の場合:Aさん(夫)、妻、子供2人

夫であるAさんが死亡した場合、法定相続人が3人なので、基礎控除の額は

3,000万円+600万円×3名=4,800万円

です。

先ほどの生命保険の非課税枠(Aさんであれば1,500万円)を超えるような死亡保険金があった場合でも、この基礎控除の範囲内であれば相続税はかからない計算になります。

ここで注意していただきたいのは、Aさんの場合、死亡保険金が4,800万円までの生命保険に加入しても非課税になるわけではない!ということです。

基礎控除は、Aさんが持っている現金や土地、住宅など全ての遺産の総額を合算した上で計算されるものなのです。遺産の中には非課税枠の1,500万円を超えた死亡保険金も含まれます。

極端な話、Aさんにこれといった財産がない場合は、死亡保険金を

1,500万円+4,800万円(基礎控除額)=6,300万円

まで設定しても相続税が非課税となります(こういったケースはまずないと思いますが)。

なお、ここで基礎控除についてご説明したのは、相続税対策で効果的な生命保険の入り方を知っておいていただきたいからなのですが、詳細については後ほど詳しくご説明いたします。

1.3.配偶者控除は1億6,000万円まで

生命保険の相続税で知っておいていただきたい最大のポイントは、配偶者控除です。

夫婦は助け合いながら生活を共にするものですので、財産を形成するためにお互いが大きな役割を持っています。また、亡くなった方の配偶者の生活を守る必要があります。

そのため、配偶者控除は特別に大きな控除額が設定されています。

配偶者控除の計算式は、以下の通りです。

- 配偶者の相続額が1億6,000万円以下:非課税

- 配偶者の相続額が1億6,000万円超:法定相続分までは非課税

資産家の方は別ですが、多くの場合は1.に当てはまることが多いでしょう。たとえばAさんが非課税枠1,500万円を超えた生命保険に加入していても、死亡受取人を配偶者である妻にしておけば、相続税を0にすることができます。

この配偶者控除については意外とご存じない方が多いので、ぜひ抑えておきたいポイントになります。ただし、ここで問題になるのが「二次相続」についてです。二次相続とは、夫であるAさんの遺産を相続した妻も亡くなって、お子様が遺産を相続するケースを指します。

両親がいなくなってしまった二次相続では、悲しいことですがお子様同士の遺産相続問題が多発しているのが現実です。二次相続では配偶者控除は使えず、また、法定相続人の数が一人減ることから、一次相続に比べ各種控除の控除額も減額することになります。

このようなことから、生命保険の死亡保険金を配偶者だけに限定することが必ずしも正解とは限りません。特に多額の資産を保有しているような方の場合、お子様が二次相続をする時に起こり得る問題も考えておくことが大切です。

「相続」が「争続」にならないように…とはよく言ったものですが、生命保険をご検討いただく際はこういったことについても知っておいていただきたいと思います。

2.相続税対策に有効な生命保険

次からは、生命保険で相続税対策ができるケースについてご紹介いたします。

相続税対策で主に活用されるのは「一時払い終身保険」です。その名の通り、保険料を1回で支払ってしまう生命保険になります。他の保険種類でも、税金対策が可能な加入方法もございます。

2.1.生命保険で相続税対策をする3つのメリット

相続税の対象となる財産を引き下げられる

項番1-2でご案内した「基礎控除」ついて、覚えているでしょうか?忘れてしまった方のために、改めてご説明すると…

基礎控除までなら、相続税がかからない仕組みになっています。

ここで登場するのが「一時払い終身保険」です。一時払い終身保険では、少なくとも数百万円単位で保険料を支払うケースが一般的です。これの目的は、基礎控除を超えた相続財産を一時払い終身保険の保険料として保険会社に預かっておいてもらうことで、現金として置いておくと相続税がかかる財産を減らすことにあります。

【具体例】Aさんが死亡:法定相続人3名(妻、子供2人)

Aさんの資産6,300万円とすると、基礎控除の額は

3,000万円+600万円×3名=4,800万円

です。したがって、そのままだと、相続税の課税対象は

6,300万円-4,800万円=1,500万円

となります。そこで…死亡保険金の非課税枠「500万円×3名=1,500万円」の生命保険に加入すると相続税は0になります。ここでは分かりやすい数字を出して計算してみました。

基礎控除を超える資産があり、課税対象となる資産を少なくしたいケースでは、生命保険を有効活用することができます。

相続争いを未然に防げる

また、相続で扱いに困るのが、財産の大部分を不動産や土地といった分配することができない財産が占める場合です。そういう時に、一時払い終身保険が非常に役立ちます。

再び、Aさん一家に登場してもらいましょう。

Aさんが死亡した後、妻Bさんは長男のCさんと実家暮らし、次男のDさんは、家を出て独立しています。

残された妻Bさんは、二次相続のことが気がかりです。

長男であるCさんは「これからも実家に住みたいので、家は売りたくないな…」と考えています。また、Bさんも、できれば実家を存続させたいと考えています。

しかし、Bさんは同時に、次男のDさんにもCさんと公平に財産を分けてあげたいと考えています。

この場合、不動産は均等に分けることは不可能なので、相続となると、そのままだと実家を売却しなくてはいけません。

こんな時に生命保険が役に立ちます。

【具体例】妻Bさんが死亡:法定相続人2名(長男Cさん、次男Dさん)

Bさんの資産が5,000万円で、実家の資産価値が3,000万円とします。

ここで、Bさんは現金1,000万円で「一時払い終身保険」に加入して、受取人をCさんにします。

同時にBさんは、遺言で、Cさんに実家を相続してもらうよう指定しておきます。そうすると、Cさんは、Bさんが亡くなった時、3,000万円の実家と、1,000万円の生命保険金を手にすることになります。

ここまでお読みになって、あなたは、「え?それだとDさんは1,000万円しか相続できないじゃないか?不公平では?」と感じることと思います。

そこで、Bさんがもう1つ、遺言として残しておくのです。

「Cは実家を相続する代わりに、1,000万円をDに支払うこと」

この方法が有効な理由は、生命保険の保険金は相続財産ではなく、Cさんの固有の財産だからです。ややこしいですが、相続税との関係では「みなし相続財産」と扱われるけれども、本来は相続財産ではないということなのです。

つまり、資産5,000万円のうち1,000万円を一時払い終身保険に充てることによって、相続財産は4,000万円に減るのです。

その結果、

- Cさん:3,000万円の実家を相続し、Dさんに1,000万円を渡す

- Dさん:1,000万円の現金を相続し、Cさんから1,000万円を受け取る

ということで、CさんとDさんの相続分は、計算上は2,000万円になります。

これで、仲の良い兄弟が争う芽を摘むことができるのです。

なお、これは、相続財産を減らすことにもなるので、節税対策にもなります。このケースでは相続税がゼロになります。

相続税の基礎控除額は

3,000万円+600万円×2名(CさんとDさん)=4,200万円

なので、それを遺産の額から差し引くと、

5,000万円-4,200万円=800万円

です。ここで、一時払い生命保険を使わなければ、この800万円に相続税がかかります。

しかし、一時払い生命保険に1,000万円で加入すると、Bさんの相続人はCさんとDさんの2名ですので、生命保険金の控除額は

500万円×2人=1,000万円

です。つまり、1,000万円で一時払い終身保険に加入しておけば、相続税は課税されないのです。

保険金を納税資金に充てられる

また、生命保険の保険金を相続税の納税資金に充てることもできます。

相続財産のうち、不動産や土地が大半を占めているケースでは、相続人が相続税を支払うキャッシュを持っていないという問題が発生します。

対策としては、対象となる資産を売却することになるのですが、これには多くの時間と手間がかかります。相続税は人が亡くなってから10ヶ月以内に納めなければならない、というルールがあります。ですが、実際に10ヶ月以内に土地や不動産が売れないかもしれません。

こんな時、生命保険の保険金はとても使い勝手が良いものとなります。保険会社に保険金の請求手続きを行うと、たいていの場合は1週間程度で指定の口座へ保険金が振り込まれるようになっています。

先ほど妻Bさんがお亡くなりになったケースでは、仕組みをわかりやすくお伝えするために、長男Cさんが不動産を相続する際にかかる税金等の説明は省力させていただきました。実際には不動産を相続すると相続税がかかります。「小規模宅地等の特例」が適用されると、土地にかかる相続税が最大で80%割り引かれるという大きな節税の効果が得られます。

不動産を相続するにあたって相続税がかかるケースを予め想定しておけば、保険金の受取額の分配について、長男Cさんには税金分を、残りを次男Dさんにそれぞれ指定することも可能です。

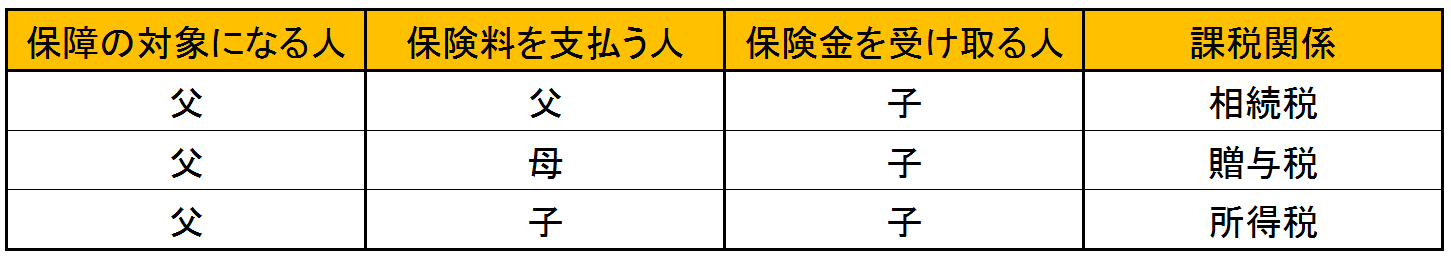

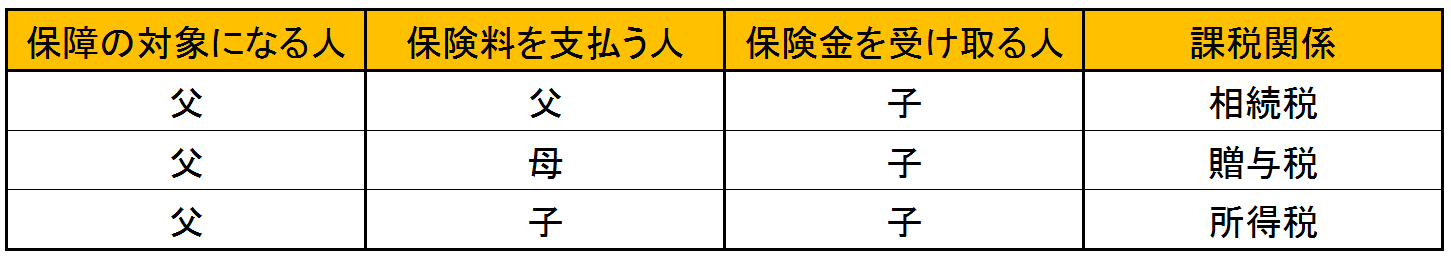

2.2.契約者・被保険者・受取人の関係

生命保険では、契約者・被保険者・受取人の続柄によって、かかる税金の仕組みが異なります。

- 契約者:保険料を支払う人

- 被保険者:保障の対象になる人

- 受取人:保険金を受け取る人

以下の表をご覧ください。

この仕組みを知らないまま、生命保険に加入しても、相続税対策の効果を得られないこともあります。

ここまでご紹介したAさん一家の場合であれば、契約者と被保険者を両親Aさん(またはBさん)とし、受取人を子供であるCさん(またはDさん)とする必要があります。

ただし、このような契約形態については、保険会社や代理店の人であれば誰でも知っていることですので、わざわざ覚えておく必要はありません。信頼できる担当者の方であれば、契約前に税金のかかり方についてしっかりと説明をしてくれるはずです。

また、相続税対策で生命保険に加入すると、多額のキャッシュを保険会社に預けることになります。最終的には保険金というカタチでお子様に資産を残せるとはいえ、経済的に無理のない範囲で加入することも大切です。

一定期間が経過しないうちに解約をすると、支払った保険料より戻ってくる解約返戻金の方が少なくなり、損をしてしまうこともあります。

2.3.生きているうちにできる「生前贈与」

最後に、生前贈与について簡単ですがご案内いたします。生前贈与とは、年間110万円までなら贈与税が非課税になる仕組みを利用して、お亡くなりになった時の資産を生前から少しずつ減らしていく方法です。

シンプルに現金を相続人に渡すこともできますが、生命保険を活用すると、相続人はいくつかのメリットが発生します。

- 相続財産が減り、相続税が軽くなる

- 保険金は「一時所得」なので所得税が軽くなる

- 保険金を納税資金に充てられる

生命保険で生前贈与を行う場合は、契約者と受取人はお子様、被保険者は両親、とします。そして、お子様が管理している口座へ両親が保険料を振り込みます。

生前贈与では、終身保険や個人年金保険が対象になります。

生前贈与の詳しい内容についてお知りになりたい方は「相続税対策に生前贈与を活用する7つの方法と注意点」をご覧ください。

まとめ

最後までお読みいただき、誠にありがとうございました。この記事では、生命保険の保険金を受け取る時に非課税になるケースと、生命保険を相続税対策に活用する時の具体的な事例について、ご案内いたしました。

生命保険の死亡保険金には原則として税金がかかります。ただし、生命保険には一定の非課税枠が設けられていているので、実際に保険金を受け取っても非課税となるケースも珍しくありません。

相続税の非課税枠には、その他にも基礎控除や配偶者控除などもあり、これらを上手に活用すれば税金を0にすることもできます。

生命保険を相続税対策に活用する時には、課税の対象となる資産を減らすことができる一時払い終身保険がよく使われています。また、暦年贈与の控除枠を使って、個人年金保険などで生前贈与する方法もあります。

基本的な税金の仕組みを知っておけば、現金で残すよりも生命保険に加入したほうが家族へかかる相続税の負担を小さくするこができます。

相続税は対策するかしないかで大きく納税額が変わる税金ですので、有効な方法でしっかり対策しましょう。

※参考「死亡保険金の相続税を抑えるのに絶対に知っておくべき3つの制度」

※参考「一時払い終身保険の2つの活用法と、円建て・外貨建ての比較」