経営者の方は、従業員持株会について調べていて、「結局のところ、うちの会社にどういうメリットがあるのか」と感じることと思います。

従来、従業員持株会のメリットとして「従業員の福利厚生」「安定株主層をつくる」等のことが言われてきました。しかし、多くの会社にとっては、それらは必ずしもメリットとは言えません。

日本の会社で多数を占めるのはオーナー企業、あるいは同族経営の会社です。そういった会社にとっては、従業員持株会の有用な活用法は、お子様等の後継者にスムーズに自社株式を引き継いでもらうこと、つまり事業承継対策の一環としての活用です。

この記事では、多くの会社、とりわけオーナー企業の経営者の方にとっての従業員持株会の本当のメリット、つまり、お子様等への事業承継対策に役立つということについて詳しくお伝えします。

なお、多くのオーナー企業の例にならい、株式には譲渡制限が付いているものとします。また、最近は従業員等を昇格させる「親族外承継」も増えてきていますが、それについては改めて別の機会にお伝えします。

The following two tabs change content below.

齋藤孝一先生・株式会社MACコンサルタンツへのご相談申込・お問い合わせはこちらから

【所属】

名古屋商科大学大学院 会計ファイナンス研究科 専任教授 法学博士

株式会社MACコンサルタンツ 代表取締役 社長兼会長

ミッドランド税理士法人 代表社員 理事長

【資格】

税理士(5科目合格) 公認会計士 中小企業診断士 行政書士 CFP(FP一級技能士)

【学歴・公職等】

1949年生まれ 名古屋大学大学院法学研究科 博士後期課程単位取得(会社法専攻)

名古屋商工会議所 税制委員会・中小企業委員会 各委員/NPO法人中部定期借地借家権推進機構 理事長/中日文化センター・NHK文化センター各常任講師/TKC全国会会員/論文「会計参与の法的責任」にて第2回新日本法規財団奨励賞受賞

【所属学会】

日本私法学会 日本税法学会 租税訴訟学会 事業承継学会 日本FP学会 各会員

【専門分野及び講義の特徴】

・税理士業務では、租税法・会社法・民法を駆使したタックスプランニング業務、特に、相続・事業承継対策業務を中心に行なっており、資産税に特化した業務を行っている。

・大学院では、会社法・租税法・タックスプランニング・事業承継設計の講義及び租税法論文指導のゼミを担当し、「税理士は法律家たれ!」という視点からの講義を行っている。

【主な著書】

『会計参与制度の法的検討』(単著・平成25年7月刊、中央経済社)

『中小企業経営者のための新会社法』(共著・平成18年3月刊 経済法令)

『逐条解説 中小企業・大企業子会社のためのモデル定款』(共著・平成18年7月刊 第一法規)

『組織再編・資本等取引をめぐる税務の基礎(第2版)』(共著・平成28年4月刊・中央経済社)

『事業承継に活かす従業員持株会の法務・税務(第2版)』(共著・平成24年9月刊 中央経済社)

『中小企業の事業承継(七訂版)』(共著・平成28年4月刊 清文社)

『非公開株式 譲渡の法務・税務(第4版)』(共著・平成26年3月刊 中央経済社)

『事業承継に活かす持分会社・一般社団・信託』(共著・平成27年10月刊 中央経済社)

【略歴】

公務員上級職等を経て、上場準備企業にスカウトされ、財務部長、事業開発部長を歴任後、1991年4月MAC合同会計事務所(現ミッドランド税理士法人)開業。現在、税理士・同有資格者(15名)、社会保険労務士・同有資格者(7名)、弁護士(2名)、中小企業診断士(2名)、司法書士、行政書士、一級建築士、FP、医業経営コンサルタント、宅地建物取引士等約50名の有資格者等を擁するMACコンサルテインググループの代表として、名古屋&東京で総合経営コンサルティングファームを経営している。

また、名古屋・東京・豊田・岡崎・安城・三重・岐阜に拠点を有するミッドランド税理士法人アライアンスは、職員数200名を超える税理士法人として、中部地区有数の規模を誇っている。

【URL】

http://www.mac-g.co.jp

http://www.midland-alliance.com

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.従業員持株会とは

1.1.従業員持株会のしくみ

まず、従業員持株会とは何かについてお伝えします。

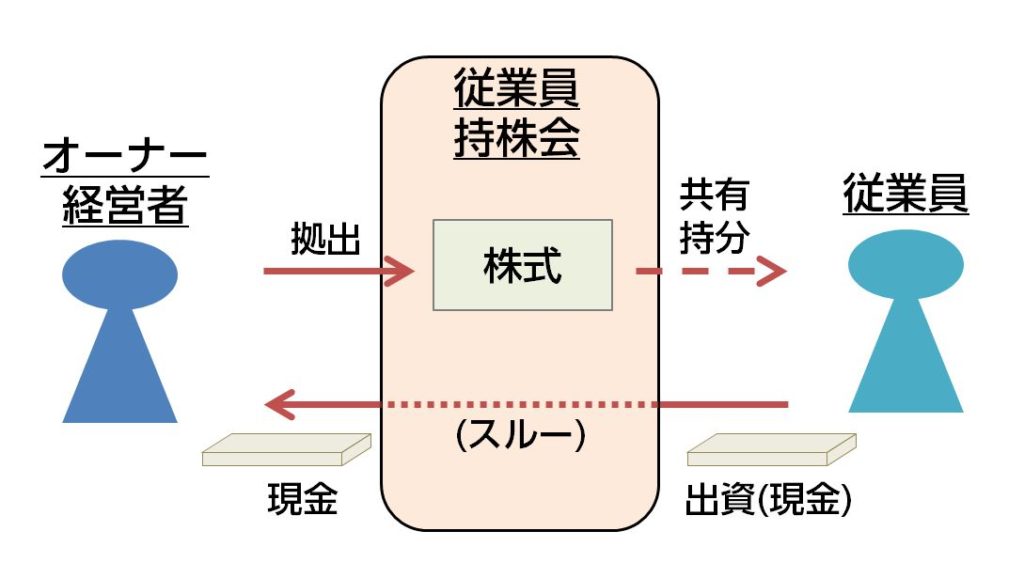

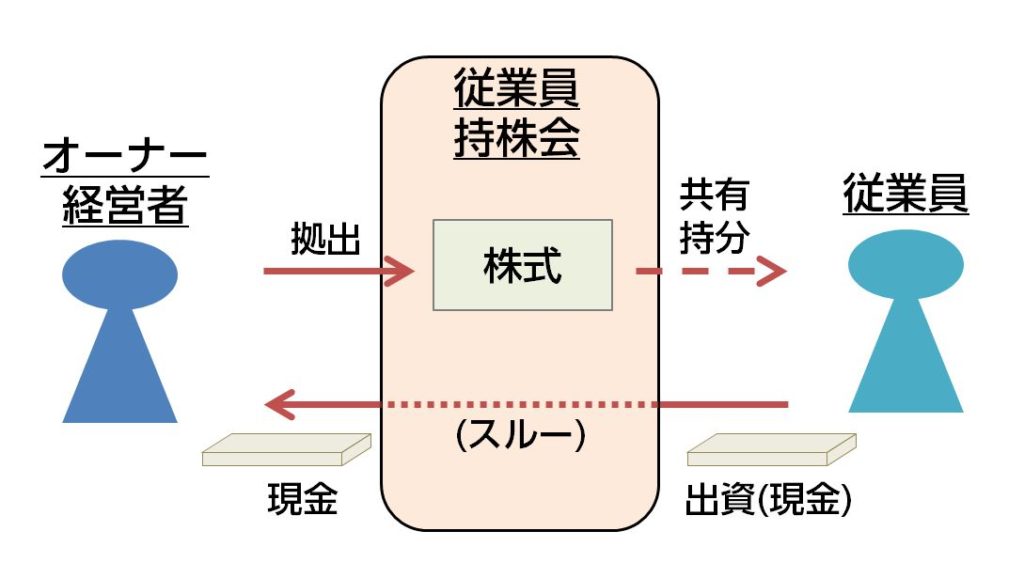

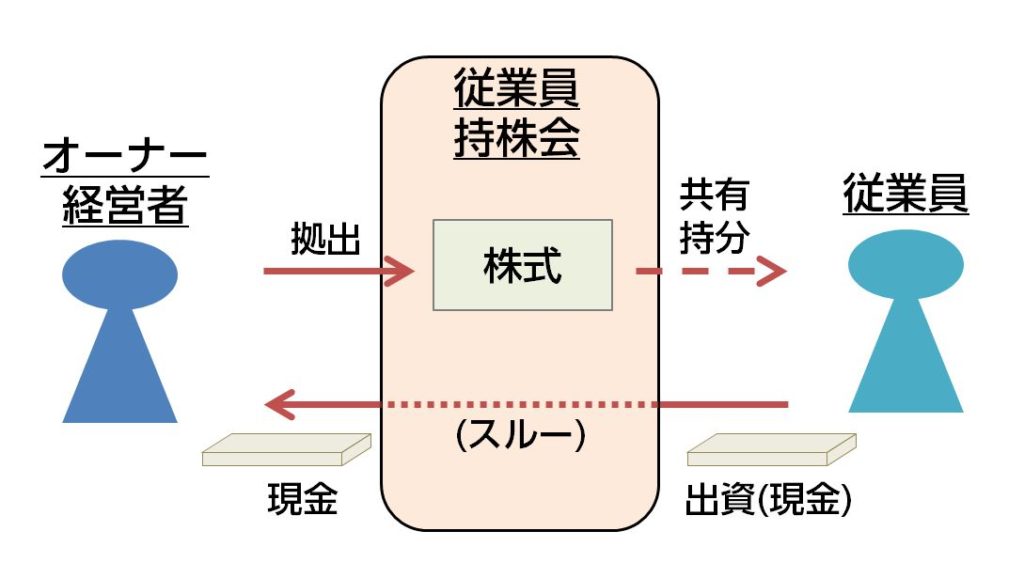

従業員持株会は、従業員各自がお金を出し合って従業員持株会という団体を作り、そのお金に見合った数の株式を全員で共有するという形をとります。各従業員は株式を直接持つのではなく、従業員持株会を介して共有持分を持ちます。こういう形を「組合」と言います。

従業員が出資するお金は給料から少しずつ天引きするのが一般的です。

重要で是非押さえていただきたいのは、個々の従業員が株式を直接持つのではなく、お金を出した額に応じて「持分」を持つ形をとるということです。

従業員は従業員持株会に加入している間、自分の持分に応じた額の配当金を受け取ることができます。そして、退会する時に持分を手放してお金を受け取ります。

1.2.従業員の福利厚生の目的は外せない

従業員持株会の目的は、従業員の福利厚生にあります。つまり、毎月決まった額の給料とは別に、会社がもうかった時に従業員がある程度の配当を受けられるようにしてあげることです。そして、それによって、従業員の経営への意識を高めることです。

このような目的が全くなく、次に述べるような節税目的しかないと、税金逃れとみなされてしまうリスクがあります。

2.オーナー企業にとっての従業員持株会の最大のメリットは「事業承継対策」

従業員持株会のメリットとしてよく言われているのは、「従業員の福利厚生に役立つ」「会社の側に立ってくれる可能性が高い安定株主ができる」などです。

しかし、これらはどの会社にもあてはまるわけではありません。株式公開をしていて株主の流動性が高い大企業には言えますが、たとえば、経営者が株式の大部分を握っているオーナー企業にとっては、これらは必ずしも決定的なメリットとは言い難いのです。

なぜなら、福利厚生のメリットだけを追求するならば後述するように、他の方法を選んだ方がメリットが大きくリスクも低いです。後で述べますが福利厚生はメリットというよりもむしろ「目的」「理念」と考えるべきです。

また、安定株主というのも、オーナー企業であれば端的に経営者自身が株式を独占すればいいだけの話です。

さらに、一度設立したらきちんと存続させ機能させなければならないので、そのためのコストもそれなりにかかってしまいます。

このように、オーナー企業にとっては、従業員持株会制度の「福利厚生」「安定株主層の形成」というメリットは決定的に大きいとは言えず、また制度の運営にかかるコストも馬鹿にはできません。

では、オーナー企業にとっての従業員持株会の制度の大きなメリットとはなんでしょうか。それは「事業承継対策」、つまり後継者への引き継ぎをスムーズにするのに役立つということです。

なぜなら、従業員持株会に株式を持たせるとその株式の税法上の評価額が引き下げられるからです。そしてその結果、次の3つの効果があります。

- 株式の相続の際にかかる相続税を抑えられる

- 生前に株式を引き継ぐ場合に経営者の所得税・後継者の贈与税を抑えられる

- 経営者以外の小口の株式を買い取る受け皿にできる

どういうことなのか、これから詳しく説明します。

2.1.株式の相続の際にかかる税金を抑えられる

オーナー企業の経営者の方が後継者の方に株式を相続で引き継がせる場合、大きな問題があります。それは、相続税を計算する時の株式の評価額が非常に高額になってしまう傾向があるということです。

どういうことかというと、オーナー企業では、経営者が持っている株式の評価額は、ごく大雑把に言ってしまえば会社の価値を時価に引き直して評価したものと言えます。なぜなら、株式の大多数を持っているということは、会社を支配し経済的価値のほぼ全てを握っていると言えるからです(※)。

したがって、オーナー企業経営者の株式の評価額は莫大な額になってしまいます。そして、そこに多額の相続税がかかってきてしまいます。

※詳しくは『株式の評価方法|株式の相続税対策に役立つ全知識まとめ』をご覧ください。

そこで、従業員持株会があれば、従業員持株会に株式を一定数買い取ってもらうことが考えられます。こうすると、株式を買い取ってもらう代金は非常に低く押さえられます。

どういうことなのか。たとえば、あなたが経営する会社が発行している株式が全部で100株で、あなたがその全てを握っているとして、そのうち30株を従業員持株会に買い取ってもらう場合を考えてみましょう。

この場合、従業員持株会は、もし万が一株主総会であなたと対立したとしても、多数決であなたに必ず負けます。また、限られた重要な事項にだけ要求される株主総会の特別決議(2/3以上の多数で成立)ですら、全く阻止できません。

そのため、従業員持株会が持つ株式の評価額は、あなたの株式の評価額よりも低く評価されます。その評価方法は「配当還元方式」というものです(※)。

※詳しくは『配当還元方式とは?株式の相続税対策に使える知識まとめ』をご覧ください。

したがって、たとえば、もしも

- あなたの株式の評価額が1株200万円

- 配当還元方式で評価すると1株10万円

だった場合、あなたは、本来評価額6,000万円の株式(30株)を、従業員持株会に評価額300万円で買い取ってもらうことができます。つまり、税法上正当な方法で、あなたの相続財産の評価額を5,700万円も減らすことができます。また、後継者の株式の保有割合は70%と高い支配権を維持することができます。

なお、従業員持株会が残り(上の例では30%)を握ることになります。その問題点と対処法については、後で説明します。

2.2.生前に株式を引き継ぐ場合に経営者の所得税・後継者の贈与税を抑えられる

2.2.1.後継者にタダであげても低額で売っても高い税金から逃れられない

生前に株式を後継者に引き継いでもらう場合、後継者に時価で買い取ってもらうことは非常に困難です。かといって、無償で譲ってあげるか、時価よりもごく低い金額で売ってあげると、今度は税金が高くなってしまうという問題があります。

どういうことかというと、上述したように、オーナー企業経営者の株式の評価額はふつう、莫大な額になってしまいます。ところが、ほとんどの場合、後継者はそんなお金を持っていないので、時価相当額で買い取ってもらうのは難しいです。

そこで、無償で譲ってあげるか(贈与)、ごく低い金額で売ってあげるかしなければなりません。しかし、それをやると、経営者の側も後継者の側も、高い税金を支払わなければならなくなります。

つまり、まず、株式を後継者に無償で譲った場合(贈与)、株式の贈与を受けた後継者の側では贈与税が課税されます。

次に、株式を後継者に低い金額で売った場合も、後継者の側では時価との差額分をただで受け取ったとみなされ、贈与税が課税されます。これは「みなし贈与」と言われます(※)。

結局、タダであげたり、時価相当額よりも低い価格で買い取ってもらったりしても、後継者に高額な税金がかかってきてしまうという問題点があります。

※みなし贈与については詳しくは『みなし贈与|なぜか贈与税が取られてしまうパターンと注意点』をご覧ください。

2.2.2.従業員持株会に株式を持たせれば評価額が引き下げられる

そこで、従業員持株会を活用することが考えられます。

上に紹介した例と同様、あなたが会社の株式を100株握っていて、従業員持株会に30株を買い取ってもらう場合、株式の評価額は配当還元方式で低めに評価されることになります。つまり、

- あなたの株式の評価額が1株200万円

- 配当還元方式で評価すると1株10万円

だった場合、あなたは、本来評価額6,000万円の財産(30株)を、従業員持株会に評価額300万円で買い取ってもらうことができます。

その結果、後継者には残りの70%を引き継がせれば良いということになります。したがって、その分、あなた(経営者)の側の所得税(譲渡所得)、後継者の側の贈与税が抑えられます。

なお、従業員持株会が持つことになる30%の株式をどうするかについては、後ほど説明します。

2.3.経営者以外の小口の株式を買い取る受け皿にできる

次に、経営者以外の方に株式が小口に分散してしまっていて、それを会社が買い取らなければならない場合を考えてみましょう。この場合も、従業員持株会に買い取ってもらうことが有効です。

2.3.1.経営者以外の小口の株式を時価で買い取るのは困難

経営者以外の方に株式が小口に分散しているというのは、よくあるのは以下のようなケースです。

たとえば、かつて、相続税対策として株式の評価額を下げるため、よく、複数の親族に5%を下回る株式を分散して持ってもらうということが行われていました。しかし、この方法はリスクがあります。

まず、1株でも持っていれば役員の経営責任を追求する裁判(株主代表訴訟)が起こせてしまいます。また、3%以上持っていれば帳簿閲覧の請求、株主総会の招集の請求等ができてしまいます。

しかも、株主総会での議題の提案も、取締役会のある会社なら議決権の1%、取締役会のない会社なら議決権1つ(1株)持っていればできてしまいます。これらはやっかいです。

そればかりでなく、小口の株主に相続が起きると、さらに株式が小口に細分化されて収拾のつかないことになります。

したがって、事業承継のことを考えると、株式はできるだけ特定の株主に集中させておくべきなのです。

そこで考えられるのは、会社が小口の株主から株式を買い取ってあげることです。しかし、その場合、株式の評価額は上述した通り、莫大な額になります。

したがって、時価で買い取るのは難しいです。

2.3.2.低額で買い取るとみんなが税金をとられる「トリプル課税」のデメリット

では、どうにか話し合って、会社が低い額で買い取るというのはどうでしょうか。

この場合、小口の株主には所得税(譲渡所得と配当所得)、経営者の方には贈与税がかかってしまい、しかも金額も重くなってしまいます。これを「トリプル課税」と言います。

トリプル課税を具体例で見てみましょう。小口の株主を仮に「Aさん」とします。

まず、Aさんは株式を時価で売ったとみなされ、時価と実際の代金との差額に所得税が課税されます(譲渡所得)。これを「みなし譲渡」と言います(※)。

また、Aさんが会社に株式を買い取ってもらった場合、株式の評価額はふつう、もともと出資した額よりは高いので、差額に対して所得税が課税されます(配当所得)。これを「みなし配当」と言います(※2)。

さらに経営者の側では、Aさんの株式が会社に安く買い取られた結果として、逆に自分の株式の価値が上がるので、上述した「みなし贈与」にあたり多額の贈与税がかかります。

このように、小口の株主の株式を会社が買い取ろうとすると、「トリプル課税」のデメリットがあります。

※みなし譲渡については詳しくは『みなし譲渡所得|利益がないのに税金を取られる理由と注意点』をご覧ください。

※2みなし配当については詳しくは『みなし配当課税とは?2つのパターンとそれぞれの注意点』をご覧ください。

2.3.3.従業員持株会を受け皿にすれば「トリプル課税」が避けられる

これを避けるためには、従業員持株会を受け皿にすることが有効です。つまり、従業員持株会が買い取るのであれば、配当還元方式が使われ、低い評価額で買い取ることができます。なぜなら、従業員持株会が小口の株主から株式を受け取っても決定的な発言権を持つことはないからです。

このように、株式が小口の株主に分散していてその状態をなんとか解消したい場合、従業員持株会を受け皿にするというのはかなり有効な方法です。

3.従業員持株会を事業承継対策に活用する上での注意点

このように、従業員持株会は、経営者の方から見ると、親族の方への事業承継対策に有効です。ただし、あくまでも、それは経営者の視点からのメリットで、従業員の側でも従業員持株会に参加するメリットがなければ、うまくいきません。

なぜなら、従業員持株会は、従業員がお金を出し合って株式を買い、共有する形だからです。つまり、従業員にお金を出してもらって、株式というリスクのある資産を持ってもらうのです。これはストレートな福利厚生ではありません。

純粋に福利厚生を充実させるのであれば、給与を増やしたり賞与を出したり、福利厚生にかけるコストを増やしたりした方が分かりやすいし、従業員の理解も得やすいでしょう。

したがって、従業員持株会に参加することの確かなメリットを与えてあげる必要があります。また、会社の経営に参加しているという意識を持ってもらう必要があります。

また、それ以外にも、活用する上での注意点があり、ただ導入すれば良いというものではありません。

以下、従業員持株会を事業承継に活用する上で最低限、注意しなければならない点についてお伝えします。

3.1.従業員に参加のメリットを与えなければならない

まず、上述の通り、従業員に従業員持株会にも参加するメリットがなければなりません。従業員持株会という存在が許されるのは、あくまでも従業員への福利厚生という名目があるからです。

特に重要なのは以下の2つです。

- 従業員持株会の株式への配当を優遇する

- 従業員持株会に参加する従業員に奨励金を支給する

3.1.1.従業員持株会の株式への配当を優遇する

まず、最低限、会社に利益が出たら従業員が十分な額の配当金を受け取れるようにしておくべきです。

なぜなら、従業員持株会に参加する従業員は株式の値上がり益を得るのを期待しづらいからです。

どういうことかというと、詳しくは後で述べますが、従業員が従業員持株会を退会する際にはその従業員への払い戻しをしなければなりません。

その際の払い戻しの金額は、退会時の株式の時価ではなく、実際に出資した金額に決めておくのが無難です。そうすると、従業員は、もし退会時の株式の時価が出資時より値上がりしていても、その値上がり益を手にすることができません。

したがって、株の値上がり益を期待できない従業員にとっては、せめて、従業員持株会に加入している間に配当金をたくさん受け取れることが非常に重要です。

それを叶えてあげるためには、従業員持株会の保有する株式を、配当金を優先して受け取れる「配当優先株」にすることが必要です。なお、配当優先株にする場合には株主総会で議決権の定款変更を行います(※)。

※定款変更は株主総会で議決権の1/2以上をもつ株主が参加の上、2/3以上の多数決で行います(会社法466条・309条2項11号)。

3.1.2.従業員持株会に参加する従業員に奨励金を支給する

また、従業員持株会に参加して出資する従業員に対し、会社から、出資の足しにする程度の「奨励金」を支給するという方法もあります。ただし、奨励金の金額が大きいと、株主への「利益供与」、つまり経営者から株主への一種のワイロとみなされて経営者の方に刑罰が課されてしまうおそれもあります。

したがって、奨励金の額は出資の額の20%以下に抑えておくことをおすすめします。

なお、この奨励金は給与という扱いです。つまり、所得税の源泉徴収の対象になります。

3.2.株主としての権利がある

従業員持株会は株主ですので、配当金を受け取るほかにも、株主としての権利があることを忘れてはなりません。それはたとえば、株主総会で議決に参加する権利のほか、役員の責任を追及する訴え(責任追及の訴え)を起こす権利、会計帳簿を閲覧する権利等です。なお、従業員持株会では、これらの権利は原則として理事長が代表して行使することになります。

これらの権利のうち、株主総会で議決に参加する権利は定款で制限を加えることができます(議決権制限株式(※))。

しかし、責任追及の訴えを起こす権利や、会計帳簿を閲覧する権利は制限できませんので、注意が必要です。

※議決権制限株式については詳しくは『議決権制限株式を会社の経営・事業承継に活用する方法』をご覧ください。

3.3.財務状況を従業員にオープンにしなければならない

従業員持株会は株主として、財務状況を把握する権利があります。したがって、計算書類等、財務状況を従業員にオープンにできる状態になっていなければなりません。

3.4.組織としてきちんと独立して運営されなければならない

従業員持株会は、相続・事業承継のための株式の受け皿にできます。しかし、ただ受け皿にしただけで組織としてきちんと機能している実態がなければ、税金逃れと認定されてしまいます。

いったん従業員持株会の制度を作ったら、組織としてきちんと会社から独立して運営され続けなければならないのです。

規約を作り、運営の方法や意思決定の方法、株式の持分の割当の方法等についてきちんとした定めをおく必要があります。また、組織を取りまとめる理事長の人選も重要です。

規約を始めとして組織の整備はきわめて重要なので、事業承継に精通した税理士や公認会計士、弁護士等の専門家を選び、相談してみることをおすすめします。

3.5.従業員持株会が退会者から株式を買い取る時は出資した額にする

従業員が従業員持株会を退会する時には、従業員持株会はその従業員から、持分にあたる株式を買い取らなければなりません。

その時の代金は、退会時の時価ではなく、従業員が出資した額にしておくことをおすすめします。

なぜならば、従業員が出資した時の株式の時価よりも、退会時の時価の方が大幅に上回っている場合、通常は、従業員持株会に時価で買い取れるだけのお金がないからです。どういうことかというと、従業員が従業員持株会にお金を出したらそのお金は経営者の方から株式を買い取るのに使われ、従業員持株会には残らないのです。

まとめ

従業員持株会を作り、経営者の株式を一定割合持たせることは、オーナー企業の経営者の株式の相続・事業承継の対策に役立ちます。

ただし、従業員持株会を作る目的は、あくまでも従業員の福利厚生と、経営への意識を高めることにあります。この建前は最低限維持しなければなりません。そのためには、従業員にきちんと経済的なメリットを与えること、従業員に財務状況をきちんと説明できる状態にすること、従業員持株会を組織としてきちんと機能させること等が必要です。

したがって、従業員持株会の制度を作る時は、十分な制度設計と、会社の体制整備と、従業員との信頼関係の構築を行う必要があります。

活用をお考えの場合は、以上のことを踏まえ、事業承継や税務、会社法に精通した専門家に相談してみることをおすすめします。