あなたは、いずれご家族にかかってくることになる相続税を少しでも抑えるために、「相続時精算課税制度」が活用できないかとお考えのことでしょう。

相続時精算課税制度は、一言でいえば、価値の高い財産を、生きているうちにお子様・お孫さんに渡す(生前贈与)ケースを対象として、その場合にかかる贈与税の負担を軽くし、結果的に相続税の負担を減らしてあげようという制度です。

ただし、財産の種類によってはこの制度を活用する意味がないことがあります。また、他の制度との使い分けが必要で、正しく活用しないとあまり効果が上がらないことがあります。

この記事では、相続時精算課税制度がどのような場合に相続税対策として効果的なのか、対象となる財産や、他の制度との使い分けの基準等について、3つのポイントに焦点を当てて詳しくお伝えします。

The following two tabs change content below.

齋藤孝一先生・株式会社MACコンサルタンツへのご相談申込・お問い合わせはこちらから

【所属】

名古屋商科大学大学院 会計ファイナンス研究科 専任教授 法学博士

株式会社MACコンサルタンツ 代表取締役 社長兼会長

ミッドランド税理士法人 代表社員 理事長

【資格】

税理士(5科目合格) 公認会計士 中小企業診断士 行政書士 CFP(FP一級技能士)

【学歴・公職等】

1949年生まれ 名古屋大学大学院法学研究科 博士後期課程単位取得(会社法専攻)

名古屋商工会議所 税制委員会・中小企業委員会 各委員/NPO法人中部定期借地借家権推進機構 理事長/中日文化センター・NHK文化センター各常任講師/TKC全国会会員/論文「会計参与の法的責任」にて第2回新日本法規財団奨励賞受賞

【所属学会】

日本私法学会 日本税法学会 租税訴訟学会 事業承継学会 日本FP学会 各会員

【専門分野及び講義の特徴】

・税理士業務では、租税法・会社法・民法を駆使したタックスプランニング業務、特に、相続・事業承継対策業務を中心に行なっており、資産税に特化した業務を行っている。

・大学院では、会社法・租税法・タックスプランニング・事業承継設計の講義及び租税法論文指導のゼミを担当し、「税理士は法律家たれ!」という視点からの講義を行っている。

【主な著書】

『会計参与制度の法的検討』(単著・平成25年7月刊、中央経済社)

『中小企業経営者のための新会社法』(共著・平成18年3月刊 経済法令)

『逐条解説 中小企業・大企業子会社のためのモデル定款』(共著・平成18年7月刊 第一法規)

『組織再編・資本等取引をめぐる税務の基礎(第2版)』(共著・平成28年4月刊・中央経済社)

『事業承継に活かす従業員持株会の法務・税務(第2版)』(共著・平成24年9月刊 中央経済社)

『中小企業の事業承継(七訂版)』(共著・平成28年4月刊 清文社)

『非公開株式 譲渡の法務・税務(第4版)』(共著・平成26年3月刊 中央経済社)

『事業承継に活かす持分会社・一般社団・信託』(共著・平成27年10月刊 中央経済社)

【略歴】

公務員上級職等を経て、上場準備企業にスカウトされ、財務部長、事業開発部長を歴任後、1991年4月MAC合同会計事務所(現ミッドランド税理士法人)開業。現在、税理士・同有資格者(15名)、社会保険労務士・同有資格者(7名)、弁護士(2名)、中小企業診断士(2名)、司法書士、行政書士、一級建築士、FP、医業経営コンサルタント、宅地建物取引士等約50名の有資格者等を擁するMACコンサルテインググループの代表として、名古屋&東京で総合経営コンサルティングファームを経営している。

また、名古屋・東京・豊田・岡崎・安城・三重・岐阜に拠点を有するミッドランド税理士法人アライアンスは、職員数200名を超える税理士法人として、中部地区有数の規模を誇っている。

【URL】

http://www.mac-g.co.jp

http://www.midland-alliance.com

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.相続時精算課税制度とは

まず、相続時精算課税制度とは何なのか、分かりやすく説明します。

相続時精算課税制度とは、60歳以上の父母・祖父母から18歳以上の子・孫への生前贈与がされた場合に、子・孫の贈与税の負担を軽くしてあげるという制度です。

この相続時精算課税制度の目的は、大ざっぱに言ってしまえば、年配の世代(親)が若い世代(子・孫)に価値の高い財産を譲り渡すようにしむけるためです。それによって、若い世代の消費活動が活発化することを狙ったものと言われています。

相続時精算課税制度のしくみは、以下の通りです。贈与の時点と相続の時点との2段階にわたって適用されます。

〈贈与の時〉

↓

〈相続の時〉

- 贈与された財産の額が相続開始の時点の財産(相続財産)に加算されて相続税が計算される

- 相続税の額から既に支払った贈与税の額が差し引かれる

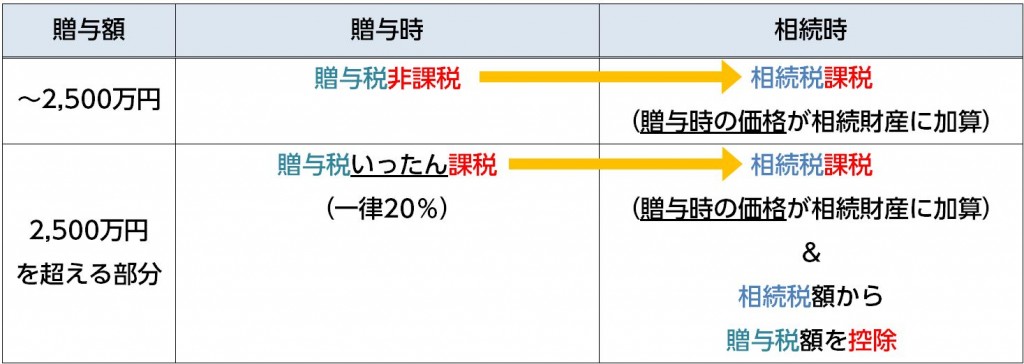

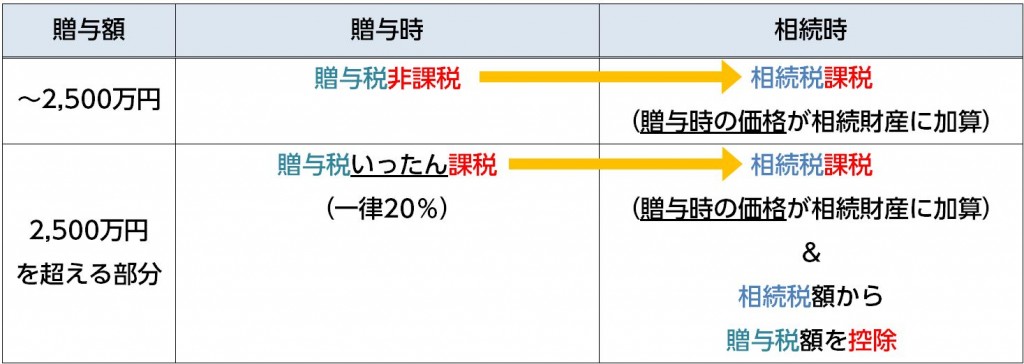

そして、贈与した財産の額のうち、2,500万円までと、2,500万円を超える部分とで扱いが異なります。具体的には以下の図をご覧ください。

第一に、2,500万円までは贈与税がかからず、相続の時になって初めて相続財産に加算されて相続税がかかります。

第二に、2,500万円を超える部分は、贈与税がいったん一律20%で課税され、後で相続の時に初めて相続財産に加算されます。そして相続税の額から、既に支払われた贈与税の額が差し引かれます。

いずれにしても、相続時に加算される贈与財産の額は、贈与の時点での評価額です。これは相続時精算課税制度を理解する上で最も重要なポイントです。次に説明します。

ポイント1.相続時精算課税制度は値上がりする高額な財産・カネを生み出す高額な財産に向く

相続時精算課税制度は、財産によって向き不向きがあります。

つまり、相続時精算課税制度を活用すると効果的な財産、効果がない財産、逆効果な財産があるということです。

それぞれに分類してみると、以下の通りです。

〈活用すると効果的な財産〉

- 値上がりが確実に見込まれる高額な財産

- 新たなカネを生み出すことが見込まれる高額な財産

〈効果のない財産〉

- 価値が変わらず、新たなカネを生み出すこともない財産

〈逆効果な財産〉

なぜならば、相続時精算課税制度では、相続時に相続財産に加算される贈与財産の額は、贈与時点の評価額だからです。

以下、具体的に説明していきます。

相続時精算課税制度の活用が効果的な財産

上述の通り、相続時精算課税制度の目的は、年配の世代(親)が若い世代(子・孫)に価値の高い財産を譲り渡すようにすることです。そこで、どういう財産が、価値の高い財産として評価されることになるかを考えてみましょう。

■値上がりが確実に見込まれる高額な財産

まず、最もイメージしやすいのは、将来、値上がりが確実に見込まれる高額な財産です。

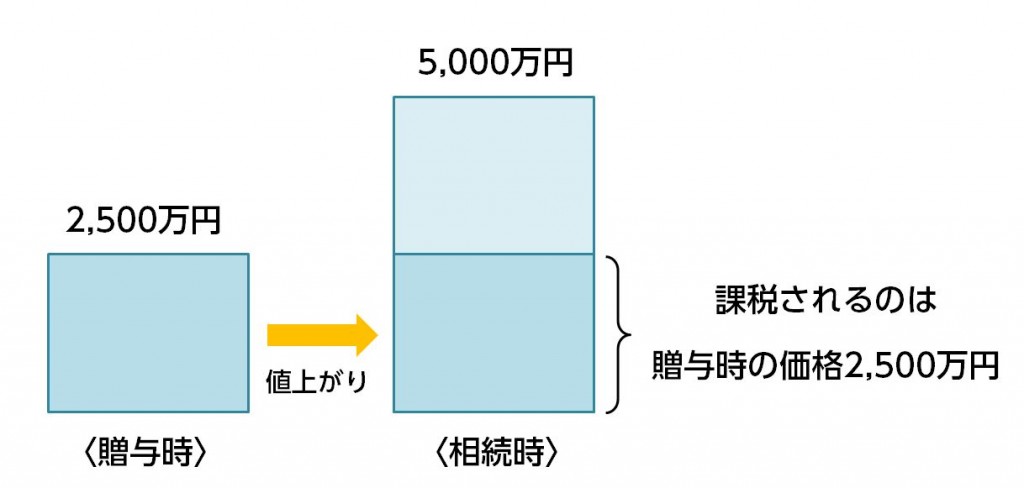

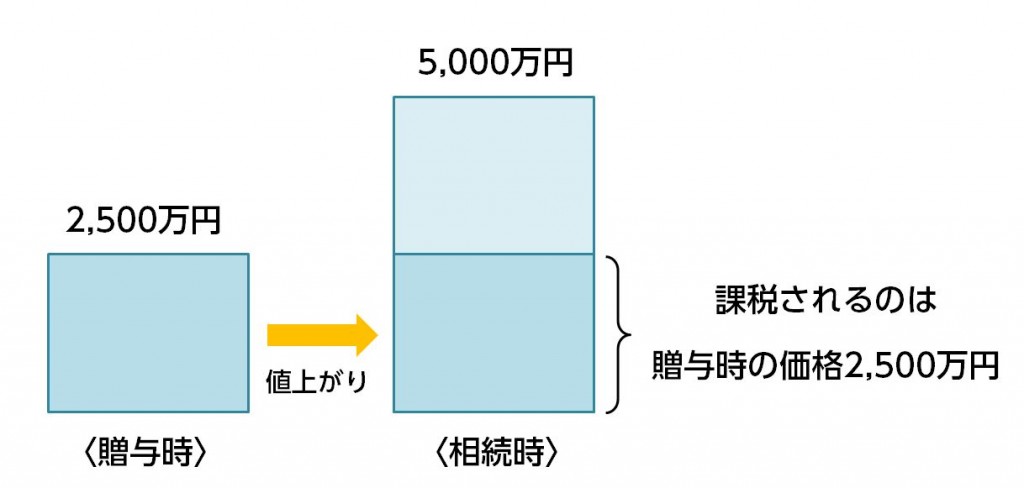

たとえば、あなたが田舎に2,500万円の土地を持っていたとします。近い将来、その土地のすぐ傍にJRの駅が建設される予定があったとすると、土地の価値は将来、跳ね上がるはずです。

この土地をお子様に贈与するとどうなるでしょうか。

仮に、相続時までの間に土地の価値が駅の建設により5,000万円に値上がりしたとしても、相続税の計算上は、土地の評価額は贈与の時、つまり値上がりする前の2,500万円のままということになり、相続税が抑えられるのです。

また、たとえば、あなたが株式会社を経営していて、会社の業績が右肩上がりで推移して順調に成長を続けているとします。この場合、自社株式の価値は、今の時点よりも、相続時の方が高くなっていることが見込まれます。したがって、もしもお子様を後継者と定めているのであれば、今のうちに2,500万円分までの自社株式をお子様に贈与しておけば、自社株式にかかる相続税が抑えられることになります。

■新たなカネを生み出すことが見込まれる高額な財産

次に、新たなカネを生み出すことが見込まれる高額な財産です。

もしもあなたが良質な賃貸用マンションを持っていたとします。立地条件が良く、将来、マンション本体が値上がりする可能性があるとします。

これを贈与すれば、2つの効果が見込まれます。

1つめは、将来相続が起きて相続税を計算する時、マンションの評価額は贈与の時点のままということになり、相続税が抑えられるのです。

2つめは、マンションを賃貸すれば多額の賃料収入がコンスタントに入ってきて、資産として貯まっていくことが見込まれます。お子様は賃料収入を自分のものにでき、賃料収入には相続税がかかりません。

まさに相乗効果と言えます。

■注意点|贈与を受けた子・孫が財産を使い切ってしまうと納税の資金が不足するリスクがある

ただ、注意が必要なのは、相続時精算課税制度に向いた財産をお子様等に贈与したとしても、お子様等の側でその財産を消費してしまった場合は、のちのち相続税を納税する段階になって、そのための資金が手元に残っていないことになるリスクがあります。

また、その財産をお子様等が売って現金に換えてしまった場合も同じ問題が発生します。なぜならば、現金はあればあるだけ使ってしまいがちなので、使い切ってしまうリスクが格段に高いからです。

相続時精算課税制度が効果のない財産|価値が変わらず新たなカネを生み出すこともない財産

一方、価値が変わらない財産や、新たなカネを生み出すことのない財産だったりすると、意味がありません。

たとえば、現金2,500万円を贈与して相続時精算課税制度を利用しても、結局は相続時に2,500万円に相続税がかかってくるだけなので、意味はありません。

したがって、価値が変わらず新たなカネを生み出すこともないような財産については、後述する「暦年贈与」の活用を考えてみることになるでしょう。

相続時精算課税制度が逆効果な財産|価値が下がるリスクのある財産

また、価値が下がるリスクのある財産は、相続時精算課税制度を利用するとかえって逆効果です。

相続時に、贈与の時点、つまり値下がりする前の高い評価額を基準として相続税が計算されてしまうことになるためです。

そうなると、相続時精算課税制度を利用したことでかえって相続税が高くなってしまうことになります。

しかも、最悪の場合、相続税を納税するための資金に困ることになりかねません。

したがって、価値が下がるリスクのある財産については、次に紹介する「暦年贈与」の活用を考えることになるでしょう。

2.相続時精算課税制度と他の制度との使い分け

相続時精算課税を有効活用して相続対策の効果を上げるには、他の制度と正しく使い分けることが必要です。

使い分けが問題になるのは以下の2つです。

これらについては、相続時精算課税と併用することができないため、どちらかを選ばなければなりません。

以下、それぞれについて説明していきます。

ポイント2.相続時精算課税と暦年贈与の使い分け

まず、使い分けが問題になるのは暦年贈与(贈与税の基礎控除)です。

というのも、いったん相続時精算課税制度を選択したら、その後、暦年贈与に切り替えることができなくなるからです。

そこで、相続時精算課税制度と暦年贈与のどちらを選ぶか決めることになります。

ただし、それぞれについて厳密な税金の額の試算・シミュレーションをすることはあまり意味がありません。なぜなら、相続までの間にはいろいろな予期しない事態が起こりうるからです。

それよりも重要なのは、それぞれの制度の目的と、どのような場面で活用されることが予定されているかを理解しておくことです。それが分かっていれば、どちらを選ぶか、それほど迷うこともないと思われます。

ここでは、まず暦年贈与とは何かを説明します。その上で、相続時精算課税との使い分けについての一つの考え方を説明します。ご参考にしていただけると幸いです。

暦年贈与とは何か

暦年贈与(贈与税の基礎控除)は、1年あたり110万円までの贈与については、贈与された人(受贈者)の側で贈与税が非課税になるというものです。

なお、最後の3年間に行われた贈与については、その額が相続財産に加算され、結果として相続税が課税されます。

暦年贈与の制度目的としては、1年あたり110万円以下の比較的小口の額の贈与にまで課税するのは酷だからという政策的な配慮があります。

これがどのように相続税対策に役立つかというと、たとえば子1人に毎年110万円を贈与することによって、贈与を受けた子の側で

- 毎年贈与された110万円に贈与税がかからない

- 相続税の対象となるあなたの財産が毎年110万円ずつ減ってその分に相続税がかからなくなる(最後の3年分(330万円)を除く)

という効果があります。

ただ、110万円を超える額を贈与する場合、この枠を使わず、敢えて相続まで待った方がお得な場合もあります。

特に、巨額の資産をお持ちの方は、生前贈与して年間110万円の暦年贈与の枠を活用しても効果が限られています。

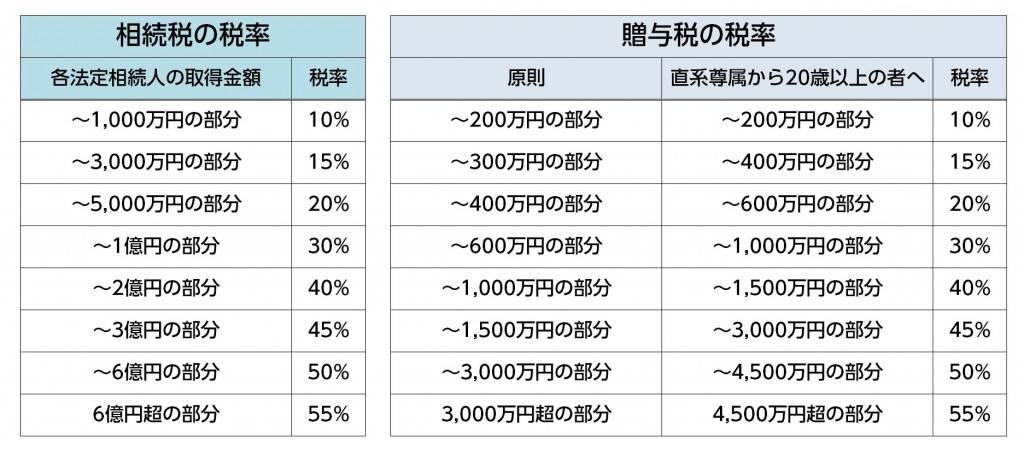

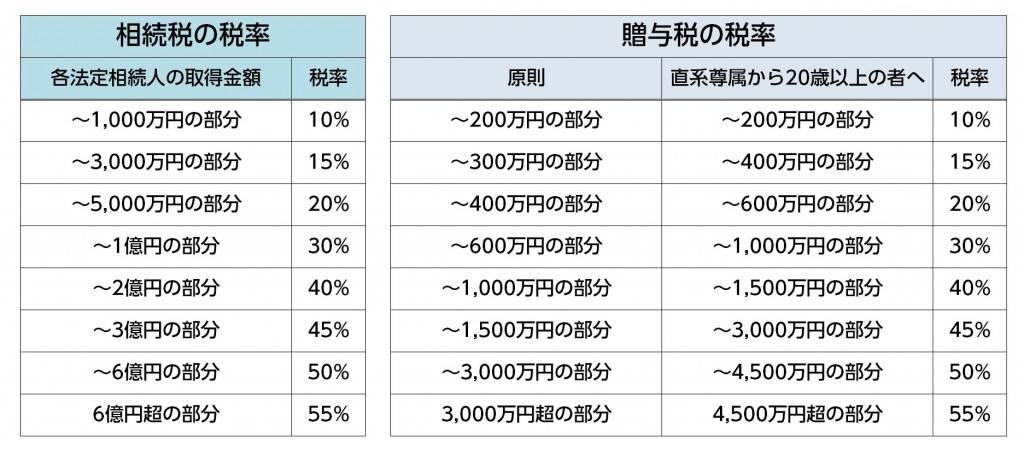

なぜならば、以下の表のように、贈与税の税率は相続税の税率よりもかなり高く設定されているからです。

したがって、暦年贈与を活用して110万円を超える額を複数年にわたって贈与しようとする場合には、毎年の贈与額をいくらずつにするべきか、「損益分岐点」を把握する必要があります。

つまり、贈与税と相続税の両方を計算に入れながら、最終的にどの程度の節税の効果が上がるかどうかを判断する必要があります。

そのためには、まず、現時点での財産だったら相続税がいくらになり、それは財産総額の何%となるのか(相続税の実効税率)を算出することが不可欠です。

その他、「損益分岐点」の計算方法、最終的な暦年贈与の額の決め方など、暦年贈与の活用法についてより詳しくお知りになりたい場合は、「暦年贈与で相続税を減らすのに絶対に押さえたい3つのこと」をご覧ください。

相続時精算課税制度に適したケース以外は暦年贈与の活用を考える

では、相続時精算課税制度と暦年贈与は、それぞれ、どのような場面を予定しているでしょうか。

相続時精算課税制度の目的は、年配の世代(親)が若い世代(子・孫)に、自分が生きているうちに価値の高い高額な財産を譲り渡すのを促すことにあります。したがって、相続時精算課税制度を活用するのに適しているのは価値の高い財産、つまり、

- 値上がりが確実に見込まれる高額な財産

- 相続までの間に賃料等の収益を生む高額な財産

です。

それ以外の財産については、暦年贈与の活用を考えることになります。

次に、暦年贈与(贈与税の基礎控除)の制度目的は、小口の額の贈与について贈与税の負担をなくすことにあります。したがって、何年かに分けて暦年贈与した場合の「贈与税の実効税率」と、現状で相続した場合の「相続税の実効税率」とを比べて有利な方を選ぶことになります。

このように、「二者択一」とは言っても、使い分けはわりとはっきりしていると言えます。

ポイント3.小規模宅地の特例が適用される土地は要注意!

土地については、「小規模宅地等の特例」との使い分けが問題になります。

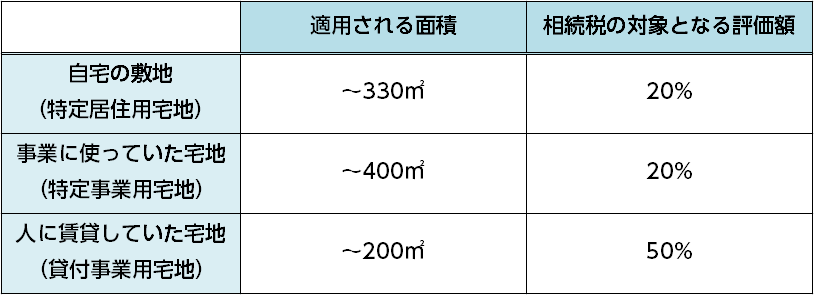

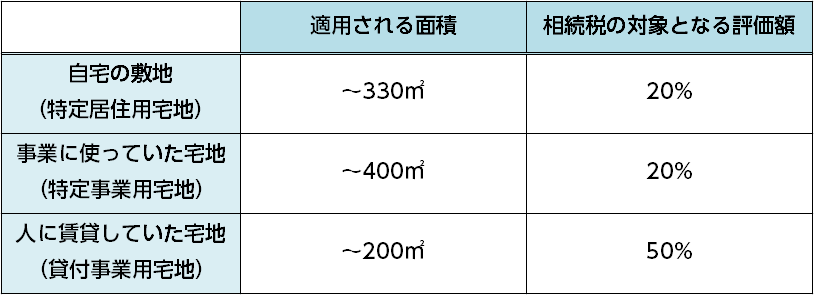

小規模宅地等の特例は、あなたが所有する以下の土地について、相続税が特別に軽減されるというものです。

- 自宅の敷地(特定居住用宅地)

- 店舗等、事業に使っていた宅地(特定事業用宅地)

- 人に賃貸していた宅地(貸付事業用宅地)

たとえば、自宅の敷地(特定居住用宅地)であれば、330㎡以下の部分については、相続税法上の評価額が20%に抑えられます。

330㎡という面積は、「100坪」、「199畳」に相当するもので、かなりの広さになります。したがって、マイホームであれば「330㎡」という基準の範囲内におさまり、敷地全部について負担軽減措置の適用を受けられることが多いでしょう。

なお、自宅の敷地(特定居住用宅地)、事業に使っていた宅地(特定事業用宅地)、人に賃貸していた宅地(貸付事業用宅地)のそれぞれについて、特例が適用される面積と、相続税の対象となる評価額は、以下の表の通りです。

また、複数の宅地を相続した場合、それぞれの特例を合計で最大730㎡まで(居住用+事業用など)適用可能です。

居住用と事業用は併用できますが、貸付事業用との併用には制限があります(優先順位や合計面積の制限など)

賃貸用(貸付事業用宅地)は、相続開始直前に3年以上貸している必要があるなど、要件が厳しくなっています(特に2024年の税制改正後はさらに厳格化)

小規模宅地等の特例を利用すると相続税の負担が非常に低く抑えられますが、生前贈与して相続時精算課税制度を利用してしまうと、この制度の適用を受けられなくなってしまいます。

そのため、あなたの土地に小規模宅地等の特例が適用されるか、適用されるとしたらそれによって土地の評価額がどこまで抑えられるかということを、把握しておくことが必要です。

まとめ

相続時精算課税制度について、どのような財産が向いているのかということと、他の制度との使い分け方とにポイントを絞ってお伝えしてきました。

相続時精算課税制度は高額な財産、その中でも特に、値上がりが確実に見込まれる財産や、新たなカネを生み出すことが見込まれる高額な財産に向いています。

しかし、それ以外の財産については、効果がなかったり逆効果だったりするので、暦年贈与(贈与税の基礎控除)の活用を考えることをおすすめします。

また、自宅の敷地等、小規模宅地特例が適用される土地については、相続時精算課税を使わない方が有利なケースがかなり多いと考えられます。

このように、相続時精算課税制度は、向いているケースがある程度決まっていると言えます。