みなし配当とは、会社の株主が会社から配当金を受け取っていないのに、受け取ったことにされて税金(所得税等)が取られてしまうものです。

みなし配当にあたるケースの多くは、所得とされる額が多額になることが多いので、税金の負担も重くなりがちです。

しかし、どういうケースがみなし配当にあたるかは非常に分かりにくくなっています。そして、それを防ぐには少なくとも、「ひょっとしたらこれはみなし配当にあたるんじゃないか?」と気付けるようになっていただく必要があります。

この記事では、みなし配当について、どんなケースがみなし配当にあたるのか、株主の側でどのような課税がされるのかということを分かりやすくお伝えします。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.みなし配当とは

みなし配当は、ざっくり言ってしまえば、会社から、株主が出資した額以外のお金、あるいは財産価値が株主へ移っていくケースです。

以下に、法律でみなし配当にあたるとされている例を整理してお伝えします。なお、非常に細かいので、全てをマスターしようとするよりも、なんとなくイメージを持っていただくぐらいの気持ちでお読みください。また、法律では全ての会社の種類についてまとめて規定されていますが、ここでは株式会社に関するものだけをピックアップして説明します。

大きく分けると2パターンです。

- 株主が会社から出資の払い戻しを受ける場合

- 会社の組織替え(組織再編)に伴い株式・金銭等を受け取る場合

以下、それぞれについてお伝えします。

1.1. 株主が会社から出資の払い戻しを受ける場合

まず、株主が会社から出資の払い戻しを受ける場合です。以下の3つです。

- 株主からの自社株式の買い取り(自己株式の取得)

- 会社が資本剰余金から配当金を支払った場合

- 会社の解散による残余財産の分配

これらの場合、株主は、出資した分だけでなく、それにプラスして実質的に利益を受けることがあります。以下、それぞれについて説明します。

1.1.1.株主からの自社株式の買い取り(自己株式の取得)

たとえば、経営者の方以外に小口の株主がいる場合、将来その株式が相続等で分散してしまうのを防ぐため、会社が小口の株主から株式を買い取るという方法があります。「自己株式の買取」と言われるものです。

この時、株式の評価額(※)はふつう、もともと出資した額よりは高いので、差額を配当したと同じだと考え、みなし配当として所得税が課税されます。

なお、後ほど「2.2.みなし配当の計算例|株主Cさんからの株式の買い取り(自己株式の取得)」で具体的な計算例を紹介していますので、参考にしていただけたらと思います。

※株式の評価方法については詳しくは『株式の評価方法|株式の相続税対策に役立つ全知識まとめ』をご覧ください。

1.1.2.会社が資本剰余金から「配当金」を支払った場合

このタイトルをご覧になって、「それはみなし配当ではなく普通の配当ではないのか?」とお思いになることでしょう。実は、これは、会社法と税法とで「配当」の意味が違っているからです。

ここでお話しすることはややこしいですが、ありうることなので、よく読んで理解していただけたらと思います。

「資本剰余金」とは株主からの出資のうち一部を資本金に組み入れないままとっておいたものです。

そして、会社法ではこの資本剰余金を「配当金」に充てることが認められています。

しかし、資本剰余金はもともと株主が出資したものです。したがって、資本剰余金で「配当金」を支払うのは出資の払い戻しなので、本当の意味での配当とは言えません。

そこで、税法では「資本の払い戻し」と言います。会社法では「配当」なのに税法上は「配当」ではなく「資本の払い戻し」なのです。これがややこしいのです。

ただし、資本剰余金以外にきちんと配当できる利益(利益剰余金)がある場合、資金剰余金の中から配当を出すか、利益の中から配当を出すかの区別はあまり意味がありません。お金には色がついていないからです。

そこで、実際に株主に株主が出資した額(資本金+資本剰余金等)と利益剰余金の額とのバランスを考えて、全てを「資本の払い戻し」とは扱わず、そのうち一定の額に課税をします。計算は非常にややこしいのでここでは立ち入りません。

1.1.3.会社の解散による残余財産の分配

「残余財産の分配」というのは、会社が解散する時に、売掛金を回収し終え、買掛金・借金等を全て払い終え、後に残った財産を株主に分配することです。

その残余財産の中には株主がもともと出資した分の価値も含まれていますが、それにプラスしてそれまで会社が稼ぎ出してきた利益の価値も含まれています。そのため、株主は残余財産の分配を受け取ることで、会社から最後の配当を受け取ったのと同じだということなのです。

したがって、みなし配当所得として課税されます。

1.2.会社の組織替え(組織再編)に伴い株式・金銭等を受け取る場合

会社の組織再編、つまり会社が他の会社とくっつく「合併」、会社が特定の部門を他の会社に売って代わりに相手社の株式を受け取る「会社分割」の場合にも、株主が財産等を受け取れば、みなし配当として課税されます。

- 他社との「合併」の結果、株主が別会社の株式や金銭等を受け取る場合

- 「会社分割」の結果、株主が別会社の株式や金銭等を受け取る場合

1.2.1.他社との「合併」の結果、株主が別会社の株式や金銭等を受け取る場合

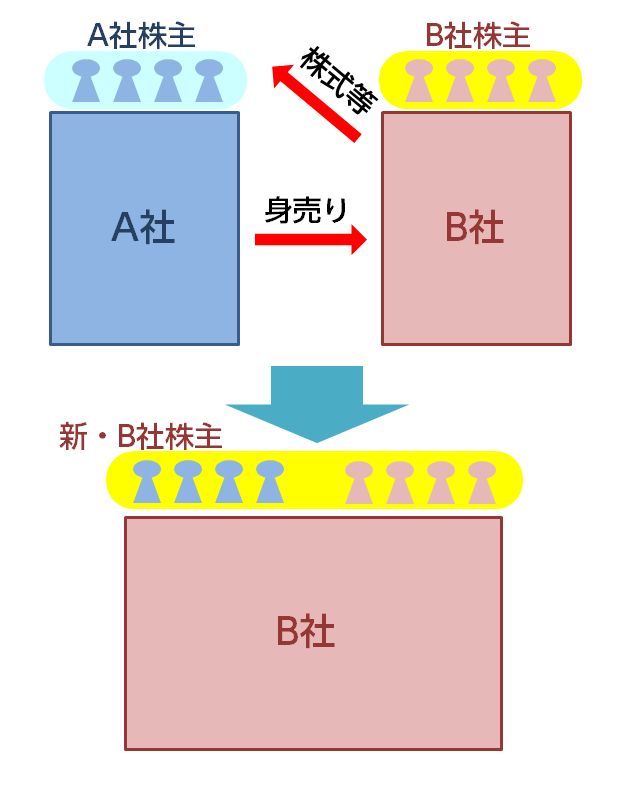

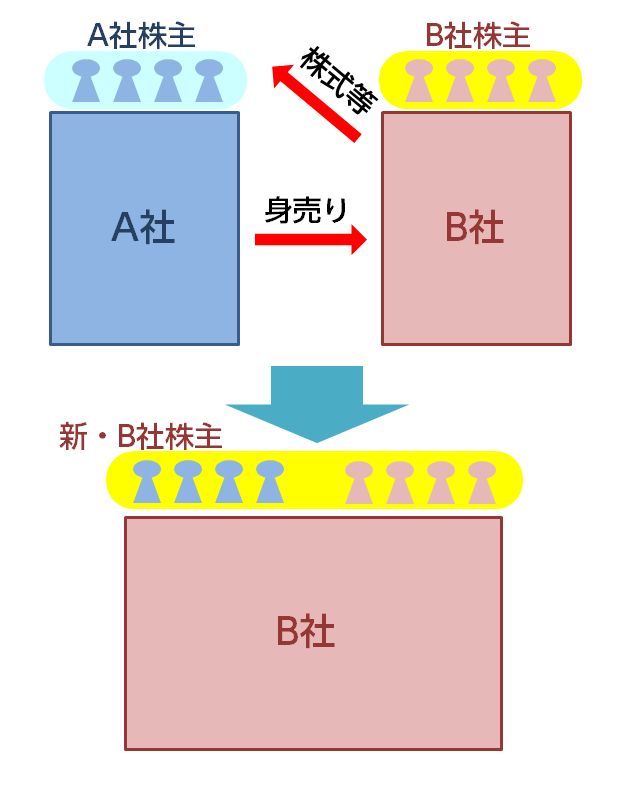

「合併」はたとえばA社がB社に身売りして吸収されることを言います(吸収合併。なお、「新設合併」というのもありますがほとんど利用されていないので割愛します)。

この場合、ごく特殊なケースを除いて、A社の株主は、代償として、B社の株式や金銭等を受け取ることになります。

理屈は「1.1.3.会社の解散による残余財産の分配」とほぼ同じと考えていただけたらと思います。

旧A社の株主が受け取ったB社の株式・金銭等は、A社自体の財産価値を売った代償です。したがって、その資産価値の中には、A社の株主がもともとA社に出資した分の価値に加え、それまでA社が稼ぎ出してきた利益の価値も含まれています。そのため、旧A社の株主は、B社の株式・金銭等を受け取ることで、A社から最後の配当を受け取ったのと同じだということなのです。

したがって、「みなし配当」として課税されます。

1.2.2.「会社分割」の結果、株主が別会社の株式や金銭等を受け取る場合

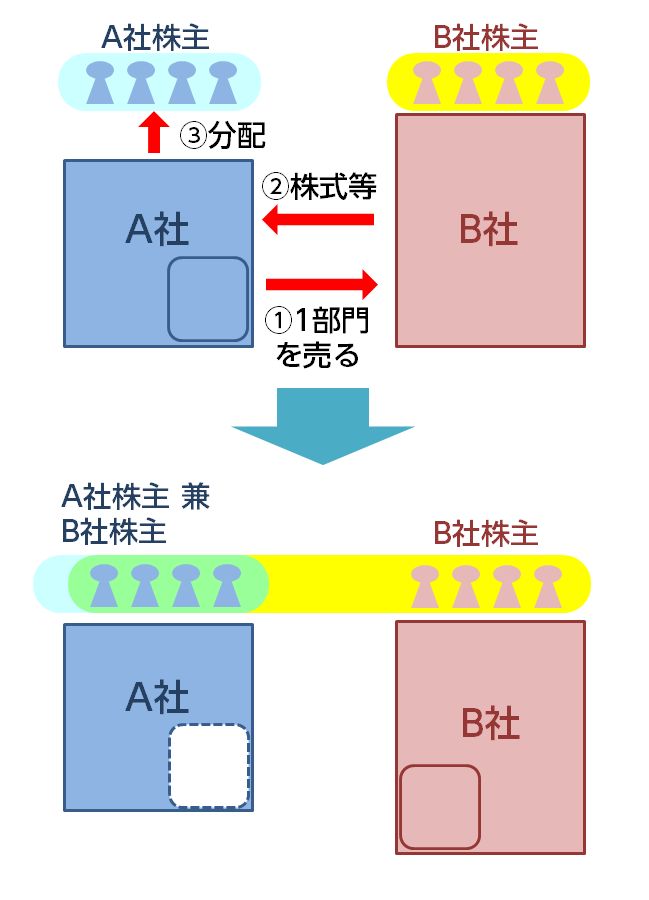

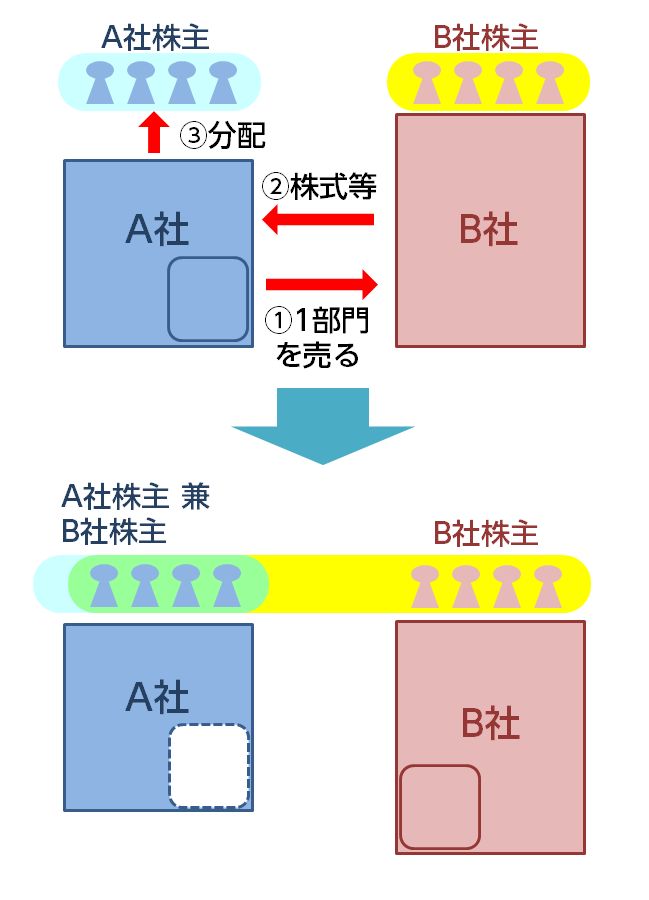

「会社分割」はたとえば、A社が自社の1部門をB社に売り、代償としてB社の株式を受け取り、それを株主に配ることを言います。

「合併」が会社全体を身売りするのに対し、「会社分割」は一部だけの身売りだと考えていただければと思います。

この場合、A社の株主はB社の株主を兼ねることになります。

A社株主が受け取ったB社の株式・金銭等は、A社の財産価値の一部を売った代償です。したがって、その資産価値の中には、A社の株主がもともとA社に出資した分の一部の価値に加え、それまでA社が稼ぎ出してきた利益の一部の価値も含まれています。

そのため、A社の株主は、B社の株式・金銭等を受け取ることで、A社から配当を受け取ったのと同じだということなのです。

したがって、「みなし配当」として課税されます。

2.みなし配当の額の計算式と具体例

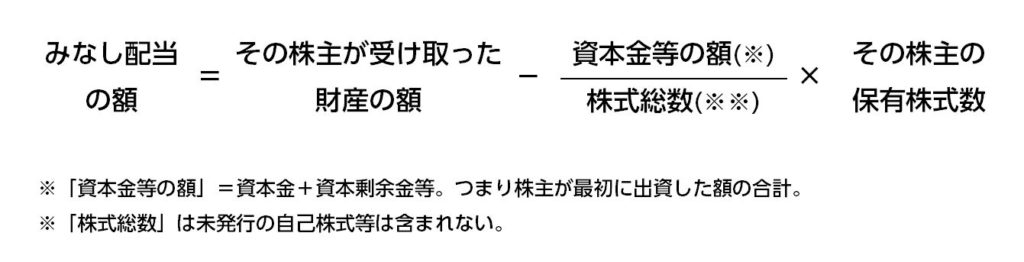

2.1.みなし配当の金額の計算式

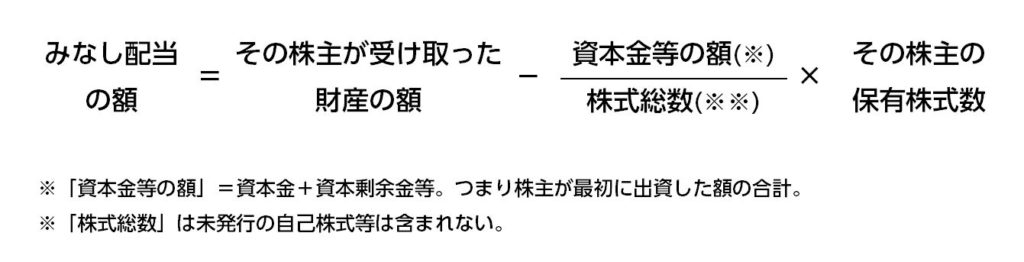

みなし配当の金額は、以下の計算式で算出します。

この式だけだとイメージがわかないと思いますので、次に、具体例を1つ挙げます。

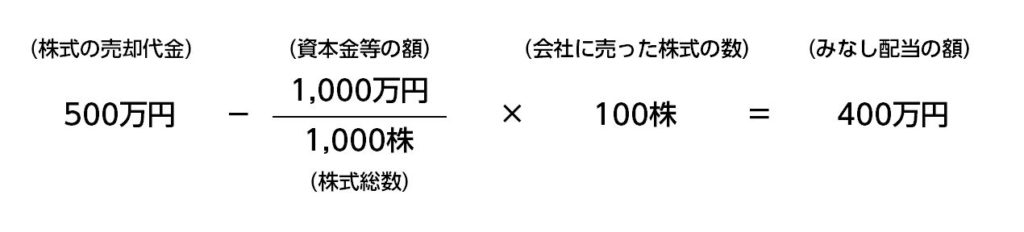

2.2.みなし配当の計算例|株主Cさんからの株式の買い取り(自己株式の取得)

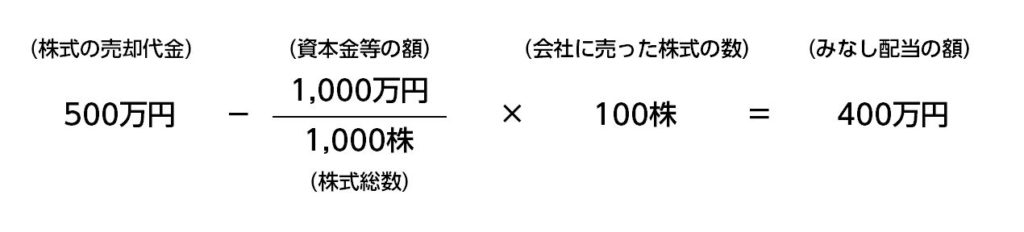

会社が株主Cさんから株式を買い取る場合、つまり「自己株式の取得」のケースを例に、みなし配当の額を計算します。

- 資本金等の額:1,000 万円

- 株式総数:1,000 株

- 買い取る株式の数(Cさんの保有株式数):100株

- 株式の買取代金:500 万円

この例では、以下の通り、みなし配当所得の額は400万円です。

まとめ

「みなし配当」について、どんな場合がみなし配当にあたるのかということに重点を置いて、具体例も織り交ぜて説明してきました。

「みなし配当」は非常にイメージしづらく理解しにくい制度です。しかし、おおざっぱに2つのパターン、「株主が会社から出資の払い戻しを受ける場合」と「会社の組織替え(組織再編)に伴い株式・金銭等を受け取る場合」とがあることを覚えておいていただければ、みなし配当にあたる可能性があるかどうかを見分けることはできると思います。

その上で、気になったら、税理士等の専門家に相談してみることをおすすめします。