土地の相続税対策をお考えの方は、ご自身の土地の評価額がだいたいどのくらいになるのかということが気になるのではないでしょうか。

そして、大まかにでも試算してみようと考えていろいろ調べていて、「相続税路線価」という聞きなれない言葉にぶつかると思います。

「路線価」は、土地の相続税・贈与税を計算する上できわめて重要です。

なぜなら相続税法では土地の評価額は基本的に

路線価(1㎡あたり) × 面積(㎡)

で計算されるからです。(例外として路線価のない土地は「倍率法」を用います。詳しくは後述します。)

そこで、この記事では、路線価がどのようなものか、どうすれば分かるか、また、路線価のない土地はどのような価値評価がなされるかということについて、分かりやすく説明します。

この記事を読めば、ご自身の土地の評価額がだいたいいくらくらいになるか、自分自身で算出できるようになるはずです。

どうか最後までおつきあいください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.路線価が分かれば土地の相続税・贈与税が分かる

路線価とは何か?ということを説明する前に、相続税法上、相続税・贈与税の計算にとって路線価がどのような役割を果たしているのか、見てみましょう。

路線価は、相続税法上、土地にかかる相続税・贈与税を計算する上で、一番最初に登場するものです。

まず、土地の資産価値は、上に何も建物等が建っていない「更地」であれば、

路線価(1㎡あたり) × 面積(㎡)

で算出されます。

なお、実際にはこれに加えて各種の補正が入りますが、微々たるものなので省略します。どのような補正が入るのか興味のある方は国税庁HPの「奥行価格補正率表」をご覧ください。

また、詳しくは後述しますが、路線価がない土地もあり、その場合は「倍率法」というものが用いられます。

そして、これを基礎として、以下のようなバリエーションがあります。

ここではそれぞれの計算式の詳しい中身まで立ち入りません。単に、全ての計算式が、

路線価(1㎡あたり) × 面積(㎡)

に必要な数値をかけて算出することになっているということを、イメージしていただければ結構です(プラスアルファの計算式を赤字で示しておきます)。

〈自分自身だけで使っている土地(自用地)〉

路線価(1㎡あたり) × 面積(㎡)

※上述の計算方法そのまま

〈他人に貸して建物を建てさせている土地(貸宅地)〉

路線価(1㎡あたり) × 面積(㎡) × (1 - 借地権割合)

※借地権:土地を借りている人が土地を使用し、利益を得る権利

〈自分で建物を立てて他人に貸している土地(貸家建付地)〉

路線価(1㎡あたり) × 面積(㎡) × (1 - 借地権割合 × 借家権割合(30%) × 賃貸割合)

※借家権:建物を借りている人が建物を使用し、利益を得る権利

※賃貸割合:建物の床面積全体のうち、実際に賃貸されている部分の割合

このように、路線価は、土地の相続税・贈与税の計算の一番の基礎となっているものです。

2.路線価とは何か?どこで分かるか?

2.1.路線価とは何か?

この路線価というのは、簡単に言えば、その土地が接している道路の価値にそくして、土地自体の評価額を決めるものです。

路線価は実際の市場価値(実勢価格)にほぼ連動します。つまり、土地の市場価格は、市街地の大通りに面している土地ほど高くなりますが、路線価もそれとほぼ同じです。

路線価はだいたい市場価格(実勢価格)の70~80%とされています。つまり、市場価格よりも2割~3割引きした額が路線価になるというイメージです。

「市街地」の定義は割と広く、ある程度の郊外でも含まれることがあります。しかし、市街地でない場合、路線価はないので、価値評価は後で説明する「倍率法」という計算法を使って行われます。

2.2.路線価はどこで分かるか?

路線価はどうすれば、どこへ行けば分かるのか、ということですが、国税庁HPの「路線価図・評価倍率表」で、ご自身の土地の路線価を確認することができます。

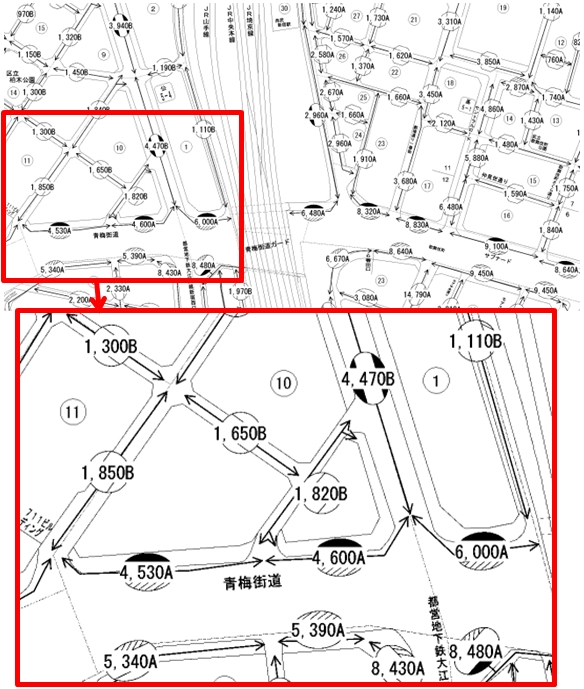

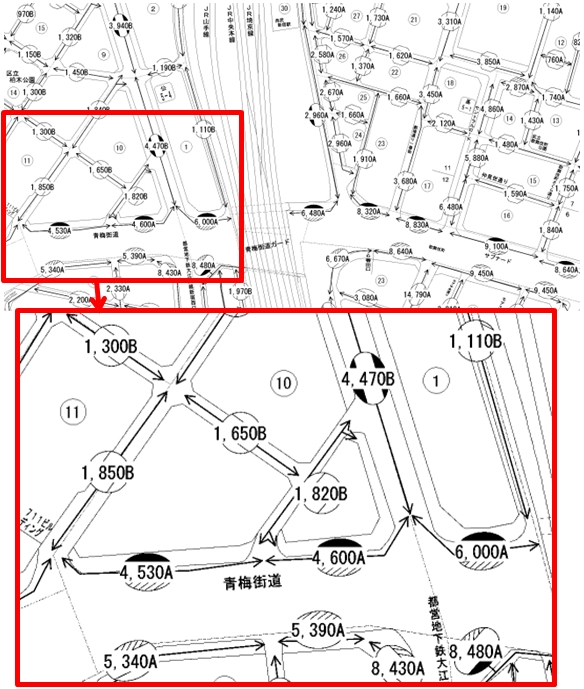

たとえば、「東京都新宿区西新宿7丁目」の路線価図をご覧になってみてください。

このように、土地が接している道路に応じて、路線価が設定されています。

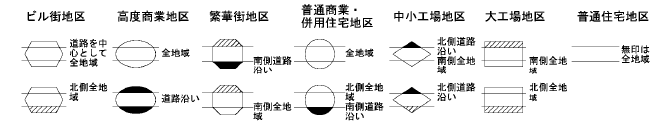

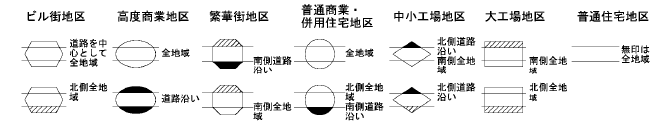

また、数字のバックの図形の形と色分けを見れば、以下のように、周辺がどのような地域なのかということと、そのブロックのどの部分がその路線価の評価対象なのかということが分かります。

3.おまけ|路線価がない土地の評価額は「倍率方式」で決まる

路線価は、市街地にある土地の評価方法です。この「市街地」というのは、かなり範囲が広いですが、それでも、人通りが非常に少ない道路の周辺だと「市街地」にあたらないこともあります。

そういった地区の土地には「路線価」が設定されていませんので、「倍率方式」という方式が利用されます。

この倍率方式というのは、以下のような計算式を使います。

固定資産税評価額 × 評価倍率

まず、固定資産税評価額というのは、文字通り、毎年、固定資産税を支払う際の基準となる評価額です。お住まいの市区町村から毎年送付されてくる固定資産税の「課税明細書」に記載されています。

次に、評価倍率は、国税局長が、その地域ごとの売買の実情や、不動産鑑定士等の専門家の意見を基にして定めるものです。

評価倍率は、国税庁HPの「路線価図・評価倍率表」で確認することができます。

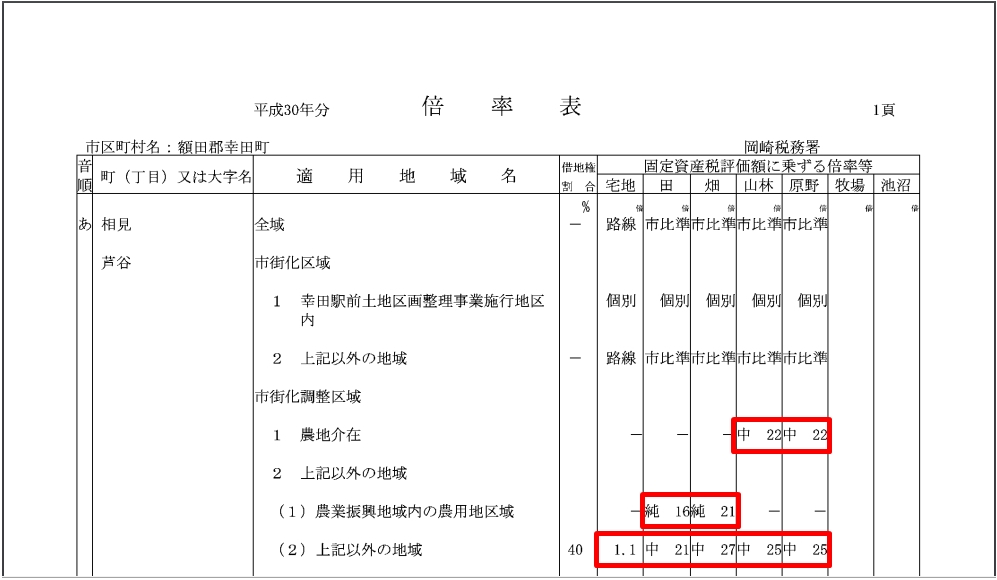

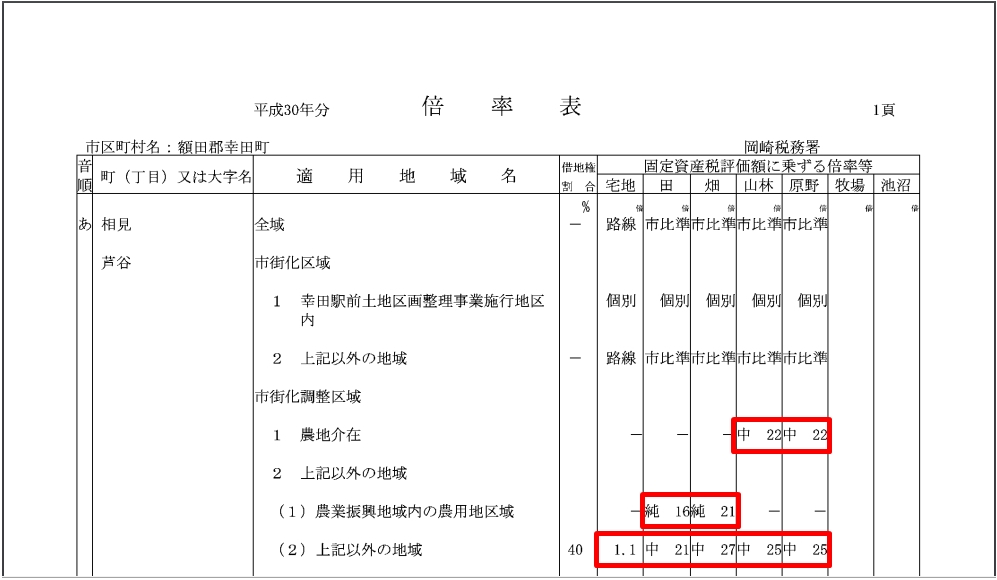

ここでは、「愛知県額田郡幸田町芦谷」の評価倍率表を掲載します。

赤四角で囲んだ部分が評価倍率です。

まとめ

土地の相続税の計算の前提となる評価価値の基準(路線価、評価倍率)について、実際の資料を用いて説明してきました。

路線価は市街地の土地の評価法で、概ね市場価格(実勢価格)の70~80%です。

そして、路線価が定められていない土地は、「評価倍率方式」で算出されます。

全ての地域の土地について評価額がきめ細かに定められていること、意外に簡単に調べられることに驚かれた方も多いと思います。

これを機に、ぜひ一度、ご自身の土地の評価額を算出してみていただくことをおすすめします。