次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

マイナス金利が続く中、資産運用を行うのに、銀行預金や従来型の円建て保険では利率が低く、効果的とは言えなくなってきています。

そんな中、近年人気なのが外貨建て保険です。

利率の高い海外の国債などを運用することで、円建て保険よりも効果的な資産運用を可能にしています。

しかし、為替による変動のリスクもあり、ハイリスクハイリターンな保険として認知されています。

今回はそんな外貨建て保険の中でも特に人気のある米ドル建て保険について解説していきます。

保険による資産運用を考えている方は、是非ご覧ください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

米ドル建て保険とは、文字通り米ドルで運用する保険です。

円建ての保険と比べて予定利率が高く設定されています。

予定利率とは、契約者が支払った保険料をもとに、運用で得られる収益を予測した上での、保険料の割引率です。

要は、予定利率が高いほど保険料は安くなり、運用の効率も良くなります。

そのため、同じ保険金額でも、円建て保険よりも予定利率の高い米ドル建て保険の方が保険料が安くなり、資産運用の効率が良くなるということになります。

実際、米ドル建て終身保険を活用する人は、ほとんどの場合は資産運用が目的です。

リスクとして、米ドル建て保険は解約返戻金や死亡保険金などを受け取る際に為替変動の影響を受けます。

円安ドル高であれば、想定以上の利益が出ますが、円高の場合は損になってしまうリスクもあります。ただし、そのリスクは、加入期間を長くすることで和らいでいきます。

詳しくは「為替リスクとは?運用方法で異なるリスクの中身と対処法」をご覧ください。

また、米ドルから円へ換算するときに為替手数料がかかることも、押さえておくべき点です。

米ドル建て保険には種類や運用方法などで様々な特徴があります。

それぞれ見ていきましょう。

積立型の米ドル建て保険には、米ドル建て終身保険と米ドル建て個人年金保険があります。

これらは基本的に、米ドルで運用するという点以外は従来型のものと変わりありません。

それぞれ見ていきましょう。

米ドルで運用する終身保険です。

貯蓄型の保険としての活用だけでなく、死亡保障も付いているのが特徴です。

上記で述べたように利率が高いのが魅力ですが、当然為替によるリスクも抱えています。

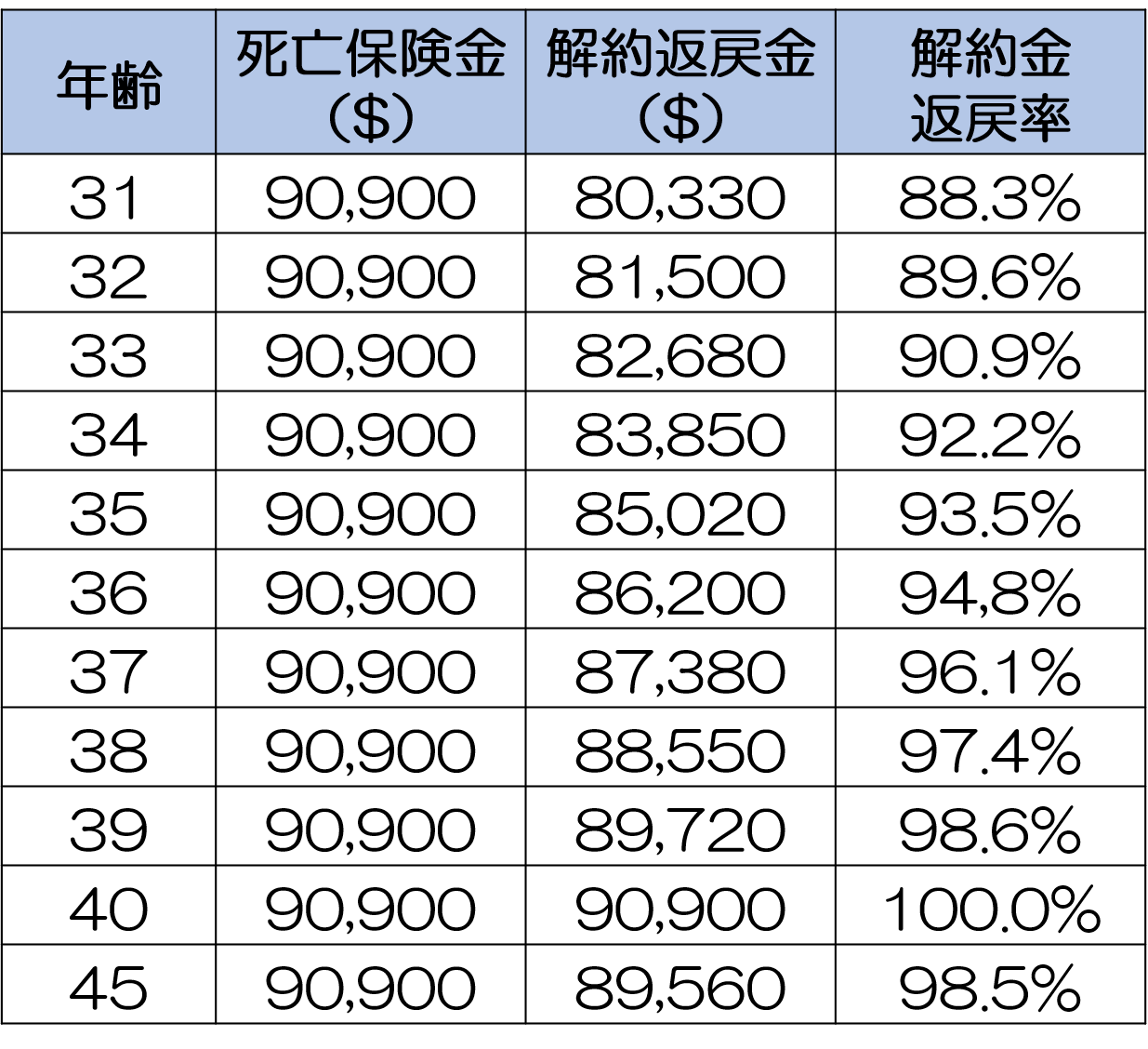

また、終身保険は払込期間をどう設定するかによって、解約返戻金の返戻率に差があるのが特徴です。

今回はA生命の米ドル建て終身保険を例に、運用例を見ていきましょう。

まず、10年で払込を済ませ、置いておく場合です。大学等へ進学するタイミング(18~20年後)まで置いておきます。

上記条件での18年後の解約返戻金と保険料累計を見ていきましょう。

A生命のプランでは毎月積立利率が変動し、また、最低保証として利率1.5%が保障されています。

今回は積立利率が1.5%固定だった場合と、契約時の2.0%固定の場合、利率が上昇して3.0%で固定の場合を比較してみましょう。

最悪のケース、つまり加入直後に最低保障の利率の1.5%に落ち、そのまま上がらないまま18年経った場合は、返戻率99.8%です。

実際には考えにくい本当に最悪のケースですが、それでも、返戻率はドルで計算して約100%です。

契約時の利率が続けば、ドルで計算して解約返戻金が6%近く増えているのが分かります。

利率が良ければ、ドルで計算して解約返戻金が約20%増えます。

この上がり幅は米ドル建て終身保険の大きな魅力でしょう。

次に、老後に向けて、60歳まで生活資金を毎月コツコツ積み立てていく場合です。

この契約例で、保険料の支払いが終了した60歳時点での返戻率をみていきましょう。

条件②でも、魅力的な返戻率が並びます。

米ドルで運用する個人年金保険です。

米ドル建て終身保険と比べ、死亡保障がない分、保険料全額を積立に回せるため、効率が良い保険といえます。

魅力やリスクについては、米ドル建て終身保険と同様になります。

こちらもB生命の米ドル建て個人年金保険をもとに、運用例を見ていきましょう。

上記条件での60歳時点の年金額と保険料累計を、積立利率が1.5%固定だった場合、契約時の3%固定の場合、利率が毎月0.01%で上昇していった場合で見ていきましょう。

全条件を見てみても、効果的な運用ができることが分かります。

多額のまとまったお金を資産運用に回す場合は、米ドル建て終身保険を一時払いで運用することをお勧めします。

米ドル建て一時払い終身保険の場合、従来の終身保険のように死亡保険金と解約返戻金が増えていくものと、最初に一時払いで支払った金額に応じて、定期支払金として定期的にお金を受け取れるものがあります。

それぞれ見ていきましょう。

従来の終身保険のように、死亡保険金と解約返戻金が年々増えていくものです。

一時払いなので数年で解約返戻金の返戻率が100%を超え、利率の大きさから円建てのものより返戻率の上昇率が高くなっています。

リスクとしては先に述べた為替レートによる変動がありますが、一時払いであれば好きなタイミングで解約しやすいため、他の米ドル建て保険よりリスクは低いです。

今回はC生命の米ドル建て一時払い終身保険を例に、運用例を見ていきましょう。

上記条件の場合、60歳時点での死亡保険金額、解約返戻金額は以下のようになります。

60歳時

返戻率を見ると、解約返戻金が約1.5倍増えていることが分かりますね。

この返戻率の上昇の大きさが、米ドル建て一時払い終身保険の特徴です。

終身保険のシステムとしては特殊で、従来型の終身保険で解約返戻金が増えた分を年毎など、定期で受け取るというイメージです。

死亡保険金には変動がありません。

このタイプについても、D生命のプランを例に、運用例を見ていきましょう。

上記条件の場合、定期支払金額と死亡保険金額は以下のようになります。

1ドル=110円で換算すると、約1,000万円の保険料を一時払いで支払うことで、毎年約13.3万円の定期支払金を受け取ることが可能です。

定期支払金は10年ごとに更新され、10年たつとその年の利率で再計算されます。

また、このD生命のプランでは解約返戻金の返戻率が10年毎に100%となり、その他の年では100%を下回ります。

基本的に、解約するタイミングは、定期支払金が更新される10年毎になるということです。

加入期間が長くなるほど、受け取れるお金が増えていく計算になります。

その結果、為替リスクは和らいでいきます。なぜなら、解約して元本を受け取る時に為替差損が発生したとしても、それまでに定期支払金をたくさん受け取っていれば、為替差損を上回る利益が得られている可能性が高いからです。

詳しくは「為替リスクとは?運用方法で異なるリスクの中身と対処法」をご覧ください。

基本的には一気にお金を入れて放っておいて、定期支払金を受け取るということになります。株式を長期保有して配当金を受け取り続けるのと似たイメージです。

ドル建て保険は、為替リスクがあるものの、解約返戻金や年金の返戻率が高いという魅力があるといえます。

老後資金の積立や資産運用の選択肢の一つとして、あるいは、資産運用のリスク分散の方法の一つとして、ドル建て保険を検討する価値があります。

為替リスクについて不安があるのであれば、信頼できる専門家に相談するのもおすすめです。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

現代は、公的年金制度だけでは豊かな老後の生活を送るのが難しい時代になってきています。 そこで、自分でも老後に備えようと個人年金保険への注目が高まっています。 特に、昨今のマイナス金利の影響で、日本円(円貨)の個人年金保険の販売中止や利回りが悪く

日本の金利が大きく下がり、円建ての資産運用が効率的とは呼べなくなってきた近年、外貨で運用する資産運用に関心を寄せる人が増えてきています。 ただし、外貨建ての資産運用を行う場合は「為替リスク」に注意しなければなりません。 そこで今回は、為替リスク

マイナス金利が続く中、資産運用を行うのに、銀行預金や従来型の円建て保険では利率が低く、効果的とは言えなくなってきています。 そんな中、近年人気なのが外貨建て保険です。 利率の高い海外の国債などを運用することで、円建て保険よりも効果的な資産運用を

米ドル建て終身保険とは、保険料や保険金・解約返戻金が米ドルで計算される終身保険です。 マイナス金利で銀行にお金を置いておいても増えない中、人気が高まっていて、保険の営業マンからもすすめられることが多くなっています。しかし、興味はあっても、日本円の保険

日本が低金利の時代となり、利率の高い外貨の人気が高まってきます。そして生命保険の中にも外貨で運用を行う外貨建て保険があります。 ただし、これまで運用などをしたことをない人は抵抗があると思います。特に気になるのが、どんなリスクがあるのか、そして自分に外

米ドル建て終身保険は、貯蓄性の高い保険と言われます。また、近年は保険の営業マンから「銀行に預けておくよりもお得ですよ」などとすすめられることも多いと思います。 ただし、いわゆる「為替リスク」があることから、敬遠する向きもあります。 実際のところ