次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

米ドル建て終身保険は、貯蓄性の高い保険と言われます。また、近年は保険の営業マンから「銀行に預けておくよりもお得ですよ」などとすすめられることも多いと思います。

ただし、いわゆる「為替リスク」があることから、敬遠する向きもあります。

実際のところ、積立の効率はどれくらい高いのでしょうか。また、為替リスクはどの程度のリスクなのでしょうか。

さらに、米ドル建て終身保険はあくまでも「生命保険」であり、保険を維持するための費用等がかかります。そのあたりのことはどう考えるべきでしょうか。

加えて、米国の長期金利が変動すると、積立利率にも影響を及ぼします。その影響についてはどう考えるべきでしょうか。

今回は、それらを踏まえ、選び方、押さえておくべきポイントについて、ていねいに解説します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

米ドル建て終身保険は、保険料や保険金・解約返戻金が米ドルで計算される終身保険です。

通常は、保険料の払込期間を「10年」「60歳まで」などと決めておき、それまでに保険料を払い終えるようにプランを組みます。

保険会社は、加入者から受け取った保険料の一部をドルで運用し、保険金・解約返戻金の支払いに充てます。

米ドルは2021年4月現在、日本円よりも利回りが良いので、生命保険としても、積立の手段としても、効率が良いとされています。

保険料の払込を終えた後も、生命保険としての保障が一生涯続きます。

その反面、保険料はかなり割高に設定されています。

したがって、死亡保障としての役割は、主に整理費用(葬儀代・墓代・遺品整理等)の準備くらいです。

遺族の生活費等をカバーするのであれば、定期保険や収入保障保険といった、いわゆる「掛け捨て」の生命保険の方が圧倒的に効率が良いです。

積立型保険と掛け捨ての保険の比較については「生命保険は掛け捨てがベスト!積み立て型と比較した活用のポイント」をご覧ください。

なお、積立だけでなく保障の面を重視して選ぶのであれば、三大疾病や介護状態、就業不能状態に陥った場合をもカバーしてくれるタイプの米ドル建て終身保険もあります。

次に、貯蓄の役割について説明します。

多くの方は、死亡保障よりもむしろ、積立をメインの目的として加入しています。

保険料の払込を終えた後で解約すれば、保険料総額よりも多くの「解約返戻金」を受け取ることができます(為替リスクについては後ほどお伝えします)。

主な活用法は以下の2つです。

いずれにしても、次に紹介するように、円建ての終身保険よりも積立の効率が高くなっています。

A生命の米ドル建て終身保険と円建ての終身保険とを、似た条件で単純比較してみましょう。「為替リスク」についてはいったん考えないものとします。

【米ドル建て終身保険】

【円建て終身保険】

このように、米ドル建て保険は、「為替リスク」の点を一切考えなければ、死亡保障の面でも、貯蓄の面でも、円建ての保険より効率が優れています。

つまり、結局のところ、米ドル建て保険を考える上で最も重要な問題は「為替リスク」だということになります。

では、「為替リスク」とは何でしょうか。どこまで恐れるべきものでしょうか。対処法はあるのでしょうか。

あらかじめ結論を言えば、過度に恐れる必要はありません。対処法もあります。

以下、データを紹介しながら詳しく説明します。

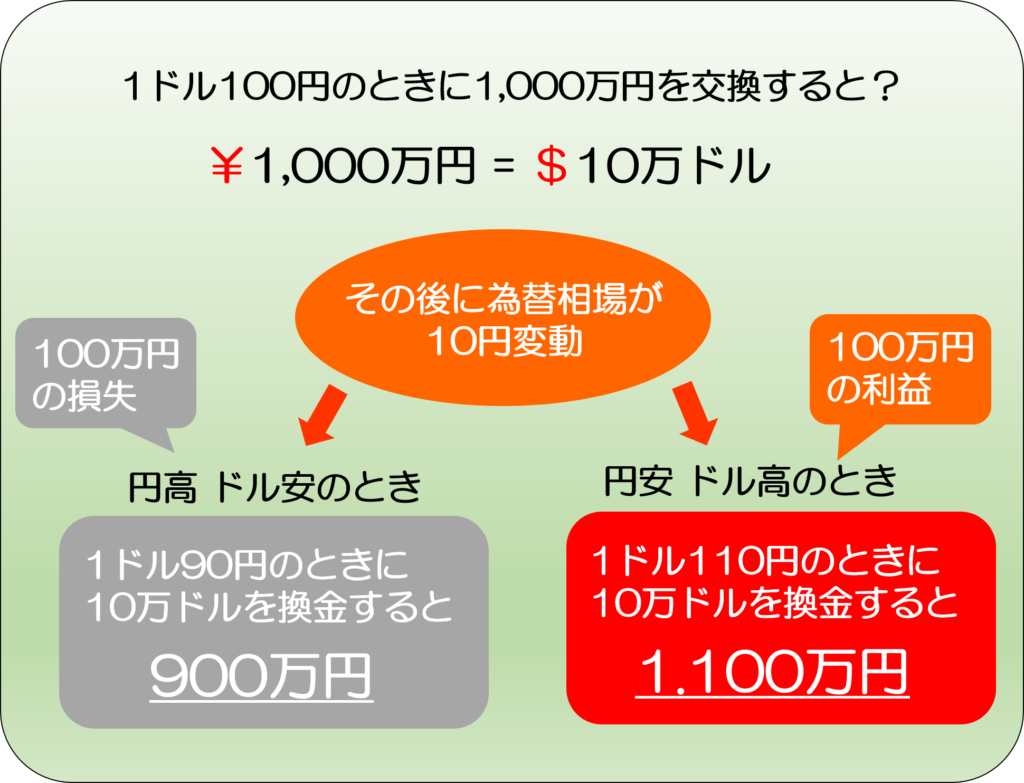

為替リスクとは、為替相場の変動の影響を受けて損をするリスクです。

主に、「円高ドル安」になった場合に問題となります。

以下は、円を米ドルに換金し、そのあとに米ドルを再び円に換金し直す場合のイメージです。

円を米ドルに換金した後、円高ドル安になってから再び円に換金し直すと、受け取れる日本円が少なくなります。つまり、お金が最初よりも目減りします。

これが「為替リスク」です。

では、米ドル建て終身保険に加入する場合、為替リスク(円高ドル安のリスク)はどういう形で現れるでしょうか。

円高ドル安が極端に進むと、最悪の場合、保険金解約して受け取るお金(解約返戻金)の額が、支払った保険料の総額(円)を下回るリスクがゼロとは言えません。

しかし、これには対処法があります。

結論から言えば、為替リスクへの対処法は、保険料を長期間にわたって払い込み続けていくことです。

つまり、保険のしくみ自体が、為替リスクへの対処法になっているのです。

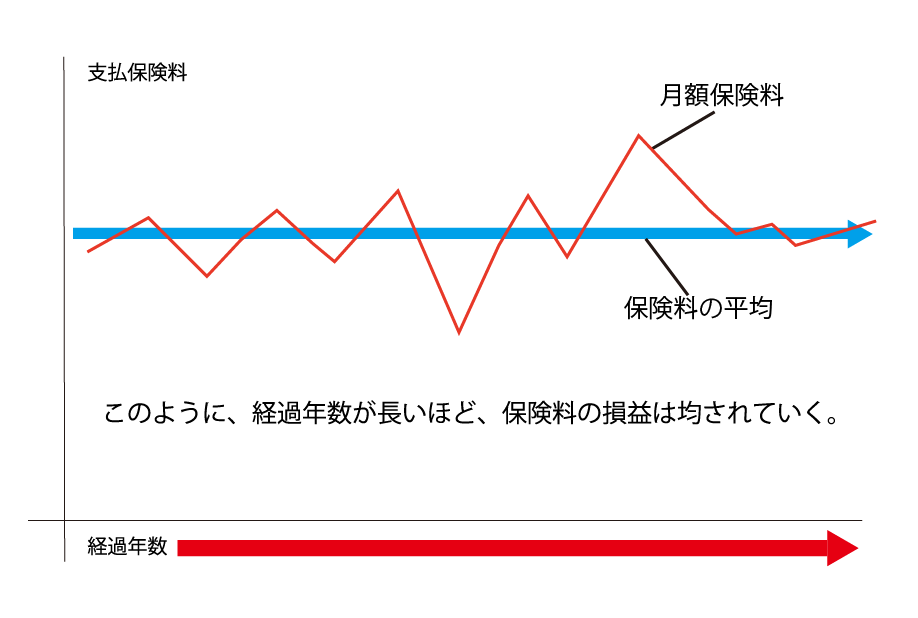

米ドル建て終身保険は、たいていは保険料を一括払いするのではなく、「月払い」「年払い」で払い込んでいきます。

「60歳まで払い」「10年払い」も、この点は同じです。

そうすると、保険料を払い込む時の「円vs.米ドル」の為替レートはそれぞれ異なります。

保険料(円)の額は、円高ドル安の時は安く、逆に、円安ドル高の時は高くなります。

30歳で「月払い」で加入する場合、「60歳まで払い」は360回に分けて、「10年払い」は120回に分けて支払います。

そうすると、「円高ドル安」の時と「円安ドル高」の時がさまざまに混在し、全体としては、為替リスクは分散することになります。

「世界経済のネタ帳」というサイトでは過去から現在までの為替相場の推移を見ることができます。それによると、1991年~2020年の30年間で、最も円高ドル安だったのは2012年(1$=79.8円)、最も円安ドル高だったのは1991年(1$=134.7円)ですが、30年間の平均は1$=109.4円です。

これに対し、2021年3月の相場は1$=108.6円ですので、30年間の平均よりもほんの少し円高ドル安になっているだけです。

したがって、仮に1991年1月に米ドル建て終身保険を「30年払い」で契約し、払込を終えた後の2021年3月に解約返戻金を受け取るならば、為替リスクによる損失はほとんど気にしなくて良い程度だったことになります。

つまり、過去のデータから考えても、為替リスクは過度に怖がるほどのものではないと言えるのです。

そうすると、「為替リスク」でもっとも覚悟しておくべき事態は、解約してお金を受け取りたいタイミングで、ピンポイントで、加入期間中の平均よりも極端な円高ドル安になってしまうという、きわめて運の悪いケースだと言えます。

なお、「米ドル建て一時払い終身保険」という商品もあります。加入時に保険料の全額の払込を終えてしまうタイプの商品です。

このタイプは、後でお金を受け取る際、加入時よりも円高ドル安になっていたら、為替差損の影響をもろに受けることになります。

しかし、「一時払い」の商品は最初からまとまった金額を全額運用してもらえるので、結果として利回りは高くなっています。

その結果、長く加入すればするほどお金(米ドル)が増えていき、それによって為替差損をカバーできる可能性が高くなっていきます。

したがって、「一時払い」の場合も、長期間加入し続けることで、為替リスクは大幅に緩和される可能性が高いと言えます。

米ドル建て終身保険には、為替リスクの他にも注意点があります。

特に、保険の営業マンが米ドル建て保険をすすめる際の定番の売り言葉に「銀行に預けておいても金利が0.01%しか付かないので米ドル建て保険にした方がいい」というものがあります。

これは決して間違いではありませんが、かなり誤解を招く言い方です。

特に、以下の2つの点に注意が必要です。なお、いずれも米ドル建てに限らずほとんどの生命保険にあてはまることです。

米ドル建て終身保険はあくまでも生命保険です。「積立利率●%」と言っても、その利回りでお金が増えていくわけではありません。

生命保険ですので、死亡保険金を支払うためのコストや、保険会社側で保険を維持するための費用等が織り込み済みです。

したがって、重要なのは「積立利率」ではなく、「設計書」「見積書」に記載されている返戻率です。後で改めてお伝えしますが、積立効率だけを考えるのであれば、他の商品・手段を選ぶ方が良いこともあります。

米ドル建て終身保険で利率が良い商品の多くは、「低解約返戻金型」と言って、保険料の払込期間中、返戻率が低く抑えられています。

中途解約の場合の返戻率を低く抑える見返りとして、最後まできっちり払い込んだ後の返戻率を高くしているのです。

たとえば、先ほどのA生命のプラン(30歳男性・60歳まで払い)だと、保険料の払込期間の最終年(30年目)の返戻率は81.6%で、払込完了後いきなり118.1%に跳ね上がります。

中途解約すると「為替リスク」がどうこう以前に間違いなく損をするということです。

したがって、保険料は無理なく支払い続けられる額に設定することをおすすめします。

なお、死亡保障を確保したいのであれば、掛け捨ての定期保険、収入保障保険の方が効率が良いです。

実は最近、米ドル建て終身保険は、積立利率が切り下げられてきています。

積立を目的とするのであれば、他の方法を選ぶ方がメリットが大きい可能性があります。

米ドル建て終身保険は、死亡保障と積立を組み合わせた商品の一つです。

死亡保障も積立も、他に選択肢があります。特に積立については、保険だけでなく、株式、債券、投資信託等、多くの手段があります。

米ドル建て終身保険にこだわらず、様々な選択肢の中から自分にとって最適なものを選ぶという考え方が大切です。

そこで、以下の5つのポイントを一つずつ検討することをおすすめします。

最初は分からなくても、これらを検討しているうちに、自分がどうしたいかが分かってくることもあります。家族の考えや専門家(できれば保険の営業マン以外)の意見も参考にしながら、慎重に検討して決めることをおすすめします。

まず、税制上の優遇措置を受けられるかどうかという点です。

米ドル建て終身保険は、保険料の一部が「一般生命保険料控除」の対象となります。最大で年4万円の控除を受けられます。

ただし、他の掛け捨ての生命保険に加入済みであれば、控除の効果は限られています。「個人年金保険料控除」を使える「米ドル建て個人年金保険」という選択肢もあります。

これらの生命保険料控除については詳しくは「生命保険料控除制度|控除のしくみと対象となる保険と注意点」をご覧ください。

保険以外で税制上の優遇措置を受けられるものとしては、iDeCo(個人型確定拠出年金)やNISA・つみたてNISAがあります。

iDeCoは掛金全額について所得控除を受けられます。NISA・つみたてNISAは運用によって得た利益が一定の条件のもと非課税になります。

いずれも運用方法は自分で選ぶことができます。投資信託等を選んで大きく増やそうとすることもできますし、定期預金等のノーリスクノーリターンのものを選んで節税の効果だけ受けることもできます。

また、個人事業主の方であれば、小規模企業共済や国民年金基金も、着実にお金が増えますし、掛金が全額所得控除になります。

次に、死亡保障が必要かどうかです。

これは、生命保険全般の組み方ともかかわってきます。ライフプランニングを行ってみて、死亡保障が特に必要ないということであれば、積立に特化した商品も検討することをおすすめします。

同じ米ドル建ての保険でも、米ドル建て個人年金保険といった、ほぼ積立に特化した商品もあります。

また、保険にこだわらなければ投資信託もあります。最近は手数料が低く積立効率の良い商品もあります。iDeCoやNISAといった税制上の優遇措置を利用して投資を行うこともできます。

積立効率だけでなく、払い込んだお金がどの程度拘束されるかも重要です。

米ドル建て終身保険は、払込期間の途中で解約すると確実に目減りして損してしまいます。これに対し、銀行預金はいつでも引き出せますし、目減りもしません。

NISA・つみたてNISAにはそういった拘束はありません。iDeCoは60歳まで引き出せないという拘束があります。

このように、払い込んだお金を引き出せる自由がどの程度あるのかを吟味する必要があります。

米ドル建ての保険と並ぶ投資性の保険に、変額保険があります。また、保険でなければ投資信託という方法もあります。

いずれも、過去15~30年の実績が良好な運用方法を選び、長期にわたり加入し続けることにより、リスクを最小化して、お金を大きく増やせる可能性があります。

最後に、リスクに関することです。

どのような積立方法でも、リスクは必ずつきものです。

米ドル建て保険には「為替リスク」、変額保険や投資信託等には「運用リスク」があります。「ノーリスクノーリターン」と言われている銀行預金ですらリスクがあります(※)。

ただし、リスクはその内容を知り、適切な対処をすれば、限りなく小さく抑え込むこともできます。

いずれも対処法は、一時的な騰落に一喜一憂せず、長期間コンスタントに一定額を払い込み続けていくことです。

※銀行預金は元本保証ですが、世界経済の中での日本の競争力が下がって円の価値が下がったりすれば、実質的に目減りしたのと同じです。事実、ここ数十年で物価はずいぶん上がりました。金額自体は減っていなくても、知らない間に円の価値自体が下がっていたということです。

次に、米ドル建て終身保険の中から商品を選ぶ場合、「積立利率固定型」と「積立利率変動型」があります。どちらを選ぶべきでしょうか。

前提として知っておいていただきたいのは、米国の長期金利がどう変動するかは、様々な要因の影響を受けるので予測不可能です。

それを理解していただいた上で、固定型、変動型がそれぞれどのような人に向いているのか、簡単に説明します。

固定型が向いている方は、老後資金や子どもの教育資金など、将来いくら入ってくるか明確に予測できるようにしておきたいという方です。

積立利率の変動にいちいち一喜一憂したくないという方もこちらが向いています。

変動型が向いているのは、最低保証の利率を確保しつつ、将来の利率アップによる上積みの可能性に期待したいという方です。

最低保証によるシミュレーションを見て「これならまあいいか」と納得できるならば、こちらがおすすめです。

米ドル建て終身保険は近年「銀行預金よりはるかに率がいい」「円建ての保険よりも増える」と言われ、よく販売されています。その反面、「為替リスクがある」などのことも強調されます。

しかし、それらはいずれも断片的な情報でしかありません。「利率の高さ」も「リスク」も、抽象的にではなく具体的に考える必要があります。

米ドル建て終身保険はあくまでも生命保険なので、保障の必要性や内容は考えなければなりません。したがって、ライフプランニングが必須です。

また、利率の高さについては他の貯蓄性の金融商品と比べてみる必要がありますし、為替リスクについては、理論上も、過去のデータからも、長期間にわたって保険料を払い続けるということ自体がリスク回避になっていることが分かります。

このように、米ドル建て終身保険を選ぶ際には、様々な要素を考え、他の選択肢と比べて慎重に検討する必要があります。

難しいと感じられるようであれば、私たち専門家にご相談ください。様々な可能性の中から、ベストな方法を選ぶお手伝いをいたします。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

米ドル建て終身保険は、貯蓄性の高い保険と言われます。また、近年は保険の営業マンから「銀行に預けておくよりもお得ですよ」などとすすめられることも多いと思います。 ただし、いわゆる「為替リスク」があることから、敬遠する向きもあります。 実際のところ

現代は、公的年金制度だけでは豊かな老後の生活を送るのが難しい時代になってきています。 そこで、自分でも老後に備えようと個人年金保険への注目が高まっています。 特に、昨今のマイナス金利の影響で、日本円(円貨)の個人年金保険の販売中止や利回りが悪く

米ドル建て終身保険とは、保険料や保険金・解約返戻金が米ドルで計算される終身保険です。 マイナス金利で銀行にお金を置いておいても増えない中、人気が高まっていて、保険の営業マンからもすすめられることが多くなっています。しかし、興味はあっても、日本円の保険

マイナス金利が続く中、資産運用を行うのに、銀行預金や従来型の円建て保険では利率が低く、効果的とは言えなくなってきています。 そんな中、近年人気なのが外貨建て保険です。 利率の高い海外の国債などを運用することで、円建て保険よりも効果的な資産運用を

日本が低金利の時代となり、利率の高い外貨の人気が高まってきます。そして生命保険の中にも外貨で運用を行う外貨建て保険があります。 ただし、これまで運用などをしたことをない人は抵抗があると思います。特に気になるのが、どんなリスクがあるのか、そして自分に外

日本の金利が大きく下がり、円建ての資産運用が効率的とは呼べなくなってきた近年、外貨で運用する資産運用に関心を寄せる人が増えてきています。 ただし、外貨建ての資産運用を行う場合は「為替リスク」に注意しなければなりません。 そこで今回は、為替リスク