次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

終身保険とは、保険料が掛け捨てではなく、貯蓄性があるタイプの生命保険です。

死亡保障が一生涯続く上に、長く加入した後で適切なタイミングで解約すれば、解約返戻金という形で、保険料総額を超えるお金が戻ってくるというしくみになっています。

ただし、終身保険には大きく分けて3つの種類があり、それぞれ活用上のポイントが異なります。

この記事では、まず、終身保険の2つの活用法を解説します。その上で、3種類の終身保険(低解約返戻金型終身保険、米ドル建て終身保険、変額終身保険)について、それぞれの特徴と活用上の注意点をお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

終身保険は、自分の身に万が一のことがあった際、遺族が死亡保険金を受け取れる生命保険の1つですが、保険料が掛け捨てではなく、貯蓄の機能があります。

長期間加入した後で適切なタイミングで解約すると、それまで支払った保険料総額より多くの解約返戻金を受け取れるものが多くなっています。

ただし、生命保険としての保障の役割は弱いと言わざるを得ません。自分の身に万一があった時に遺族が受け取れる死亡保険金の額は、一般的に数百万円程度にとどまります。これでは、遺族の生活費等をまかなうのには全然足りません。

終身保険は、生命保険としてはせいぜい整理費用(葬儀代など)を賄うことしかできません。

もしも、生命保険の役割を重視して選ぶならば、定期保険や収入保障保険といった掛け捨ての保険をおすすめします。

これらの保険は、終身保険よりはるかに安価な保険料で数千万円単位の死亡保険金を確保することもできます。なので、万一の場合の遺族の生活費等を確保したいのであれば、こちらをおすすめします。

詳しくは「定期保険と終身保険|2つの保険を徹底比較」をご覧ください。

このことからすれば、終身保険は、死亡保障よりも貯蓄をメインの目的として利用する生命保険といえます。

終身保険を貯蓄に利用する目的としては、主に以下2つが挙げられます。

以下、それぞれの内容について簡単に紹介します。

終身保険を加入する目的として、最も多いのはこちらです。

金融庁の「老後の資金が2,000万円足りない」という内容の報告書が問題になったことは記憶に新しいところです。

その是非はさておき、公的年金だけに頼らず、老後に備えてお金を貯める必要があることは誰にも異論はないと思います。

その点、終身保険は、働き盛りの年代から20~30年程度加入し、定年を迎える時期以降に解約して解約返戻金を受け取るという活用法があります。

次に、子どもの将来の学資を積み立てるために活用する方法があります。

以前は、最も活用されていたのは学資保険でした。しかし、最近の日本政府のマイナス金利政策の影響で、学資保険の利率は大きく低下してしまっています。

そこで、学資保険の代わりに活用されるようになったのが、終身保険です。

「10年」等の比較的短い期間で保険料を支払い終え、子どもが大学等へ入学する頃まで寝かせておいてから解約すれば、保険料総額よりも多くの解約返戻金を受け取れるのです。

終身保険は、学資保険よりも柔軟な活用ができます。なぜなら、後で積み立てたお金の使い道を変更することもできるからです。

たとえば、大学の受験費用や入学費用を確保する目的で、終身保険に加入したとしましょう。

しかし、実際に子どもが高校や大学へ入学する時点では、手元に十分な貯蓄があり、終身保険を使う必要がなくなるということも考えられます。

そんな場合には、あえて解約せずにそのまま寝かせ続ければ、お金をさらに増やすことができます。

それを、子どもの結婚資金や自分たちの老後資金に充てることができます。

終身保険には大きく分けて3つの種類があり、それぞれ、特徴や積立の効率が異なります。

ここでは参考までに、主な終身保険の種類とそれぞれの特徴と選び方を、契約例と合わせて紹介します。

なお、ここでは、老後資金の積立を目的として加入することを想定していますが、子どもの学資を積み立てる場合も基本的な考え方は同じだと思っていただいて結構です。

低解約返戻金型終身保険は、保険料の払込が完了するまでの期間、解約返戻金の額を低く抑えることによって、保険料を安くするとともに積立の効率を高めたタイプの終身保険です。

まず、保険料の払込が完了するまで、解約返戻金の金額が支払った保険料総額を大きく下回り、返戻率が低くなります。イメージとしては最高でも70%程度です。

一方で、払込完了後にいきなり返戻率が高くなります。返戻率が100%を超え、保険料総額より多くの解約返戻金を受け取れるようになるものがあります。

低解約返戻金型終身保険は、加入時に解約返戻金の返戻率が決まっています。たとえば、30年後の返戻率が105%であれば、後でそれより減額されることはありません。

その代わり、貯蓄の効率は、後述する2つの終身保険より高くないという特徴があります。

「利率がそれほど高くなくてもいいから元本割れを避けたい」といった場合には適しています。ただし、円の価値が大幅に下がってしまった場合、実質的な意味での元本割れになるリスクは否定できません。

その辺りのことについては詳しくは「低解約返戻金型終身保険の活用法とメリット・デメリットの検証」をご覧ください。

それでは、どのくらいお金が貯まるか、A生命の低解約返戻金型終身保険の契約例で見てみましょう。

この場合の解約返戻金の返戻率の推移は以下の通りです。

| 経過年数 | 保険料累計(円) | 解約返戻金(円) | 返戻率 |

| 5年 | 813,900 | 544,000 | 66.80% |

| 10年 | 1,627,800 | 1,158,000 | 71.10% |

| 15年 | 2,441,700 | 1,765,500 | 72.30% |

| 20年 | 3,255,600 | 2,394,500 | 73.60% |

| 25年(60歳) | 4,069,500 | 3,052,000 | 75.00% |

| 26年(61歳) | 4,069,500 | 4,381,500 | 107.70% |

| 27年 | 4,069,500 | 4,402,500 | 108.20% |

| 28年 | 4,069,500 | 4,423,500 | 108.70% |

| 29年 | 4,069,500 | 4,444,500 | 109.20% |

| 30年(65歳) | 4,069,500 | 4,465,000 | 109.70% |

| 31年 | 4,069,500 | 4,486,000 | 110.20% |

| 32年 | 4,069,500 | 4,507,000 | 110.80% |

| 33年 | 4,069,500 | 4,527,500 | 111.30% |

| 34年 | 4,069,500 | 4,548,000 | 111.80% |

| 35年 | 4,069,500 | 4,568,500 | 112.30% |

ご覧の通り、払込が完了した翌年(26年後・61歳時)に返戻率が一気に107.70%まで上がっています。

30年後(65歳の時)まで待つと、返戻率が109.70%となっています。

110%近くにまで増えますが、長年加入し続けなければならないことと、払込期間中で解約したらせいぜい70%程度しか戻ってこないことを考慮すると、積立の効率が優れているとまでは言えません。

このように、低解約返戻金型終身保険は、現在では積立の効率が大幅に低下していることは、覚えておく必要があります。その上で、保険料を払い込み続けられる自信があり、かつ、返戻率が曲がりなりにも100%を超えることを重視するのであれば、選ぶ余地があると言えます。

次に、米ドル建て終身保険です。

米ドル建て終身保険は、保険料、保険金、解約返戻金の額が米ドルで設定されている終身保険です。

アメリカの金利は日本よりもはるかに高いので、低解約返戻金型終身保険(円建て)より積立の効率が良くなっています。

これから、実際の契約例を紹介し、米ドル建て保険の最も心配かつ重要なリスクである「為替リスク」の内容と対処法について、簡単にお伝えします。

なお、詳細については「米ドル建て終身保険とは?2つの有効活用法と注意点」をご覧ください。

紹介するのはB生命の米ドル建て終身保険の契約例です。

この場合の解約返戻金の返戻率の推移は以下の通りです。

| 経過年数 | 保険料累計(ドル) | 解約返戻金(ドル) | 返戻率 |

| 5年 | 7,020.00 | 4,549.40 | 64.8% |

| 10年 | 14,040.00 | 12,005.89 | 85.5% |

| 15年 | 21,060.00 | 20,514.59 | 97.4% |

| 20年 | 28,080.00 | 30,191.55 | 107.5% |

| 25年(60歳) | 35,100.00 | 41,247.61 | 117.5% |

| 30年(65歳) | 35,100.00 | 46,865.73 | 133.5% |

| 31年 | 35,100.00 | 48,089.82 | 137.0% |

| 32年 | 35,100.00 | 49,353.13 | 140.6% |

| 33年 | 35,100.00 | 50,656.02 | 144.3% |

| 34年 | 35,100.00 | 51,992.37 | 148.1% |

| 35年 | 35,100.00 | 53,363.46 | 152.0% |

解約返戻金の返戻率は25年後(60歳の時)に117.5%、30年後(65歳の時)に133.5%にも達します。

低解約返戻金型終身保険(円建て)が26年後(61歳の時)に107.7%、30年後(65歳の時)でさえ109.7%にとどまっていることからすると、米ドル建て終身保険の方が圧倒的に積立の効率が良いと言えます。

ただし、米ドル建て終身保険にもリスクがあります。特に重要で知っておかなければならないのが「為替リスク」と呼ばれる、為替相場の変動によるリスクです。

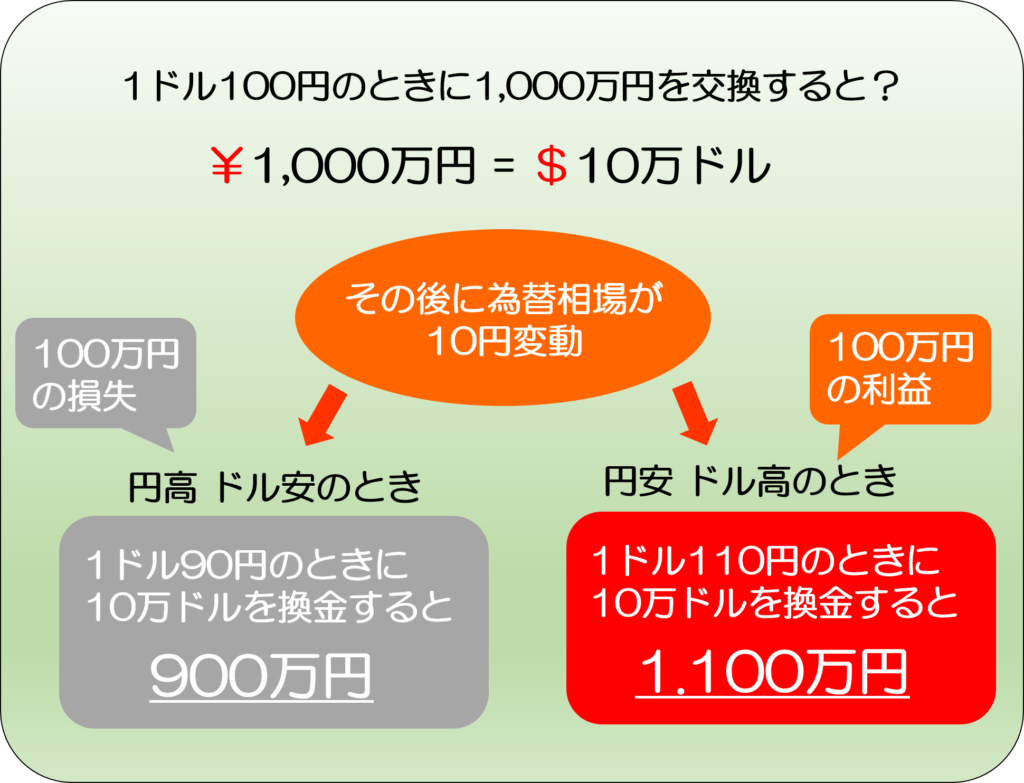

まず、為替リスクがどのようなものか、イメージしやすいように説明します。

以下は、1,000万円を米ドルに換金し、その後再び円に換金し直す時のイメージです。

米ドルを「円安ドル高」になってから円に換金すると円の金額が多くなるのに対して、「円高ドル安」になってから換金すると金額が少なくなります。

この円高ドル安のリスク、つまり、

「円をドルに換金⇒円高ドル安になる⇒ドルを円に換金」

という過程で払い込んだお金(円)が目減りしてしまうリスクを、「為替リスク」と言います。

ただし、この為替リスクには対処法があります。以下、3つ紹介します。

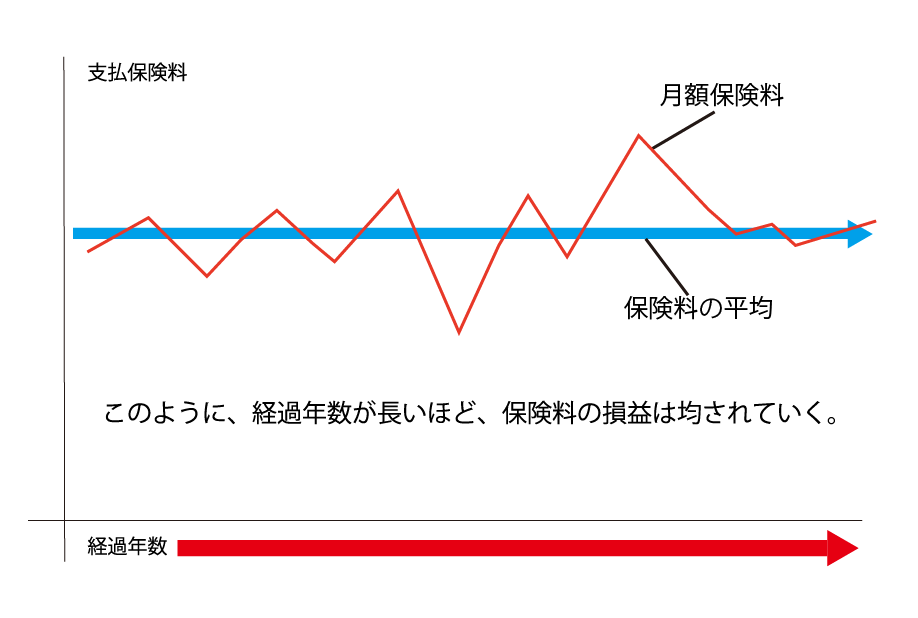

・保険料を払い込むタイミングを細分化してリスクを平準化する

米ドル建て終身保険の保険料は、米ドルで一定の額に定められています。それを、年払いであれば毎年、月払いであれば毎月、その都度、その時の為替レートで円に換算した額を払い込み続けていきます。

払い込む額(円)は、円高ドル安の時は少なく、円安ドル高の時は多くなります。

したがって、長い目でみれば、リスクが平準化されていきます。

(イメージ)

・長期間加入し続けて返戻率を高める

しかも、終身保険は長く加入し続けるほど返戻率が高まります。

特に米ドル建て終身保険は、ドルで計算した積立の効率が高いため、長く加入し続けることで、増えた分によって円高ドル安による損失をカバーできる可能性が高くなっていきます。

・為替の状況が落ち着くまで寝かせておく

このように、為替リスクは、

によって、かなりカバーできる可能性が高いものです。

しかし、そうは言っても、解約して解約返戻金を受け取る時になって、いきなり極端な円高ドル安に振れてしまう可能性も、絶対にないとは言い切れません。

その場合は、すぐにお金が必要ないのであれば、為替の状況が好転するまで待つことによって、為替リスクを軽減することができます。

ただし、これだと、本当に差し迫ってお金が必要な時に解約できない可能性があります。

私は、これこそが、本当の意味で覚悟しておくべき為替リスクだと考えています。

一般的な意味での「為替リスク」は、円高ドル安のリスクだと言えます。

しかし、「円安ドル高」のリスクも知っておく必要があります。円安ドル高は日本円の価値が低くなることを意味します。

そうなると、物資の多くを輸入に頼っている日本では、物価の高騰を招くおそれがあります。これも、逆の意味での「為替リスク」だと言うことができます。

その点、米ドル建て終身保険では、円安ドル高になると、解約返戻金として受け取れる日本円の金額が高くなります。その結果、円安ドル高のリスクを軽減できるという効果が期待できます。

最後に、変額終身保険です。

変額終身保険は、契約者が支払った保険料の一部が国内外の株式・債券などで運用されるタイプの商品です。

資金の運用先に関しては、保険会社が用意した複数のメニュー(特別勘定)の中から、任意のものを選ぶことができます。

特別勘定は1つだけに絞ることも、複数組み合わせることも、途中で入れ替えることもできます。

死亡保険金や解約返戻金の金額は、特別勘定の運用実績によって決まります。運用実績が良ければ、返戻率が100%を大きく上回る可能性があります。

ただし、死亡保険金は最低額が保障されますが、解約返戻金の返戻率は、運用実績によってマイナスになるリスクもあります。

このように、変額終身保険は、特別勘定の運用実績によって受け取れる解約返戻金・死亡保険金の額が変動します。そして、解約返戻金の額については元本割れしてしまうリスクがないわけではありません。

しかし、そのリスクには対処法があります。以下、主なリスク軽減のための方法を4つ紹介します。

まず、加入時に、過去20年間の特別勘定の運用実績をチェックすることです。

運用実績については、保険会社のホームページやパンフレットなどで確認することができます。

特に、リーマンショックがあった2008年前後の動きが重要です。いったん運用実績が落ち込んでいても、その後に大幅な回復を実現し、全体として実績が良好であれば、将来も高い実績を見込めると考えて良いでしょう。

それに加え、資産の運用方法の方向性が分かりやすく、合理的であることも重要です。

変額終身保険は20年・30年という長期にわたって運用される商品です。

その間には、世界的な経済状況が悪くなったり回復したりもします。

重要なのは、経済状況が良くない時も一定額を払い込み続けることです。

というのも、株式が暴落している時は、同じ額でいつもより効率よく投資することができるため、後で経済が好転すれば、運用実績がさらに良くなっていく可能性が高くなります。

したがって、変額終身保険は、長期間加入することでリスクを抑え、メリットを最大化することができる可能性が高いものと言えます。

このように、変額終身保険は、短期的には一時の暴落で実績が大きく悪化することもありえます。

しかし、その時に慌てて解約してしまうと、後で経済が経済が好転した時のメリットを受けられません。

短期的な騰落に一喜一憂せず長期間加入し続けることが重要です。

変額終身保険の運用実績は、保険会社のホームページなどから随時チェックすることができます。

運用実績を時々確認して、必要に応じ、特別勘定の組み替え等をするべきか否かについて担当者にアドバイスを求めることもできます。

終身保険を相続税対策に活用する方法があります。これは「一時払い終身保険」という特殊なタイプを使うものです。

「終身保険」と名前はついていますが、決して「終身保険の保険料の払い込み方法を『一時払い』にしたもの」ではありません。紛らわしいのですが、「一時払い終身保険」は、ふつうの終身保険とは完全に別モノの金融商品です。

極論すれば、「終身保険」に名を借りた相続対策のための金融商品と言っても過言ではありません。

一時払い終身保険では、保険料の額と死亡保険金の額がほぼ同額くらいに設定されています。これを、相続税対策に活用法するのです。

どういうことかというと、生命保険による保険金は「みなし相続財産」として相続税の対象となりますが、相続人が受け取る生命保険金には「500万円×法定相続人数」の非課税枠が設けられています。

たとえば、相続人が配偶者と子ども2人の合計3人だと、死亡保険金額のうち、

500万円×3名=1,500万円

が非課税となります。

したがって、もし「保険料1,500万円、保険金1,500万円」の一時払い終身保険に加入して、保険料1,500万円を払い込めば、その1,500万円を相続税の対象となる財産から外すことができます。

このように、一時払い終身保険は、まとまった額を「生命保険の保険料」という形で保険会社に預けておくことで、相続財産を減らす効果があります。

なお、この一時払い終身保険も、マイナス金利政策が長引く中で、日本の「円建て」のものは多くが販売停止になるか、利率が著しく低くなっています。そこで、「米ドル建て」の一時払い終身保険が選ばれるようになってきています。

詳しくは、「一時払い終身保険の2つの活用法と、円建て・外貨建ての比較」をご覧ください。

終身保険は、生命保険の1つですが、保険料が掛け捨てではなく、貯蓄の機能があります。

老後の資金の積立や、子どもの学資の積立(学資保険代わり)に活用されます。

終身保険のうち、これまで最も活用されてきたのは円建ての「低解約返戻金型終身保険」ですが、長引くマイナス金利の影響で、積立の効率は優れているとは言えなくなっています。そこで活用されるようになってきているのが、米ドル建て終身保険と変額終身保険です。

これらはいずれもリスクがあるものの、それぞれのリスクの内容と対処法を知った上で加入すれば、お金を効率よく増やせる可能性が高いものです。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

生命保険を検討するときに、担当者から終身保険の提案を受けることがあると思います。 終身保険は「どういう目的で加入をするのか?」疑問を持つ人も多いのではないでしょうか? 終身保険は多くの活用方法があります。期間が限定される定期保険に比べ保険料が割

生命保険の中でも、終身保険は、一生涯保障が続き、かつ、貯蓄や税金対策といった活用法もあります。 「保障も一生涯、その上貯蓄としても使える」と聞くと、いいとこどりのメリットしかない保険というように捉えてしまいがちです。しかし、現実には、死亡保障の機能は

終身保険は数ある保険商品のなかでも、テレビCMなどでも宣伝され注目度の高い商品の1つです。 終身保険は一生涯の死亡保障がついている上に、掛け捨てではなく貯蓄性もある点が注目をあびる理由と言えます。 その一方で「終身保険は必要か」という議論がよく

一時払い終身保険とは、契約時に保険料を一括で支払うことが要求される終身保険です。 保険会社だけでなく銀行窓口などでもよくおすすめしている商品ですが、活用法については、あまりきちんと整理して説明されていないように思います。 そこで今回は、一時払い終身保険

低解約返戻金型終身保険とは、保険料の支払い期間中の解約返戻金の返戻率を低く抑えてある終身保険です。その代わりに保険料が低く抑えられ、かつ、貯蓄性が高くなっています。 ただし、今日、日本政府がマイナス金利政策をとっているため、以前と比べて魅力は薄れてい

終身保険は本来、万一があった場合の葬儀代や身辺整理代を家族に遺すために加入されるものですが、最近ではその貯蓄性が注目され、資産運用としても活用されることが多くなりました。 その中でも積立利率変動型終身保険は、市況に合わせて金利が変化するため、インフレ

近年、保険を資産運用に活用する人が増えています。 元々保険は万一の事があった時や、大きな病気に備えて加入するものですが、中には貯蓄性があるものもあり、将来の大きな出費や老後資金を積み立てるために活用することが可能です。 しかし、いざ積立に保険を

終身保険とは、保険料が掛け捨てではなく、貯蓄性があるタイプの生命保険です。 死亡保障が一生涯続く上に、長く加入した後で適切なタイミングで解約すれば、解約返戻金という形で、保険料総額を超えるお金が戻ってくるというしくみになっています。 ただし、終

一時払い終身保険は生命保険の1つです。 しかし、テレビCMなどで広告されている一般的な生命保険とは特徴が大きく異なるため、どんな使い方をするのかなかなかイメージが湧かないものです。 ここでは、一時払い終身保険について、どんなメリットがあるかとい