次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

終身保険は本来、万一があった場合の葬儀代や身辺整理代を家族に遺すために加入されるものですが、最近ではその貯蓄性が注目され、資産運用としても活用されることが多くなりました。

その中でも積立利率変動型終身保険は、市況に合わせて金利が変化するため、インフレに強い保険として知られています。

ただし、日本は長い間デフレ・マイナス金利が続いているため、販売されているのはもっぱら米ドル建ての商品です。

今回はそんな積立利率変動型終身保険について、特徴と実例を紹介します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

積立利率変動型終身保険は、市場金利から定期的に積立利率を見直し、積立に対する保険金や解約返戻金が変化する終身保険です。

一般的な終身保険では、加入時に「予定利率」が定められます。

予定利率とは、契約者が支払った保険料をもとに、運用で得られる収益を予測した上での、保険料の割引率です。

要は、予定利率が高いほど保険料は安くなり、運用の効率も良くなるということです。

一般的な終身保険では、加入時の予定利率に応じて積立利率も決まっています。

しかし、これだと、加入後にインフレが起きてしまうと、市場の貨幣価値に対して予定利率が低くなってしまい、保険金や解約返戻金が市場に対して低額にまとまってしまうので、積み立てた恩恵をほとんど得られなくなってしまう可能性があります。

対して、積立利率変動型終身保険では、市況の変化に応じて積立利率が変動するのです。

つまり、払込期間中にインフレが起きれば、その分だけ保険金・解約返戻金が増えるということになり、「インフレに強い保険」として知られています。

積立利率には最低保証が設定されているのも特徴で、元本割れなど、必要以上のリスクを負うことがないのも特徴です。

現在、保険会社が販売している積立利率変動型終身保険には、円建てのものがほとんどありません。

現状では日本のマイナス金利政策の影響で、積立利率変動型であるメリットがなく、売り出されていないのです。

対して、外貨建てのものでは、積立利率変動型の商品が多くみられます。

特に主流なのは米ドル建てのもので、金利も円建てより高く人気です。

米ドル建て終身保険については詳しくは「米ドル建て終身保険の真実|活用法・リスクと選び方」をご覧ください。

ここからはA生命の外貨建て積立利率変動型終身保険を例に、実際に積立利率でどのように保険金や解約返戻金が変わるのか、見ていきましょう。

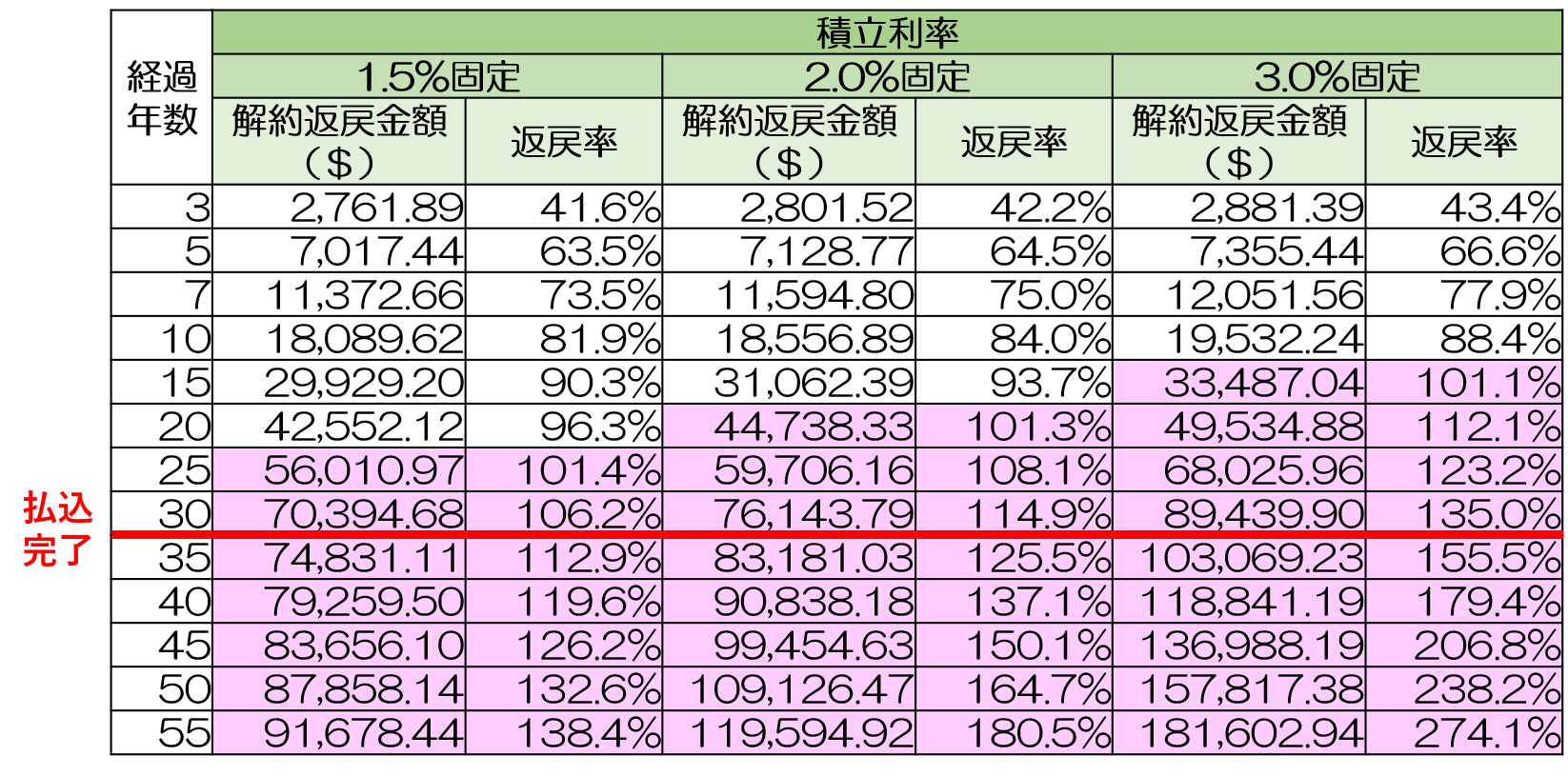

まず、老後資金を積み立てるための活用法です。払込期間を「60歳まで」に設定します。

この時の、払込期間終了後の60歳時点の解約返戻金と保険料累計を、積立利率が1.5%固定だった場合と、契約時の2.0%固定の場合、利率が上昇して3.0%で固定の場合に分けて見ていきましょう。

積立利率3.0%、2.0%の場合を見ると、払込期間が長くても十分インフレに対応できているのが分かりますね。

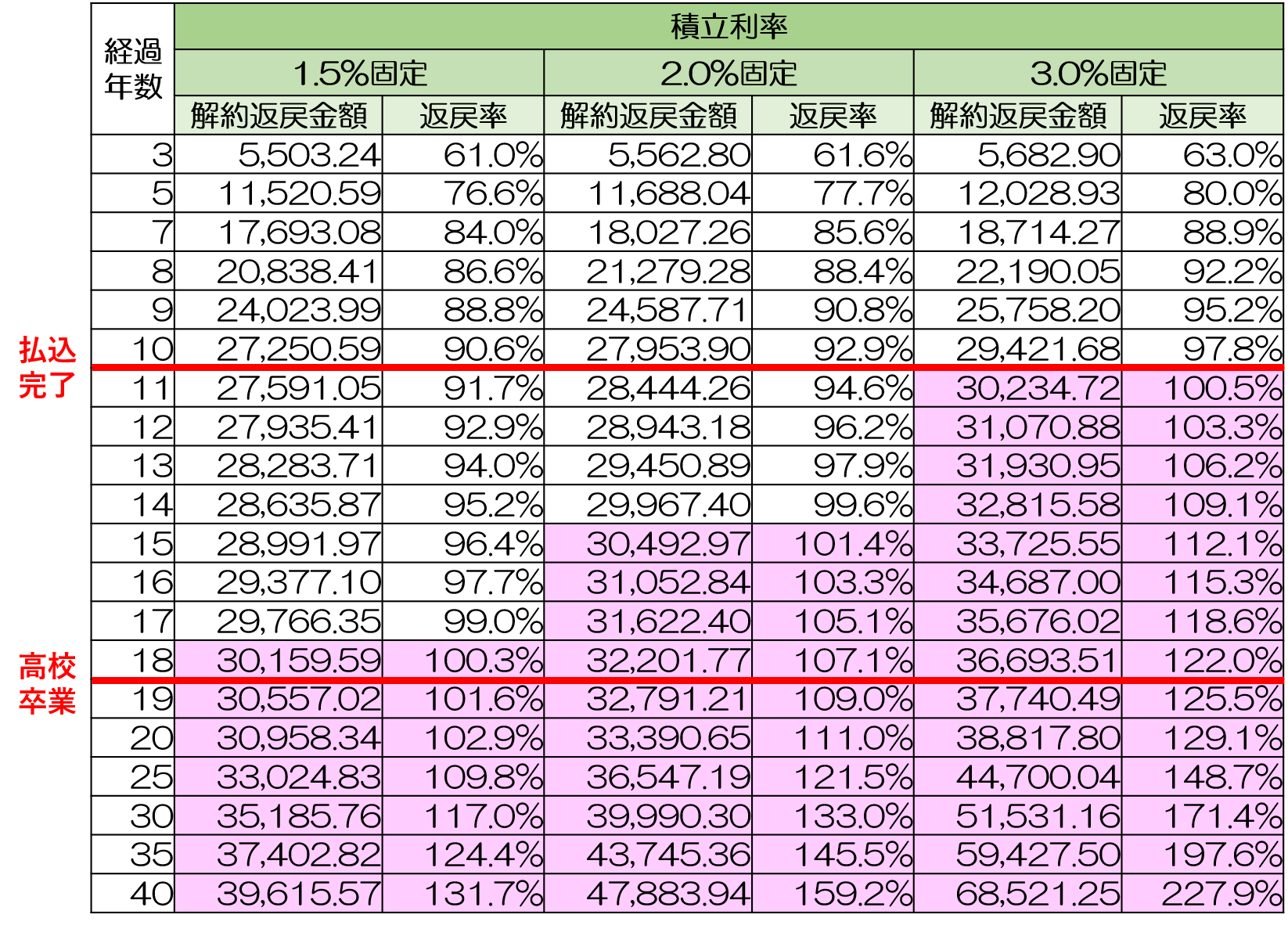

次に、お子様の学資を積み立てる活用法です。10年間払い込み、18年後くらい、つまりお子様が高校卒業、大学等への進学の時まで寝かせておきます。よく学資保険の代わりに活用される方法です。

なお、学資に使わず置いておけば、そのままどんどん増えていきます。

以下の条件での18年後の解約返戻金の返戻率を、積立利率が1.5%固定だった場合と、契約時の2.0%固定の場合、利率が上昇して3.0%で固定の場合に分けて見ていきましょう。

利率が良ければ、解約返戻金が1.2倍以上に増えています。

契約時の利率が続けば、解約返戻金が7%ほど増えているのが分かります。

最低利率で固定されていても、ドルで計算して返戻率100%を超えます。

ただし、外貨建ての積立利率変動型終身保険は為替レートの影響を受けます。

保険料を払い込んだ時よりも、解約返戻金や保険金を受け取る時の方が円高ドル安だと、為替差損が発生する可能性があります。「為替リスク」と呼ばれるものです。

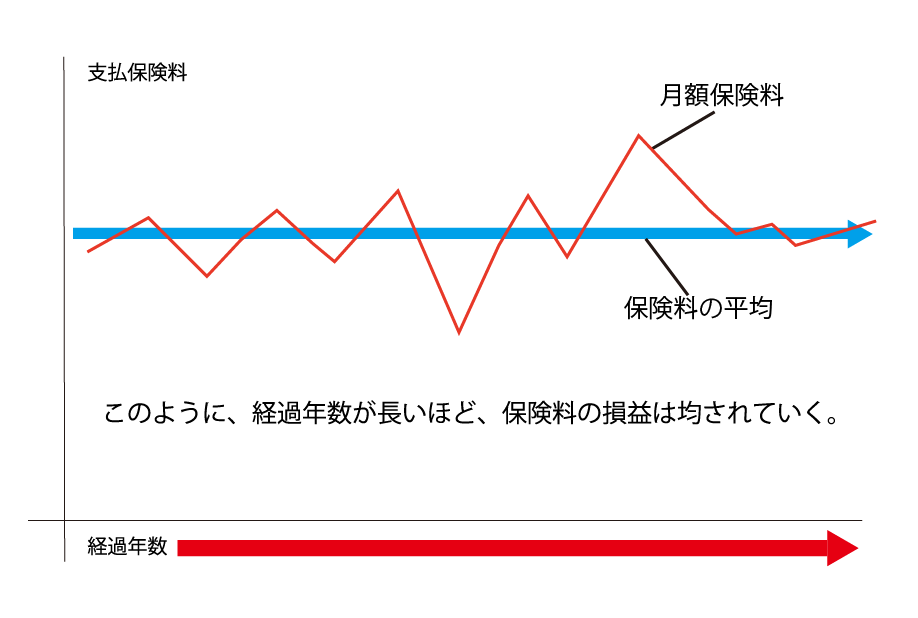

しかし、為替は株価と同じように、大きな上昇や下落があった場合でも、国が安定している限りはそのうち元に戻る可能性が高いです。

よって、外貨建ての積立利率変動型積立終身保険では、長期運用であればあるほど「支払金の為替変動による損益」が均されていきます。

つまり、外貨建ての積立利率変動型積立終身保険は、長期であるほどリスクが軽減されると思って運用するのが良いでしょう。

為替リスクと対処法については詳しくは「為替リスクとは?運用方法で異なるリスクの中身と対処法」をご覧ください。

積立利率変動型終身保険は現在、外貨建てのものが主流です。

外貨建ての場合はそもそも利率が高く、かつ、経済状況が良ければ利率が変動するので、インフレに備えつつ、高い積立効率を得られる可能性があります。

円建ての一般的な終身保険よりも効率的な運用ができるため、保険による資産運用を考える場合は、是非選択肢に入れてみてください。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

一時払い終身保険は生命保険の1つです。 しかし、テレビCMなどで広告されている一般的な生命保険とは特徴が大きく異なるため、どんな使い方をするのかなかなかイメージが湧かないものです。 ここでは、一時払い終身保険について、どんなメリットがあるかとい

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

終身保険は本来、万一があった場合の葬儀代や身辺整理代を家族に遺すために加入されるものですが、最近ではその貯蓄性が注目され、資産運用としても活用されることが多くなりました。 その中でも積立利率変動型終身保険は、市況に合わせて金利が変化するため、インフレ

一時払い終身保険とは、契約時に保険料を一括で支払うことが要求される終身保険です。 保険会社だけでなく銀行窓口などでもよくおすすめしている商品ですが、活用法については、あまりきちんと整理して説明されていないように思います。 そこで今回は、一時払い終身保険

生命保険の中でも、終身保険は、一生涯保障が続き、かつ、貯蓄や税金対策といった活用法もあります。 「保障も一生涯、その上貯蓄としても使える」と聞くと、いいとこどりのメリットしかない保険というように捉えてしまいがちです。しかし、現実には、死亡保障の機能は

低解約返戻金型終身保険とは、保険料の支払い期間中の解約返戻金の返戻率を低く抑えてある終身保険です。その代わりに保険料が低く抑えられ、かつ、貯蓄性が高くなっています。 ただし、今日、日本政府がマイナス金利政策をとっているため、以前と比べて魅力は薄れてい

終身保険とは、保険料が掛け捨てではなく、貯蓄性があるタイプの生命保険です。 死亡保障が一生涯続く上に、長く加入した後で適切なタイミングで解約すれば、解約返戻金という形で、保険料総額を超えるお金が戻ってくるというしくみになっています。 ただし、終

生命保険を検討するときに、担当者から終身保険の提案を受けることがあると思います。 終身保険は「どういう目的で加入をするのか?」疑問を持つ人も多いのではないでしょうか? 終身保険は多くの活用方法があります。期間が限定される定期保険に比べ保険料が割

終身保険は数ある保険商品のなかでも、テレビCMなどでも宣伝され注目度の高い商品の1つです。 終身保険は一生涯の死亡保障がついている上に、掛け捨てではなく貯蓄性もある点が注目をあびる理由と言えます。 その一方で「終身保険は必要か」という議論がよく

近年、保険を資産運用に活用する人が増えています。 元々保険は万一の事があった時や、大きな病気に備えて加入するものですが、中には貯蓄性があるものもあり、将来の大きな出費や老後資金を積み立てるために活用することが可能です。 しかし、いざ積立に保険を