次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

低解約返戻金型終身保険とは、保険料の支払い期間中の解約返戻金の返戻率を低く抑えてある終身保険です。その代わりに保険料が低く抑えられ、かつ、貯蓄性が高くなっています。

ただし、今日、日本政府がマイナス金利政策をとっているため、以前と比べて魅力は薄れていると言っても過言ではありません。

また、貯蓄型の生命保険には他にもいろいろな種類があるので、それらとも比べてみて、ニーズに合った方を選ぶことも大切です。

この記事では、低解約返戻金型終身保険のしくみを説明した上で、現在のマイナス金利時代における活用法についての考え方を、メリット・デメリットを検証しながらお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

低解約返戻金型終身保険とは何かを解説する前に、そもそも終身保険とは何か、というところから振り返っておきましょう。

終身保険とは、ご自身が亡くなった際に遺族が死亡保険金を受け取れる生命保険の一種です。

保険期間が60歳までなどと区切られる定期タイプの生命保険に対して、終身保険では一生涯保障が続きます。

また保険料はいわゆる「掛け捨て」でなく、解約すると契約期間に応じた「解約返戻金」を受け取れます。

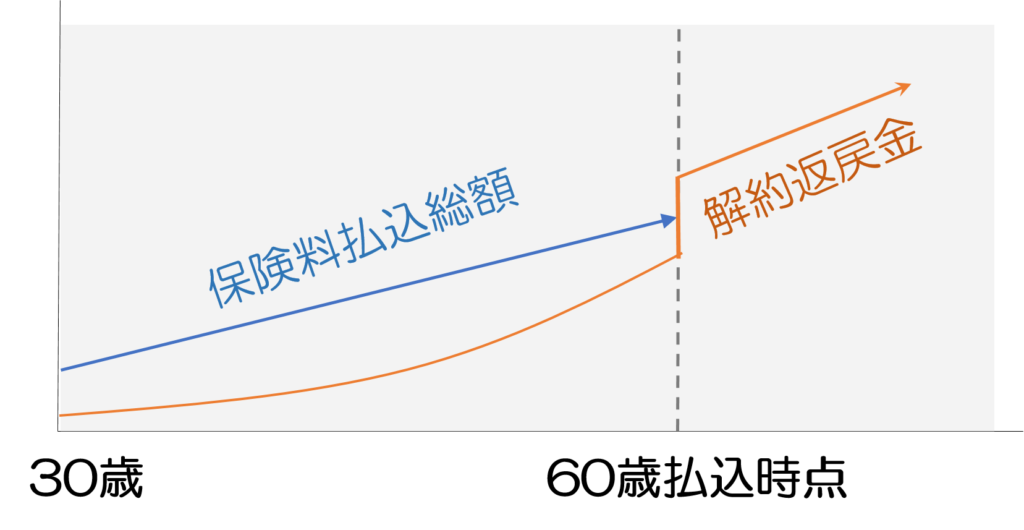

そして、低解約返戻金型終身保険とは、保険料払込期間中の解約返戻金の返戻率を低く抑える代わりに、保険料を抑え、貯蓄性を高めたタイプの終身保険です。

保険料の支払いが完了(払込満了)すると、その後に解約返戻金の返戻率が一気に高くなり、それまでに支払った保険料総額よりも多くのお金を受け取れます。

次に、低解約返戻金型終身保険の活用方法についてお伝えします。

生命保険の加入目的というと、通常イメージするのは、一家の大黒柱が亡くなった際に遺された家族が経済的に困らないようにするためです。

しかし、低解約返戻金型終身保険は保険料の割に死亡保険金の額が低く、一般的には数百万円程度であり、遺族の生活費等を賄う役割は期待できません。

せいぜい、被保険者の葬儀代やお墓代といった、いわゆる「整理費用」をカバーする程度とお考えください。

遺族の生活費等をカバーするに足りるような数千万円程度の保険金を確保するためには、掛け捨て型の「定期保険」か「収入保障保険」を使うのが一般的です。

これらの保険は、保険料が掛け捨てになる代わりに低解約返戻金型終身保険よりはるかに安く設定されており、その分、万が一の際に受け取れる保険金額を大きく設定しやすくなっているのです。

定期保険については「定期保険とは?3つのタイプの中から自分に合った方法を選ぼう」、収入保障保険については「収入保障保険とは?知っておきたいしくみと活用法のポイント」をご覧ください。

むしろ、低解約返戻金型終身保険が活用される主な目的は、その貯蓄性にあります。

払込満了まで待てば、支払った保険料総額より受け取れる解約返戻金の方が多くなるという点です。

以下、従来行われてきた、貯蓄性を活かした2つの活用法をお伝えします(あくまでも「従来」の活用法です)。

まず低解約返戻金型終身保険の目的として挙げられるのは、老後の生活費を積み立てることです。

金融庁が「夫婦が95歳まで生きると仮定すると、約2,000万円分のお金が足りない」との報告書を公開し、国会で大きな問題となったことは記憶に新しいところです。

公的年金だけに頼らず、老後の生活費を自分で準備しなくてはならないという認識は、多くの方に共通していることと思います。

その点、低解約返戻金型終身保険は、保険料の払込期間を「60歳まで」「65歳まで」など、定年退職する頃までに設定すれば、保険料総額を上回る額の解約返戻金を積み立てることができます。

また、解約せず置いておけばずっとそのお金が増え続けます。そのため、老後の生活費用をの積立に活用することができると言われています。

次に、学資保険の代わりとしての活用です。

昨今の学資保険は、以前と比べて利率が大きく下がってしまっています。返戻率が払い込んだ保険料の総額を下回るものもざらではありません。

そこで学資保険代わりに、低解約返戻金型終身保険を活用する方法があります。

活用方法は、保険料の払込期間を「10年」などと短く設定しておきます。そして、保険料の払込が終了したら、子どもが大学等に進学する年齢になるまで置いておき、大学受験や大学の入学費用などのお金が必要になったタイミングで解約するのです。

全部を一気に解約せず、必要な分だけ解約することもできます。残った分は置いておけばそのまま増えていきます。

また、もし保険を解約しなくても学費を用意できる状況であれば、解約せずそのまま置いておいてさらに増やし、子どもの結婚資金や、夫婦の老後の生活資金にすることもできます。

さらに、生命保険なので、加入期間中に自分に万一のことがあったら、死亡保険金を子どもの学資や生活費にあてることもできます。

以上のように、低解約返戻金型終身保険は老後の生活資金や、子どもの学資等を積み立てる最もポピュラーな方法の一つです。

ただし、日本政府がマイナス金利政策をとり続けた結果、現在、低解約返戻金型終身保険の利率は以前より低下し、貯蓄効率が下がっていると言わざるを得ません。

一例として、現在最も返戻率が高い商品の一つであるA生命の低解約返戻金型終身保険で、老後の生活を積み立てるための契約例をご紹介します。

【契約例(35歳男性)】

このプランの返戻率の推移は以下の通りです。

| 経過年数 | 保険料累計(円) | 解約返戻金(円) | 返戻率 |

| 5年 | 805,800 | 538,850 | 66.9% |

| 10年 | 1,611,600 | 1,142,700 | 70.9% |

| 15年 | 2,417,400 | 1,741,650 | 72.0% |

| 20年 | 3,223,200 | 2,361,800 | 73.3% |

| 25年 | 4,069,500 | 3,009,950 | 74.7% |

| 26年 | 4,029,000 | 4,323,050 | 107.3% |

| 27年 | 4,029,000 | 4,346,150 | 107.9% |

| 28年 | 4,029,000 | 4,369,100 | 108.4% |

| 29年 | 4,029,000 | 4,391,950 | 109.0% |

| 30年 | 4,029,000 | 4,414,700 | 109.6% |

| 31年 | 4,029,000 | 4,437,350 | 110.1% |

| 32年 | 4,029,000 | 4,460,000 | 110.7% |

| 33年 | 4,029,000 | 4,482,550 | 111.3% |

| 34年 | 4,029,000 | 4,504,950 | 111.8% |

| 35年 | 4,029,000 | 4,527,300 | 112.4% |

| 経過年数 | 保険料累計(円) | 解約返戻金(円) | 返戻率 |

| 5年 | 805,800 | 538,850 | 66.9% |

| 10年 | 1,611,600 | 1,142,700 | 70.9% |

| 15年 | 2,417,400 | 1,741,650 | 72.0% |

| 20年 | 3,223,200 | 2,361,800 | 73.3% |

| 25年 | 4,069,500 | 3,009,950 | 74.7% |

| 26年 | 4,029,000 | 4,323,050 | 107.3% |

| 27年 | 4,029,000 | 4,346,150 | 107.9% |

| 28年 | 4,029,000 | 4,369,100 | 108.4% |

| 29年 | 4,029,000 | 4,391,950 | 109.0% |

| 30年 | 4,029,000 | 4,414,700 | 109.6% |

| 31年 | 4,029,000 | 4,437,350 | 110.1% |

| 32年 | 4,029,000 | 4,460,000 | 110.7% |

| 33年 | 4,029,000 | 4,482,550 | 111.3% |

| 34年 | 4,029,000 | 4,504,950 | 111.8% |

| 35年 | 4,029,000 | 4,527,300 | 112.4% |

26年後(61歳)の返戻率は107.7%、35年後(70歳)まで置いておいても112.3%にとどまっています。

この数字は決して悪くはありません。しかし、以前と比べると大きく低下していますし、途中解約の場合の返戻率が最高でも70%台であることを考えると、他の選択肢も含めて考えることをおすすめします。

では、低解約返戻型終身保険以外にどのような選択肢があるでしょうか。

積立の方法を選ぶ際に重要なポイントは以下の2つです。

外国の債券や投資信託等といった選択肢もありますが、投資や運用というものについて抵抗のある方もいらっしゃると思います。

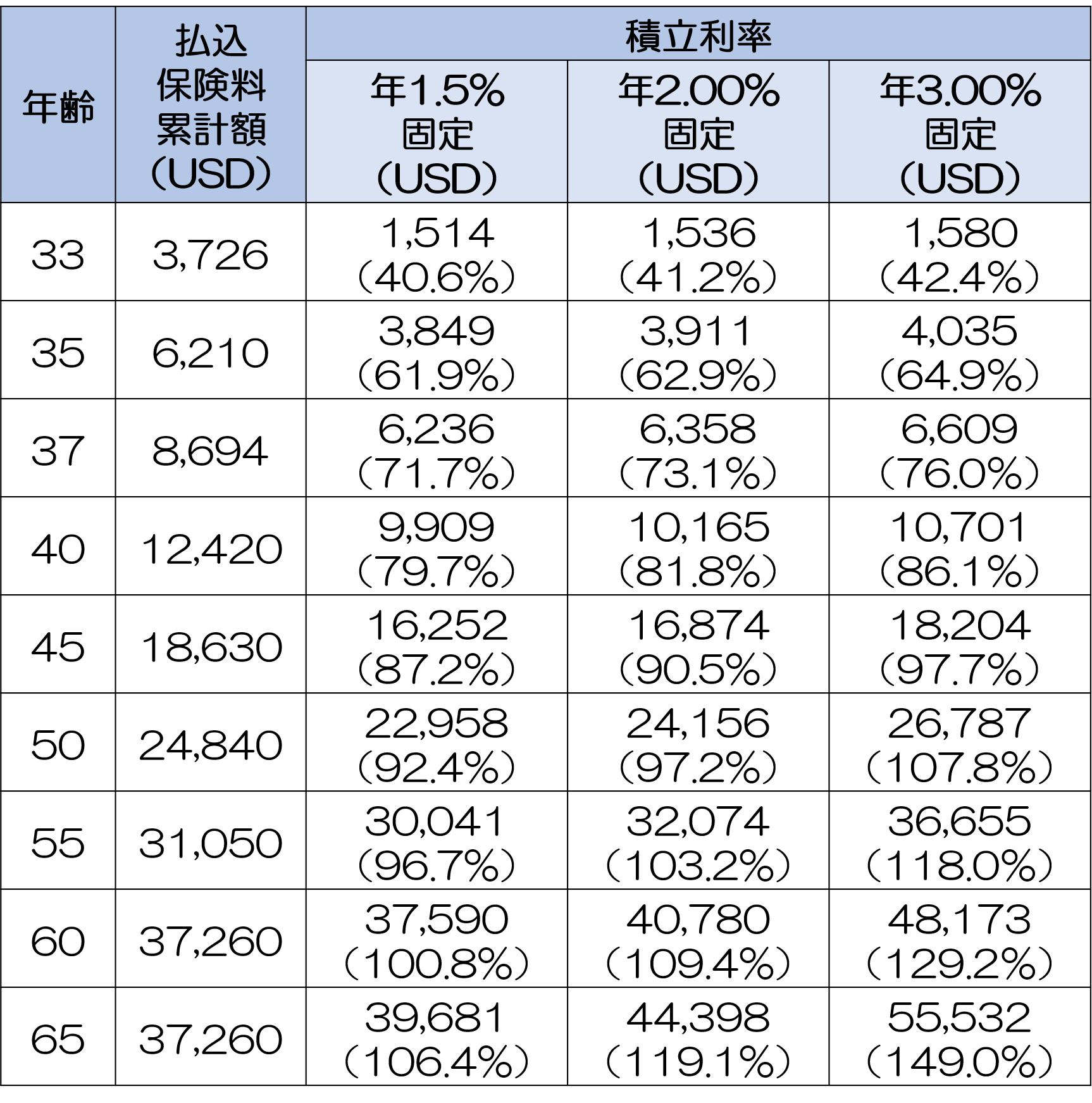

そこで今回は、同じ終身保険の中でも、利率の高さで人気のあるB生命の「米ドル建て終身保険」の例について、活用上の注意点も含め紹介します。

米ドル建て終身保険の利率がどのくらいになるのか、一例をみていきましょう。

【契約例】

返戻率の推移は以下の通りです。

返戻率は25年後(60歳時点)で129.2%、30年目(65歳時点)では149.0%にもなっています。

低解約返戻金型終身保険の返戻率(紹介した例では最大で112.4%)と比べると、大きな差があります。

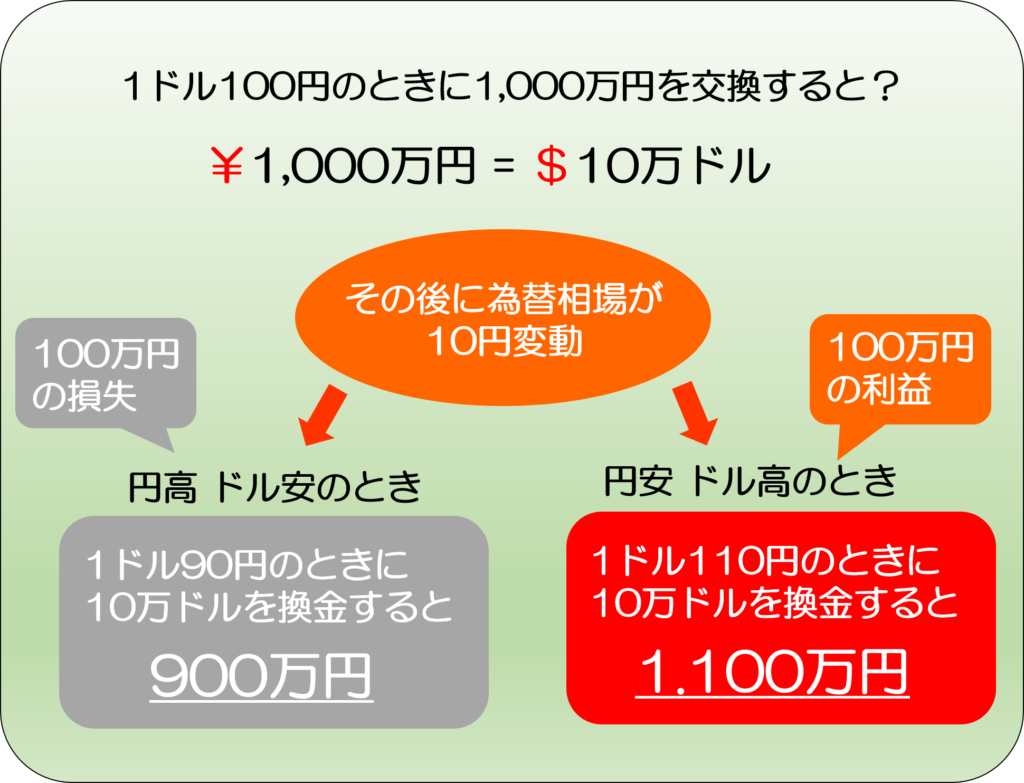

ただし、米ドル建て終身保険を活用する上では、注意しなければならないことがあります。それは、いわゆる「為替リスク」と呼ばれるリスクの内容と、その対処法をきちんと知っておくことです。

米ドル建て保険で最も注意しなければならないのは、為替レートの変動によるリスクです。そこで、そのリスクの内容と、対処法についてお伝えします。

為替のリスクとはどのようなものかイメージするため、日本円を一旦米ドルに換金し、後でその米ドルを再び日本円に換金する際のイメージをご覧ください。

ご覧のように、「円高ドル安」になると、戻ってくる日本円の額が減少してしまうのです。

このように、円をドルに換金し、後で再び円に換金し直す時に「円高ドル安」になると、戻ってくる日本円の額が減少してしまうのです。一般に「為替リスク」と言うと、この「円高ドル安」による損失のリスクをさします。

しかし、この為替リスク(円高ドル安のリスク)には対処法があります。3つお伝えします。

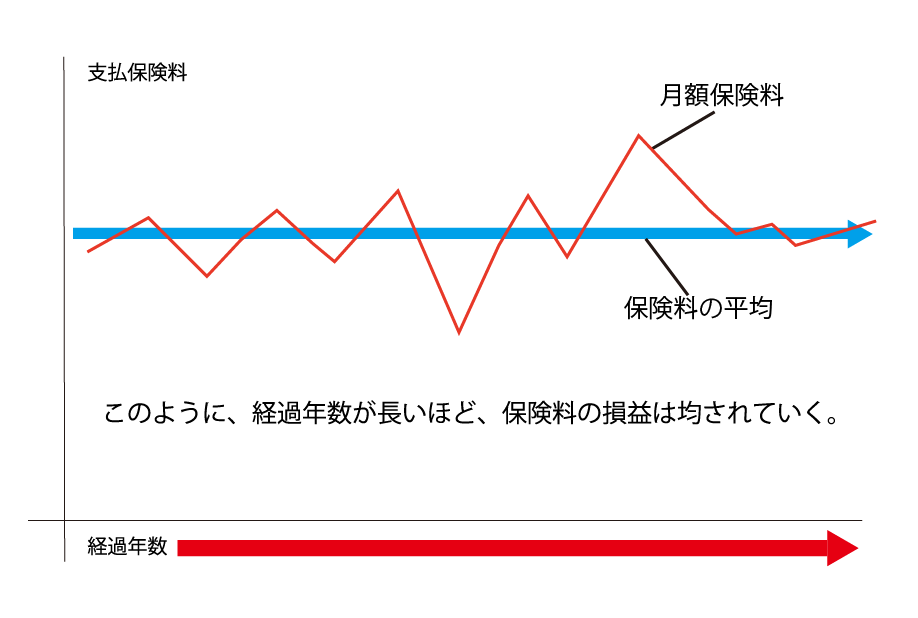

為替相場はたえず変動しており、「円高ドル安」の時もあれば「円安ドル高」の時もあります。

米ドル建て終身保険の保険料は米ドルで決まった「月額」あるいは「年額」をその都度円に換算して支払っていきます。

その時々の為替レートに従った額を払い込んでいるため、長い目でみるとリスクは平準化され軽減していきます。その結果、解約する時になっていきなりそれまでの為替相場の平均値よりも極端な円高ドル安になるということでもない限り、大きな損失を被ることはありません。

つまり、保険料を毎月、あるいは毎年に分けて払い込んでいくこと自体が、リスクの回避になっているのです。

学資保険代わりに使う場合も、支払期間が10年程度と短くなるものの、それでもある程度は平準化しリスクが軽減されます。

米ドル建て終身保険は、解約するまでの期間を長くするほど返戻率が高くなります。

その結果、解約時に極端な円高ドル安になったとしても、増加分によって、円高ドル安による為替差損を十分にカバーできる可能性が高くなります。

このように、米ドル建て終身保険は、しくみ自体が為替リスク(円高ドル安のリスク)の回避になっています。ただし、そうは言っても、解約時に突然、極端な円高ドル安になる可能性も、絶対にないとまでは言えません。

そうなると、増えた分を上回る為替差損が発生し、払い込んだ額よりも元本割れしてしまうことになります。

そういう場合、最後の手段として、為替相場が好転するまで契約を寝かせておく方法があります。ただし、この方法をとると、お金が必要な時に使えないというデメリットがあります。

そういう最悪の事態が起きる可能性はそれほど高くはありませんが、これこそが、本当に覚悟しておくべき「為替リスク」だと言えます。

以上、低解約返戻金型終身保険の特徴と活用法、他の選択肢についてお伝えしてきました。

それを踏まえ、従来、メリット・デメリットとして挙げられてきたことについて、他の保険や積立方法との比較も考慮しながら、簡単に検証を加えてみます。

予め言っておきますと、低解約返戻金のメリットとされているものはほぼ全てが、決定的なメリットとはいい難いものです。以下、検証します。

低解約返戻金型終身保険の最大の利点とされているのは、「通常の」終身保険より積立効率が高いことです。

ただし、米ドル建て終身保険など、他に積立の効率の高い商品があります。また、それらにはリスクがありますが、そのリスクはある程度長期間加入し続けることで相当和らいでいきます。

したがって、決定的なメリットとは言えません。

次に、低解約返戻金型終身保険の保険料は、「通常の」終身保険と比べて割安です。これは事実です。

しかし、そもそも低解約返戻金型終身保険は、死亡保障としては、せいぜい万一の場合の葬儀代等の整理費用を準備する程度しか活用できません。

死亡保障の効率としては、定期保険や収入保障保険といった「掛け捨て」の生命保険の方が圧倒的に高いし、それらを選ぶべきなのです。

実際これまでも、低解約返戻金型終身保険は、多くが、主に老後の生活資金や子どもの学資の積立を目的として活用されてきています。死亡保障目的での加入はメリットが乏しいことの証左と言えます。

また、必ず一定額を払い続けなければならないので強制的に積立ができるということも、メリットとして挙げられることがあります。

手元にお金があるとつい使ってしまいがちだが、保険料として毎月、あるいは毎年払わなければならないと決まっていると、積立を続けられるという理屈です。

しかし、これはあらゆる「月払い」「年払い」の積立型の金融商品にあてはまることです。低解約返戻金型終身保険に固有のメリットではありません。

最後に、「元本割れのリスクが低い」ということも、まことしやかに言われています。

返戻率が約束されているので、保険料を最後まで払い終えれば、保険会社が破たんしない限り、確実に増えて戻ってくる、という論法です。

これは、計算上は正しく、一応はメリットと言えなくもありません。しかし、過去の経験則から考えると、大きな落とし穴が潜んでいます。詳しくはこのすぐ後にお伝えします。

このように、低解約返戻金型終身保険のメリットと従来言われてきたものを検証すると、現時点では、いずれも決定的なメリットとは言えません。

しかし、これからお伝えするデメリットは、見過ごしにはできません。ぜひ知っておいていただきたいことです。

低解約返戻金型終身保険は、返戻率が約束されています。先ほどお伝えしたA生命の契約例だと、保険料払込満了後の26年後(61歳時)の返戻率は107.3%、35年後(70歳)は112.4%となります。

金額ベースで元本保証されており、かつ、増えるということです。

これだけ見れば、「定期預金よりは断然マシ」ということになります。

しかし、過去の物価の変動を振り返ってみると、30年後に10%程度増えるだけでは、実質的に損してしまう可能性が高いと言えます。

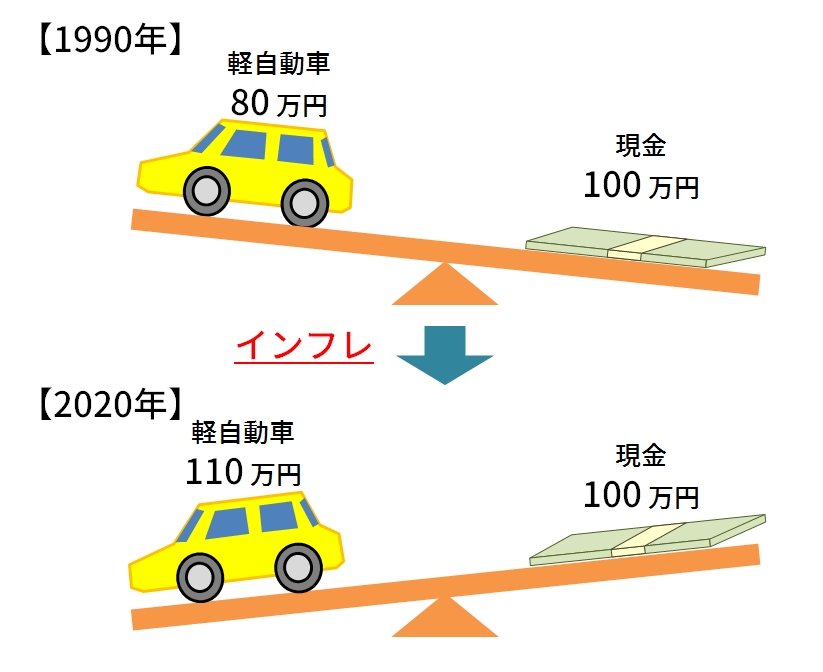

たとえば、軽自動車を新車購入する場合、1990年当時は80万円くらいでしたが、今は110万円くらいです。つまり、40%近く値上がりしています。

また、編集長が20年以上贔屓にしている東京都中野区のラーメン店(保険相談していただいた方にはこっそりお教えします(笑))では、ラーメン・つけめんが2000年当時は600円だったのが、現在750円になっています(25%の値上がり)。

これらは、いずれも、円の価値が下落したためです。

過去20~30年でここまで物価が上がっていることを考えると、30年後の返戻率が110%前後というのは、果たして有利と言えるでしょうか。物価上昇によって、メリットが大幅に減殺されてしまうリスクが大きいと言えます。

このような、通貨の価値の下落によるリスクを「インフレリスク」と言います。「返戻率が確実に100%を超える」ということは、それだけではメリットだと断定することはできません。

低解約返戻金型終身保険は、保険料払込期間中の返戻率を低く抑える代わりに、払込満了後の返戻率を高くしているものです。

保険料払込期間中に解約した場合、80%も戻ってこないのです。

つまり、途中で解約すると、確実に元本割れするということです。積立の効率を考えると、両刃の剣のような保険です。

以上を前提とすると、低解約返戻金型終身保険は次のような方に向いていると言えます。

それぞれについて解説します。

米ドル建て終身保険の「為替リスク」は、その内容を知り、適切な対処法をとっておく限り、過度に恐れる必要はありません。しかし、そのようなリスクを一切受け入れたくなく、利率が多少下がっても良いから確実に安全な方法で積立をしたいという方には、低解約返戻金型終身保険が適しています。

なお、「為替リスク」には「円安ドル高」のリスクもあります。つまり、米ドルと比べた円の価値が下がってしまうことによるリスクです。

たとえば、30年後の物価が今の2倍になったケースをイメージしてください。この場合、円で計算して返戻率が100%を超えていても、それまで払い込み続けてきた円の価値と比べて実質的に目減りしてしまう可能性があります。

利率のよい米ドル建て終身保険等の他の選択肢と、円建ての低解約返戻金型終身保険の両方を活用することによって、リスクを分散することもできます。

低解約返戻金型定期保険は、以前よりも貯蓄性が低くなっているとはいえ、年利0.01~0.02%の定期預金などと比較すれば、はるかに貯蓄性は高くなっています。また、返戻率は加入時に決まっているので、「円」で計算する限り、元本割れのリスクはありません。

ただし、インフレリスクによって積立効率が減殺される可能性は覚悟しておくべきです。

低解約返戻金型終身保険は、生命保険本来の死亡保障の機能よりも、積立の機能が重視され、老後の生活資金の準備や、学資保険の代わりとして、根強い人気があります。

死亡保障の役割だけであれば、掛け捨ての定期保険、収入保障保険の方が適しています。低解約返戻金型終身保険で賄えるのはせいぜい葬儀費用等の整理費用くらいなので、あくまでも積立の手段の一つと割り切ることをおすすめします。

ただし、最近では日本政府のマイナス金利政策の下、貯蓄性が低下しており、たとえば米ドル建て終身保険などの他の手段も考えることをおすすめします。

低解約返戻金型終身保険は、リスクのある積立方法は一切嫌だという方、あるいは、他の効率の良い積立方法と組み合わせてリスク分散を図りたいという方に適した保険と言えます。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

近年、保険を資産運用に活用する人が増えています。 元々保険は万一の事があった時や、大きな病気に備えて加入するものですが、中には貯蓄性があるものもあり、将来の大きな出費や老後資金を積み立てるために活用することが可能です。 しかし、いざ積立に保険を

一時払い終身保険は生命保険の1つです。 しかし、テレビCMなどで広告されている一般的な生命保険とは特徴が大きく異なるため、どんな使い方をするのかなかなかイメージが湧かないものです。 ここでは、一時払い終身保険について、どんなメリットがあるかとい

終身保険は本来、万一があった場合の葬儀代や身辺整理代を家族に遺すために加入されるものですが、最近ではその貯蓄性が注目され、資産運用としても活用されることが多くなりました。 その中でも積立利率変動型終身保険は、市況に合わせて金利が変化するため、インフレ

生命保険を検討するときに、担当者から終身保険の提案を受けることがあると思います。 終身保険は「どういう目的で加入をするのか?」疑問を持つ人も多いのではないでしょうか? 終身保険は多くの活用方法があります。期間が限定される定期保険に比べ保険料が割

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

生命保険の中でも、終身保険は、一生涯保障が続き、かつ、貯蓄や税金対策といった活用法もあります。 「保障も一生涯、その上貯蓄としても使える」と聞くと、いいとこどりのメリットしかない保険というように捉えてしまいがちです。しかし、現実には、死亡保障の機能は

終身保険は数ある保険商品のなかでも、テレビCMなどでも宣伝され注目度の高い商品の1つです。 終身保険は一生涯の死亡保障がついている上に、掛け捨てではなく貯蓄性もある点が注目をあびる理由と言えます。 その一方で「終身保険は必要か」という議論がよく

終身保険とは、保険料が掛け捨てではなく、貯蓄性があるタイプの生命保険です。 死亡保障が一生涯続く上に、長く加入した後で適切なタイミングで解約すれば、解約返戻金という形で、保険料総額を超えるお金が戻ってくるというしくみになっています。 ただし、終

低解約返戻金型終身保険とは、保険料の支払い期間中の解約返戻金の返戻率を低く抑えてある終身保険です。その代わりに保険料が低く抑えられ、かつ、貯蓄性が高くなっています。 ただし、今日、日本政府がマイナス金利政策をとっているため、以前と比べて魅力は薄れてい

一時払い終身保険とは、契約時に保険料を一括で支払うことが要求される終身保険です。 保険会社だけでなく銀行窓口などでもよくおすすめしている商品ですが、活用法については、あまりきちんと整理して説明されていないように思います。 そこで今回は、一時払い終身保険