マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

学資保険は、古くから、子どもの学資を積み立てる手段として最も有名で、根強い人気があるものです。

しかし、学資保険は、子どもの学資を積み立てる方法の一つにすぎません。「保険」というジャンルでも、他にいろいろな方法があります。

また、保険にこだわらなくても、自分で資産運用をする方法だってあります。

実のところ、学資保険は、少なくとも、現時点では他の方法と比べるとメリットが乏しく、かつ、リスクも潜んでおり、積極的におすすめできないものです。

この記事では、学資保険について、実際の契約例をもとに積立効率やメリット・デメリットを検証します。その上で、自分に合った学資の積立方法を見つけるためのポイントなど、役に立つ情報もお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

学資保険は、子どもが一定の年齢になった時に「祝い金」「満期金」などの名目でお金を受け取れるしくみになっています。

「保険」と名前が付いていますが、実質的には保険の役割はほとんど果たしません。

子どもにかける保険なので、契約者である親が亡くなった時に、配偶者や子どもの生活を保障する役割はないのです。

ただし、親が亡くなった場合や高度障害状態になった場合、保険料の支払いが免除されるものがあります。そういう意味では「保険」の性質が残りカス程度に備わっていると言えます。

すなわち、学資保険は、子どもの学資を積み立てるのに特化した金融商品と言えます。

金融商品である以上、以下の2つのポイントをシビアにチェックする必要があります。

この2つのポイントは、学資に限らず、あらゆる資金の積立方法について、自分に合ったやり方を選ぶ際にきわめて重要です。

この2つをチェックして納得がいけば、選択を誤るリスクは極限まで抑えられると言って良いでしょう。

ぜひ、この場で頭に入れた上で、読み進めていただきたいと思います。

まず、学資保険の代表的な契約例について、積立の効率の高さをチェックし、比較します。

学資保険のタイプは、大きく分けて以下の2つです。

それぞれについて、子どもが浪人せずに18歳で大学に入学する想定で、シミュレーションをお伝えします。

あらかじめ言っておきますが、どちらを選ぶにせよ、お世辞にも積立の効率が高いとは言えません。

まずは、大学入学前に一括で受け取るタイプです。

A生命の学資保険の契約例(2021年2月時点)をご覧に入れます。

以下の2つのプランをそれぞれシミュレーションします。

※「一括払い」には本来、「一時払い」と「全期前納」の2種類があります。しかし、現在、学資保険で「一時払い」を扱っている生命保険会社は見当たりません。違いが気になる方は「全期前納とは?メリットと『一時払い』との違い」をご覧ください。

学資保険で最もよく選ばれているのが、早い時期に保険料の払込を終えて18歳まで寝かせておく「短期払い」です。

たとえば、払込期間を18年間から10年に短縮することで、保険料の総額が2,974,320円から2,898,000円へ下がり、返戻率も約100.9%から約103.5%へ少しだけアップします。

「年払い」にすると返戻率はもう少し上がり、104.2%になります。

ただし、10年払い込んでさらに8年後まで待たなければならず、それで増えるのがようやく4%前後というのでは、メリットが大きいとは到底言えません。

それでは、保険料を契約時に一括払いする方法はどうでしょうか。

「前納」と言って、年払いや短期払いよりさらに保険料の総額が安くなって、返戻率がアップします。

こうすると、返戻率は104.3になります。しかし、そもそもこれほどのまとまった額を最初に準備できるかという問題があります。

また、18年間も保険会社に預けっぱなしで、1円も引き出すことができないのに、増えるのが4%程度というのは、積立の効率が優れているとまでは言えません。

次に、大学入学時と在学中に、複数回に分けて受け取るタイプについては、B生命の学資保険のプラン(2021年2月時点)のシミュレーションを紹介します。

このプランでは、子どもが17歳・18歳・19歳・20歳・22歳の時にそれぞれ各60万円ずつ受け取ることができます。

保険料総額が2,841,840円で、返戻率は105.5%になっています。

保険料の払込期間が「10歳まで」なのはA生命の学資保険の1.1.2.のプランと全く同じですが、学資金を全額受け取るまでに5年かかるため、返戻率は2%高くなっています(A生命は103.5%)。

以上、お伝えしてきたように、学資保険は現状、どのようなタイプも、学資を積み立てる手段として敢えて選ぶメリットが乏しいと言わざるを得ないのです。

しかも、「保険」と名前はついていますが、親に万一があった場合にはせいぜい積み立てた分の額が戻ってくる程度です。これでは「保険」の役割はほぼ果たしません。

では、学資保険にメリットはあるでしょうか?以下の2点を念頭に、検証してみましょう。

従来、学資保険のメリットとして、以下のことが言われてきました。

しかし、これらはいずれも、メリットとは到底言えないものです。以下、検証していきます。

よく言われるのが、「銀行に預けておくといつでも引き出せるのでつい使ってしまうがあるが、学資保険に加入すれば、お金が拘束されるので強制的に学費を貯めていける」ということです。

しかし、お金を拘束されるのは学資保険に限らず、積立型の保険ならば当たり前のことです。

しかも、後でお伝えしますが、学資保険よりも効率の良い保険はいくらでもあります。

したがって、半ば強制的にお金が貯められるというのは、嘘とまでは言えませんが、学資保険の特筆すべきメリットとは言えません。

日本政府のマイナス金利政策のため、今は銀行にお金を預けても利息はほとんど付きません。

そこで、よく、「学資保険の返戻率は減少の傾向にあるとは言うものの、それでも銀行預金に比べれば、大きな利息がつく優れた商品」と言われることがあります。

しかし、これは一面的で危険な見方です。

学資保険は、上でお伝えした通り、「月払い」「年払い」で積み立てていくプランはせいぜい4~5%程度しか増えません。一括払いする「全期前納」も、せいぜい16%程度です。

その割には、途中で解約すると、払い込んだ総額よりも少ないお金しか戻ってきません。このリスクは、積立効率の低さに見合っていません。

なお、貯まっている額の80~90%を借りられる「契約者貸付制度」という制度がありますが、あくまでも借金ですし、利子もつきます。

しかも、後でお伝えする「インフレリスク」もあります。

これに対し、銀行預金は、定期預金でさえ利息はほとんどつきませんが、途中で引き出しても元本割れすることはありません。その意味ではノーリスクです。

以上、比較すると、学資保険が銀行預金より有利と言えるのか、大いに疑問があります。

親に万一があった場合の「保険料払込免除」の制度があるということも、学資保険のメリットとして挙げられることがあります。

これは、契約者(子どもの親)が死亡した場合と、高度障害状態に陥った場合に、保険料の払込が免除され、その後もお金が積み立てられていくというものです。

しかし、保険料払込免除の制度は、学資保険に限らず、他の積立型の保険にも当然に認められていることですので、「学資保険のメリット」として挙げる意味がありません。

学資保険のメリットとされているものの4つ目は「生命保険料控除」があるということです。

たしかに、学資保険の保険料は「一般生命保険料控除」の対象です。所得税で最大4万円、住民税で最大2.8万円が所得金額から控除される制度です。

しかし、現実には、この制度が学資保険のメリットになる可能性は限りなく低いと言えます。

なぜなら、他に生命保険にきちんと入っていれば、そちらの保険料で一般生命保険料控除の枠はかなり埋まってしまうからです。

そもそも、子どもが生まれて保険に入るとなって、真っ先に思い浮かべる保険は、どんな保険でしょうか。

何をおいてもまず、自分に万一があった場合でも子どもがちゃんと生活できるように、ちゃんと教育を受けられるように、まず、生命保険(定期保険、収入保障保険、終身保険等)にきっちり入ろうと考えるでしょう。

そうなれば、生命保険料控除の枠は、学資保険で使う前に、生命保険で使い切ってしまう可能性が高いと言えます。

したがって、「保険料が生命保険料控除の対象になる」という点は、現実的には学資保険のメリットにはなり得ないのです。

このように、学資保険のメリットと言われてきたことは、現状、いずれもメリットとは到底言えません。

これに対して、デメリットは確実に2つ挙げられます。いずれも致命的なものです。

学資保険に契約すると、18年後の返戻率が固定されます。2.1.1.でお伝えしたA生命の「短期払い」の契約例だと、18年後の返戻率は104%前後となります。

「4%は確実に増えるし、定期預金よりは断然マシ」と思われるかも知れません。

しかし、過去の物価の変動を振り返ってみると、4%程度増えただけでは、実質的に損してしまう可能性が高いのです。

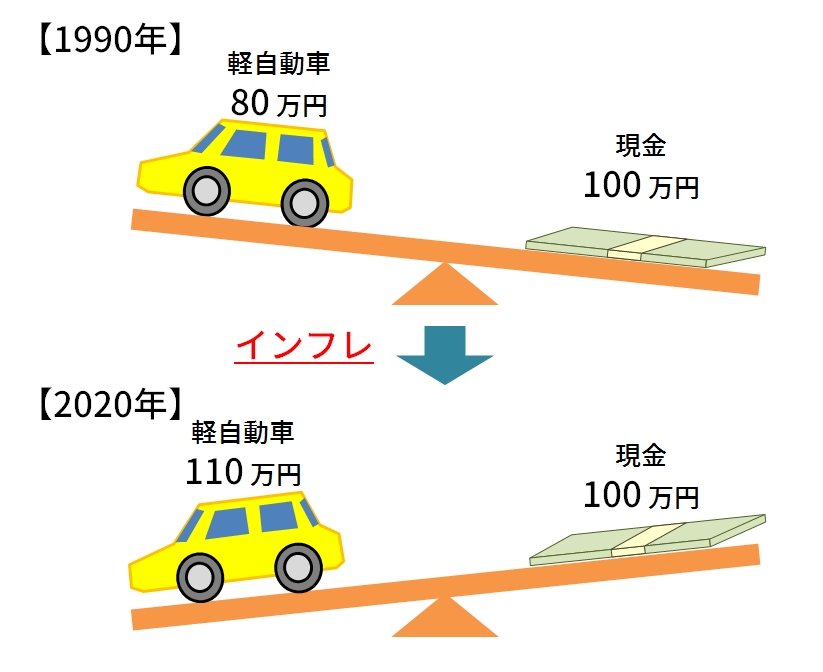

たとえば、軽自動車の新車は1990年当時は80万円くらいで買えましたが、今は110万円くらいです(40%近くの値上がり)。

また、編集長が長年行きつけの東京都中野区のラーメン店では、ラーメン1杯の値段が過去20年間で600円から750円に値上がりしています(25%の値上がり)。

これらは、円の価値が下落したからです。過去20~30年でこれですから、将来は、今よりも円の価値が下落している可能性が高いと考えられます。

これを「インフレリスク」と言います。「返戻率が確実に100%を超える」ということは、それだけではメリットだと断定することはできないのです。

さらに致命的なのは、他の方法と比べて積立の効率が乏しいことです。

繰り返しますが、自分のニーズに合った積立方法を選ぶポイントは以下の2つです。

こんなことを言うと怒られるかもしれませんが、予めぶっちゃけて言えば、自分で株式・投資信託・外国債等で資産運用をして増やすことができるのであれば、学資保険どころか、保険の出る幕すらまったくありません。

また、保険というジャンルの中で見ても、積立の効率が高く、リスクが比較的低い保険は他にあります。

次に、そのような保険の契約例をお伝えします。

それでは、保険を選ぶならば、どのようなものが考えられるでしょうか。

保険を活用する方法、株式・投資信託・外国債等で運用する方法などがありますが、保険の分野で学資保険よりもおすすめできるものは、米ドル建ての保険と変額保険です。

「円建て」の商品は、長く続くマイナス金利政策の影響を受け、軒並み積立の効率が悪くなっています。

たとえば、最近まで学資保険代わりとして人気があった円建ての「低解約返戻金型終身保険」は、現状では、実のところ、学資保険より少しマシな程度です。

積立の効率の高さとリスクの低さを考えるならば、むしろ、「米ドル建て」「変額」といった商品を選ぶ方が賢明なのです。

共通するのは、積立の効率が高い反面、リスクはあるものの低いか、簡単に対処できるということです。

一例として米ドル建て終身保険の「短期払い」を紹介します。

米ドル建て終身保険は、米ドルで積み立てを行うタイプの終身保険です。

終身保険は「掛け捨て」ではなく、ある程度長く加入した後で解約すれば、保険料総額を上回る「解約返戻金」を受け取れる商品が多くなっています。

また、終身保険はれっきとした生命保険なので、自分に万一があった時に、整理費用(葬儀代、墓代等)を賄う程度の額の死亡保険金を残せるという機能もあります。

さらに、解約のタイミングを自分で決められるので、必ずしも学資に使う必要がありません。

たとえば、子どもが大学に通う年齢になった時に、十分な経済的な余裕があったならば、保険を解約せずそのまま加入し続けてさらに増やすこともできるのです。最終的に、老後の資金に充てることもできます。

国内で低金利が続く現在、米ドル建て終身保険は、円建ての保険と比較して利率が非常に高くなっています。

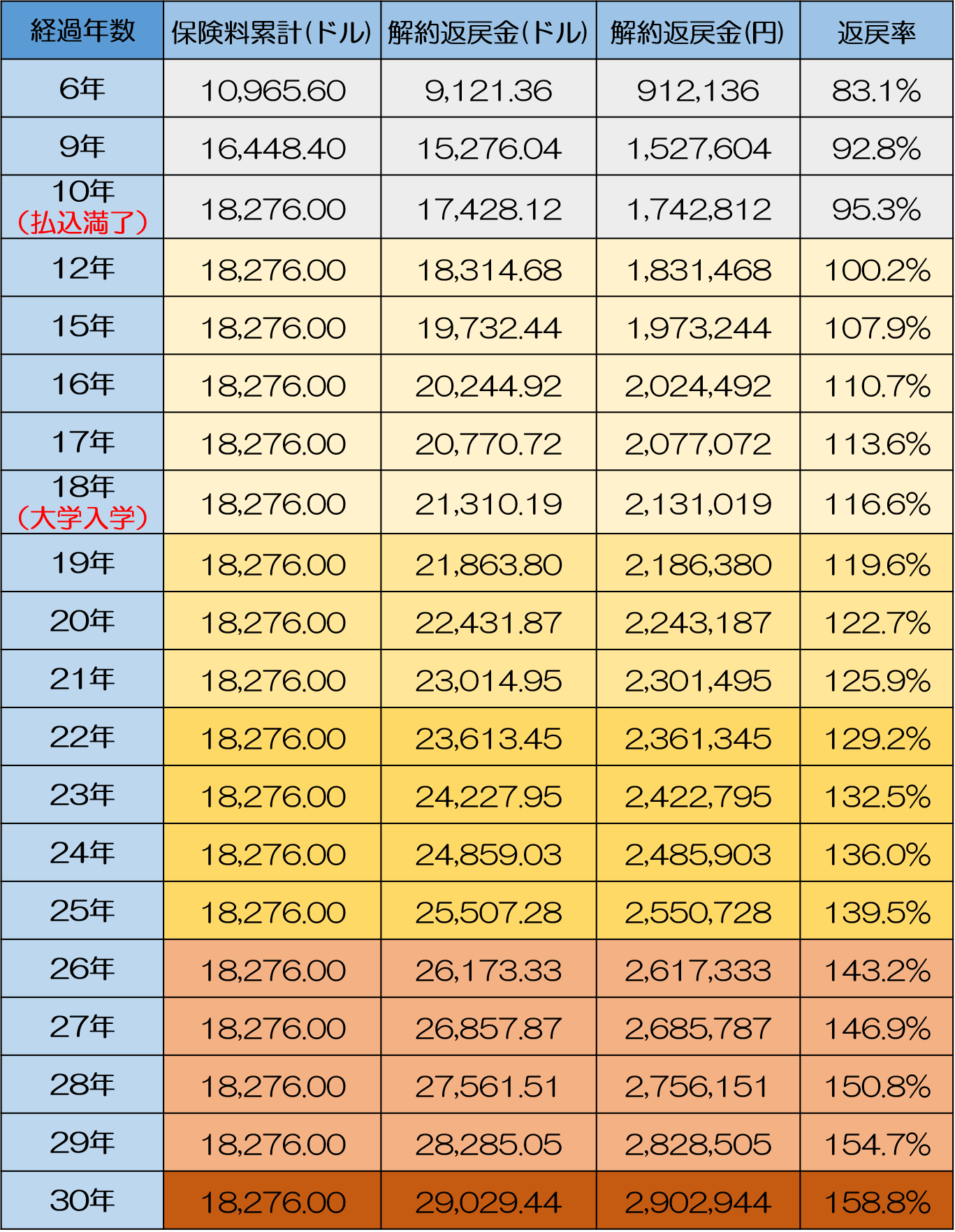

実際にどのくらいの利率となるのか、D生命の米ドル建て終身保険(2021年2月時点)のプランをお伝えします。

この保険は、返戻率を高くしている代わりに、保険料払込期間中(10年間)の死亡保険金額が、それまでの保険料の総額に限られています。

なお、為替のレートはずっと1米ドル約110円で動かないものと仮定して計算します。(為替レートの変動については後ほどお伝えします)。

このプランでの解約返戻金額・返戻率の推移は以下の通りです(1米ドル100円で計算)。

加入から12年後には返戻率が100%を超え、18歳(大学入学時)には116.6%となっています。

学資保険と比べると、明らかに積立の効率が非常に高くなっています。

ただし、知っておかなければならないのは「為替リスク」です。

米ドル建て終身保険の為替リスクは、突き詰めて検証してみると、それほど怖いものではありません。また、対処も容易なものです。

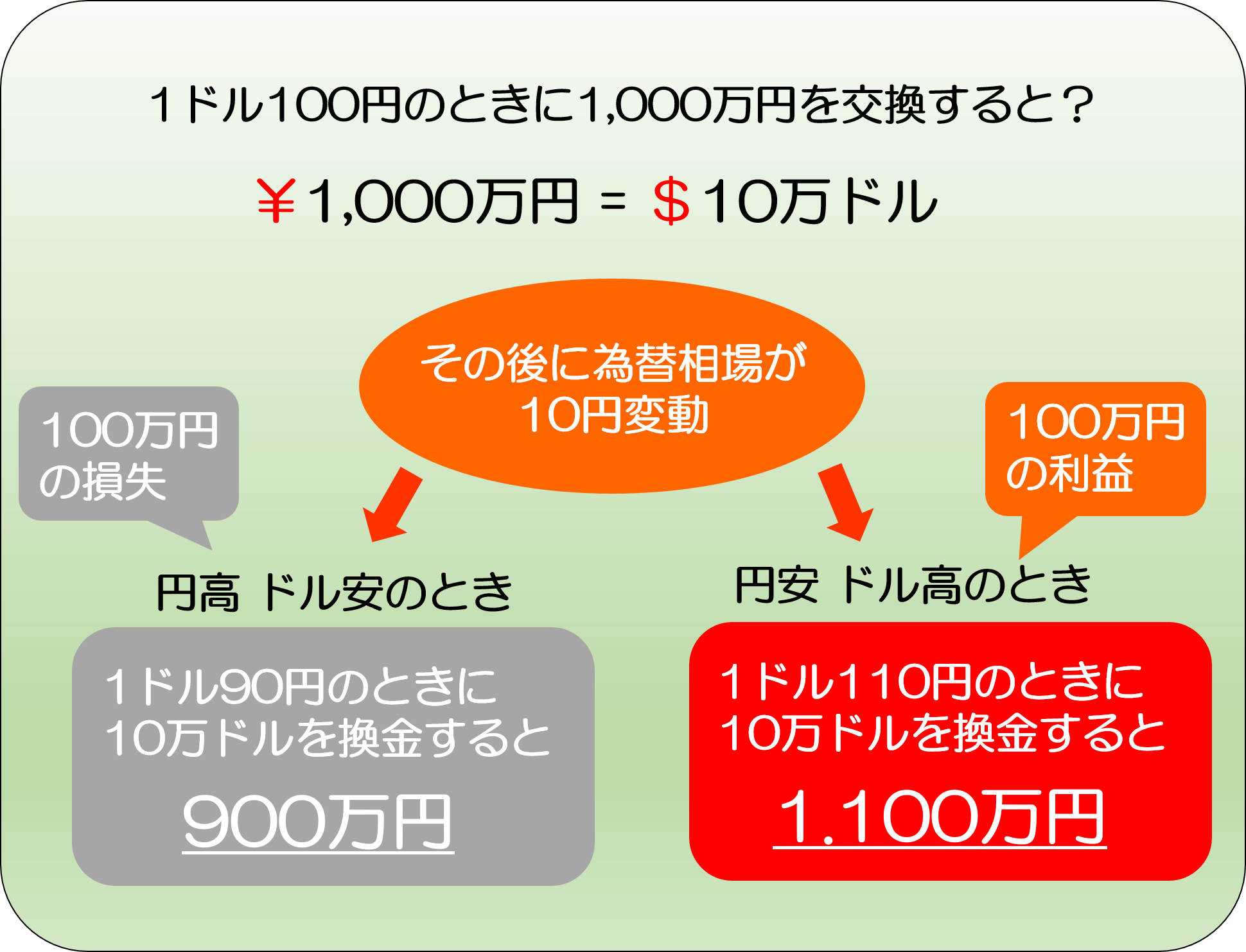

まず、為替リスクとはどんなものか説明します。

以下は、円を米ドルに換金し、後で再び日本円に換金し直す場合のイメージです。

円安ドル高になった後で日本円に換金し直すとお金が増えますが、円高ドル安になった後で換金すると減ります。

このように、為替リスクとは、円をドルに換金した後で「円高ドル安」になって、実質的に価値が目減りするリスクをさします。

なお、逆に「円安ドル高」になった場合は、ドルの価値(ドルを円換算した額)が上がり、得をします。したがって、円の価値が下がってインフレになった場合、有利にはたらく可能性が高いと言えます。

ここで気付いた方もいらっしゃると思いますが、これは、先ほどお伝えしたインフレリスクの逆です。

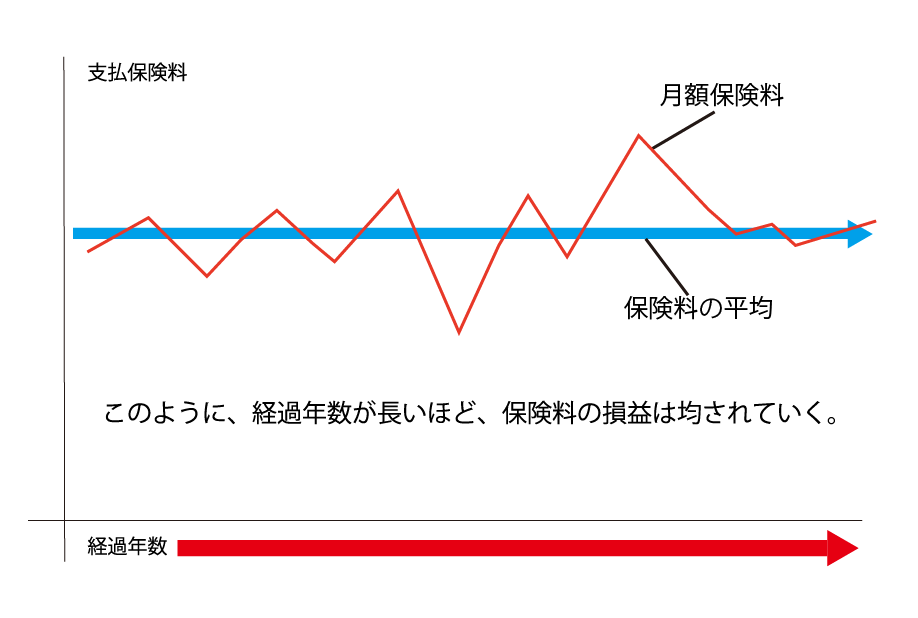

ただし、この意味での為替リスクは、保険料の支払期間を長くすることによって、為替リスクを大幅に軽減することができます。その意味では、そこまで危険度が高いものではないと言えます。

なぜなら、保険料をその時々のレートで円をドルに換算して払い込むからです。

つまり、円高ドル安の時は払い込む保険料(円)は安く、円安ドル高の時は保険料は高くなります。

たとえば、今回お伝えしているD生命のプランだと、毎月の保険料が151.25$ですので、払い込む金額(円)は、1$=110円(円安ドル高)の月は16,638円、1$=90円(円高ドル安)の月は13,613円になります。

長期間、毎年、あるいは毎月、一定の保険料を払い続ければ、リスクは分散されます。また、支払期間が長くなるほど効果が高くなっていきます。

しかも、米ドル建て終身保険は返戻率が高く、加入期間が長くなればなるほどドルが増えていくので、それによって、円高ドル安による元本の減少をカバーできる可能性が高くなっていきます。

したがって、真に恐れるべきリスクは、最後に解約してお金を受け取る時になって、為替相場がいきなり、それまでの平均よりも著しく円高ドル安になってしまうという事態です。

そのような極端な事態がどの程度発生しうるでしょうか。可能性はかなり低いと言えます。

また、そういう最悪のケースに陥ったとしても、最悪、為替相場が回復するまで待つか、あるいは、返戻率がさらに上がるまで待つ方法があります。

ただし、その場合、子どもの学資に使いたいかんじんの時にお金を引き出せません。これこそが、真に覚悟しておくべきリスクだと言えます。

為替のリスクの中身と対処法については、『為替リスクとは?運用方法で異なるリスクの中身と対処法』で詳しくお伝えしておりますので、ご覧ください。

このことからすれば、米ドル建て終身保険は、学資保険と比べて、積立の効率が高く、かつ、リスクが比較的低い方法と考えて良いと言えます。

以上、学資保険の他に、積立の効率が高く、かつリスクも低く対処可能なものがあることを考えると、学資保険に加入することはデメリットが大きいと言えます。

保険で学資を積み立てる場合、お金(保険金、年金、解約返戻金等)を受け取る時に、課税の問題が生じます。

そこで、どんな税金がどの程度かかるのか、お伝えしておきます。

受け取ったお金は「一時所得」として所得税・住民税の課税対象となります。ただし、税負担はかなり抑えられますので、ご安心ください。

一時所得の額は以下の計算式で求められます。

このように、増えた分しか課税の対象にはなりません。しかも、そこから50万円が差し引かれ、さらにその1/2しか課税されないのです。

したがって、増えた金額が50万円以下であれば、取られる税金はゼロです。

複数年に分けて受け取る場合(年金受取)、受け取ったお金は、その年の雑所得として扱われます。

計算式は以下の通りです。1年ごとに計算します。

なお、計算してみて、雑所得の額が25万円以上になった場合は、課税所得金額に10.21%の税率をかけた金額が源泉徴収されることになります。

特に大学等の高等教育機関は、学費だけでなく生活費の負担も重くなりがちです。

そこで、家計の負担を少しでも軽くするために、奨学金制度や、教育ローンを活用することも考えておきましょう。

日本の奨学金制度は、大部分が「給付」ではなく「貸与」つまり返済の義務を負うものです。

日本は、先進諸国と比べると給付型が少ないことが指摘されています。

また、特に「日本学生支援機構」の奨学金は、長引く不況による就職難や雇用の不安定のため、卒業後に返済に苦しむ人や破産したりする人が発生し、社会問題になっています。

したがって、「貸与型」を利用する場合は、本人とよくよく話し合っておく必要があります。

まず、日本学生支援機構の奨学金制度です。「第一種」と「第二種」があります。いずれも「貸与型」です。

第一種と第二種の違いは、利子の有無と基準の厳しさです。

第一種は無利子である代わりに、所得の基準も成績の基準も厳しくなっています。

第二種は、所得の基準も成績の基準も緩やかですが、その代わりに利子がつきます。この利子が意外とバカになりません。

【第一種奨学金】 ・返済時に無利子 ・成績基準等が厳密に設けられている(高校の成績の平均値が3.5以上) ・貸与金額が限定される(2万円~最高6万4,000円(私立・自宅外通学の場合))

【第二種奨学金】 ・返済時に上限3%以内の利息が付く ・成績基準は第一種と比べゆるやか ・貸与金額を自由に選択することができる(2万円~12万円(1万円刻み))

次に、大学独自の奨学金制度です。「●●記念」等の名前が付いていたり、著名人の名前が付いていたりすることもあります。「貸与型」と「給付型」の2つのタイプがあります。

なお、奨学金とは違いますが、成績が優秀な学生に対しては授業の一部、あるいは全額が免除になる特待生制度を設けている大学もあります。

地方公共団体で、独自に奨学金の制度を設けているところもあります。

保護者がその自治体に住んでいることが条件です。

ただし、多くが貸与型で、かつ、日本学生支援機構の奨学金との併用が認められない場合もあります。

保護者が早くに亡くなったり障害を負ったりした学生を支援する団体の奨学金制度もあります。

また、新聞の配達員として住み込みで働くと奨学金を受けられる「新聞奨学生制度」もあります。

奨学金と並んで利用する人が多いのが、教育ローンです。

国が運営するものと、民間の金融機関が運営するものとがあります。

民間金融機関の教育ローンの方が金利が高めで、商品の特徴もさまざまです。

【国の教育ローン】 ・金利が民間に比べ低く設定されている ・在学中は、元金据え置き・利息のみの返金が可能である ・年収の制限がある ・審査に時間がかかる可能性が高い ・借入限度額が350万円

【民間の教育ローン】 ・審査が速い ・借入限度額が300~500万円 ・金利が国に比べ高い ・借りた翌月から返済が始まることが多い

学資保険について、現状と、他の積立方法との比較、自分に合った積立方法の探し方等をお伝えしてきました。

現状、学資保険は、学資を積み立てる方法として決しておすすめできるものではありません。他の方法を考える際、重要なポイントは、以下の2つです。

これらについて、担当者や営業マンから丁寧に説明してもらい、疑問点や不安をできる限り解消した上で、納得づくで選ぶことが大切です。

マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

最近よく「学資保険は損をする」と言われます。 これは本当です。少なくとも「得をする」とはお世辞にも言えません。しかも、残念なことに、現在、学資保険の多くは損をする、つまり元本割れする可能性が高くなっています。 この記事では、学資保険で少なくとも

学資保険に加入しようすると、満期金と共に保険料の払込期間を選ぶことになります。 一般に、保険の払込期間は短いほうがお得になります。ただし、学資保険は現在、マイナス金利の影響で利率が著しく悪化しており、払込期間を短くしてもたいして積立の効率は上がりませ

学資保険の一括払いにメリットなし!?致命的なデメリットと注意点

学資保険は、子どもの学資を積み立てる方法として根強い人気があります。 しかし、マイナス金利が続く中、ここ数年、学資保険は積立効率が悪化しています。そこで、もし当面使う予定のないまとまった現金があるならば、一括で支払ったらどれだけお

学資保険は、古くから、子どもの学資を積み立てる手段として最も有名で、根強い人気があるものです。 しかし、学資保険は、子どもの学資を積み立てる方法の一つにすぎません。「保険」というジャンルでも、他にいろいろな方法があります。 また、保険にこだわら

学資保険は、子どもの学資を積み立てる方法として最初に思いつくものだと思います。 人気がある商品は、積立の効率が高く、かつ、余計な特約が付いていないシンプルなしくみのものです。 ただし、最近は学資保険の利率が悪化しています。また、積立の効率の高さ

生まれてきた子どもが経済的な理由に悩むことなく希望する進路を選べるように、以前から学資保険が使われてきました。 しかし、超低金利政策が続く日本においては、学資保険が学資を貯蓄するのに必ずしも有効な選択肢にはなっていません。 今回は、現在の学資保

学資保険を選ぶときに最も重要なのが「返戻率」です。 簡単にお伝えすると、支払保険料に対して将来受け取れるお金が多いのが返戻率が高い商品でお得な商品です。 そして、同じ商品でも契約方法によって将来の返戻率を上げることもできますので、知っておくだけ

生命保険には一時的にお金が必要になった時に保険会社からお金を借りる「契約者貸付制度」があります。これは学資保険でも使える制度です。 ただ、よくわからない制度でお金を借りるのは怖いですよね。確かにお金を借りやすく便利な制度ですが、慎重に活用しなければい

年末調整や確定申告の際には、生命保険や医療保険などの各種保険料を申告して税金の控除を受けるのが一般的です。 一方で学資保険については、どのように扱えばよいか分からないという方も多いのではないでしょうか。 この記事では、学資保険を年末調整や確定申

「学資」保険はいくらにすべき?保険料と貯蓄額の最適なバランスは?

子供の教育費の準備のために「学資保険」を検討している方は多いことと思います。 マイナス金利の影響で、銀行などでは積立をしてもなかなかお金が増えないのが現状だからです。 「学資保険」は正直、積立の効率が悪いためまったくおすすめできませんが、学資を