マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

子供の教育費の準備のために「学資保険」を検討している方は多いことと思います。

マイナス金利の影響で、銀行などでは積立をしてもなかなかお金が増えないのが現状だからです。

「学資保険」は正直、積立の効率が悪いためまったくおすすめできませんが、学資を積み立てるために何らかの「保険」は金利面において教育費の備えで一つの選択肢になり得るでしょう。

そこで問題になるのが、ゴールの金額をいくらに設定すればよいか、また平均的にどれくらいの保険料が妥当なのかという点だと思います。

一般的に子どもの教育費は大学卒業まで総額約1,000万円以上かかると言われています。

生活費及び住宅費(住宅ローン)並びに学費の家計の三大支出のバランスの中で、子どもの学費を「保険」でどのくらい補えばいいのかを確認してみます。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

まずは、具体的に子どもの教育費がどれくらいかかるのか確認していきましょう。学費の平均的な金額を確認していきましょう。

子どもの教育費は、幼稚園から大学まですべて国公立でも一人当たり1,000万円を超えます。

文部科学省の「平成30年度子どもの学習費調査」によれば、幼稚園3歳から高校3年までの15年間にかかる費用の平均額は以下の通りです。

次に日本政策金融公庫の「教育費負担の実態調査結果(2020年10月30日公開)」によれば、大学の進路別でかかる費用の総額は以下の通りです。

※入学時の費用には滑り止めの学校に納付する入学金や受験料が含まれています。

日本政策金融公庫の「教育費負担の実態調査結果(2020年10月30日公開)」によれば、国公立大学に入学する場合、入学費用の平均は約77万円、1年あたりの在学費用は平均約115万円です。

私立理系では、入学費用の平均が約94.2万円、1年あたりの在学費用の平均は約192.2万円となります。

つまり、高校卒業後、子どもの教育費のおよそ半分が大学生活の4年間で必要になるということです。

しかも、この数字はあくまで授業料、入学金、受験料などの純粋な学費です。

遠い大学に入学して一人暮らしとなると、更にその生活費用や家財道具の購入費用などもかかります。

子どもが小さい頃にはなるべく将来の可能性は広く持ってほしいものです。お金がないから進学させないという選択肢にならないようにしなければなりません。

そうしないと、子どもがせっかく一生懸命勉強して目指している大学に受かったとしても、入学金、学費等が払うことができず、入学させてあげられないこともあるのです。

そのため大学4年間の教育費を子どもが小さいうちから計画的に積立てしておくことが大事です。

学資のための保険を検討する時は、お金が最もかかる大学の入学費用等を賄うという考えが一般的です。

先ほど確認したとおり、受験時費用、入学金、授業料など初年度にかかる費用に加え、下宿する場合は敷金・礼金など生活費も必要になるからです。

そのため、多くの子育て世帯が最も教育資金が欲しいのは大学入学時なのです。

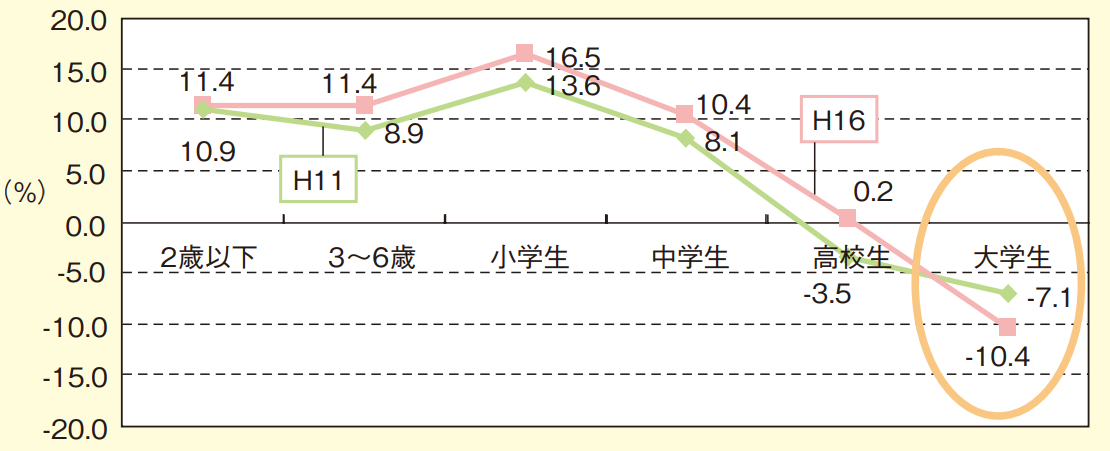

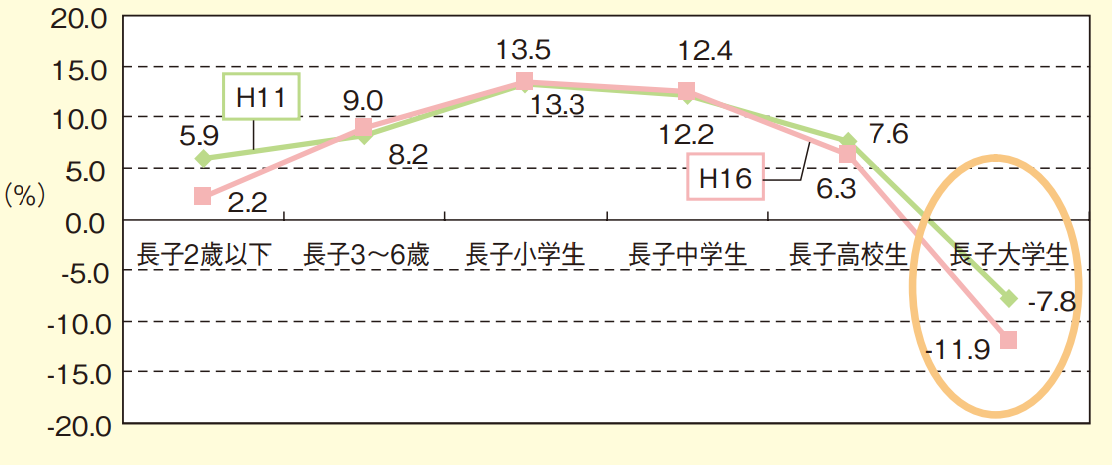

下図のように、子どもが大学に入学すると、子育て世帯の平均貯蓄率はガクンと減っていることが、文部科学省の調べで分かっています。

【子ども1人世帯の平均貯蓄率】

【子ども2人世帯の平均貯蓄率】

出典:『平成21年度 文部科学白書』

この時期は一般的な家計では、生活費に加えて、住宅ローン等の支払いが残っています。

それに加えて、子どもの大学の入学費用・学費と重なるため、家計としては、貯蓄を切り崩さなければならないつらい時期になります。

一方、ご覧のように、子どもが小中高の間は、ほとんどのご家庭では貯蓄率がプラスになっています。

このことから、小中高の間の学費は、日常の家計の中から支出可能な範囲であることが分かります。

なお、高校は公立では日常の家計の中で支出可能ですが、私立に進学した場合は、学費負担が重くなりますので、子どもの教育プランに合わせたシミュレーションが必要になります。

以上のことから、子どもの高校卒業まで(18歳まで)の、家計の貯蓄を増やしていける時期に、大学4年分の学費を積み立てておくことが重要と言えます。

そこで、大学4年間の教育費の準備として貯蓄(貯金)と貯蓄性の保険の両方で準備しておくのがいいでしょう。

それでは、いくらを学資のための保険でためて、いくらを貯金としてためるのが良いのでしょうか?

大学の入学費用は、日本政策金融公庫の「教育費負担の実態調査結果(2020年10月30日公開)」によれば、私立大学(文系)で平均約95.1万円です。

この入学にかかる費用を学資のための保険で準備するというのが基本的な考え方です。

大学卒業まで大きな負担がかかることを考えると、継続して学資金を受け取りたい世帯は少し心もとない金額かもしれません。

4年間にかかる費用のトータルの平均は、上記調査結果によれば私立文系で約703.5万円、私立理系なら約863万円、国公立で約537万円であることを考えると、約200万円では少なく感じることでしょう。

それでも、学資のための保険を子どもの大学入学時に約200万円受け取れるもので設定することに人気があるのは理由があります。

学資のための保険は、貯金に比べて一度加入したら保険料の増減や、見直しをするのが難しいです。

たとえば、「学資保険」は、子どもがせいぜい7歳になるまでしか加入できないのが一般的です。

そのうえ、契約途中で短期間に解約すると、払い戻される解約金(解約返戻金)は、ほとんどの場合でそれまでに払い込んだ払い込み保険料よりも少なくなります。

つまり、途中解約には元本割れのリスクがあるのです。

したがって、大学4年間の教育費を保険で準備するためには、突発的な収入減少があっても、途中解約しなくて済むような余裕のある支払いの保険料を設定しなければいけないのです。

それが、積立額を約200万円に設定されるご家庭が多い理由です。

A生命の「学資保険」(2021年2月時点)を例として、子どもが生まれた0歳児から学資保険に加入した場合で試算します(父親の年齢は30歳に設定しています)。

なお、「学資保険」は多くの方が加入していて加入者のデータがある程度蓄積されているから紹介しているにすぎず、決してベストな選択肢ではありません(むしろ今ではワーストかもしれません)。詳しくは「学資保険のすべて|ベストな積立方法の選び方のポイント」をご覧ください。

以下はあくまで、シビアな試算としてご覧ください。学資保険よりも積立効率の良い保険商品はたくさんありますし、必ずしも「保険」にこだわる必要はありません。

仮に私立大学文系を目指して進学資金を準備すると、大学の教育費だけで約650万円が必要になります。

試算①のように、これをすべて学資保険で準備した場合月ケ約5万円の保険料負担になります。

家計を支える生活費及び住宅費(住宅ローン)を支払っているうえに、もし将来年収が減ることがあっても、学資保険はその性質上減額しづらく、この試算では多くの家庭で学資保険の保険料を払えない場合も出てきます。

そこで、試算②のように目標金額の半分を学資保険で準備するとします。月々の保険料も約2.4万円と半分程度になり、一般的な学資保険の平均保険料もこの程度の金額と言えます。

なお、今回は返戻率(払込保険料総額に対しての保険金受取金額の割合)が104%以上と利回りの良い学資保険に加入したものとして試算しています。

大学4年間の教育費を全額学資保険で準備しようとすると、毎月5万円の積立てが必要になります。

家計は、教育費だけでなく、生活費及び住宅費もあるため、いざというときに本当に必要なのは現金です。

そのため、学資保険を利用しつつ貯金できる、余裕のある保険料を目指すのが得策といえます。

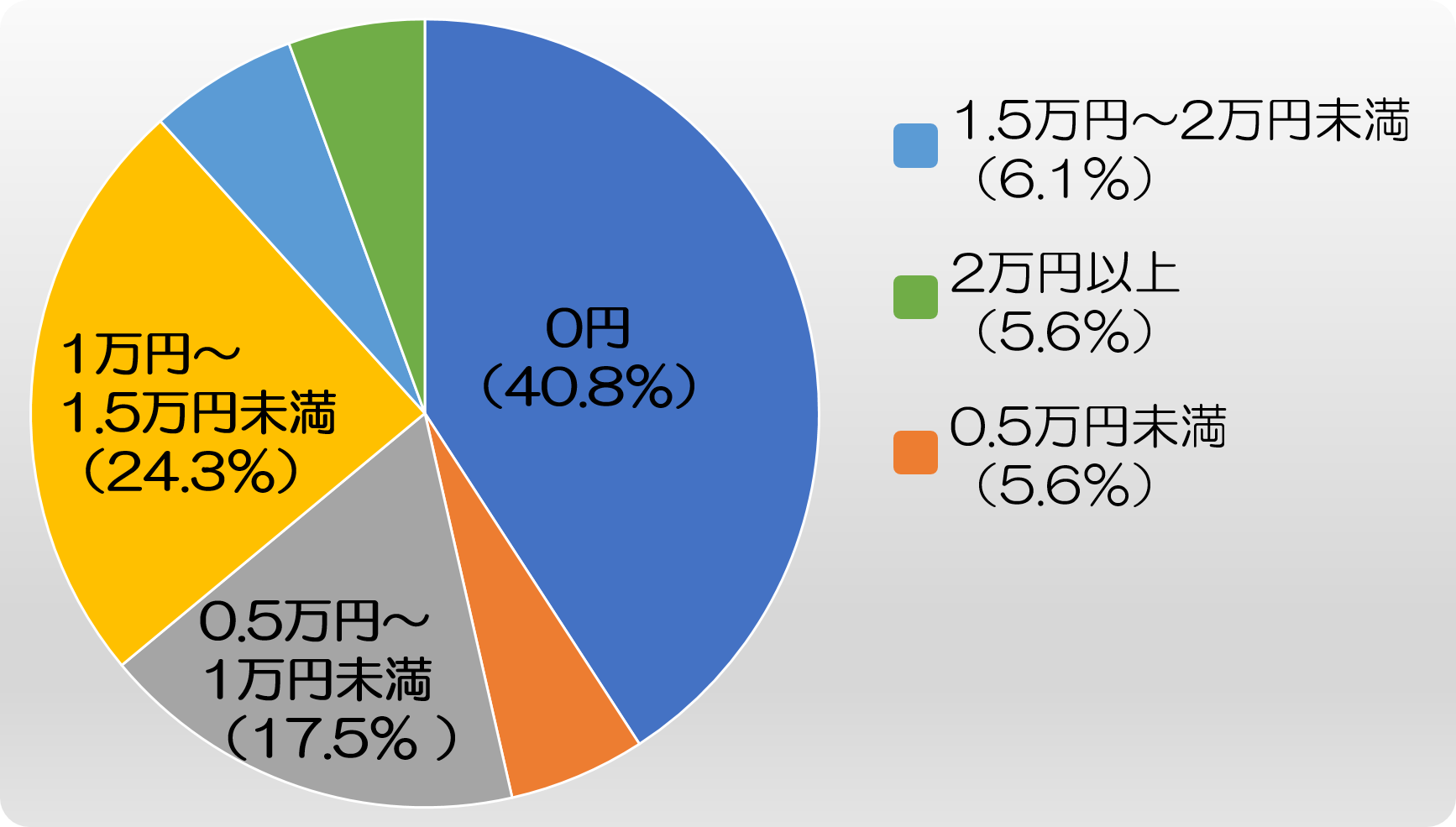

それでは、他のご家庭は、一般的に学資保険はいくらで設定されているのでしょうか。

下図をご覧ください。大学生以下の子どもがいる20~69歳の男女に対し、学資保険の保険料をいくらで設定しているのかを聞いたアンケート結果です。

ご覧のように、0円をのぞくと「1万円~5,000円未満」と答えた人が最も多く、次いで多かったのは「5,000円~1万円未満」のようです。

(参照元:ソニー生命保険株式会社「子どもの教育資金と学資保険に関する調査 2015」)

先ほどのA生命の学資保険の例では、保険料を月額1万円~1万5千円として18年積み立てると、受取学資金総額は150万円~200万円程度となります。

先ほど、一般的な観点から私立大学の入学時費用から「学資保険」の相場を見てきましたが、学資保険は現在では積立の効率が悪く、まったくおすすめできませんので、もっと良い商品を選べば、積み立てていく金額は少なくて済む可能性が高いです。

また、実のところ、「保険」にこだわる必要もありません。他にどのような手段があるのかは「学資保険のすべて|ベストな積立方法の選び方のポイント」で説明しています。

また、実際に保険を選ぶ際は、想定する教育計画や家庭の収入、保険以外で貯める貯蓄がどれくらい用意できるのか等、個別の視点から慎重に決定することが大切です。

保険は途中で解約すると、返ってくるお金が少ないという注意点があります。教育費以外の生活費及び住宅費等の出費をきちんと確認したうえで、貯蓄に回せる額がどれくらいあるのか、それは長期にわたって払い込みできそうかなどを計算し、保険以外の運用方法もきちんと検討し、自分たちの家計に合った保険料を試算するといいでしょう。

私はお客様が赤ちゃんが生まれ、これからの子どもの教育費のご相談をいただくときは必ずライフプランニングを勧めています。

ライフプランニングをやると、子どもの教育プログラムが明確化し、教育費以外の生活費及び住宅費(住宅ローンの支払い)も把握できます。

その中で、子どもの大学4年間の学費のうち、いくらぐらいの金額を保険等で備えるべきかのバランスを検証できます。

必ず、ライフプランニングをした上で、子どもの教育費を保険でいくら備えるのか、決めていただくと間違いはありません。

学資を積み立てるための保険を検討する時、どのくらいの金額をゴールに設定するのか、1か月あたりの積み立てをいくらにするのか、迷われると思います。

紹介したデータでみる限り、「学資保険」については、子どもの大学入学費用を目的に月額10,000円~15,000円くらいの保険料に設定している方が多いようです。

ただし、学資保険はきわめて積立の効率が悪いため、他の選択肢をおすすめします。また、必ずしも「保険」にこだわる必要もありません。

子どもが生まれた段階でライフプランニングを実施し、子どもの教育プログラム及び将来の生活費・住宅費を考慮したうえで設定することをお勧めします。

マイナス金利時代で、お子様の学資を効率よく積み立てる方法は慎重に選ばなければなりません。

たとえば、少し前までは学資保険が定番でしたが、今は必ずしもベストとは言えなくなっています。保険にもいろいろな種類がありますし、保険以外の手段もあります。

もしも、お子様の学資を積み立てるベストな方法について知りたいとお考えであれば、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

最近よく「学資保険は損をする」と言われます。 これは本当です。少なくとも「得をする」とはお世辞にも言えません。しかも、残念なことに、現在、学資保険の多くは損をする、つまり元本割れする可能性が高くなっています。 この記事では、学資保険で少なくとも

学資保険の一括払いにメリットなし!?致命的なデメリットと注意点

学資保険は、子どもの学資を積み立てる方法として根強い人気があります。 しかし、マイナス金利が続く中、ここ数年、学資保険は積立効率が悪化しています。そこで、もし当面使う予定のないまとまった現金があるならば、一括で支払ったらどれだけお

生命保険には一時的にお金が必要になった時に保険会社からお金を借りる「契約者貸付制度」があります。これは学資保険でも使える制度です。 ただ、よくわからない制度でお金を借りるのは怖いですよね。確かにお金を借りやすく便利な制度ですが、慎重に活用しなければい

学資保険は、子どもの学資を積み立てる方法として最初に思いつくものだと思います。 人気がある商品は、積立の効率が高く、かつ、余計な特約が付いていないシンプルなしくみのものです。 ただし、最近は学資保険の利率が悪化しています。また、積立の効率の高さ

学資保険を選ぶときに最も重要なのが「返戻率」です。 簡単にお伝えすると、支払保険料に対して将来受け取れるお金が多いのが返戻率が高い商品でお得な商品です。 そして、同じ商品でも契約方法によって将来の返戻率を上げることもできますので、知っておくだけ

年末調整や確定申告の際には、生命保険や医療保険などの各種保険料を申告して税金の控除を受けるのが一般的です。 一方で学資保険については、どのように扱えばよいか分からないという方も多いのではないでしょうか。 この記事では、学資保険を年末調整や確定申

学資保険は、古くから、子どもの学資を積み立てる手段として最も有名で、根強い人気があるものです。 しかし、学資保険は、子どもの学資を積み立てる方法の一つにすぎません。「保険」というジャンルでも、他にいろいろな方法があります。 また、保険にこだわら

「学資」保険はいくらにすべき?保険料と貯蓄額の最適なバランスは?

子供の教育費の準備のために「学資保険」を検討している方は多いことと思います。 マイナス金利の影響で、銀行などでは積立をしてもなかなかお金が増えないのが現状だからです。 「学資保険」は正直、積立の効率が悪いためまったくおすすめできませんが、学資を

学資保険に加入しようすると、満期金と共に保険料の払込期間を選ぶことになります。 一般に、保険の払込期間は短いほうがお得になります。ただし、学資保険は現在、マイナス金利の影響で利率が著しく悪化しており、払込期間を短くしてもたいして積立の効率は上がりませ

生まれてきた子どもが経済的な理由に悩むことなく希望する進路を選べるように、以前から学資保険が使われてきました。 しかし、超低金利政策が続く日本においては、学資保険が学資を貯蓄するのに必ずしも有効な選択肢にはなっていません。 今回は、現在の学資保