事業用の資産をリースで借りると減価償却できる場合があるという話を聞いたことがあると思います。

リースを利用するのは、分割払いで購入するのとよく似ています。しかし、減価償却の期間・方法は大きく違うので、注意が必要です。

具体的には、償却期間をある程度短くできることと、その間、一定の額が減価償却費として計上されていくことです。

この記事では、リースで借りた資産の減価償却方法とその特徴について、購入した資産との比較を意識しながら、分かりやすくお伝えします。

なお、この記事で扱うリース取引は、名実ともに借りるもの、つまり、リース期間が過ぎたら返さなければならないものをさします(所有権移転外リース)。

同じリースでも、後にそのモノの所有権をもらうことができるもの(所有権移転リース)は、買ったのと同じに扱われます。したがって、「設備投資した資産の減価償却|節税・資金繰りに役立つ基本」をご覧ください。

また、「オペレーティングリース」と呼ばれるものについては、「オペレーティングリースの節税の仕組みと具体的な活用術」をご覧ください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに:減価償却とは

まず、減価償却について簡単におさらいしておきましょう。

減価償却とは、資産を購入した場合、その資産の代金の額を、何年度かにわたって費用として計上するものです。

そして、減価償却の対象となるのは、時が経てば利用価値が下がっていき、最後にゼロになってしまう資産です。こういう資産を「減価償却資産」と言います。

いつまで経っても価値がゼロになりようのない土地のようなものを除いて、建物・機械・船・自動車・工具・器具等、ありとあらゆる資産が減価償却資産にあたると考えていただければと思います。

資産の価値が下がるとその分は「損失」になるため、それをその都度、費用として計上する必要があります。これが「減価償却」です。

そして、減価償却によって計上される費用を「減価償却費」と言います。

(イメージ)

1. 減価償却できるリースは期間・リース料が大きいものだけ

上述のように、減価償却の対象となるのは、購入した財産です。しかし、リース資産についても、減価償却が認められることがあります。どういうことか説明します。

1.1. ほぼ所有しているに等しいリース資産は減価償却が認められる

まず、社用車や工場内の工作機械といった資産を思い浮かべてください。こういった資産を長期間リースで借りるとなると、その資産を事実上独占することになります。他の人は使いようがないので、その独占の強さは、ビデオレンタルやレンタカーとは桁違いです。

そして、リース期間が終わるとかなり消耗してしまいます。リース期間が長ければ長いほどそうです。

こういった長期にわたり独占して利用するリース資産は、所有していないとは言っても、それに近い価値があると言えます。また、リース料の総額も非常に高額になります。

したがって、購入して所有している資産と同じように減価償却が認められるのです。

1.2. 小口のリースは減価償却を認める必要がない

一方、リース期間が1年以内というごく短いものや、リース料の総額が300万円以下と低いものについては、減価償却の対象にはなりません。

どういうことかというと、1年だけ借りて返すだけならば、単年度の「賃借料」として処理すれば済む話です。

また、リース料の総額が300万円以下の低い金額である場合も、減価償却というテクニックを持ち出すまでもなく「賃借料」として費用として処理すれば済みます。

このように、リース期間が1年を超え、かつ、リース料総額が300万円を超える資産については、購入した資産に準じて、減価償却が認められるということです。

2.リース資産は「リース期間定額法」で減価償却する

では、リース資産はどのように減価償却するのでしょうか。

まず、通常の減価償却資産、つまり購入した資産についての減価償却の方法をざっとおさらいした上で、リース資産の減価償却の方法をお伝えします。

2.1.購入した資産の減価償却方法

購入した資産の減価償却期間は、法令で資産の種類ごとに決められています。これを「法定耐用年数」と言います。法定耐用年数は、国税庁のHPで公開されています。

そして、減価償却の方法、つまり各年度にいくら減価償却できるかについては、「定率法」と「定額法」を選べます。これらは、

- 定額法:各年に同じ額ずつ減価償却費に計上し、最後の年度に1円だけ残す

- 定率法:各年に同じ率(%)ずつ減価償却費に計上し、最後の年度に1円だけ残す

というもので、一般には定率法が早い時期にたくさん減価償却費を計上でき、有利とされています。ただし、単年度に突出して大きな損金を出したくないような場合は定額法の方が向いています。

詳しくは「設備投資した資産の減価償却|節税・資金繰りに役立つ基本」をご覧ください。

2.2.リース資産の減価償却方法

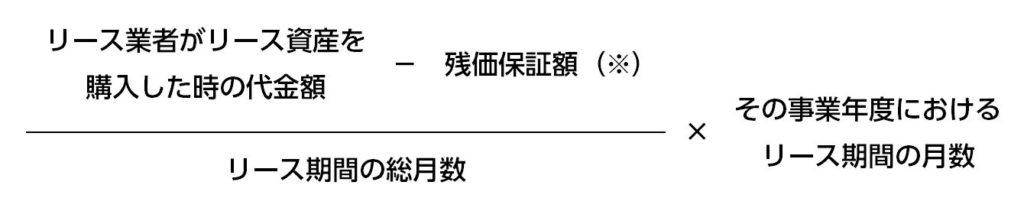

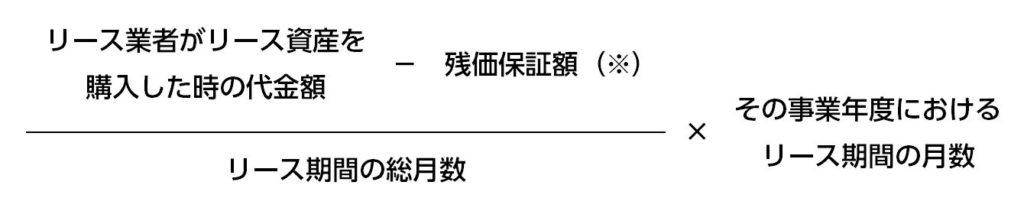

リース資産については「リース期間定額法」という方法が用いられます。

これは、ごく簡単に言えば、「償却期間=リース期間」で、リース期間を通じて同じ額ずつ償却するものです。

償却期間(=リース期間)を法定耐用年数の70%まで短くできます。そして、その間、以下の計算式で計算した一定の金額を償却していくことになります。

※2:残価保証額:リース期間が終わった後の資産価値の目安。実際の価値がこれを下回った場合、借主が差額を貸主に支払う。リース契約書で決めておく。

購入した資産と違って定率法が使えないので、早期にたくさんの減価償却費を計上することはできません。しかし、減価償却期間は短く設定できますし、毎年度の減価償却費が一定で計算しやすいです。

まとめ

リース期間が1年を超え、かつ、リース料総額が300万円を超える資産については、減価償却が認められています。その減価償却の方法は、減価償却期間=リース期間で、その間、「リース期間定額法」という方法で計算された一定額を減価償却費として計上し続けるというものです。

減価償却期間を法定耐用年数の70%までと短く設定できること、減価償却期間=リース期間でその間償却費が一定であることが特徴です。