法人で購入した自動車は、減価償却することができます。あなたも、車を法人で買う時は4年落ちの中古車が良いとか、新車より中古だとか、なんとなく耳にしたこともあるのではないでしょうか?

でも、新車と中古車では減価償却の仕方や期間に違いがあるのをご存知ですか?また、同じ購入価額でも、償却方法が違えば計上できる金額も変わるのです。

今日は、なぜ新車ではなく中古車が有利と言われているのか、減価償却の仕組みから丁寧に、詳しくお伝えしていきます。わかりやすく説明していますので、是非参考にしてください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 減価償却とは

まずは減価償却とはどんな仕組みなのかを、軽くおさらいしておきましょう。「もうわかってるよ」とおっしゃる方は読み飛ばして「2」以降に進んでいただいて結構です。

1.1. 減価償却の仕組み

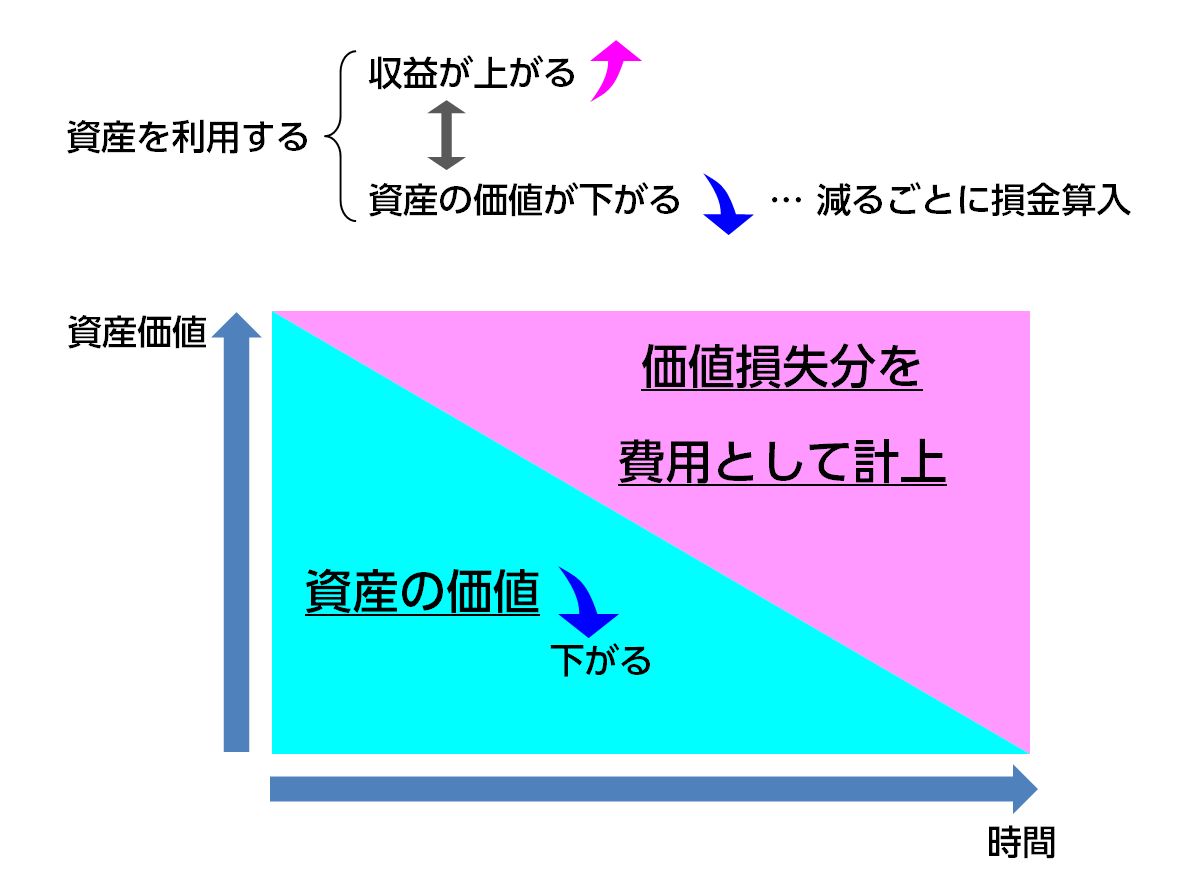

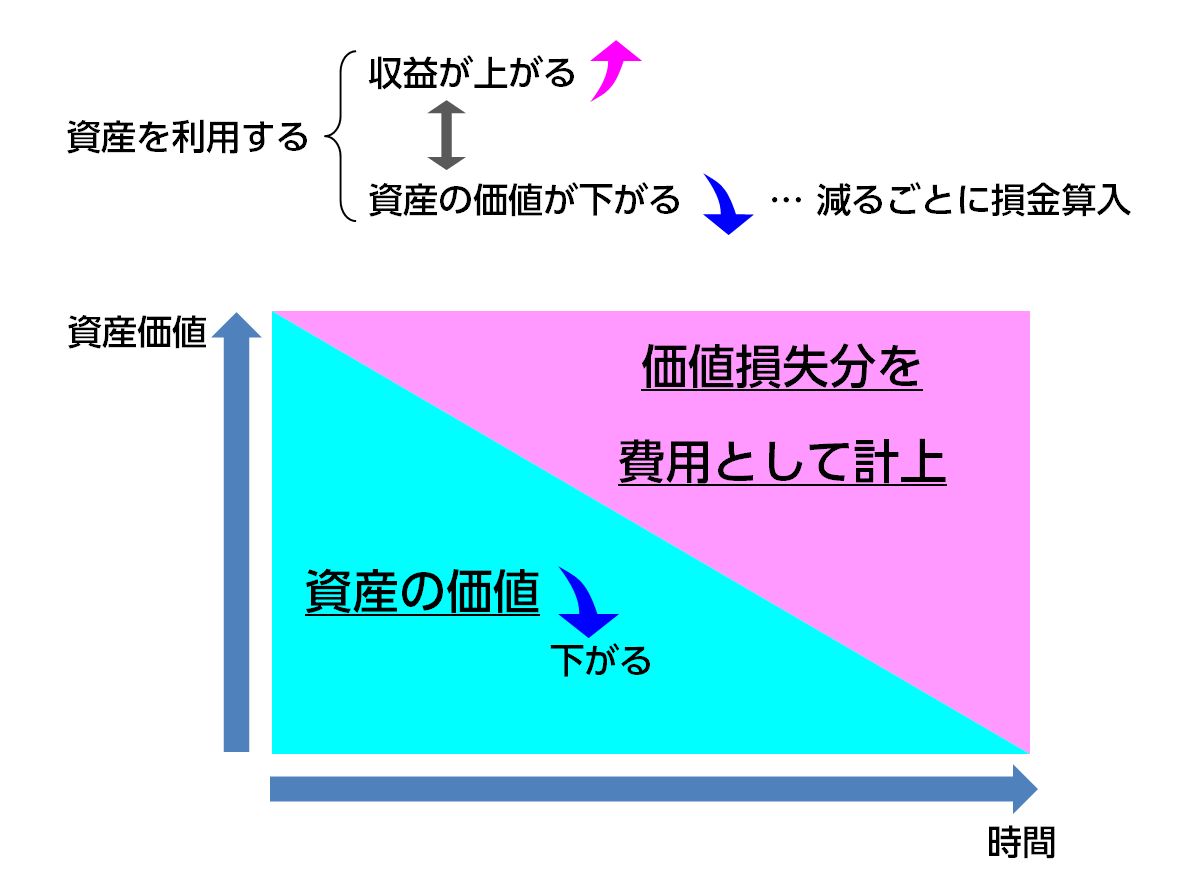

減価償却とは、購入した資産の代金を、複数年度に分けて費用計上していくものです。下のイメージ図をごらんください。

減価償却は、購入した資産の価値が時間とともに下がり、その下がった分を費用として計上することをいいます。ですので、時が経つと価値が下がっていく資産が減価償却の対象になります。

例えば、パソコン、時計、車などです。反対に、土地のように使用や時間経過によって価値が変わらないものは対象になりません。

1.2. 耐用年数が短いとより多く償却費を計上できる

そして、減価償却をするうえで重要なのが「法定耐用年数」です。減価償却を何年に渡って行うか、という年数です。これは、「購入した資産が何年間使用できるか」との考えがもとになっています。

会社によって使用頻度も変わりますが、税法では一応、例えば冷暖房機器だと6年、パソコンは4年、というように規定されています。

ですから、たとえば100万円のものを購入し法定耐用年数が5年であったとすると、後で説明する「定額法」であれば毎年20万円の減価償却費を計上できることになるのです。

ということは、同一年度で比べると、購入価額が同じ資産であれば、耐用年数は短ければ短いほど、多くの償却費を計上できます。ですから、一度に大きな損金を作りたい場合には、耐用年数が短い資産を購入する方が良いのです。

1.3. 償却方法は2種類|定率法と定額法

初年度に大きな損金を作りたい場合には、償却方法を変えることで可能になります。償却方法には2つあり、毎年一定額を償却する定額法と、毎年一定の率で償却する定率法です。

購入した初年度に、より多くの償却費を計上したい場合には、定率法が有利です。

詳しくは『減価償却とは?節税と資金繰りで圧倒的に得するための基礎知識』を参考にしてください。

では、自動車の場合はどのように償却されるのでしょうか。いよいよ、次の項目から自動車の減価償却にフォーカスしていきます。

2. 新車の減価償却

まず、新車の減価償却についてお伝えします。

なんで新車の説明をするかというと、それが減価償却の原則だからです。

2.1. 新車の耐用年数|普通自動車は6年

自動車には、車両の種類によって法定耐用年数が決められています。国税庁のHPで確認すると、普通乗用車は6年、軽自動車は4年となっています。

新車の法定耐用年数がわかったら、次はどのくらいの償却費が計上できるかを見てみましょう。

2.2. 償却費を早く多めに計上できる「定率法」がおすすめ

減価償却費の計上方法は「定率法」と「定額法」の2種類があります。

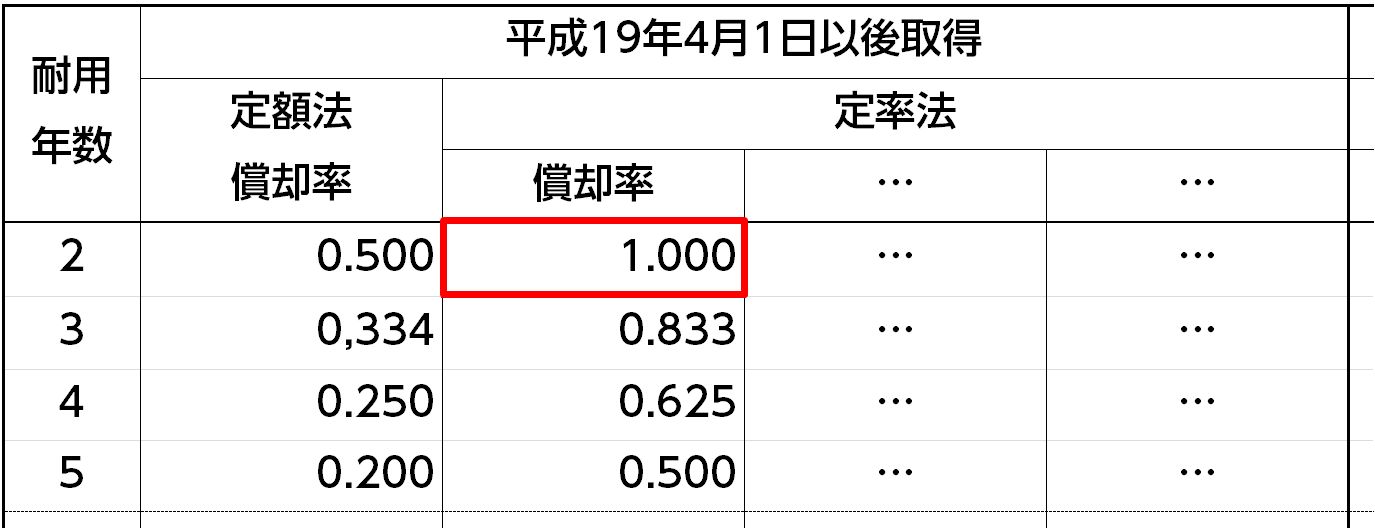

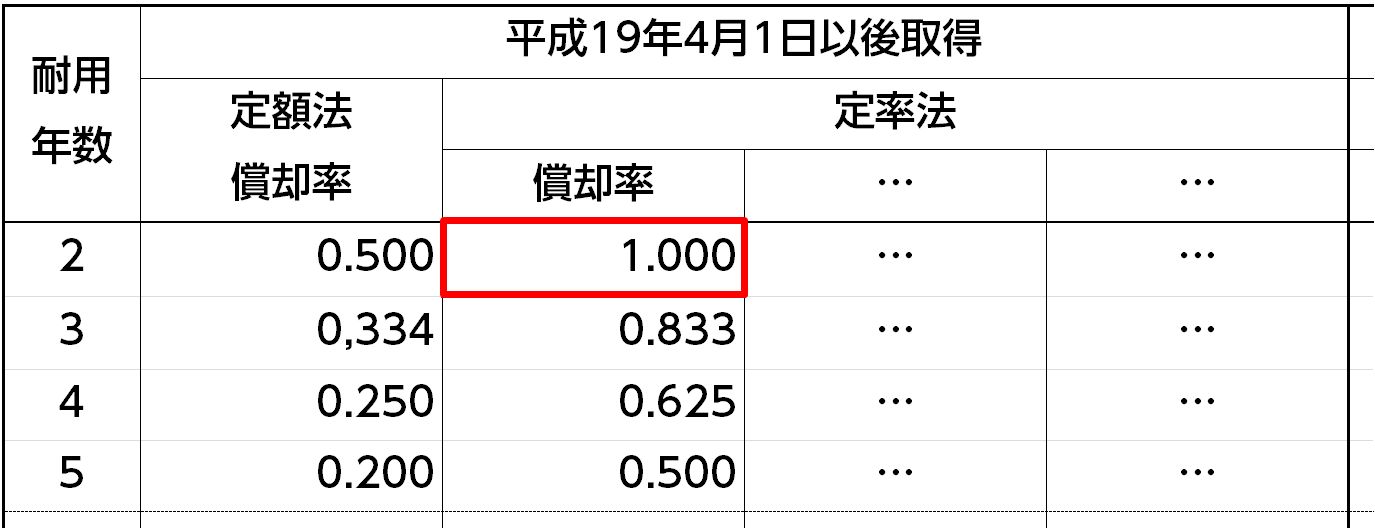

まずは定率法です。毎年一定の率を償却していく方法ですが、その割合を「償却率」と言います。

資産ごとの償却率は、国税庁のHPで確認することができます。これを見ると、平成24年4月1日以後に新車購入した普通自動車の法定耐用年数は6年で、償却率は0.334となっています。

例えば、500万円の新車を購入した場合、初年度に計上できる償却費は

500万円×0.334(法定耐用年数6年の場合の定率)=167万円

です。

これに対して、定額法の場合、毎年度、代金を償却期間(年数)で割った額を計上していくことになります。したがって、500万円の新車を購入した場合は

500万円÷6年(法定耐用年数)=833,333円

となりますから、定率法の方が早いうちに、より多くの金額を損金算入できるのがわかります。

では、中古車の場合はどうでしょうか?次の項目でご紹介します。

3. 中古車の減価償却|3年10ヶ月落ちなら1年で償却できる

中古の社用車を減価償却して節税する方法と注意点を税理士が解説|4年落ちのベンツがおすすめと言われている理由

3.1. 中古車の耐用年数は最低2年

中古車の場合は、耐用年数の求め方が若干変わります。国税庁HP『中古資産の耐用年数』によると、

- 法定耐用年数の全部を経過した資産:「法定耐用年数×20%」の年数

- 法定耐用年数の一部を経過した資産:「法定耐用年数-経過年数+経過年数×20%」の年数

という計算式を使うことになっています。

ただし、これらの計算により算出した年数に小数点以下の端数があるときは、原則としてその端数を切り捨てます。しかし、例外として1年超・2年未満の場合は「2年」とします。

この計算だと、中古車の耐用年数は最低2年ということになります。

文章だけだと分かりづらいので、具体例をお伝えします。

3.1.1. 法定耐用年数の全部を経過した資産

まず、法定耐用年数をゆうに過ぎている場合です。普通乗用車でいえば、新車の法定耐用年数は6年ですから、6年落ち以上の中古車を購入した場合です。その場合の計算式は、

6年(新車の法定耐用年数)×20%=1.2年

となります。

ただし、1年超・2年未満の場合は「2年」とみなしますので、6年落ちの中古車を購入した場合は2年で償却となるのです。

3.1.2. 法定耐用年数の一部を経過した資産

では、法定耐用年数の一部を経過した場合はどのようになるでしょうか。以下の例で実際に計算してみたいと思います。

【3年落ちの中古車の場合】

6年(新車時の耐用年数)-3年(経過年数)+3年(経過年数)×20%=3.6年

⇒3年(端数切り捨て)

【3年10ヶ月落ちの中古車の場合】

6年(新車時の耐用年数)-3年10ヶ月(経過年数)+3年10ヶ月(経過年数)×20%=約2年11ヶ月

⇒2年(端数切り捨て)

このように、ひとことで中古車といっても、償却できる年数には違いがあります。

3年10ヶ月落ちの中古車の場合だと、耐用年数は2年11ヶ月で、端数切り捨てできる目いっぱいの期間となっています。しかも、2年に満たない場合は一律2年ですから、3年10ヶ月落ちの中古車は最短年数で償却できるといえます。

ただし、「定率法」を使うと、なんと1年で償却できてしまいます。次にご紹介します。

3.2.「3年10ヶ月落ち」が良いと言われているのは、1年で償却できるから

定率法で減価償却する場合、耐用年数が2年のものは1年で償却できます。国税庁HPの『減価償却資産の償却率表』をご覧ください。

3年10ヶ月落ちの中古車の場合、耐用年数は2年ですから、定率法で償却する場合は、購入代金の全額を1年で償却することができるのです。

ただし、償却費は月ごとに算入されます。なので、決算月に慌てて購入しても、その期に購入代金の全額を計上することはできません。購入して使い始めた月からの月ごとの償却になりますので、ご注意ください。

決算対策の方法一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴【2021年~2022年最新改訂版】』をご覧ください。

まとめ

会社で中古車を購入した場合、その購入費用は減価償却費として損金算入できます。まずは購入した自動車の耐用年数を調べてみてください。最も短期で効率よく償却できるのは3年10ヶ月落ちの中古車です。

そして、定額法で毎月一定金額を償却するのか、定率法で初めの年から多く償却するのか、会社の状況に合わせて選択いただくのが良いでしょう。