今回は、自営業・個人事業主に重くのしかかる国民健康保険料の負担を減らす方法を9つ紹介します。

国民健康保険料が決まる基本的な仕組みから、効果的な削減方法、注意点などを分かりやすく解説します。

ぜひ最後までご確認ください。

The following two tabs change content below.

1.国民健康保険料が高い理由

社会保険(健康保険)は会社と従業員で保険料を折半して負担していますが、個人事業主などが加入する国民健康保険の場合、全額自分で払わなくてはいけません。

また、国民健康保険には扶養という概念がないので、家族全員が被保険者となります。家族が増えると、その分、世帯主の保険料負担も増加することになります。

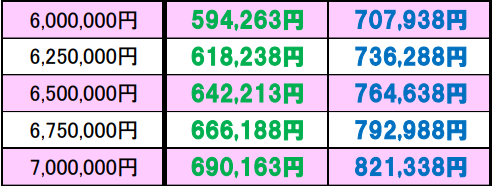

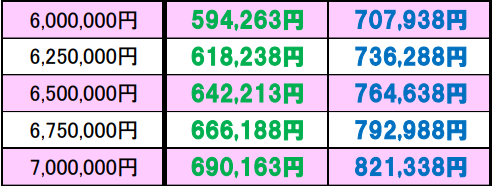

(令和5年度 国民健康保険料 概算早見表)

これは新宿区の国保保険料 概算表の一部ですが、前年の総所得7百万円のとき年間保険料は約80万円です。

夫婦二人の場合、国民年金の約40万円もあわせると年120万円程の負担になります。

2.国民健康保険料削減方法9選

①青色申告して65万円の特別控除を受ける

まずは国民健康保険料が決まる仕組みから確認しましょう。

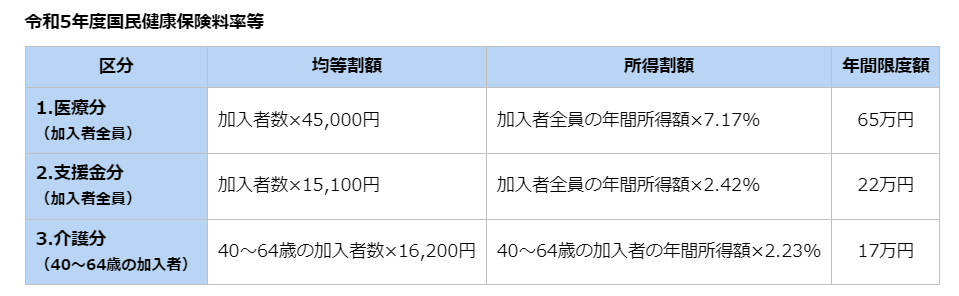

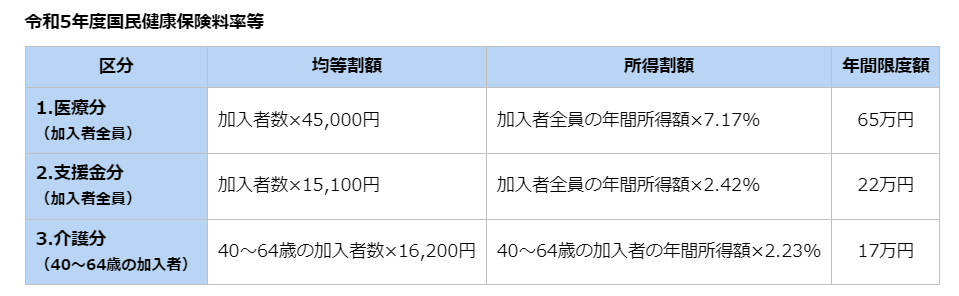

(江東区)

年間保険料は、世帯内の国保加入者全員について、

を合わせて計算します。また、それぞれの区分ごとに均等割額と所得割額を求めます。

(平等割・資産割を加えることもあります)

均等割額は、加入者全員に一律にかかる保険料です。

一方、所得割額は、前年中の所得に対して計算される保険料です。

均等割額は加入者の数で決まっていますが、所得割額は「年間所得額」次第です。

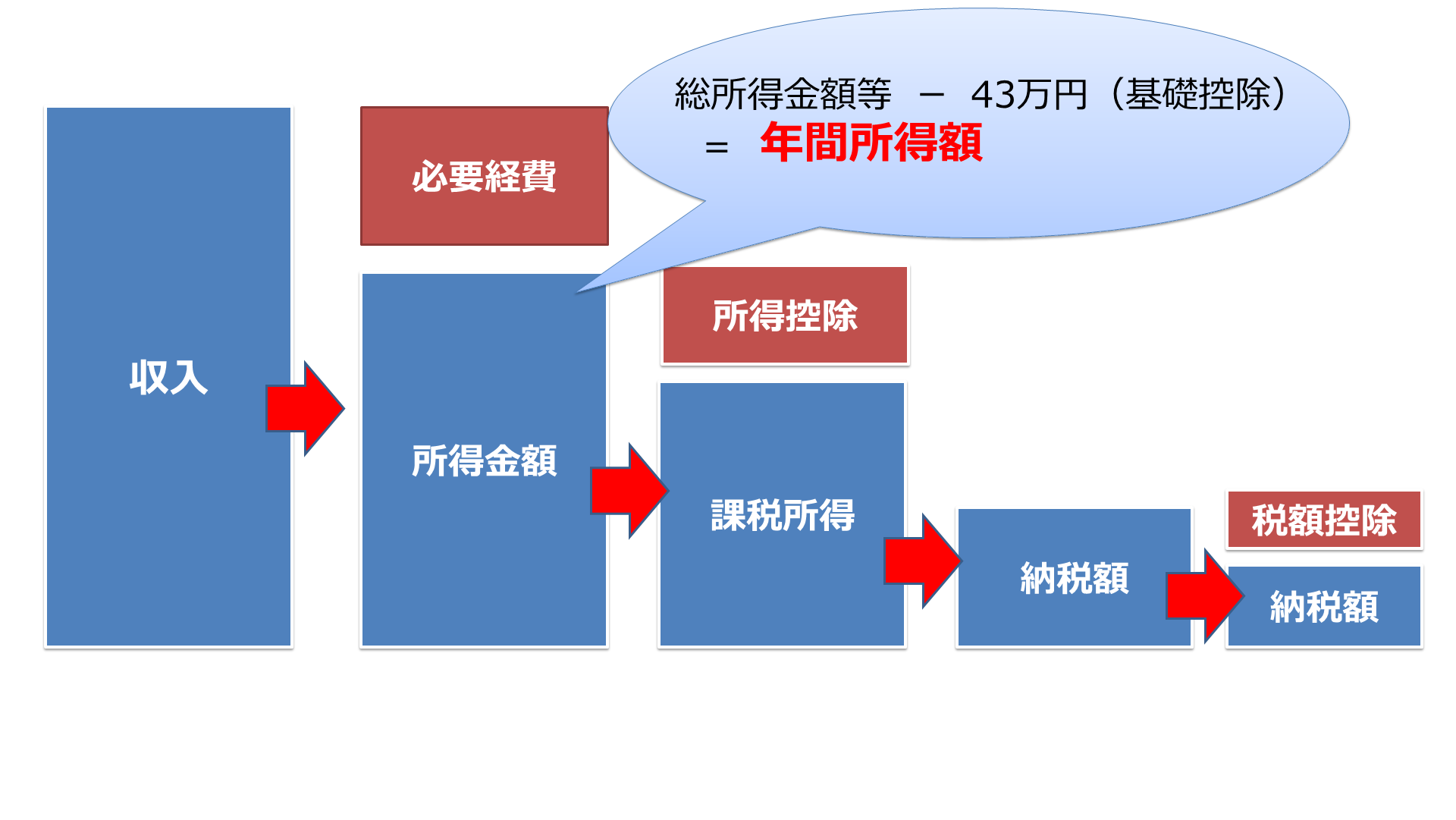

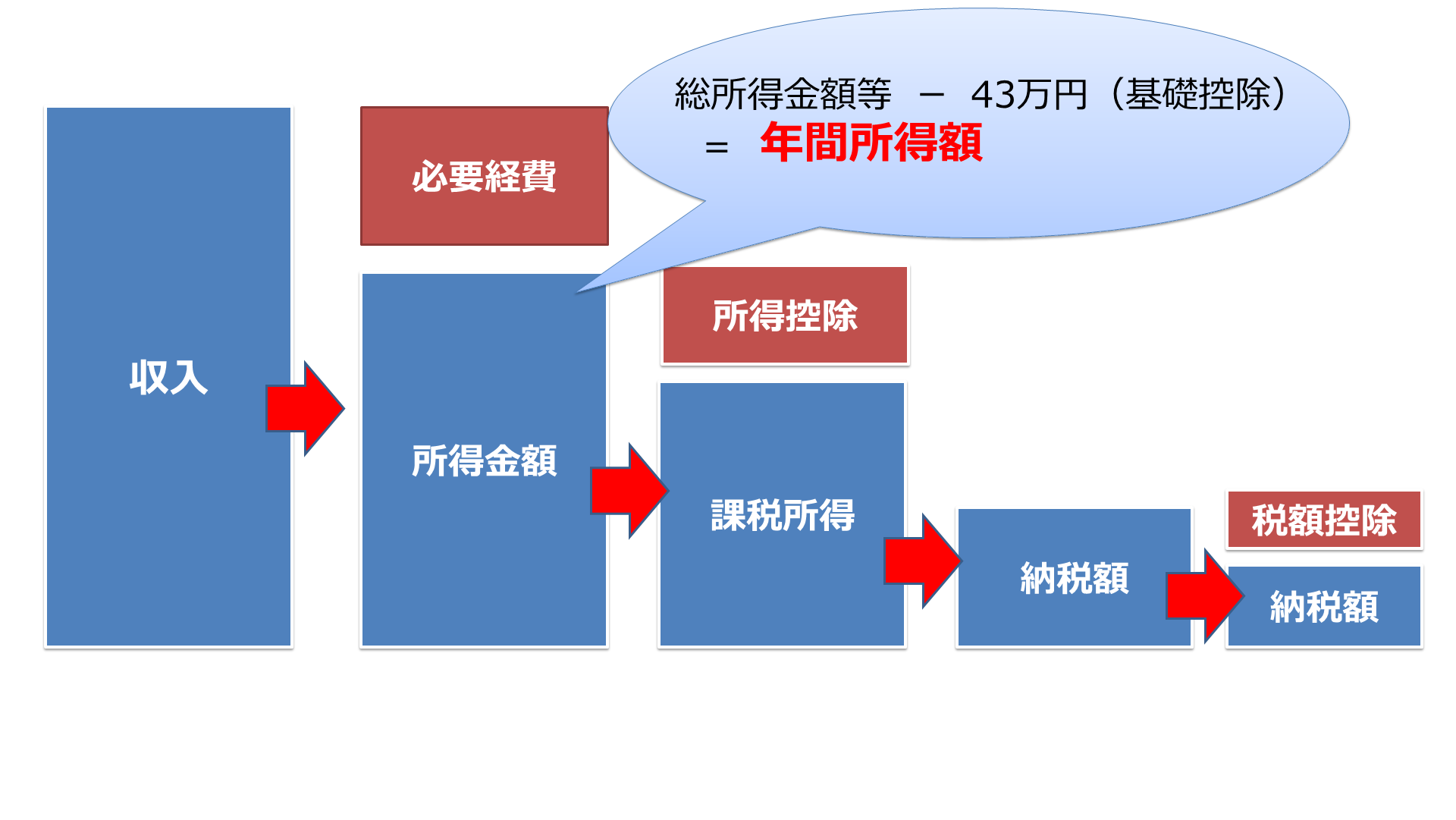

では、この「年間所得額」はどのように計算するのでしょうか。

収入から必要経費を控除して計算した「所得金額」から、さらに基礎控除額(国民健康保険料の場合43万円)を控除した額が「年間所得額」で、これが保険料計算の元になります。

ここで、青色申告であれば最大65万円の青色申告特別控除を受けることができます。これは国民健康保険料の計算上、所得から差し引くことができるので、保険料の削減につながります。

②経営セーフティ共済への加入

2つ目は「経営セーフティ共済への加入」です。

経営セーフティ共済(中小企業倒産防止共済)は、中小企業の連鎖倒産を防ぐために設けられた共済で、月の掛金は5000円から最大20万円まで選択できます。

年最大240万円、上限800万円まで積み立てられます。

個人事業主の場合、この掛金は全額が「必要経費」になります。

必要経費は国民健康保険の計算上、差し引くことができるため、経営セーフティ共済へ加入することで経費が増え、保険料を削減することが可能です。

ちなみに経営セーフティ共済とあわせて紹介されることの多い制度が小規模企業共済ですが、小規模企業共済の掛金は必要経費ではなく所得控除の対象のため、国民健康保険料を減らす効果はありません。

③軽減措置を申請する

3つ目は、「軽減措置を申請する」です。

国民健康保険料には、失業や災害に遭った場合などに保険料が軽減・減免される措置があります。

例えば、

- 勤務先の倒産

- 労働条件の相違

- 賃金の未払い

- 長時間の時間外労働

などの理由で離職した場合、「特定受給資格者」に該当し、国民健康保険料の軽減制度を利用できます。

さきほど見たように、保険料は前年の所得を元に計算しますが、「特定受給資格者」の場合、前年の給与所得を100分の30、つまり30パーセントとみなして計算してもらえます。

国保の保険料は前年の所得によって変動するので、離職して収入が無い状態でも、多額の支払いになってしまうことがあります。退職などの際は、ご自分が特定受給資格者の条件に当てはまるかどうかご確認ください。

申請先は、住民票がある市区町村の国保担当窓口になります。

④世帯合併・分離する

4つ目は、「世帯合併または分離する」というものです。

国民健康保険料には上限があります(令和6年度より年間限度額106万円)。

家族経営の自営業で2世帯同居していて、それぞれで高い国民健康保険料を払っているような場合、世帯を1つに合併することで保険料を削減できる可能性があります。

また、介護が必要な家族と同居しているような場合、同居しつつ親子で世帯を分ける事で、保険料引き下げが期待できます。分離により親世帯の世帯年収が下がれば、国民健康保険料の減免を受けられる場合もあります。

⑤マイクロ法人を作る

5つ目は、「マイクロ法人を立ち上げる」という方法です。

マイクロ法人とは、従業員を雇わずに社長一人で事業を行う会社です。

所得の大きい個人事業主が法人を立ち上げ、その法人で社会保険に加入します。

個人事業主として入っていた国民健康保険から法人の社会保険に切り替える形になります。

そして、法人からの役員報酬を年72万円程度に抑えると健康保険料の最低水準になり、社会保険料の負担を大きく抑えることが可能です。

ただし、法人設立費用・維持費はかかりますし、確定申告の手間も増えます。

また、個人とマイクロ法人の事業は明確に分ける必要がある点も注意が必要です。

⑥Wワークして社保に加入する

6つ目は、「Wワークして社会保険に加入する」というものです。

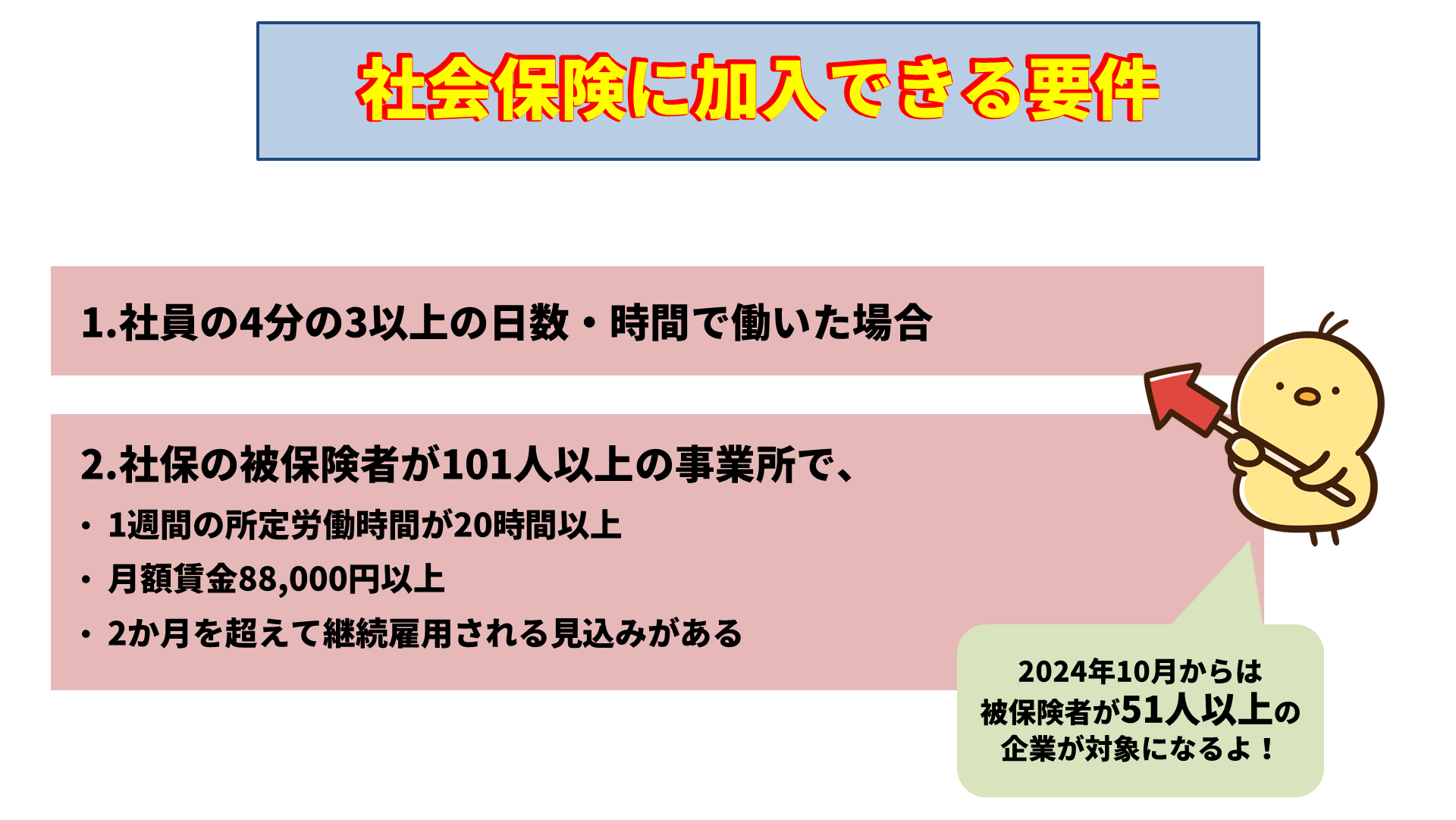

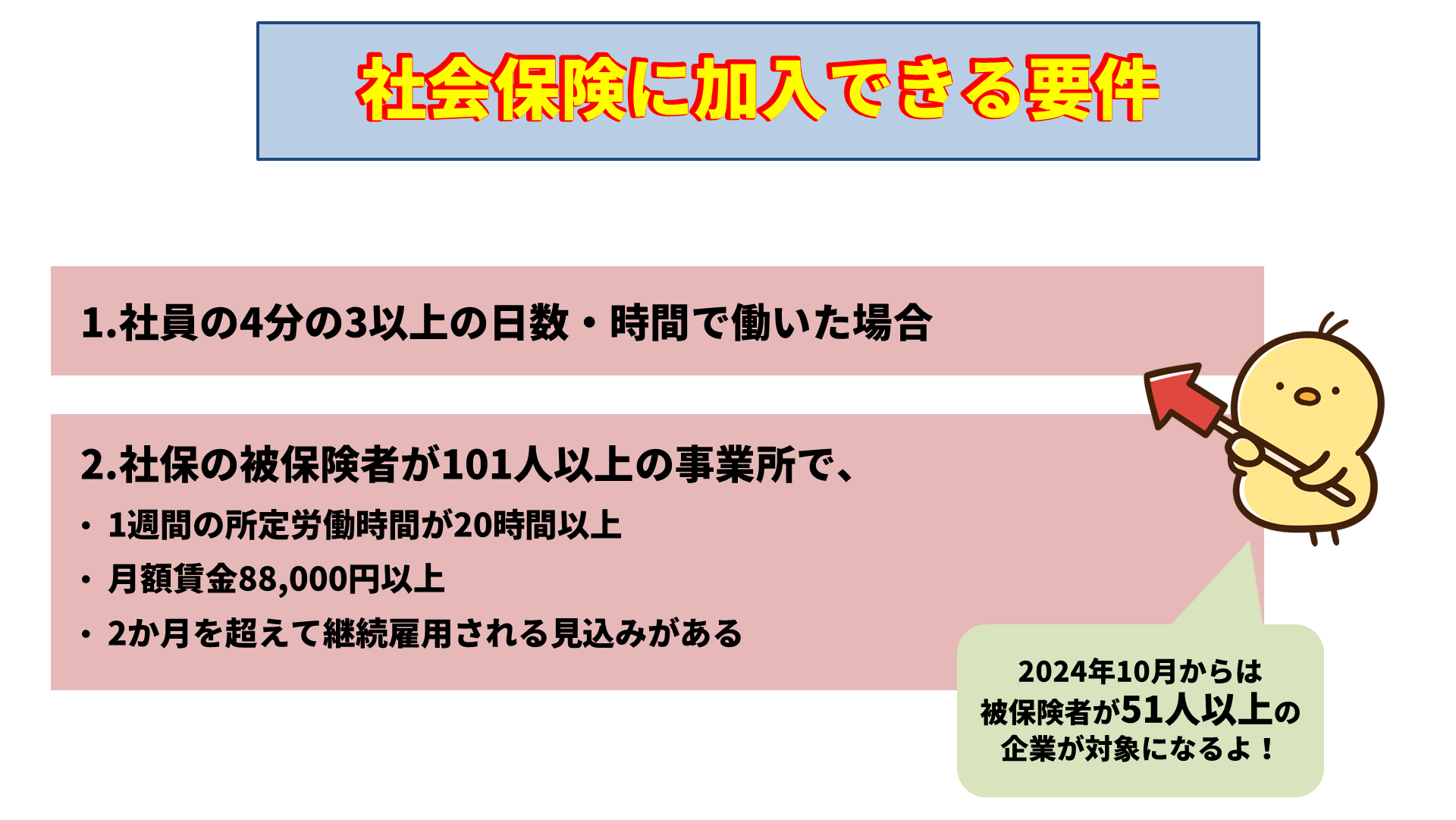

個人事業主やフリーランスの方が、アルバイトでWワークする場合、一定の要件を満たしていれば社会保険に加入でき、保険料も安くなることがあります。

原則としては、社員の4分の3以上の日数・時間で働いた場合、パート・アルバイトの方も社会保険に加入することになります。

ただ、その基準に満たなくても、社会保険の被保険者が101人以上の事業所で働いていて、

- 1週間の所定労働時間 20時間以上

- 月額賃金 88,000円以上

- 2ヵ月を超えて継続雇用される見込みがある

という条件を満たす学生以外のパート・アルバイトの方は、社保に加入する必要があります。

また2024年10月からは、被保険者数51人以上の企業も社会保険の適用範囲になります。

⑦国民健康保険組合に加入する

次の方法は、国民健康保険組合(国保組合)に加入するというものです。

多くの個人事業主・自営業者が加入している国民健康保険は、市町村が運営しています。

一方、「国民健康保険組合」とは、医師・薬剤師・弁護士などの同業者が組織運営する組合です。

国民健康保険組合では保険料が所得と連動せず定額になっていることが多いため、元々所得が高く国民健康保険料を多く支払っているような人は、保険料を抑えられる可能性があります。

例えば美容業界の組合である『東京美容国民健康保険組合』の場合、令和6年4月からの保険料はこの表のようになっています。

⑧保険料の安い地域に引っ越す

8つ目は、「保険料の安い地域に引っ越す」です。

実は国民健康保険料は全国一律ではありません。同じ所得であっても、住む自治体によって保険料は異なります。

(国民健康保険計算機)

「国民健康保険計算機」というサイトで計算したところ、「単身・年収500万円」の場合の国民健康保険料は新宿区では36万200円ですが、府中市では21万9,000円です。

引っ越し先を検討するときは、保険料も気にしてみてはいかがでしょうか。

⑨電子マネーで支払いポイントをためる

9つ目は、「電子マネーで支払い、ポイントをためる」です。

たとえば、nanacoで国民健康保険料を支払うことも可能です。クレジットカードでnanacoチャージすることでカードのポイントを貯められます(還元率0.5%)。

また、楽天ペイなどのスマホ決済アプリで国民健康保険料を納付できる自治体も増えています。楽天カードから楽天キャッシュへチャージすると、やはり0.5%分のポイントが貯まります。

必ず支払いが発生する社会保険料・税金などはキャッシュレス納付を活用することで、お得に納付することが可能です。

まとめ

国民健康保険料の負担を減らす方法をご紹介しました。

なお、支払った保険料は社会保険料控除の対象になり所得税を下げる効果があるので、忘れずに申告しましょう。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。