役員社宅には、会社負担分が損金扱いになる・役員の手取りが増えるなどの大きな節税メリットがあります。

ただし、仕組みを理解して運用しないと、思うような効果を得ることができません。

今回は注意点も含めて、役員社宅について詳しく説明しますので、最後までご覧ください。

The following two tabs change content below.

1.役員社宅とは

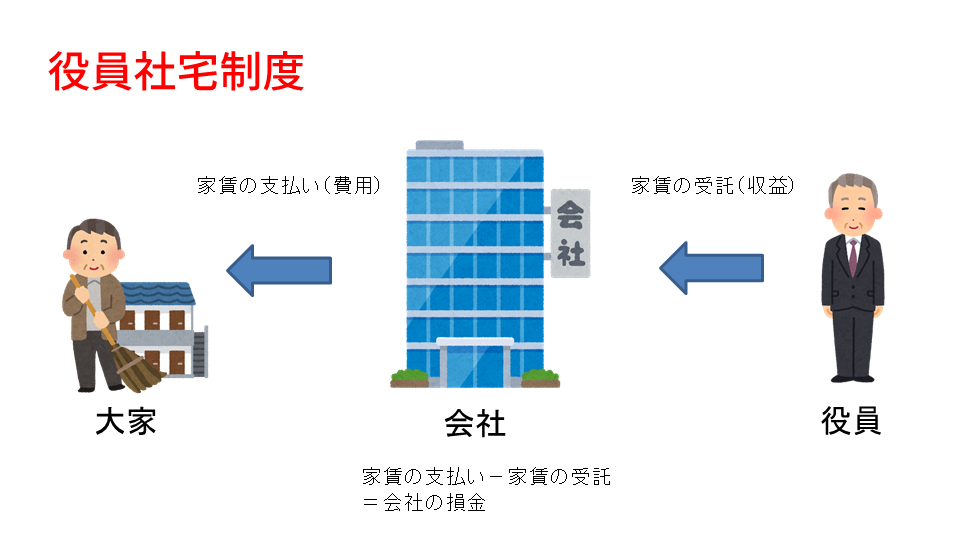

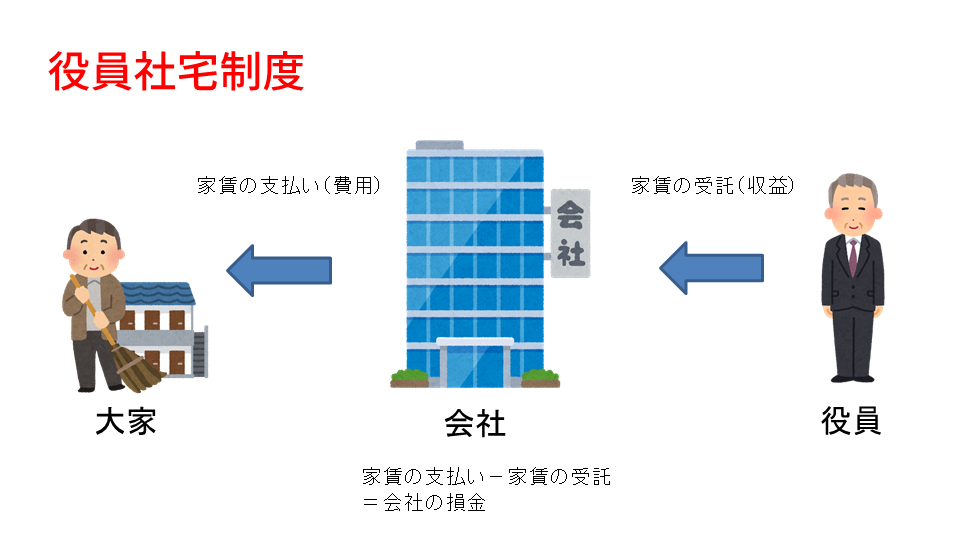

役員社宅とは、その名の通り、法人名義で物件を契約して、役員に社宅として貸し出す制度です。

手順としては、

- 役員の住む物件を会社名義で借りて、会社が大家に家賃を支払う

- その物件を社宅として役員に貸す

- 役員からは会社が設定した「家賃相当額」を受け取る

という流れになります。

1-1. 役員社宅として認められる要件

役員社宅制度のポイントをお伝えします。

1つ目は

賃貸契約は法人名義で行い、支払いも法人が直接行う

という点です。

役員個人の名義で契約してしまうと、会社側の家賃負担分は「住宅手当」扱いになり、課税されてしまいます。

また支払いを個人で行うと、経費計上が否認される恐れがあります。

2つ目は、

必ず役員本人が家賃の一部を自己負担する

という点です。

国税庁によれば、役員に社宅を貸す場合、役員から一定額の家賃を受け取っていれば、給与として課税されません。

役員に対して社宅を貸与する場合は、役員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)を受け取っていれば、給与として課税されません。

国税庁タックスアンサー No.2600

しかし、その一定額以上、あるいは家賃全額を会社が負担してしまうと、給与とみなされて課税されてしまいます。

2.役員社宅のメリット

役員社宅のメリットは、

- 会社負担分が全額損金扱いになる

- 社長(役員)の手取りが増える

- 社会保険料の負担が減る

という3点になります。

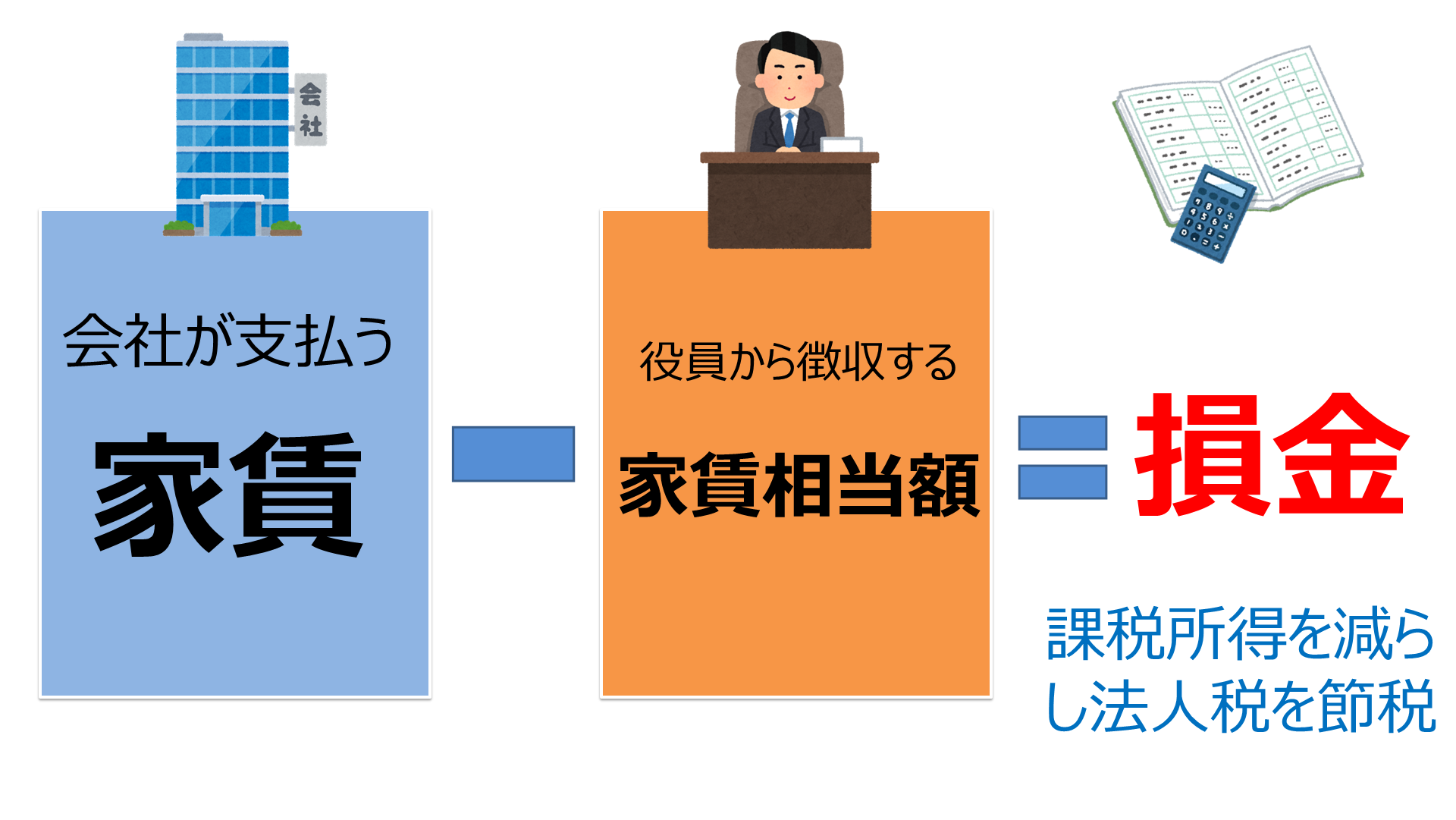

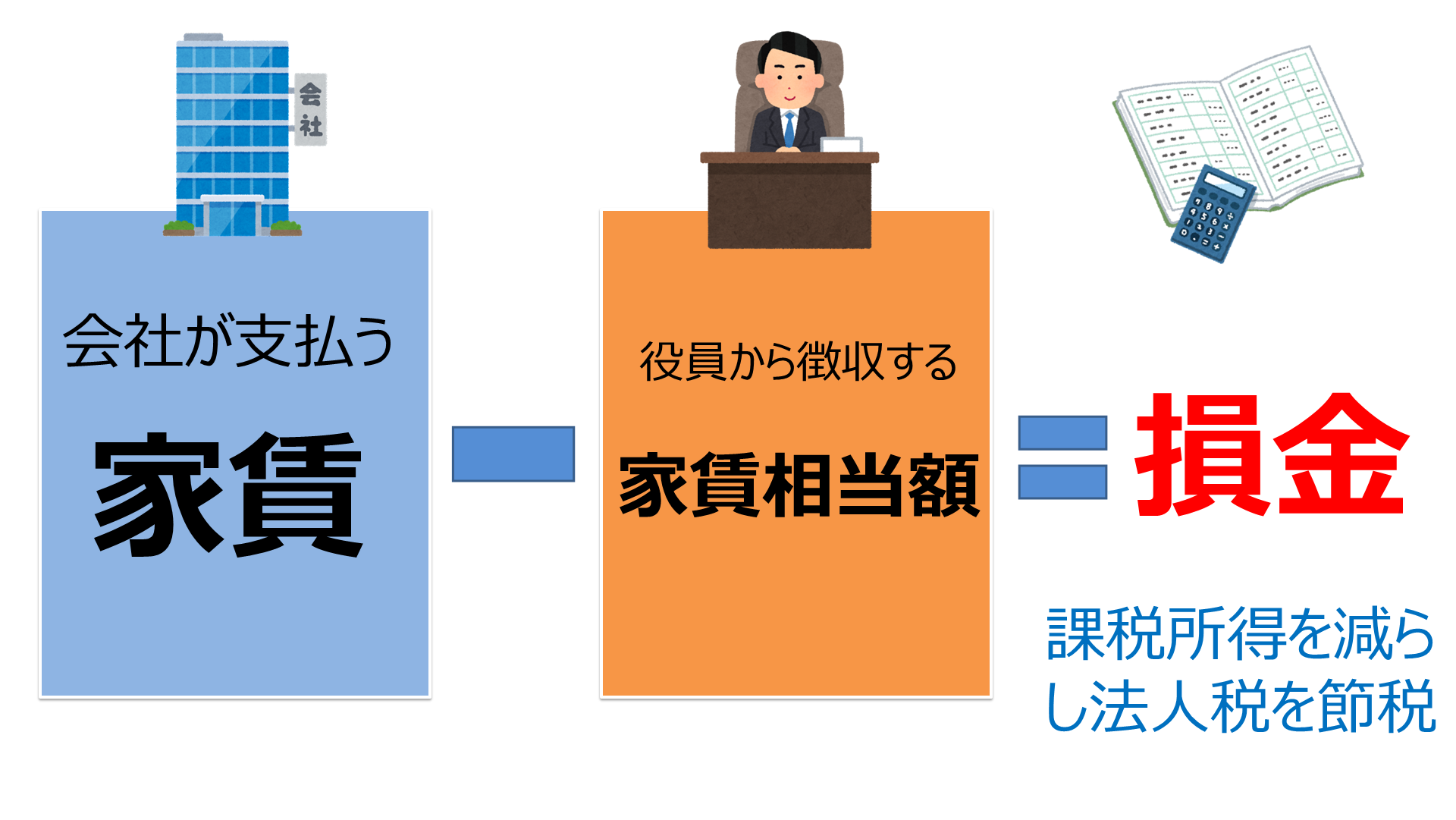

2-1. 会社負担分が全額損金扱い

会社が大家に支払う家賃と、役員から徴収する「家賃相当額」の差額、つまり会社の負担分をすべて会社の損金とすることができます。

詳しい計算方法は後に改めて解説しますが、元々の家賃の少なくとも50%は損金にできるとお考えください。

2-2. 社長(役員)の手取りが増える

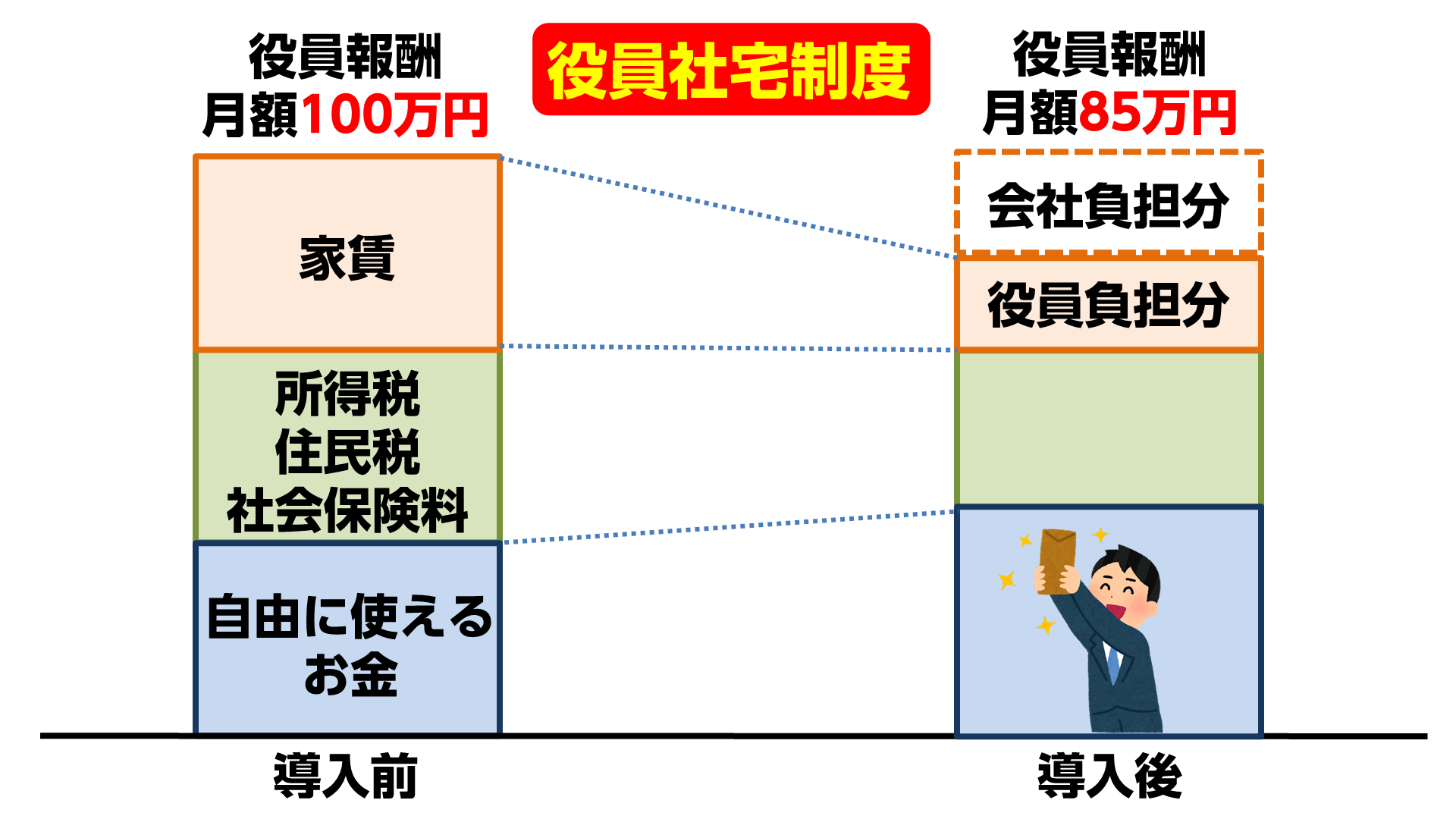

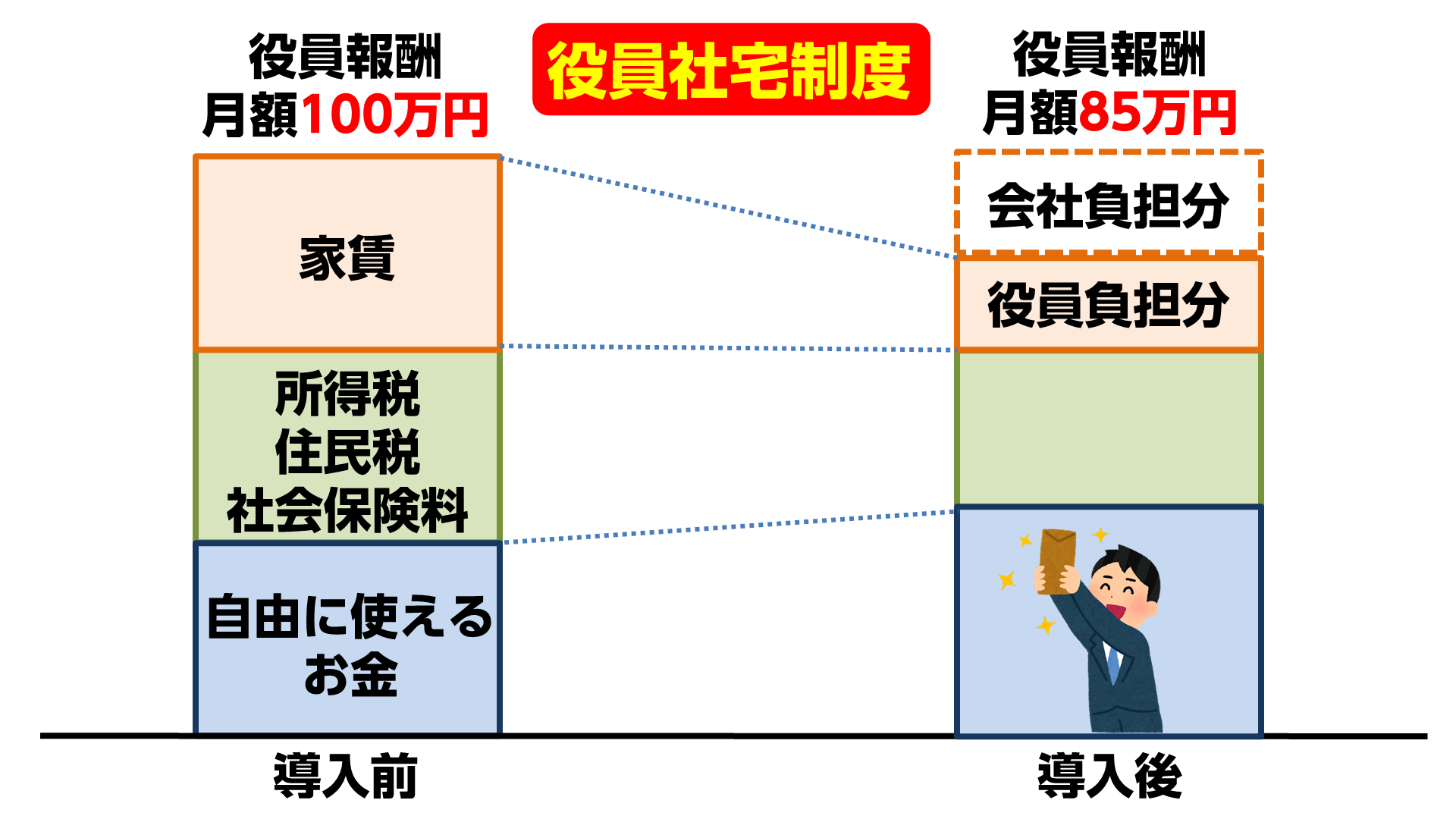

役員社宅制度を導入することで、役員の実質的な手取りを増やすことが可能です。

イメージをお伝えするために、かなり単純化して説明します。

役員報酬として毎年、月100万円を貰っている役員がいるとします。

役員社宅導入前は、家賃(月30万円)を自分で払っていました。

この時に個人で自由に使えるお金は、100万円から家賃、さらに報酬に係る所得税・住民税・社会保険料を引いた額です。

ここで役員社宅制度を導入して、家賃の半額、15万円を会社が負担するものとします。役員が負担する家賃相当額15万円は報酬から天引きされます。

この時、会社が負担している家賃分を含めた、役員への実質的な報酬額は月100万円で、導入前から変わっていません。

しかし、会社が負担する家賃分(15万円)を役員報酬月額(100万円)から差し引くことで、役員報酬月額は85万円に減ります。

役員報酬を減額したことにより、それにかかる税金などの負担も減り、結果として、自由に使えるお金は増える、ということです。

2-3. 社会保険料の負担が減る

社会保険料は「標準月額報酬」から算出します。給与や報酬を低く抑えると、社会保険料も安くなる仕組みです。

先ほど見たように、会社負担の家賃分を役員報酬から引き下げることができるので、社会保険料額も下がります。

社会保険料は会社と折半なので、会社・役員双方に社会保険料の負担が減るというメリットがあります。

3.役員社宅を導入する際の注意点

ここからは、役員社宅を導入する際の注意点を解説します。

3-1. 駐車場代など

駐車場代は原則としては会社の経費にはなりません。

役員社宅制度の対象になるのは、あくまで「住宅」であって、駐車場は該当しないためです。

(国税庁HP タックスアンサーNo.6226「住宅の貸付」)

社宅の契約書に駐車場代が別記されている場合は、その駐車場代については会社で一旦支払って、全額個人から回収する必要があります。そうしなければ、給与課税されてしまいます。

そのほか、社宅で発生する水道代・ガス代・電気代などの光熱費も役員本人の負担となります。

3-2. 初期費用がかかる

導入時には、

など初期費用が発生するので、これらの費用が資金繰りを圧迫しないか、無理なく支払えるか注意が必要です。

3-3. 社内規程を定める必要がある

役員の家賃負担割合や諸費用の支払い方法などについて、社内規程を定める必要があります。

既に従業員の社宅制度がある場合も、役員と一般の従業員では税務上の取り扱いが異なるため、別途での作成が必要です。

3-4. 住宅ローン控除は適用されない

役員が住む住宅を法人で購入して、役員社宅として貸し出すことも可能です。

ただしその場合は、住宅ローンや住宅ローン控除を使うことはできません。

4.役員社宅の家賃相当額の決め方

先ほども述べたように、役員本人が一定額の家賃を負担することが役員社宅のポイントです。

支払うべき額は、

- 小規模な住宅

- それ以外の住宅

- 豪華な住宅

によって異なります。それぞれ細かく解説します。

4-1. 小規模な住宅の場合

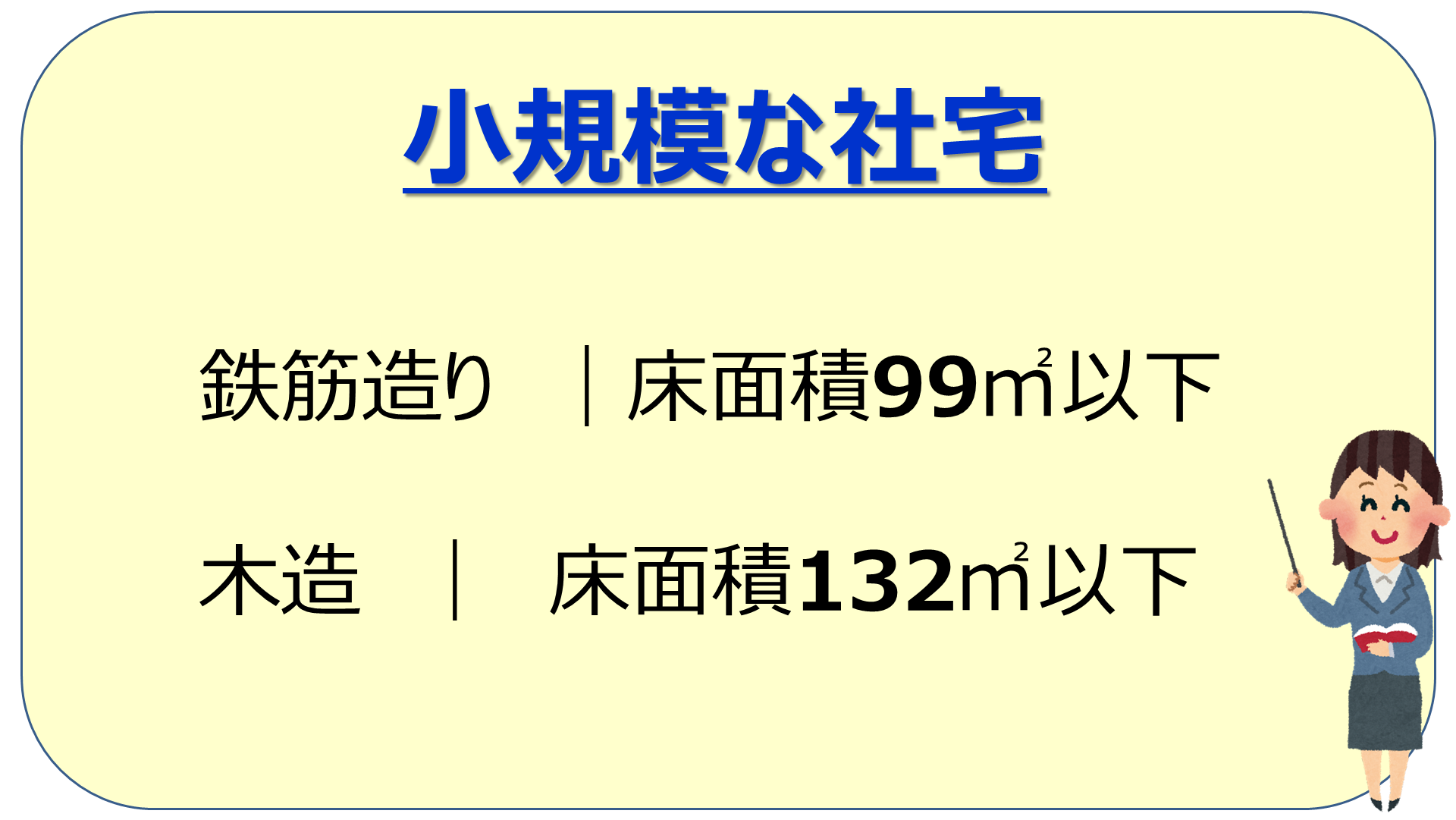

まず「小規模な住宅」の場合です。

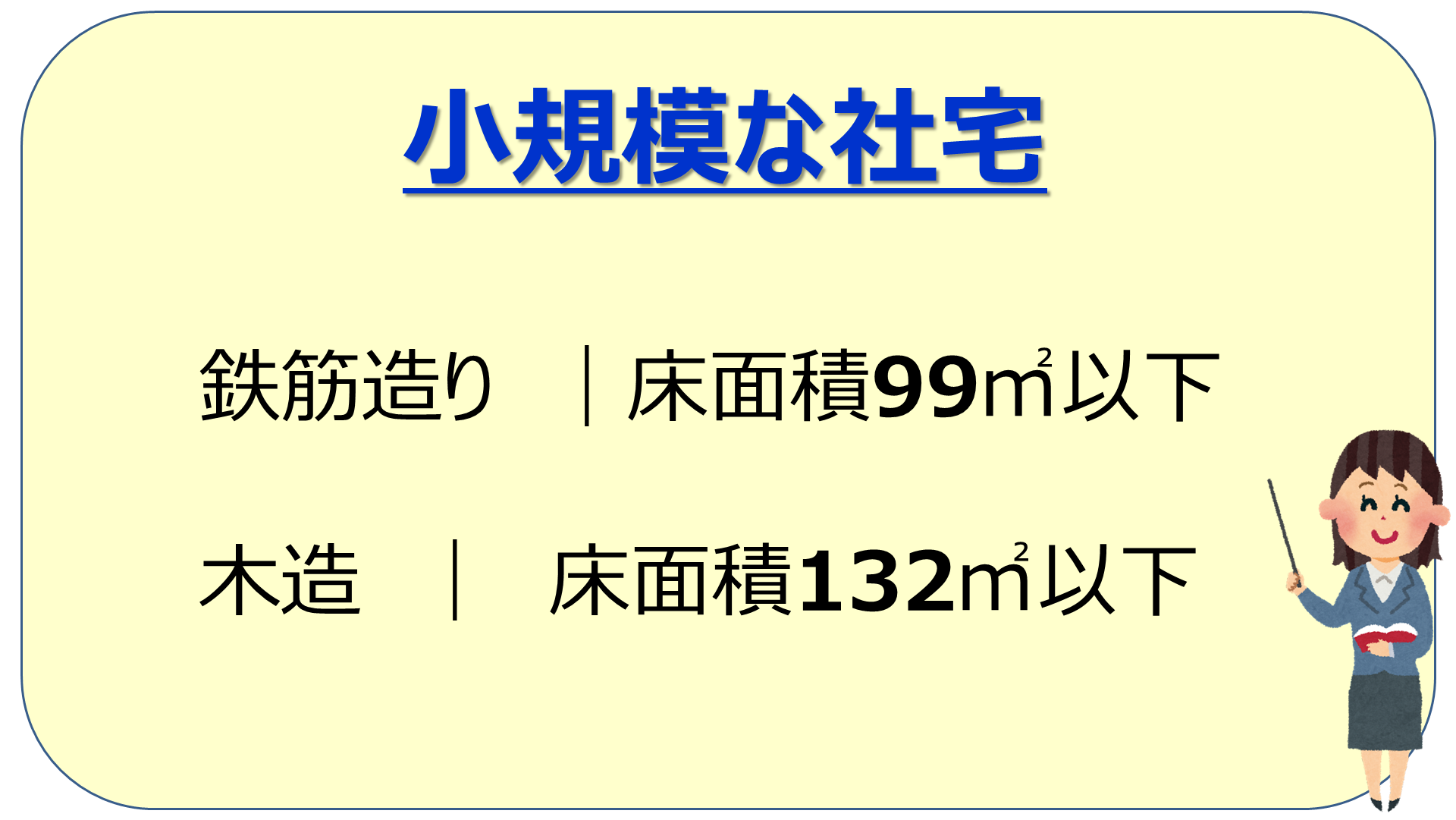

小規模な住宅の定義ですが、

- 鉄筋造りの場合、床面積99平方メートル以下

- 木造の場合、床面積132平方メートル以下

の住宅になります。

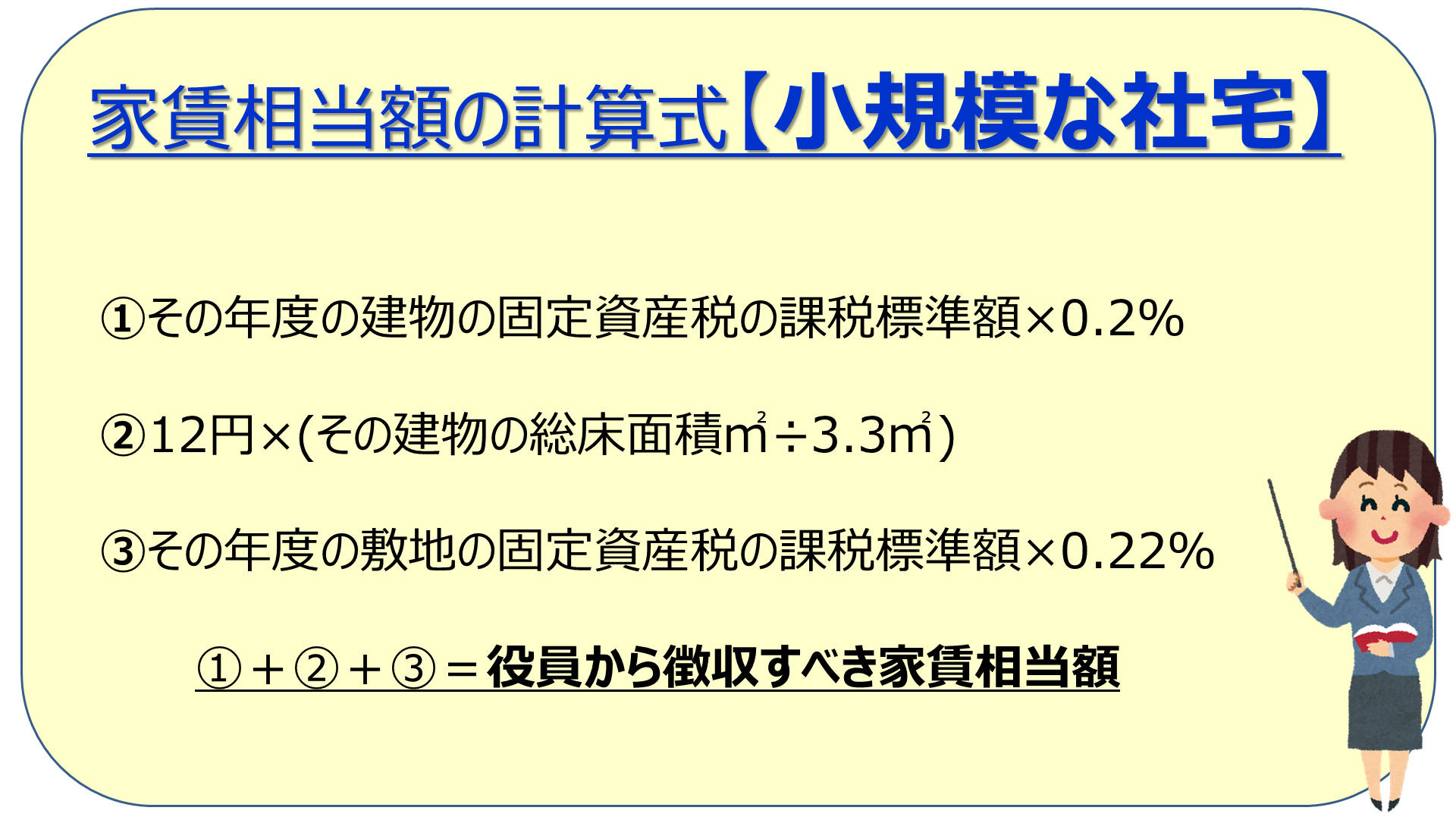

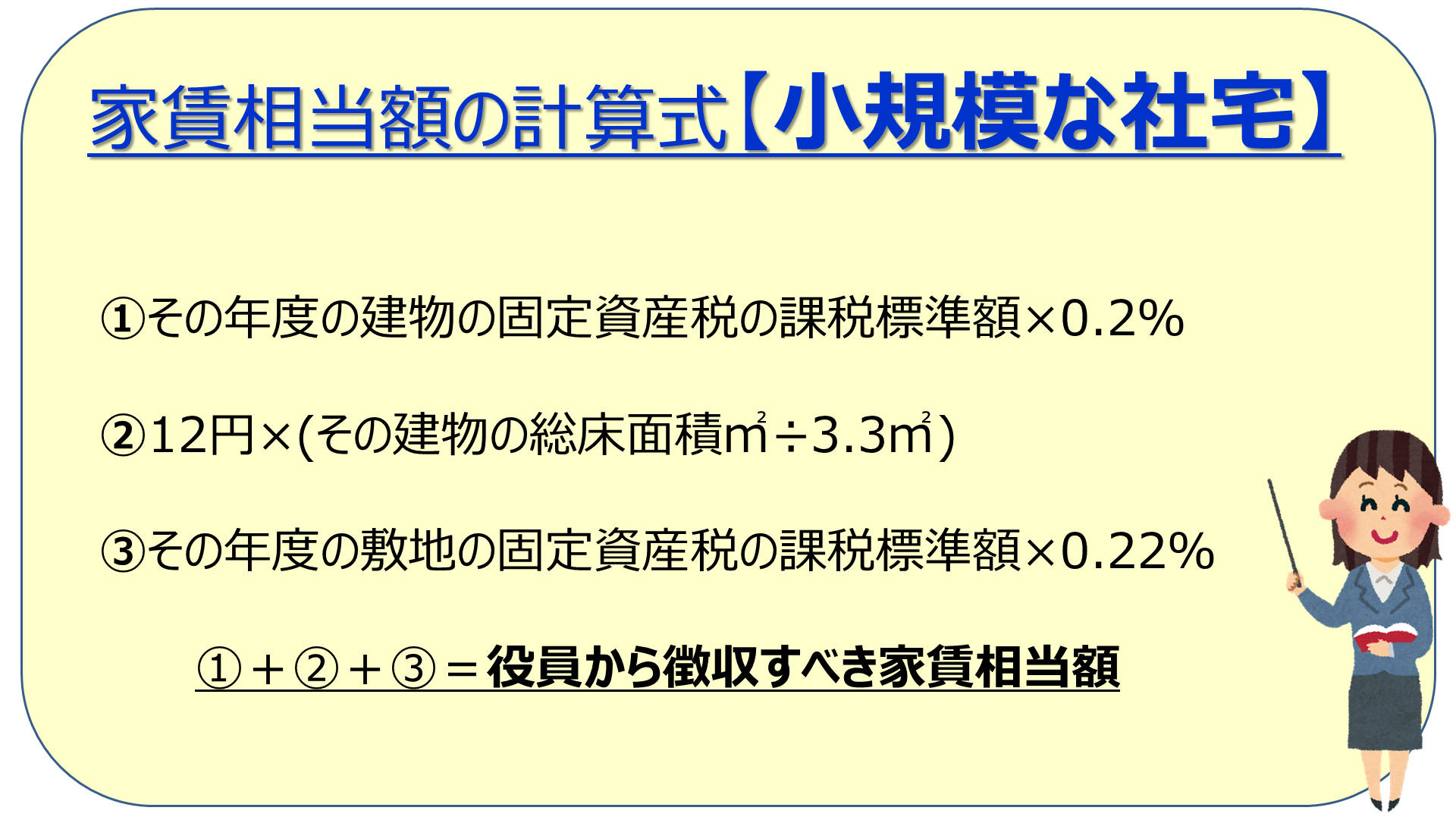

そして小規模な住宅の場合、

- その年度の建物の固定資産税の課税標準額×0.2%

- 12円×(その建物の総床面積㎡÷3.3㎡)

- その年度の敷地の固定資産税の課税標準額×0.22%

1+2+3の合計が、役員から徴収すべき家賃相当額になります。

ちなみに計算式の「固定資産税の課税標準額」は、固定資産税を算出する時に課税対象になる金額のことです。

・所有者(不動産管理会社・大家さん)に確認する

・市区町村の固定資産税課で「公課証明書」を取得する

などの方法で調べることが可能です。

計算の手間はかかりますが、実際に計算をした方が家賃相当額が50%より少なく済むことが多く、その方が節税効果も高くなります。

4-2. 小規模でない住宅の場合

「小規模な住宅」に該当しない場合、自社所有・賃貸の2種類に分けて役員の家賃を計算します。

(1) 自社所有の社宅の場合

次の1と2の合計額の12分の1で算出

1. その年度の建物の固定資産税の課税標準額×12%

2. その年度の敷地の固定資産税の課税標準額×6%

(2) 他から借りた住宅を社宅にする場合

会社が支払う家賃の50%の金額と(1)で算出した金額の、いずれか多い金額

小規模でない住宅で賃貸物件の場合、家賃の50%を払うことになる場合が多いです。

4-3. 豪華な住宅の場合

豪華な住宅とみなされると、役員社宅制度は適用されず、家賃全額が役員の負担となるので節税効果はありません。

「豪華な住宅」に明確な定義がある訳ではなく、個別に判断されることになります。

例えば床面積が240㎡を超えていて、賃料が高額だったり、内装や外装が豪華だったりすると、豪華住宅とみなされる可能性があります。

ただし床面積240㎡以下でも、プールなどの「個人的嗜好が反映された設備」がある場合は、やはり豪華住宅と判断されることがあります。

————豪華な社宅の場合—————–

以下の場合、全額が役員の負担となる

床面積が240㎡を超え賃料が高額な場合

個人的な嗜好が反映されている設備がある場合

—————————————————–

節税効果としては「小規模な住宅」が最も大きくなりやすいので、役員社宅を検討するのであれば、まず、この小規模住宅に該当する物件で考えるのがよいと思います。

まとめ

役員社宅には、会社負担分が損金扱いになる・役員の手取りが増える・社会保険料の負担が減るというメリットがあります。

契約・支払いは必ず法人で行い、役員は家賃の一部を負担する必要があります。

ただし、駐車場・光熱費は自己負担になるなどの点に注意が必要です。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらも合わせてご覧ください。