一定の売り上げがある個人事業主にとって、税金や国民保険は大きな悩みの種です。

個人は法人より節税対策が限られているため、素直に税金を払うしかないと思っている人も多いでしょうが、実はそうではありません。

個人事業とマイクロ法人の両方を持つことで、大幅に節税することも可能なのです。

今回はマイクロ法人の特徴を網羅した内容となっています。ぜひ最後までご覧ください。

The following two tabs change content below.

1.マイクロ法人とは?

マイクロ法人とは、「社長ひとりだけで運営する法人」のことです。

複数の事業や収入源をもった際に、マイクロ法人を設立することで、合法的に大きく節税することができます。

特に個人事業主とマイクロ法人を併用する二刀流スキームは、法人と個人事業主のメリットを、二つとも享受できるとして注目されています。

2.マイクロ法人のメリット

マイクロ法人の具体的なメリットは以下の5つです。

- 社会保険料を削減できる

- 所得税を節税できる

- 役員社宅で経費にできる

- 消費税が免税になる

- 10年間の赤字繰越

それぞれ、一つずつ解説していきます。

2.1.社会保険料を削減できる

これまで個人事業主として国民保険で支払っていた保険料を、法人の社会保険に切り替えることで、保険料の負担を少なく、かつ補償を手厚くできます。

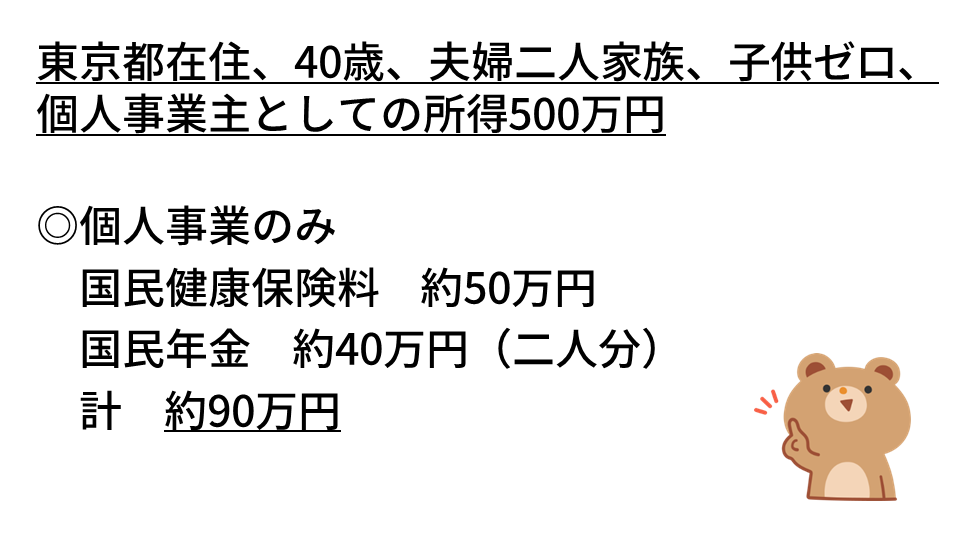

おおまかな数字でシミュレーションをしてみましょう。

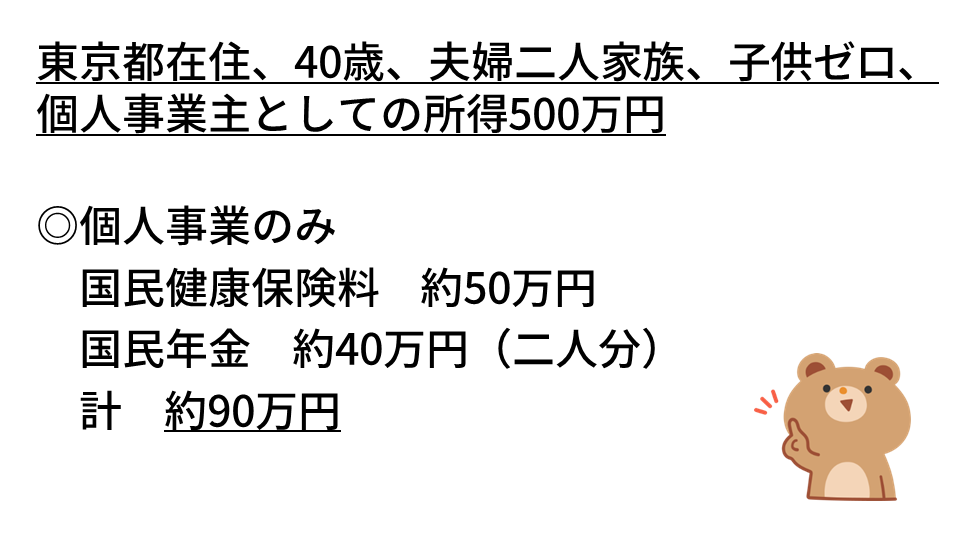

前提として、東京都在住、40歳、夫婦二人家族、子供ゼロ、個人事業主としての所得500万円とします。

◎個人事業のみの場合

国民健康保険料 約50万円

国民年金 約40万円(二人分)

社会保険料の合計は約90万円となります。

では、マイクロ法人を設立した場合はどうなるでしょうか。

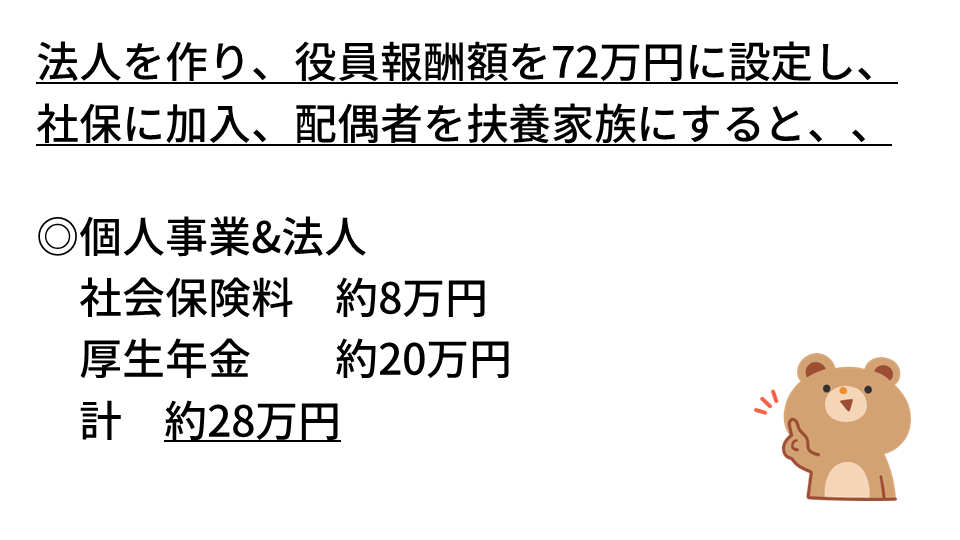

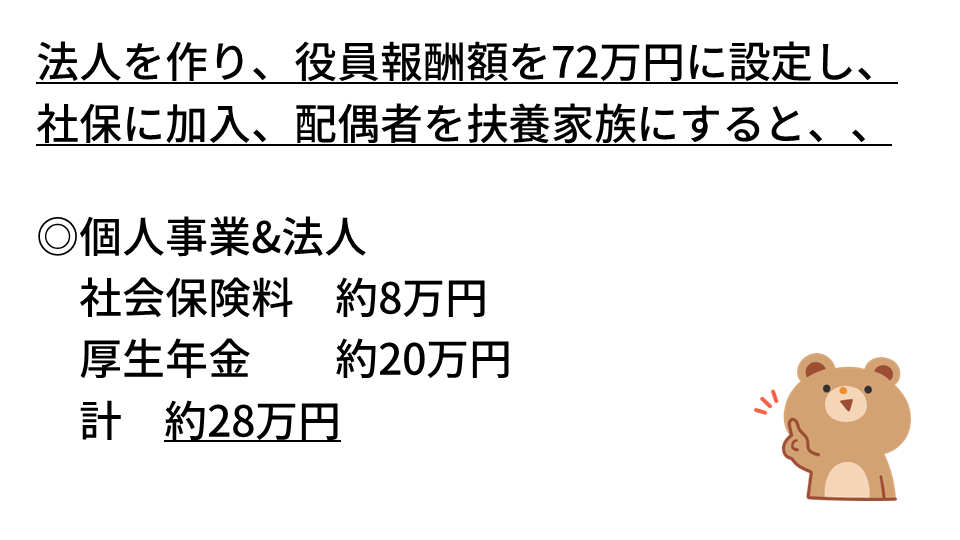

役員報酬額を年72万円に設定し、社保に加入、配偶者を扶養家族にすると、

◎個人事業&法人

社会保険料 約8万円

厚生年金 約20万円

社会保険料の合計は約28万円になります。

試算ではありますが、年間約62万円保険料を減らせることになります。(地域や家族構成などによって計算は異なります)

社会保険料は、標準報酬月額(月収とお考えください)をもとに算出されます。

個人事業主の場合、収入が上がるほど標準報酬月額が上がり、社会保険料(主に国保)はそれに応じて高くなります。

さらに、個人事業主が加入している国民保険には、扶養という概念がありません。

国民年金の場合、夫婦二人暮らしの世帯では二人分の国民年金保険料(この場合夫婦で約月3万3,000円)が発生します。

さらに、国民健康保険では配偶者・実子など全員が「被保険者」となり、それぞれの保険料を支払います。つまり、国民年金では家族の人数が多いほど、世帯としての保険料も増えていきます。

一方、マイクロ法人を設立して、マイクロ法人から給料を受け取るようにした場合、公的保険が社会保険と厚生年金に切り替わるので、配偶者や実子を扶養に入れることができます。

また、受け取る役員報酬を最低額に設定すれば、社会保険料を大きく減らすことができます。

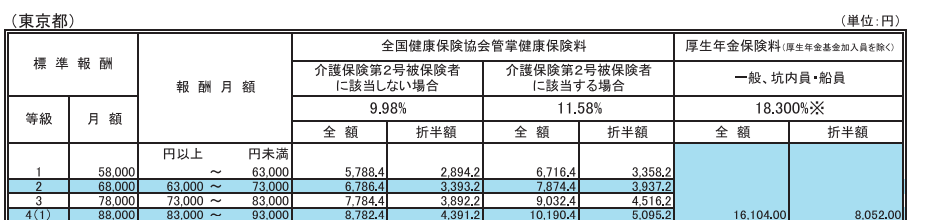

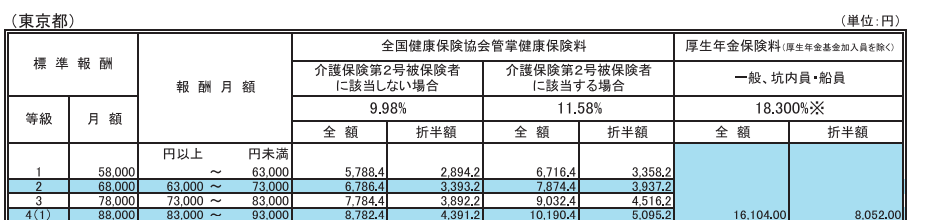

( 出典 全国健康保険協会)

( 出典 全国健康保険協会)

図のように、月6万3000円未満の時に、標準報酬月額の等級が最も低くなり、社会保険料が最安になります。つまり、社会保険料を抑えたいのであれば、そこを超えないようにするというのが、ひとつの目安となります。

役員報酬を月6万円とすると、6×12=年72万円で、おおむねこの金額が目安になります。

そして、役員報酬を最低額にしたとき、保険料は、

厚生年金・・・月16,104円

国民年金・・・月16,980円

と、ほぼ同額です。

税金の負担が注目されがちですが、社会保険料の負担をいかに軽くするかという観点も重要になります。

2.2所得税を節税できる

マイクロ法人にすることで、税金の負担を分散させることで節税することができるようになります。

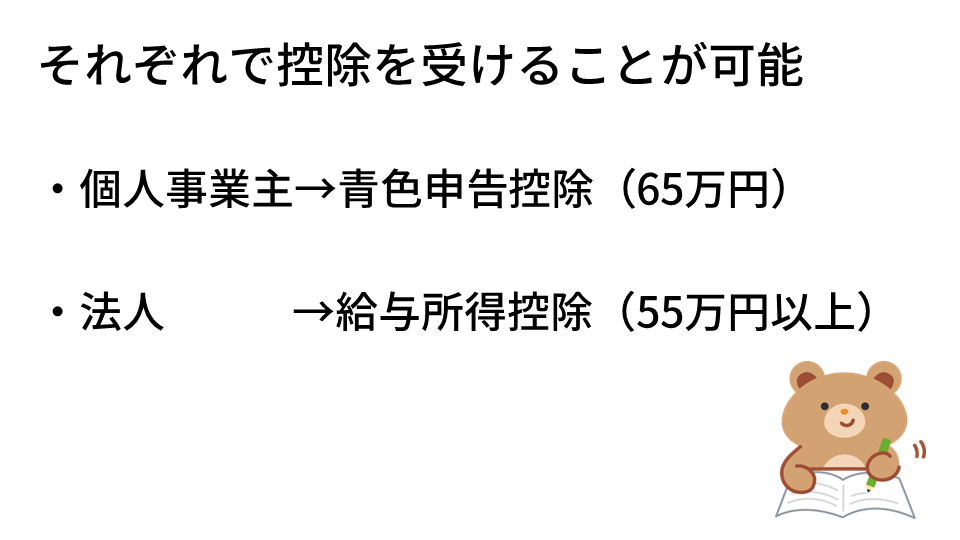

青色申告控除と給与所得控除の両方を受けられるので、課税所得を減らし、所得税・住民税を節税することが可能になります。

このメリットを有効に活用するためには、 マイクロ法人ではあまり大きな売上をつけず、年間売上80~90万円位の小規模な事業を行うことがおすすめです。

2.3.自宅を役員社宅にできる

会社が住宅を借りて、その住宅を社長などの役員に社宅として貸し付けた場合、支払った賃料と受け取った賃料の差額を、会社の損金とすることができます。

このスキームは、一人社長のマイクロ法人でも可能です。

個人事業主でも自宅兼事務所で仕事している場合、家事按分して事業で使用した面積や時間の割合で経費計上できますが、役員社宅の場合は少なくとも家賃の50%以上を経費に計上できることになります。

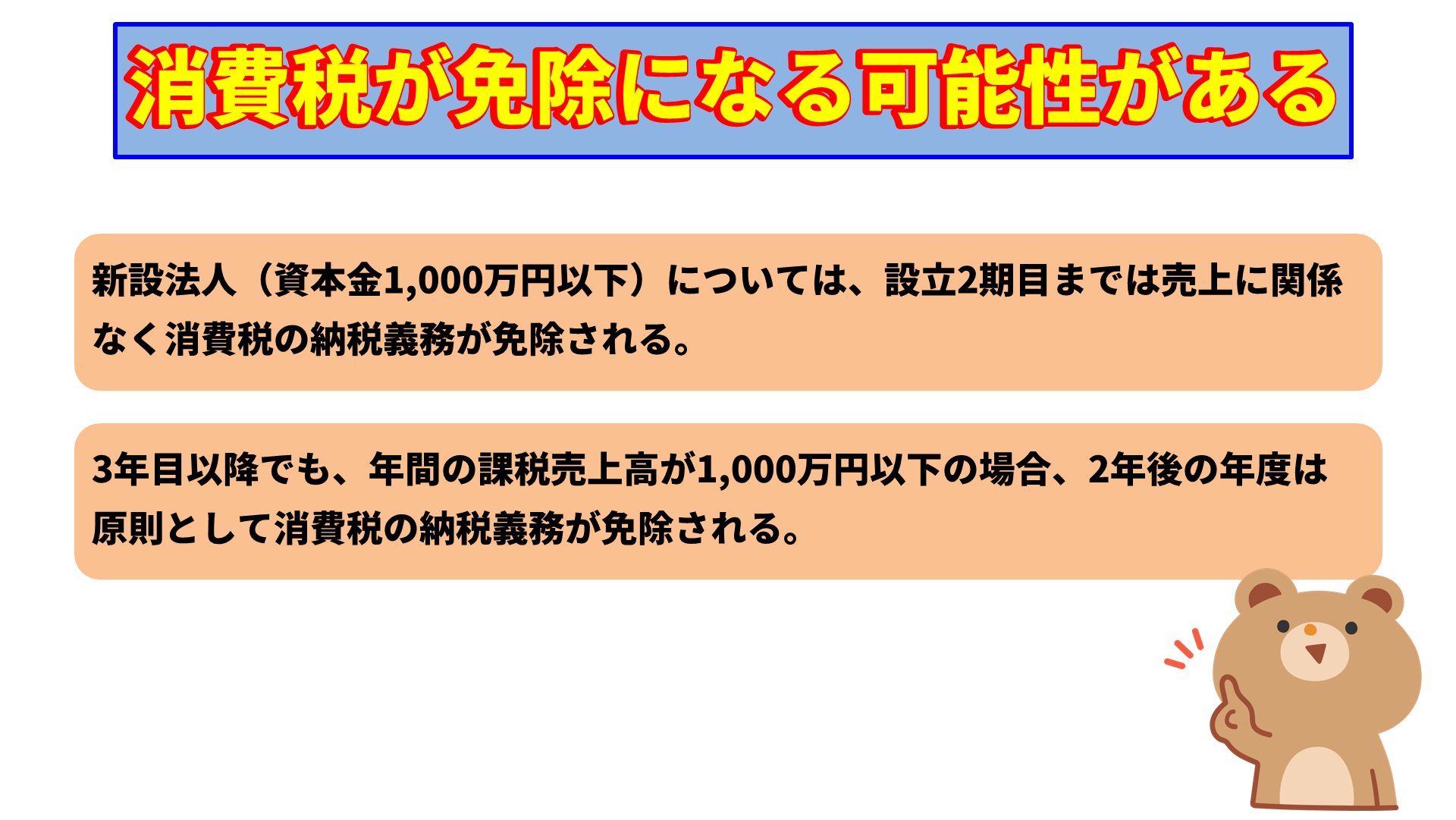

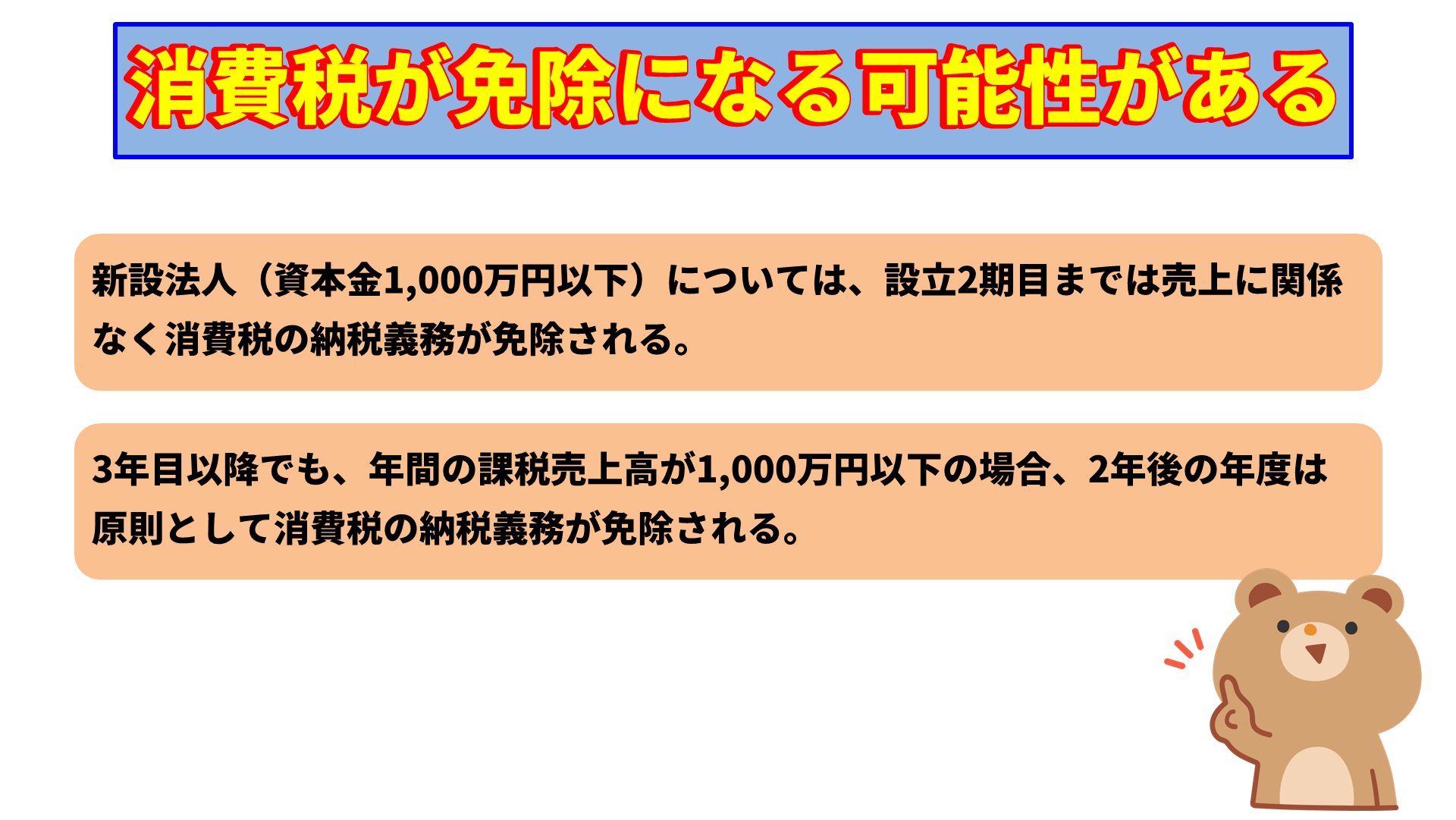

2.4.消費税が免除になる可能性がある

事業の売上が1,000万円を超えると、翌々年から消費税の課税事業者となり、消費税を払う必要があります。

しかし、

-

- 新設法人(資本金1,000万円以下)については、設立2期目までは売上に関係なく消費税の納税義務が免除される

- 3年目以降でも、年間の課税売上高が1,000万円以下の場合、2年後の年度は原則として消費税の納税義務が免除される

というルールがあります。

従って、売り上げを個人事業主と法人に分散することにより、新設法人は2年間消費税免除を受けられ、個人事業の方でも、課税事業者になることを回避できる可能性があります。

ただし、インボイス制度が開始されたため、消費税の免税事業者であるメリットは薄れてしまうことはご注意ください。

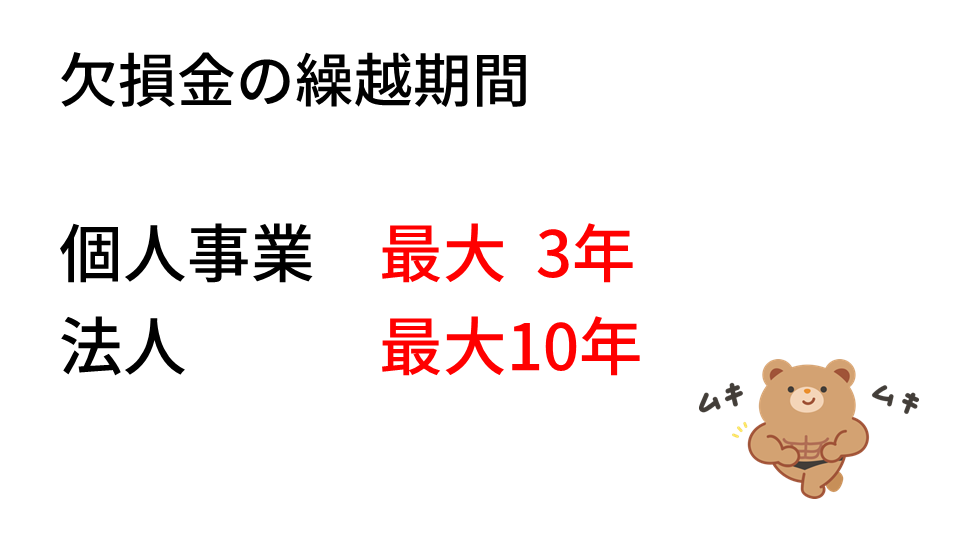

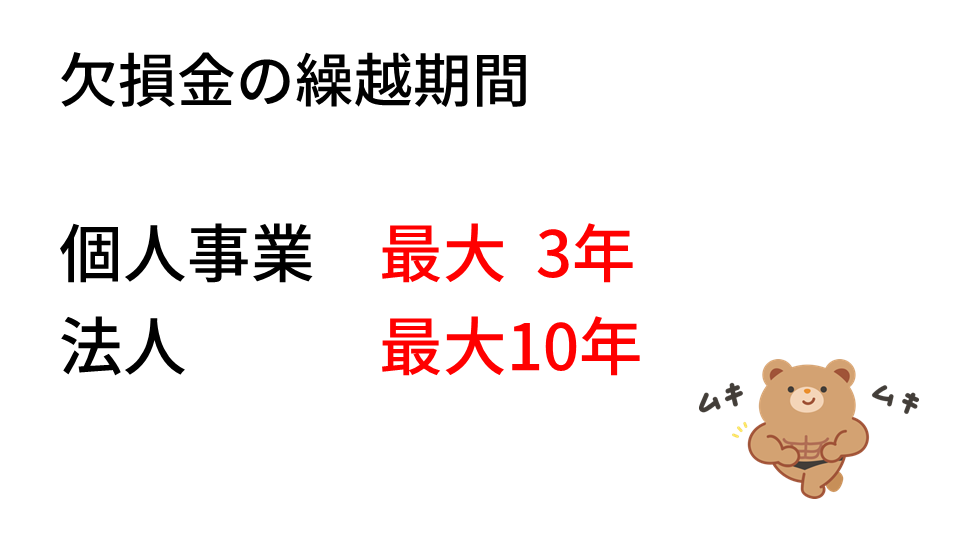

2.5.10年間赤字繰越

個人・法人問わず、赤字が発生した場合、繰り越して、翌年以降の黒字と相殺することができます。これによって、法人税(個人は所得税・住民税等)を節税することが可能です。

ですが、法人は個人事業主よりも欠損金を長く繰り越すことができるという特徴があります。

この欠損金の繰越期間については、個人事業の場合、最高で3年ですが、法人はこの繰越を10年間に渡って行うことができます。

法人の方であえて利益を出さずに赤字を積み上げていって、のちに法人でビジネスを拡大していった時に、長期間に渡って黒字と相殺して法人税を節税する、という使い方も出来ます。

3.マイクロ法人のデメリット

マイクロ法人のデメリットには、

-

- 法人設立費用・維持費などのコストがかかる

- 確定申告などの手間が増える

が挙げられます。

こちらもそれぞれ解説します。

3.1.コストがかかる

法人の設立費用は、株式会社の場合は約25万円、合同会社は約10万円です。

また、維持費用として、税理士費用に15万円~25万円が必要です。そのほか社会保険料も発生します。

さらに、法人の場合は赤字でも法人住民税の均等割として、およそ7万円がかかります。

====マイクロ法人設立・維持の主なコスト====

<設立費用>

株式会社 約25万円、合同会社 約10万円

<維持費用>

税理士費用 約15万円~25万円、社会保険料、住民税の均等割 約7万円

3.2.確定申告などの手間が増える

法人・個人の両方で確定申告をするので、事務作業の手間が増えます。

法人の確定申告は個人よりも難しいため、税理士に依頼するのが一般的です。

4.マイクロ法人の注意点

年間の維持費や手間を考えても、マイクロ法人を作るメリットが上回る、という方のために、気をつけるべき点を三つ紹介します。

4.1.個人と法人は別の事業にする必要がある

個人と法人は別の事業にする必要があります。

なぜなら、全く同じ事業内容の売上を、都合よく個人と法人に分けて計上すると、税務署から法人の実態を疑われてしまうからです。

たとえば、

など、明確に分けることが必要です。

その際、メインで稼ぐ事業は個人事業で行うようにするのが、このスキームのポイントです。

4.2.マイクロ法人の規模を大きくしない

マイクロ法人のメリットで解説したように、マイクロ法人は売上を伸ばす目的ではなく、あくまで社会保険料や税金の負担を減らすことが目的です。

マイクロ法人で必要以上に売上を増やすと、その分だけ社会保険料・税金の支払いが増えてしまうので、丁度よく利益を調整しましょう。

4.3.社会保険料削減メリットがなくなるリスク

今後の制度改正次第では、「社会保険料削減」という最大のメリットがなくなってしまうリスクもあります。

例えば、個人事業主にまで社会保険の適用範囲が広がったり、社会保険料の算定方法が変わる、という可能性もあります。

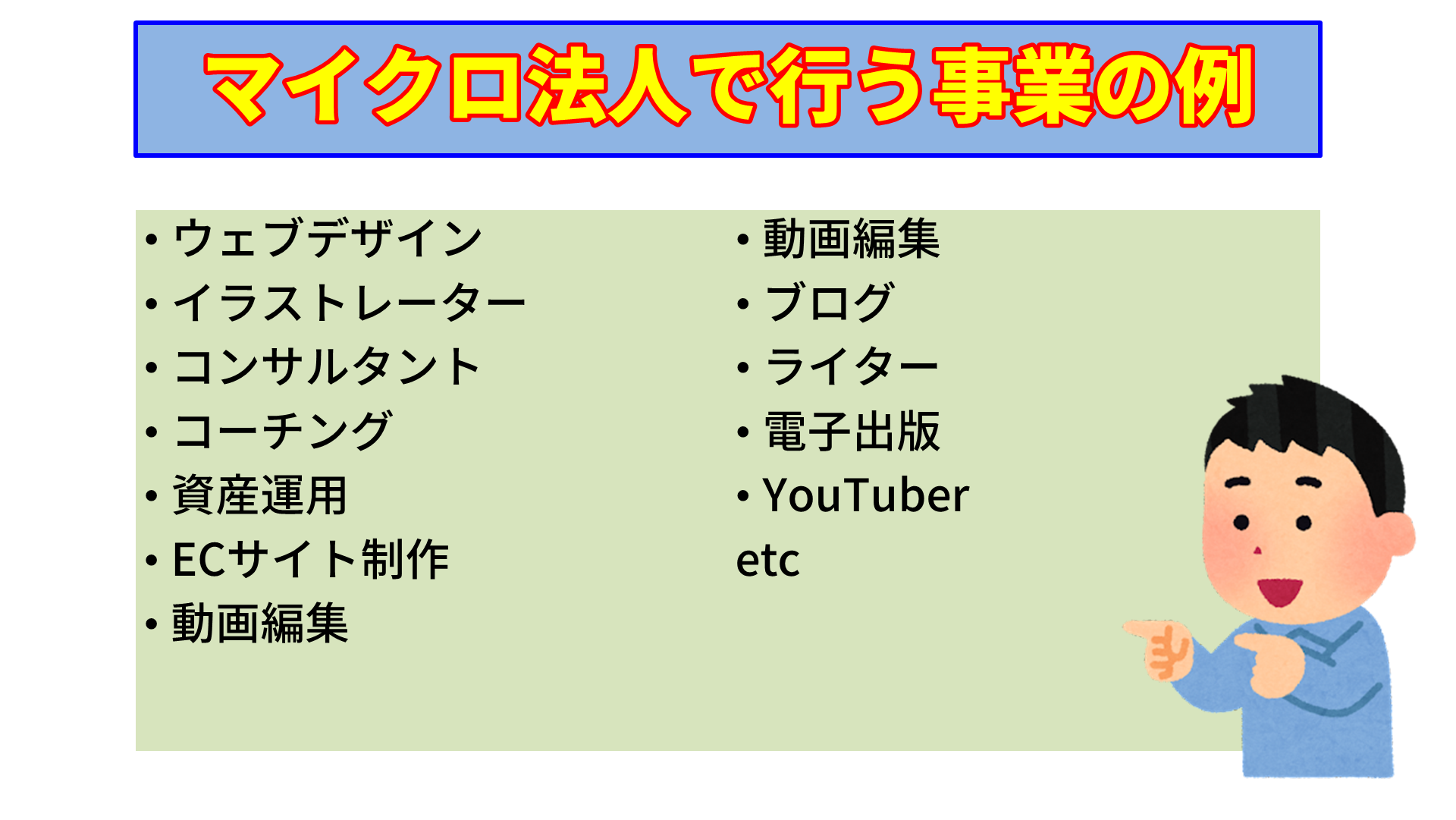

5.マイクロ法人の事業内容をどうする?

こちらはマイクロ法人で行う事業の一例です。

事業を選ぶポイントは、年80~90万円を安定して稼げる業種、ということになります。

おすすめは資産管理会社です。不動産や有価証券を持っていて、一定の資産運用益がある場合は、資産運用を事業内容とするマイクロ法人を立ち上げる事で、今回ご紹介したようなメリットを得られます。

資産管理会社については、こちらの記事をご参考にしてください。

まとめ

マイクロ法人は、ある程度利益が出ている個人事業主にとっては必須の知識です。

デメリット、注意点に留意しつつ、上手に活用して節税と保険料削減をしてください。

You Tube「経営者の資産防衛チャンネル」で税理士が詳しく解説していますので、こちらもあわせてご覧ください。