遊休地を保有しているものの、アパートやマンションを建てるほどの広さや資金はない、あるいは将来的に別の用途で使う可能性も残しておきたい…。そんな場合に、土地活用の選択肢として「駐車場経営」を検討する方が増えています。

比較的少ない初期費用で始められ、管理の手間も少ないというイメージがあるかもしれませんが、実際に収益を上げ、さらに節税効果を得るためには、いくつかの重要なポイントと注意点を理解しておく必要があります。

この記事では、駐車場経営の主な種類である「月極駐車場」と「コインパーキング」の違いから、それぞれの経営方法、そして駐車場経営がもたらす税務上のメリットと、見落としてはならないデメリットや注意点について、詳しく解説していきます。

The following two tabs change content below.

1. 駐車場経営の基本:月極駐車場とコインパーキング

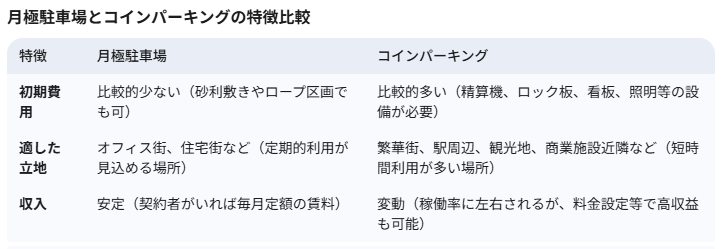

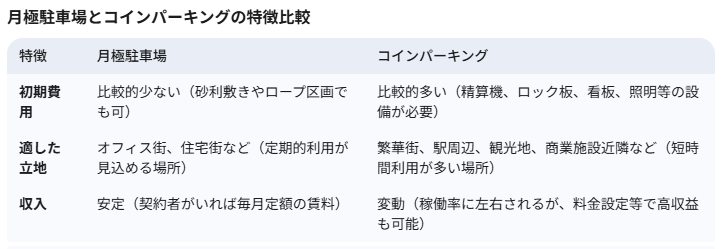

駐車場経営には、大きく分けて「月極駐車場」と「コインパーキング(時間貸し駐車場)」の2つの形態があります。それぞれ特徴が異なるため、土地の立地条件やオーナーの考え方によって、どちらが適しているかが変わってきます。

月極駐車場は、初期投資を抑えて手堅く始めたい場合に適しています。一方、コインパーキングは、設備投資が必要になるものの、立地や運営戦略次第では月極駐車場よりも高い収益を目指せる可能性があります。

主な経営方法とそれぞれの特徴

駐車場経営の運営方法には、主に以下の3つの方式があります。

- (1) 自主運営方式: 土地のオーナー自身が、駐車場の管理・運営のすべて(清掃、集金、トラブル対応、利用者募集など)を行う方法です。得られる収益はすべて自身のものになりますが、手間と時間がかかります。月極駐車場では、設備が少なくトラブルも比較的少ないため、自主運営しやすいと言えます。

- (2) 管理委託方式: 経営の主体はオーナーですが、管理業務(集金、清掃、クレーム対応、機器メンテナンスなど)を専門の管理会社に委託する方法です。オーナーの手間は大幅に軽減され、専門業者からの運営ノウハウに関するアドバイスも期待できますが、管理委託手数料が発生するため、その分収益は減少します。コインパーキングの場合、この方式がよく採用されます。

- (3) 一括借り上げ方式(サブリース方式): 土地を駐車場運営会社に一括で貸し出し、オーナーはその会社から毎月固定の賃料を受け取る方法です。駐車場の稼働状況に関わらず安定した収入が得られ、運営に関する手間は一切かかりません。初期費用も、多くの場合、運営会社が負担します(舗装費用などはオーナー負担となるケースもあります)。ただし、こちらも運営会社への手数料(マージン)が発生するため、自主運営や管理委託方式に比べて収益性は低くなるのが一般的です。コインパーキングでよく見られる方式です。

所得区分の違いと税務への影響

駐車場経営で得た所得は、その運営形態や規模によって、税務上の「所得区分」が異なり、これが税金の計算に影響します。

- 不動産所得: 月極駐車場経営で得られる所得は、原則として「不動産所得」となります。また、コインパーキングであっても、土地を一括借り上げ方式で業者に貸し出している場合は、その賃料収入は不動産所得に該当します。不動産所得の場合、青色申告を行うことで最大65万円の特別控除を受けられますが、そのためには「事業的規模」である必要があります。駐車場経営における事業的規模の明確な基準はありませんが、実務上は概ね駐車台数50台以上が目安の一つとされています。

- 事業所得または雑所得: コインパーキングを自主運営している場合や、管理委託方式で運営している場合は、その所得は「事業所得」または「雑所得」として扱われることが一般的です。事業所得として認められれば、青色申告による最大65万円の特別控除や、赤字が出た場合の損益通算(他の所得との相殺)、損失の繰越控除といった税務上のメリットを享受できます。雑所得の場合はこれらのメリットが限定的になります。

どの所得区分に該当するかは、経営の実態(自己の計算と危険において事業を遂行しているか、費やした時間や労力など)を総合的に勘案して判断されます。判断が難しい場合は、税理士などの専門家に相談することをお勧めします。

2. 駐車場経営の4つのメリット

駐車場経営には、アパート・マンション経営などの他の不動産投資と比較して、以下のようなメリットが挙げられます。

メリット①:比較的事業を始めやすい

アパートやマンションを建設する場合、数千万円から億単位の初期投資が必要になりますが、駐車場経営、特に月極駐車場であれば、土地の舗装や区画整理、車止め設置程度で済むため、数十万円から始められるケースもあります。ランニングコストも、固定資産税や都市計画税、小規模な修繕費程度で済むことが多く、比較的低リスクでスタートできます。

メリット②:狭い土地や変形地でも対応可能

アパートやマンションの建設には、ある程度の広さや整形な土地が求められますが、駐車場経営であれば、比較的狭い土地や、建物を建てるには不向きな変形した土地でも、駐車スペースと車両の出入り口が確保できれば事業化が可能です。

メリット③:他の用途への転用が容易

駐車場は、建物と違って撤去や原状回復が比較的容易です。将来的にその土地に自宅を建てたい、あるいは売却したいと考えた場合でも、賃貸マンション経営などと比較して、スムーズに他の用途へ転用しやすいという柔軟性があります。

メリット④:相続税の節税効果(小規模宅地等の特例)

駐車場として利用している土地は、一定の要件を満たせば、相続税の計算上「小規模宅地等の特例」の適用を受けられる可能性があります。この特例は、被相続人等が事業または居住の用に供していた宅地等について、一定の面積までその評価額を大幅に減額できる制度です。 駐車場の場合は「貸付事業用宅地等」に該当し、200平方メートルを限度として、相続税評価額を50%減額することができます。

特例適用のための注意点

ただし、この特例が適用されるのは、駐車場の上に建物または「構築物」がある場合です。構築物とは、アスファルト舗装、コンクリート舗装、砂利敷き(丁寧な造成が必要)、フェンス、駐車場設備(コインパーキングの精算機やロック板など)などが該当します。

単にロープで区画割りしただけ、あるいはコンクリートブロックの車止めを置いただけの、いわゆる「青空駐車場」の場合は、構築物があると認められず、特例の適用対象外となる可能性が高いです。

3. 駐車場経営の注意点

メリットがある一方で、駐車場経営には以下のような注意点も存在します。

注意点①:初期費用とランニングコストの発生

月極駐車場は比較的低コストで始められますが、コインパーキングを自主運営または管理委託方式で始める場合は、精算機、ロック板、看板、照明などの設備投資が必要となり、3~5台程度の規模でも300万円前後の初期費用がかかることがあります。

これらの設備は、それぞれの法定耐用年数(例:無人駐車管理装置は5年、看板は金属製なら10年、その他なら3年など)に応じて減価償却費として経費計上できます。

また、ランニングコストとして、設備のメンテナンス費用、故障時の修理・交換費用、電気代(コインパーキングの場合)、清掃費用なども考慮しておく必要があります。

注意点②:収益性が高くない場合がある

駐車場経営は、平面利用が基本となるため、同じ面積の土地でアパートやマンションを建てて多層階で貸し出す場合に比べて、収益性は一般的に低くなる傾向があります。高い利回りを追求したい場合には、他の土地活用方法と比較検討する必要があるでしょう。

注意点③:固定資産税・都市計画税が高くなる傾向

住宅が建っている土地(住宅用地)には、固定資産税・都市計画税の軽減措置(例えば、200平方メートル以下の小規模住宅用地は固定資産税評価額が6分の1になるなど)が適用されます。

しかし、駐車場として利用されている土地は、原則として「更地」または「雑種地」扱いとなり、この住宅用地の軽減特例の適用を受けることができません。そのため、同じ面積でも住宅用地に比べて税負担が重くなるのが一般的です。

【裏技】アパート入居者専用駐車場での特例適用の可能性

ただし、例外として、賃貸アパートの敷地と隣接し、そのアパートの入居者専用駐車場として一体的に利用されていると認められる場合には、その駐車場部分も住宅用地として軽減特例の対象となる可能性があります。

まとめ

駐車場経営は、遊休地活用の手軽な選択肢として、また相続税対策の一環として、多くのメリットを持っています。特に、アパート経営などに比べて初期投資が少なく、将来的な転用も比較的容易である点は魅力です。

しかし、月極駐車場とコインパーキングでは初期費用や収益特性が異なり、運営方法(自主、委託、一括借り上げ)によっても手間や収益、さらには税務上の所得区分まで変わってきます。

設備投資とその減価償却、固定資産税の負担、そして相続時の小規模宅地等の特例の適用可否など、税務上のポイントを正しく理解し、専門家である税理士にも相談しながら、立地条件や自身の目的に合った最適な経営計画を立てることが、駐車場経営を成功させるための鍵となります。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい注意点などを知りたい場合に、参考にしてください。