みなし贈与とは、贈与を受けていない、つまり財産をタダでもらってはいないはずなのに、贈与税が取られてしまうケースです。

みなし贈与がやっかいなのは、した側もしてもらった側もそんなつもりがないことが多いことです。しかも、贈与税は非常に高額になることが多く、大変なことになります。

ところが、どんな行為がみなし贈与にあたってしまうのか知ろうとしても、いまいちイメージしにくく、ピンとこないことが多いのではないでしょうか。

そこで、この記事では、みなし贈与のイメージを大づかみしていただくために、贈与税が取られてしまう根本的な理由と、知らず知らずのうちにみなし贈与になってしまっていることが多いケースについて十分に理解していただくことを目標として、お伝えします。

難しいこと、細かいことには極力立ち入らずに済むようにしますので、最後までご覧いただけたらと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.贈与税とは

1.1.贈与税は相続税逃れを防ぐのための税

みなし贈与は贈与税が取られるケースです。そこでまず、贈与税が何なのかについて簡単におさらいしておきます。

贈与税は、「相続税逃れ」を防ぐための制度です。

どういうことかというと、相続税がかかるのは、「亡くなった人」を家族(相続人)が相続する場合です。そこで、生きているうちに家族や他人に財産をタダで与えることで(贈与)、相続税逃れをしようとすることが考えられます。

贈与税は、そういう相続税逃れを防ぐため、生前の贈与に相続税よりも高い税率をかけるものです。

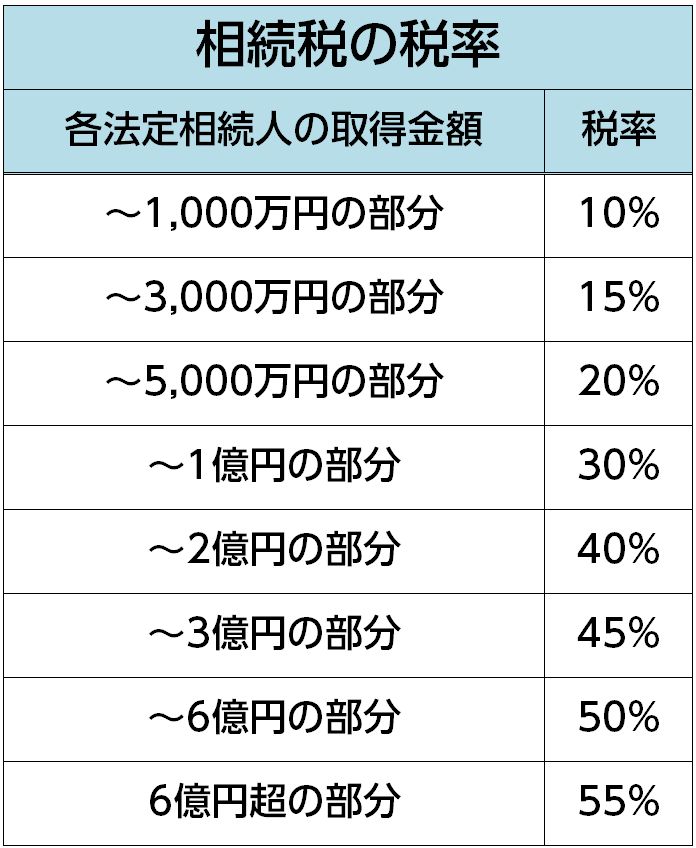

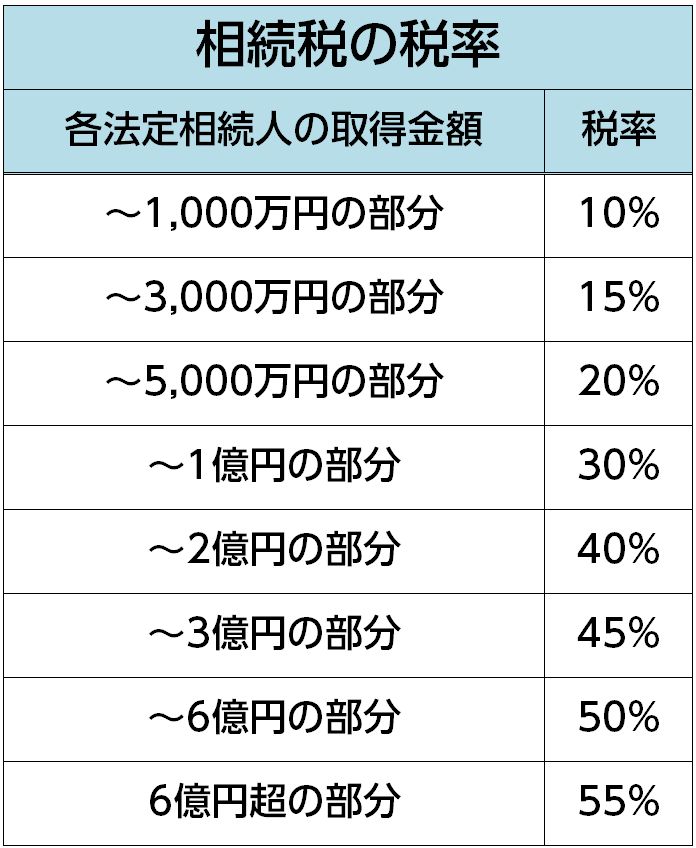

参考までに、相続税の税率と贈与税の税率を比べてみてください。贈与税の方がかなり税率が高いのです。

1.2.小口の贈与・家族への贈与等は例外あり

ただし、小口の贈与にまでいちいち贈与税を取るのは理不尽なので、1年あたり110万円までの贈与は非課税になっています(暦年贈与)。

また、家族への贈与、たとえば家族が家を買うのにお金を出してあげたり家を継がせてあげたり、教育資金を出してあげたりするのは全く不自然なことではなく、相続税逃れにはならないことが多いです。そこで、家族間の贈与で一定の場合には、贈与税が取られなかったり軽減されたりしています。

これらの例外については『相続税対策に生前贈与を活用する7つの方法と注意点』をご覧ください。

以上のように、贈与税は、相続税逃れを防ぐために、贈与に対して原則として多額の税金をかけるものです。

2.みなし贈与として贈与税が取られてしまう場合

みなし贈与とされてしまうのは、「財産をタダでもらったのと実質的に同じと評価できる場合」です。こういう場合は「贈与税逃れ目的の可能性がある」ということです。

しかし、贈与税逃れ目的の可能性はあくまで可能性にすぎません。贈与税逃れするつもりのない場合も非常に多く、これが厄介なのです。

法令上、「みなし贈与」として贈与税が課税されるのは主に以下の4つのケースです(※)。

- 時価の80%未満の価格で買った場合

- 時価の80%未満の価格で買ったと同視される場合

- 借金等を大幅に棒引きしてもらった場合

- 他人が保険料を支払っていた保険の保険金等を受け取った場合

以下、それぞれについて説明していきます。

※他に、「信託受益権」というものに関する「みなし贈与」もありますが、細かい知識が必要になってややこしいのでこの記事では割愛します。また、「4.他人が保険料を支払っていた保険の保険金等を受け取った場合」と同様に考えられるものとして、「定期金給付契約」の掛金等を他人が払っていた場合というのもありますが、特殊なので割愛します。

2.1.時価の80%未満の価格で買った場合

「タダであげると贈与税がかかるならとりあえず値段が付いていればいいだろう」とばかりに、時価よりも低い価格をつけて売買の形だけを整えることがあります。

これは、贈与税逃れとして使われやすいと言えます。そこで、買主には贈与税が課税されます。よく「低額譲受」と言われるものです。

「著しく低い価格」の基準については、裁判所は、さまざまな事情を考慮の上「社会通念にしたがい」判断すると言っているだけで明確な基準を設けていません。ただし、土地については、代金が時価の80%を下回れば「著しく低い」と言えるとした裁判例があります(東京地裁判決平成19年8月23日)。

この基準はあくまで土地に関するものです。しかし、他の財産についても参考になると考えた方が良いでしょう。代金が時価の80%を下回ると「著しく低い」と判断されてしまうということは、あまり大きな値引きはできないということです。かなりシビアに見られていると考えて間違いありません。

2.2.時価の80%未満の価格で買ったと同視される場合

低額で買った場合だけではなく、それと同視されてしまう場合も、「みなし贈与」にあたります。そしてこれが最も気づきにくいのです。

2.2.1.オーナー企業・同族企業が資産を安く買い取る場合等は要注意

よくあるのが、会社と経営者が運命共同体になっているオーナー企業や同族企業での株主と会社が土地等の事業用資産を著しく低い価格で譲り受けた場合です。

なぜなら、会社が財産を低額で譲り受けることで会社の資産が増えるからです。会社の資産が増えるということは、経営者が持っている株式の価値が上がるということです。

そこで、株式の価値が上がった分について贈与を受けたとみなされ、贈与税が課税されるのです。

経営者の方が直接利益を受けるわけではないので、なかなかイメージしにくく、気づきにくいものです。したがって、オーナー企業において、会社で事業用資産を購入する時はよくよく注意が必要です。

2.2.2.必要に迫られ会社が株主から株式を安く買い取るとみなし贈与に

深刻な例をもう一つご紹介します。

たとえば、Aさんが経営しているオーナー企業で、小口の株主Bさんがいて、株式をAさん一人に集中するために会社がBさんから株式を買い取るケースを考えてみましょう。「自己株式の買取」と言われるものです。

なぜ株式を特定の株主に集中させる必要があるかというと、株式が分散していると会社の意思決定や運営に支障をきたすリスクがあり、また、オーナーから後継者への引き継ぎにとっても不都合だからです。

この場合、株式の評価額は莫大な額になることが多いのです(※)。そうなると、会社(≒Aさん)の側では買い取れなくて困るし、Bさんも売れなくて困ります。そこで、話し合って買取価格を低く抑えることが考えられます。

ところが、これをやると、その結果、AさんはBさんから「みなし贈与」を受けたとして課税されてしまうのです。

どういうことかというと、会社がBさんから株式を安く買うと、代わりにAさんの株式の価値が高くなります。これは、Bさんが株式を値引きして会社に売ったことによって、その分の額をAさんにプレゼントしたとみることができます。そして、これが「みなし贈与」にあたってしまうのです。

なお、Bさんの側では、会社に株式を買い取ってもらう場合、代金はふつう、もともと出資した額よりは高いので、差額に対して所得税が課税されます。これを「みなし配当」と言います(※※)。

また、会社に時価で売ったとみなされて所得税が課税されてしまいます。これを「みなし譲渡所得課税」と言います(※※※)。

つまり、「みなし贈与」「みなし配当」「みなし譲渡」の「トリプル課税」を食らうおそれがあるということです。頭の片隅に置いておいていただけたらと思います。

※株式の評価方法については詳しくは『株式の評価方法|株式の相続税対策に役立つ全知識まとめ』をご覧ください。

※※「みなし配当」については詳しくは『みなし配当課税とは?2つのパターンとそれぞれの注意点』をご覧ください。

※※※「みなし譲渡所得課税」については詳しくは『みなし譲渡所得|利益がないのに税金を取られる理由と注意点』をご覧ください。

2.3. 借金等を大幅に棒引きしてもらった場合

借金等を大幅に棒引きしてもらった場合も、実質的に財産が増えたのと同じなので、「みなし贈与」として贈与税が課税されます。これはイメージしやすいと思います。

2.4.他人が保険料を支払っていた保険の保険金等を受け取った場合

最後に、他人があなたを受取人として保険に加入して、保険料を支払っていた場合です。

ただし、「みなし贈与」が問題になるのは、あくまで、あなたが保険金を受け取った時に、保険料を支払った人が生きていた場合に限ります(※)。

たとえば、あなたのお父様がお母様に生命保険をかけ、あなたが死亡保険金の受取人になっていたケースです。そして、お母様に万一のことがあってあなたが死亡保険金を受け取ったとします。

この場合、お父様が本来受け取るべき死亡保険金をあなたに贈与したのと同視できます。したがって、「みなし贈与」として贈与税の対象になるのです。

※典型的なケース、つまり保険加入者が自分自身に保険をかけていて、その人が亡くなったためあなたが死亡保険金を受け取った場合は、死亡保険金は「みなし相続財産」として相続税の問題になります。詳しくは『死亡保険金の相続税を抑えるのに絶対に知っておくべき3つの制度』をご覧ください。

まとめ

タダで財産を譲り受けたわけでもないのに贈与税が課税されてしまう「みなし贈与」に関して、主な4つのパターンについて整理して説明してきました。

みなし贈与は贈与税逃れ防止のための制度ですが、贈与税逃れのつもりがなくても「みなし贈与」にあたると贈与税が取られてしまうことがあります。そうなってからでは遅いので、この記事でお伝えした内容を十分に理解しておいていただき、もしも判断が微妙な場合には税理士等の専門家に相談してみることをおすすめします。