個人事業主と会社とを問わず、中小企業経営者の皆様にとって事業承継、つまり、自分が経営する事業を誰にどうやって引き継ぐのかということは、重要な問題だと思います。

事業を存続させたいのであれば、まずは後継者を見つけ、育成しなければなりません。また、後継者が決まっている場合も、引き継ぎをスムーズに行う必要があります。

この記事では、後継者を見つけて育成するのをサポートする制度と、事業承継に伴うリスクに対処するための制度について、できるだけ分かりやすく説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|事業承継とは何か

事業承継は、自分が経営する事業を、引退に伴い後継者に引き継ぐことです。

個人事業主であれば有形の事業用財産や取引先・ノウハウといった無形の財産を全て一体として承継させることです。

他方、会社、特に株式会社であれば、株式の全部または大部分を譲渡することです。

いずれの場合でも、後継者に財産・株式を無償で譲渡する場合には、相続税または贈与税がかかります。

後継者がいない場合は、まず後継者を見つけて育成しなければなりません。

また、後継者がいる場合には、事業の引継ぎに伴う混乱やダメージをできる限り抑えて、承継がスムーズに行われるようにしなければなりません。

1.後継者の発見・育成をサポートする制度がある

1-1.後継者の発見と育成には時間がかかる

まず、後継者の発見と育成に時間がかかるという話をします。

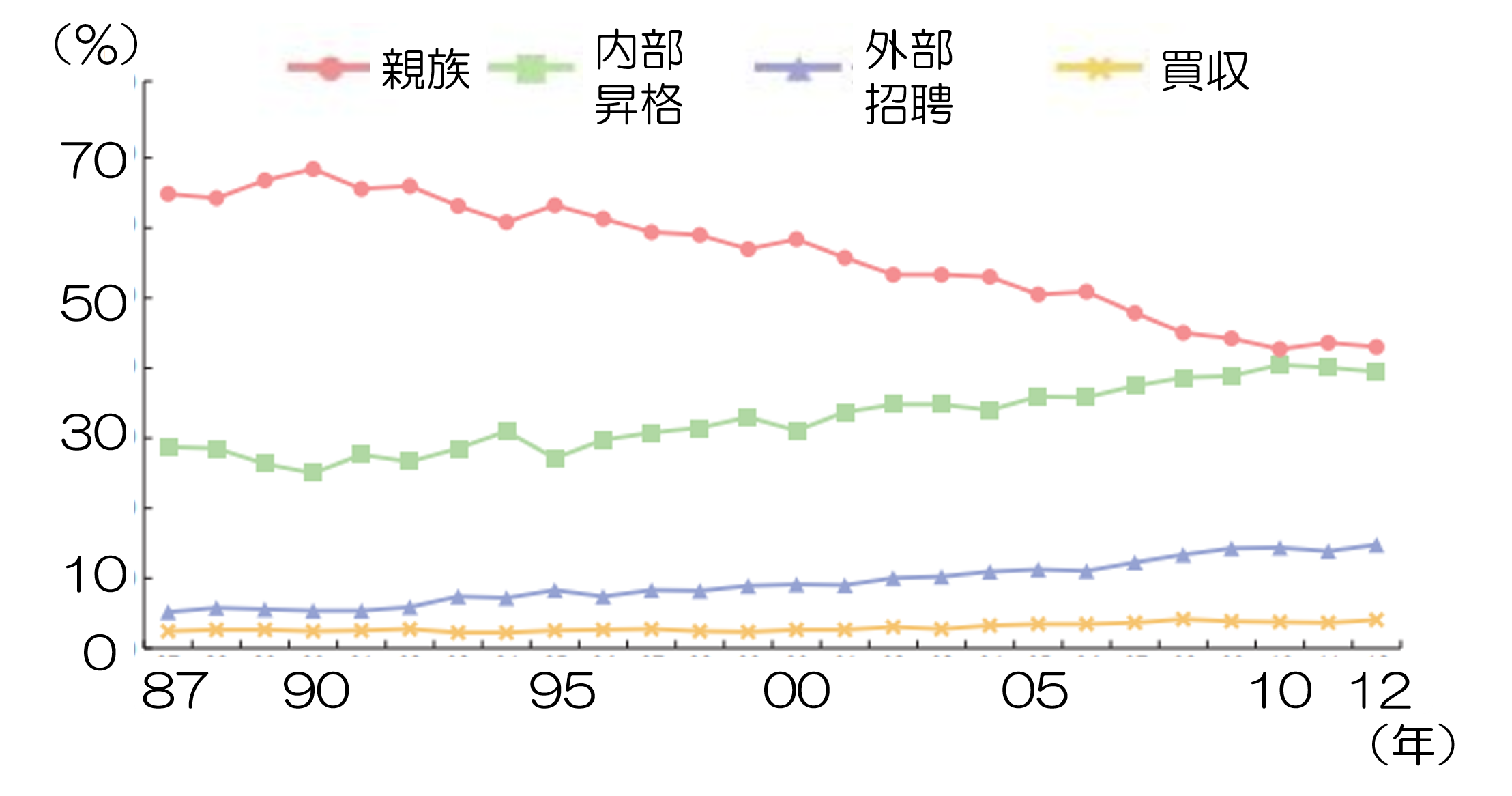

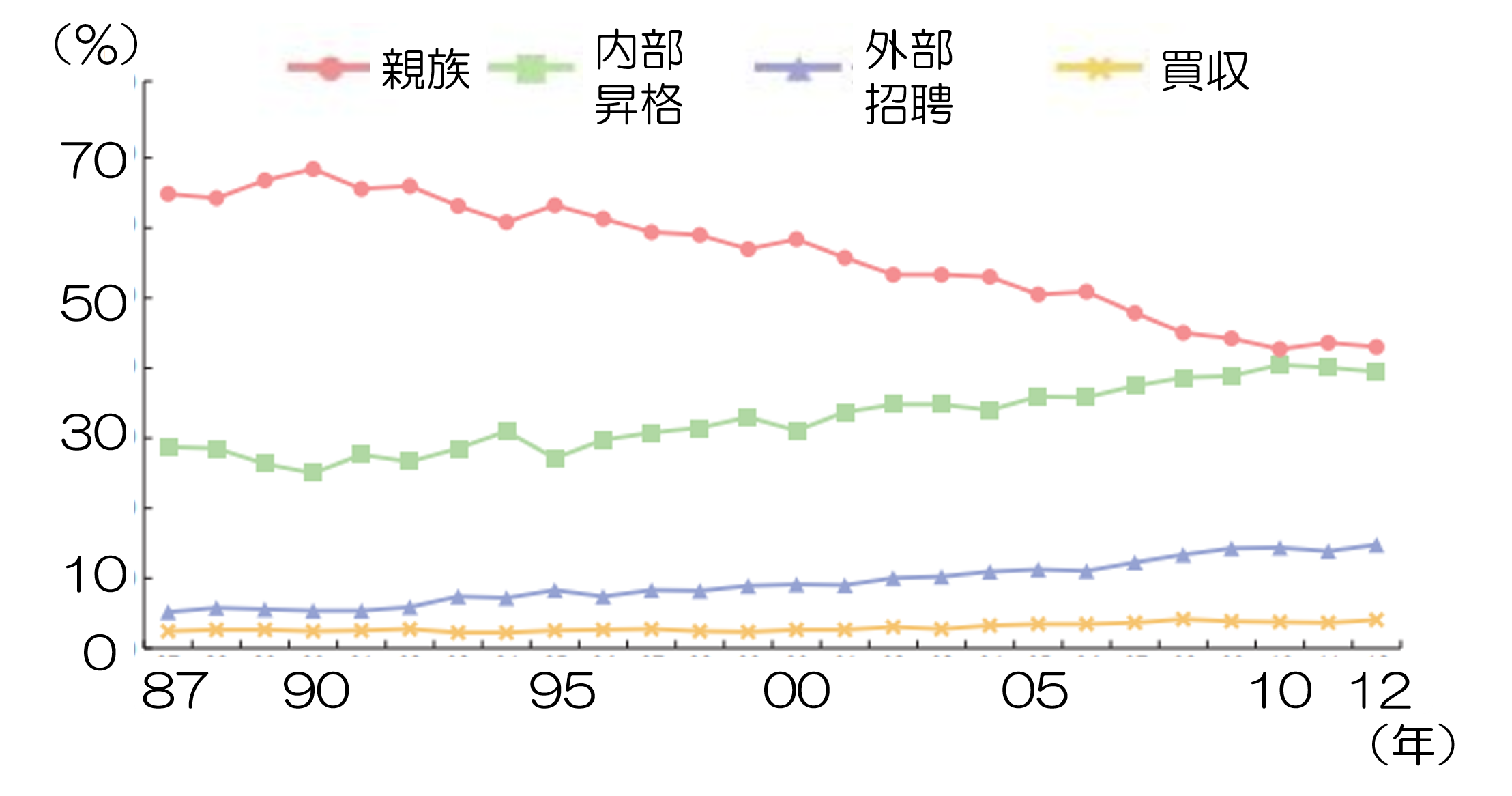

中小企業の場合、かつては子どもなどの親族が後継者になる場合が圧倒的多数でした。しかし、今日では、職業の多様化や職業に対する意識自体の変化に伴い、必ずしも親族が後継者になってくれるとは限らなくなりました。いわゆる少子化も、その傾向に拍車をかけています。そんな中で、従業員を内部昇格させて後継者にしたり、外部から招いた人物を後継者にしたりするケースが次第に増えてきています。

〈形態別の事業承継の推移〉※中小企業庁「中小企業白書2014」より

しかし、中には、後継者が見つからず、泣く泣く自分の引退とともに廃業に追い込まれるケースもあります。そして、今後少子化が進んでいくと、後継者が見つからないというケースがますます増えていくことが予想されます。

せっかく続けてきた事業を後進に引き継ぎたくても引き継ぐことができないというのは、もったいないことです。その事業を営んでみたいというニーズがあるならばなおさらです。

しかも、運よく後継者にしたい人物が見つかり、その人物もその気になってくれたとしても、その人物が本当に後継者になれるかは別問題です。その人物が後継者にふさわしい能力を備えているとは限らないし、自分と同じように従業員や取引先、銀行等との信頼関係を築けるとは限りません。

つまり、後継者の育成にはある程度の時間とそれなりのノウハウが必要です。

そこで、後継者を見つけて育成したいという中小企業のために、国・地方を挙げて後継者の発見・育成をサポートしようという動きがあります。次に紹介します。

1-2.国・商工会の後継者の発見・育成のサポートの動きがある

国(中小企業基盤整備機構)による支援

中小企業基盤整備機構は、後継者問題に悩む中小企業のために、「事業引継ぎ相談窓口」を全ての都道府県に設置しています。また、特に事業引継ぎ支援の需要が多い全国47都道府県に「事業引継ぎ支援センター」が設置され、後継者を求めている企業とその事業をやってみたいという人とのマッチングや、専門家による具体的な支援が行われています。

各地の事業引継ぎ支援センター・事業引継相談窓口の一覧は、「中小機構のHP」をご覧ください。

各地の商工会議所による支援

各都道府県・市町村の多くの商工会議所が、事業承継の支援を行っています。具体的には、後継者を探している企業と起業を志している人とのマッチングや、事業譲渡をしたい企業と事業を譲り受けたい企業とのマッチングを行っています。

詳しくは、最寄りの商工会議所のHPをご覧になってみてください。

2.事業承継に伴うリスクに対処するための手段

後継者が見つかり、育成できたとしても、今度は、後継者にスムーズに事業を引き継がせなければならないという新たな問題に直面することになります。

事業承継に伴うリスクは大きく分けて以下の3つです。これらは、古くから事業承継の際の問題点として指摘されてきたものです。

- 後継者に承継させた事業用資産・株式について旧経営者の相続人が遺留分を主張してくるリスクがある

- 後継者は社会的信用が乏しく融資が受けにくいため、事業承継時の資金が不安

- 事業用財産・株式の譲渡に伴う相続税・贈与税の負担が重い

以下では、それらに対処するための手段を紹介します。

2-1.承継される事業用資産・株式について遺留分を主張されないための手段

まずは、「後継者に承継させた事業用資産・株式について相続人が遺留分を主張してくるリスクがある」という問題に対する対策です。

遺留分とは何か

ここで、「遺留分」について簡単に説明します。

たとえば、遺産を残す人(被相続人)が遺言で遺産の全てをアカの他人にあげてしまったとします。そうすると、本来相続できたはずの相続人(法定相続人)が、遺産がもらえないことになってしまいます。そんな場合に、法定相続人が本来の自分の取り分(法定相続分)のうち一部だけ、自分のものだと主張することができます。それが、遺留分です。

遺留分は配偶者・子ども・孫ならば法定相続分の1/2、親・祖父母ならば法定相続分の1/3です。

後継者に事業用資産・株式を譲り渡した場合、相続の段階になって旧経営者の遺族が「遺留分」を主張してくる可能性があります。その場合には、後継者は遺族に遺留分に相当する金額を支払わなければならなくなります。

これは、遺族のうち1人が後継者になった場合でも同じ問題が起きます。

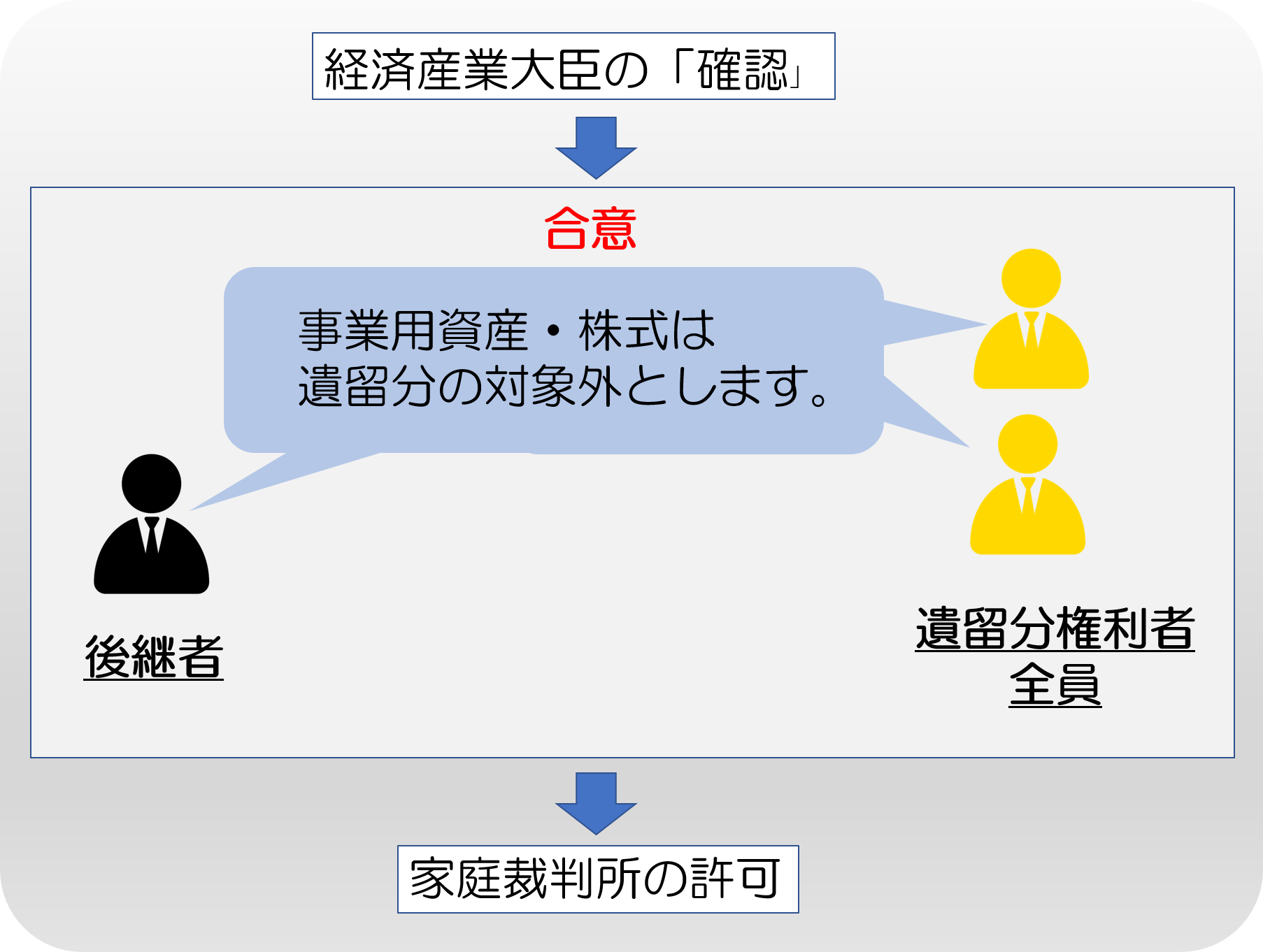

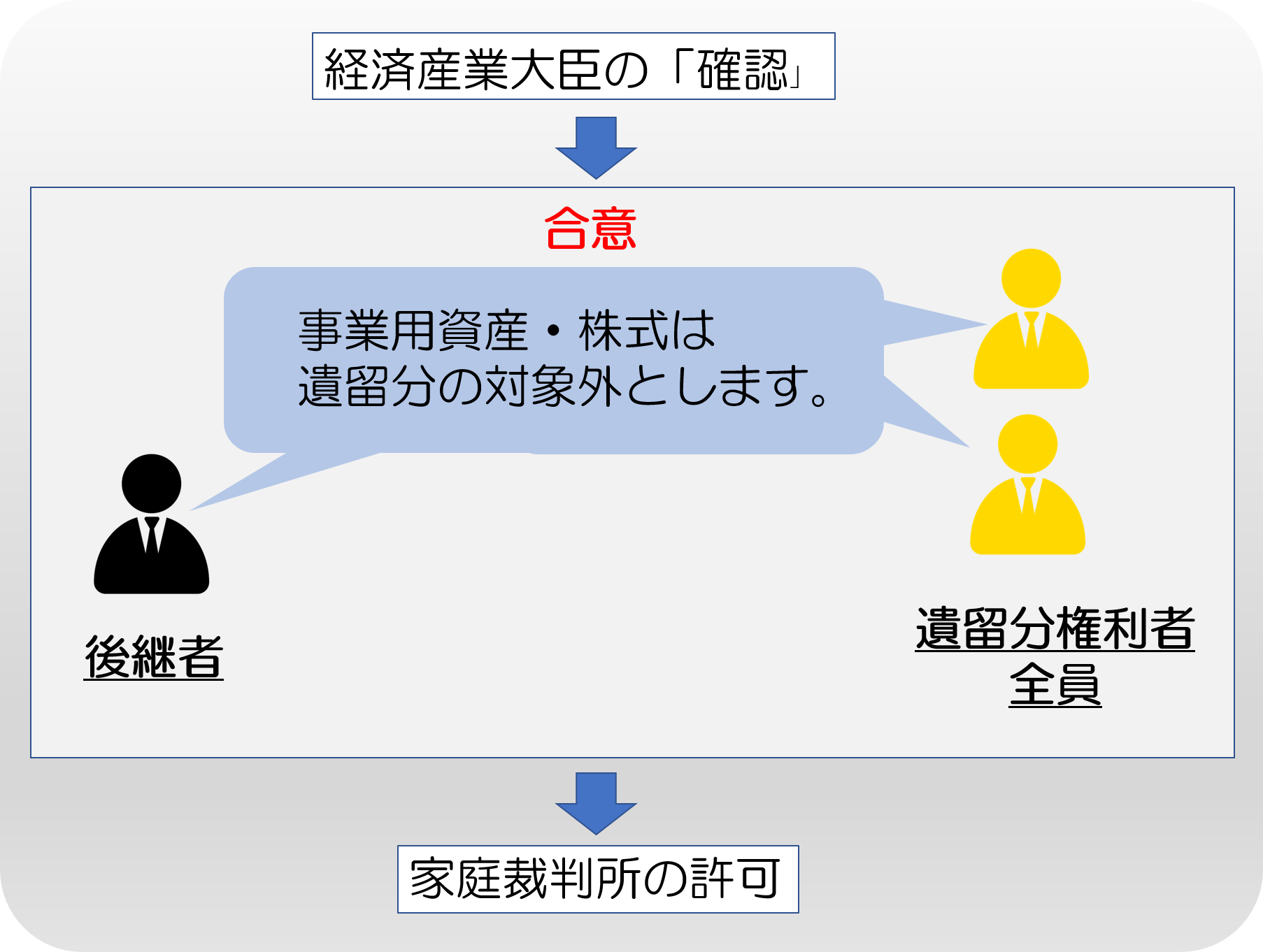

承継される事業用資産・株式を遺留分の計算から除く方法

後継者は、先代経営者が生きているうちに、遺留分をもつ人(遺留分権利者)全員との間で、承継の対象となる事業用財産・株式を遺留分の計算から除くという合意をすることができます。

ただし、後継者は経済産業大臣の「確認」を受ける必要があります。

また、本来の相続人の遺留分が少なくなってしまうので、家庭裁判所の許可が必要です。

この手続を済ませておけば、後継者が引き継いだ事業用財産・株式について遺族が遺留分を主張してくることはなくなります。

ただ、遺留分権利者全員の同意が得られないことも考えられます。そのような場合には、「日本政策金融公庫法・沖縄振興開発金融公庫法の特例」の利用が考えられます。また、生命保険を利用して資金を準備することが考えられます。これは後で説明します。

2-2.事業承継時の資金の不安をカバーする手段

「中小企業信用保険法の特例」を利用して融資を受ける

「中小企業信用保険法の特例」とは、事業承継の際に必要なお金を金融機関等から融資してもらう場合に限って、「信用保証協会」に特別に保証をしてもらえる枠を設けるものです。

どういうことなのか説明しましょう。

たとえば、普段、銀行等から融資を受ける時を思い浮かべてください。保証人になってくれる人や会社がいなければ「信用保証協会」に保証人になってもらうことになります。ただし、保証してもらえる金額には限度があります。

しかし、事業承継の場合には事業承継それ自体にコストがかかることがあります。また、事業承継の直後で後継者の信用が少ないうちは、運転資金を融資してもらうのが難しくなることがあります。事業承継から間もない中小企業にとって、そのダメージは大変なものです。

そこで、この「中小企業信用保険法の特例」の出番です。

この特例は、事業承継の場合には、「信用保証協会」に保証してもらえる金額について、別枠を設けるものです。

この特例の利用には、経済産業大臣の認定を受けることが必要です。

細かい説明については経済産業省近畿経済産業局のHPをご覧ください。

「日本政策金融公庫法・沖縄振興開発金融公庫法の特例」を利用して融資を受ける

上の「中小企業信用保険法の特例」は企業が融資を受けやすくなる制度でした。

それに対して、「日本政策金融公庫法・沖縄振興開発金融公庫法の特例」は、後継者個人が融資を受けられるものです。

つまり、後継者は、事業承継の時に、以下のような資金が必要になります。

- 事業用資産・株式の買い取り資金

- 遺留分を主張してきた旧経営者の遺族への支払いのための資金

- 事業用資産・株式についての相続税・贈与税を納税するための資金

そのため、それらの資金を「日本政策金融公庫」「沖縄振興開発金融公庫」から低利率で融資してもらえるというものです。

この特例の利用についても、経済産業大臣の認定を受けることが必要です。

細かい説明については経済産業省近畿経済産業局のHPをご覧ください。

生命保険で各種資金を準備する

上でも述べましたが、後継者は、事業承継の時に、以下のような資金が必要になります。

- 事業用資産・株式の買い取り資金

- 遺留分を主張してきた旧経営者の遺族への支払いのための資金

- 事業用資産・株式についての相続税・贈与税を納税するための資金

そして、親族を後継者にする場合には、これらの資金の準備のために生命保険を利用するという手があります。

どういうことかというと、経営者に生命保険をかけておき、死亡保険金の受取人を後継者にしておくのです。

そうしておいて、もし経営者が死亡すれば後継者が死亡保険金を受け取り、それを相続税・贈与税の納税に充てることができます。

詳しくは、生命保険で事業承継対策するとき重要な5つのポイントをご覧ください。

2-3.株式の譲渡にかかる相続税・贈与税の猶予を受ける手段

後継者は、旧経営者の死亡によって株式を相続した場合は相続税を支払わなければなりません。

また、旧経営者から生きているうちに株式を譲り受けた場合は贈与税を支払わなければなりません。

これらはいずれもかなりの負担になります。

そこで、上場していない中小企業の株式については、納税猶予の特例が設けられています。贈与税については後継者が旧経営者の親族でなくてもよいことになっています。

重要な条件は以下の3つです。

- 代表者の地位を引き継ぐこと

- 事業を一定期間継続すること

- 既存の雇用をある程度維持すること

これらの条件が満たされている限り、後継者の相続税・贈与税が半永久的に「猶予」されます。

以前はこれらの条件の中身が非常に厳しく設定されていて、利用しにくい制度でした。しかし、2018年4月から、これらの条件がゆるめられ、活用しやすくなっています。

詳しくは中小企業庁HPをご覧ください。

まとめ

事業承継には、まず、後継者を見つけ、育成する必要があります。これには時間がかかり、ノウハウも必要なので、お困りの場合には国や商工会のサポートを積極的に利用することをお勧めします。

また、後継者がいる場合でも、事業承継には様々なリスクがありますので、それらのリスクに対処しダメージを最小限に抑えるための方法や各種制度を押さえておく必要があります。

事業承継は、どの企業もいつかは必ず直面する問題です。この記事で紹介した制度や手段をよく理解して、将来を見据えて有効な対策をとっていただければと思います。