法定相続分とは?相続対策に欠かせない3つの基礎知識

- 2021年5月31日更新

法定相続分は、遺言等が残されていなかった場合に、各相続人が遺産を相続できる割合です。

円満な相続のためには遺言を残していただくことを強くおすすめしますが、そのためには、遺言がない場合の法定相続分についてしっかり理解しておくことがスタートとなります。

法定相続分に関する民法のルールは、ごく一般的な社会常識を基に作られています。なので、背後にある社会常識を理解すれば、必要最低限のことはマスターできます。

この記事では、法定相続分について、必ず押さえていただきたい3つの基礎知識をお伝えします。この記事をお読みになれば、相続対策を立てる上での必要最低限の基本をマスターできるはずです。是非とも最後までお読みになって、役に立てていただけたらと思います。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

- 航空機のリースの節税の仕組みとメリット・デメリットの全て - 2024年12月12日

- 養老保険で従業員の退職金を準備するメリット・デメリット - 2024年12月10日

- 養老保険の逆ハーフタックスプランは「節税」になるのか? - 2024年11月29日

目次

はじめに|円満な相続の準備のため法定相続分を知らなければならない

相続対策は、大きく分けて3つあります。

- できるだけ各相続人の立場を配慮して相続財産を公平に分けてあげること(公平・妥当な相続財産分配)

- 相続人の相続税の負担を軽くしてあげること(相続税対策)

- 相続人の相続税の納税資金を準備してあげること(納税資金対策)

この中で、最も重要なのが、1つめの「公平・妥当な相続財産分配」です。

円満な相続には、遺言を残しておくことが必要です。なぜなら、相続で最も尊重されるべきなのは遺産(相続財産)を遺すあなたの遺志だからです。

ただし、遺言を残しさえすればいいというわけではありません。遺言の内容がしっかりしていなければなりません。遺言の中身が公平・妥当なものになるようにする必要があるのです。さもないと、相続人の方々は、あなたの意図を図りかねてかえって頭を抱えてしまうことになりかねません。

したがって、2つめの「相続税対策」と3つめの「納税資金対策」は、あくまでオマケの話といっても過言ではありません。

なお、「公平な相続財産分配」はよく「争族対策」とも呼ばれますが、ある意味、誤解を招く表現だと思っています。あたかも、相続争いになることにクローズアップしていて、ともすれば相続の「本質」を見失ってしまうからです。

では相続の「本質」とは何でしょうか。それは、残されたご家族へとスムーズに遺産を引き継ぎ、ご家族が仲良く暮らしていけるよう環境を整えてあげることに尽きます。

それぞれのご家族に対するあなたご自身の思いの伝わる遺言書を作成することで、ご家族が末永く仲良く暮らしていくことが可能になるのです。そして、そのためにこそ、法定相続分に関する基本的な知識と考え方を押さえておく必要があるということです。

これから、法定相続分について、以下の3つの基礎知識をお伝えします。

- 法定相続分の計算は大きく分けて8パターン

- 相続人には最低限の相続分(遺留分)がある

- 相続人が相続できない場合にその下の世代が相続することがある(代襲相続)

ここで、注意していただきたい用語があります。それは、「相続人」と「被相続人」の区別です。「相続人」は相続する人、「被相続人」は相続される人です。あなたが「被相続人」だとすれば、あなたを相続するご家族が「相続人」です。似ていますが真逆の意味ですので、きっちり押えておいてください。

1.法定相続分の計算は8パターン

1.1.相続人の順位|妻は必ず相続人、その他は「①子→②親→③兄弟姉妹」

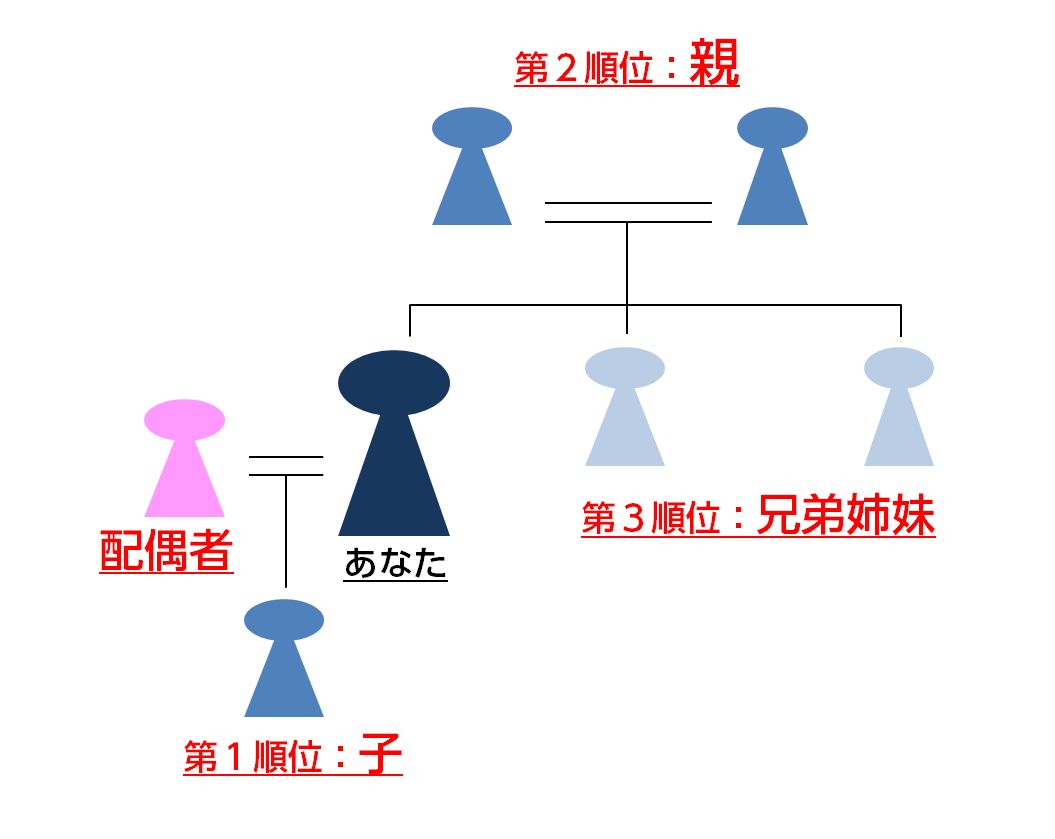

法定相続分は、配偶者の有無と、相続人の順位によって決まります。ですので、まず、誰が相続人になりうるかということと、相続人の順位についてお伝えします。下図をご覧ください。赤字で示したのが、相続人になる可能性がある親族です。

あなたに万一のことがあった場合、必ず相続人になるのは配偶者、相続人になる可能性があるのは子、親、兄弟姉妹です。そして、子、親、兄弟姉妹には順位が付いています。

1.1.1.配偶者は必ず相続人になる

配偶者(夫または妻)は必ず相続人になります。なぜかというと、婚姻届を提出して法律上夫婦となっている以上、あなたと運命共同体と扱われるからです。これは、たとえあなたと別居して別々に生計を営んでいた場合でも同じです。

なお、内縁の配偶者は、逆に、どれほどあなたと長く生活を共にしても相続人になれません。内縁配偶者の方に財産を遺してあげる方法については、別の機会に改めてお伝えします。

1.1.2.配偶者以外は①子→②親→③兄弟姉妹の順で相続人になる

配偶者(夫または妻)以外の相続人には順位が付けられています。

- 1位:子(養子、非嫡出子も含む)

- 2位:親

- 3位:兄弟姉妹

この順位は、あなたに経済的に頼っている可能性が高い順になっています。つまり、最もあなたに経済的に頼っていることが多いのが子どもで、次いで親、兄弟姉妹の順になるということです。そして、その分、順位が下がるほど、配偶者と比べての法定相続分が少なくなっていきます。

以下、具体的に見ていきましょう。

1.2.配偶者だけが相続人の場合

配偶者は常に相続人になります。したがって、まず、配偶者以外に相続人がいない場合は、配偶者が100%相続します。

1.3.子(第1順位の相続人)が相続人になっている場合

子がいれば、第1順位の相続人として相続することになります。そして、子の法定相続分は、配偶者との関係で決まります。したがって、配偶者がいる場合といない場合とに分けて説明します。

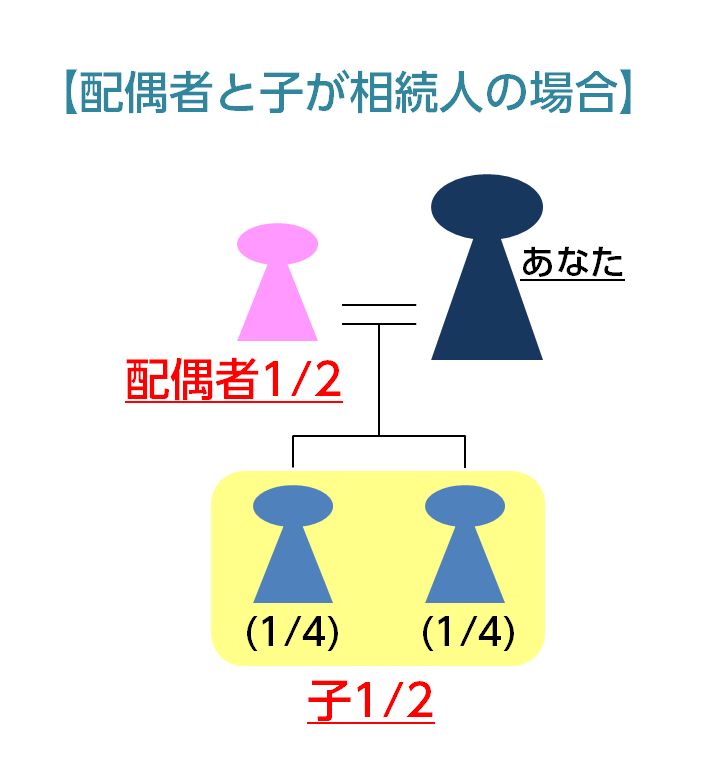

1.3.1.配偶者と子(第1順位の相続人)が相続人の場合

配偶者と子がいる場合は、法定相続分は

配偶者:子=1/2:1/2

となります。

子が複数の場合は、子の相続分を頭数で分け合います。「子」は実子だけでなく養子も含みます。また、配偶者との間の子なのか婚外子なのかによって差別されることはありません。

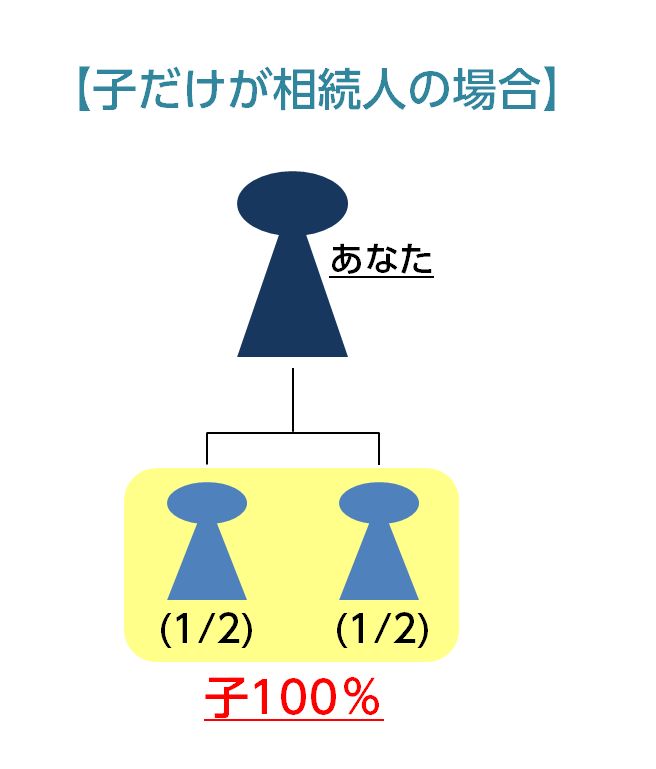

1.3.2.子(第1順位の相続人)だけが相続人の場合

他方、配偶者がおらず子だけが相続人の場合は、子が全部を相続します。子が複数の場合は、子の相続分を頭数で分け合います。

1.4.親(第2順位の相続人)が相続人になっている場合

子がいない場合、親が第2順位の相続人として相続します。親の法定相続分も、配偶者との関係で決まります。

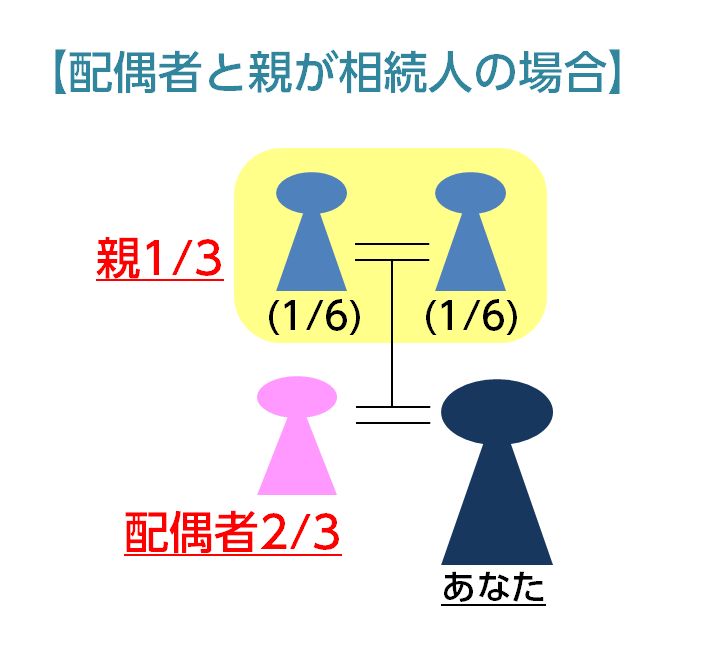

1.4.1.配偶者と親(第2順位の相続人)が相続人の場合

配偶者と親が相続人になる場合は、

配偶者:親=2/3:1/3

となります。両親が健在ならば両親が親の相続分を1/2ずつ分け合います。

1.4.2.親(第2順位の相続人)のみが相続人の場合

親が相続人になっている場合、配偶者がいなければ、親が全部を相続します。両親が健在ならば両親が親の相続分を1/2ずつ分け合います。

1.5.兄弟姉妹(第3順位の相続人)が相続人になっている場合

子がおらず、親もいない場合、兄弟姉妹が第3順位の相続人として相続します。兄弟姉妹の法定相続分も、配偶者との関係で決まります。

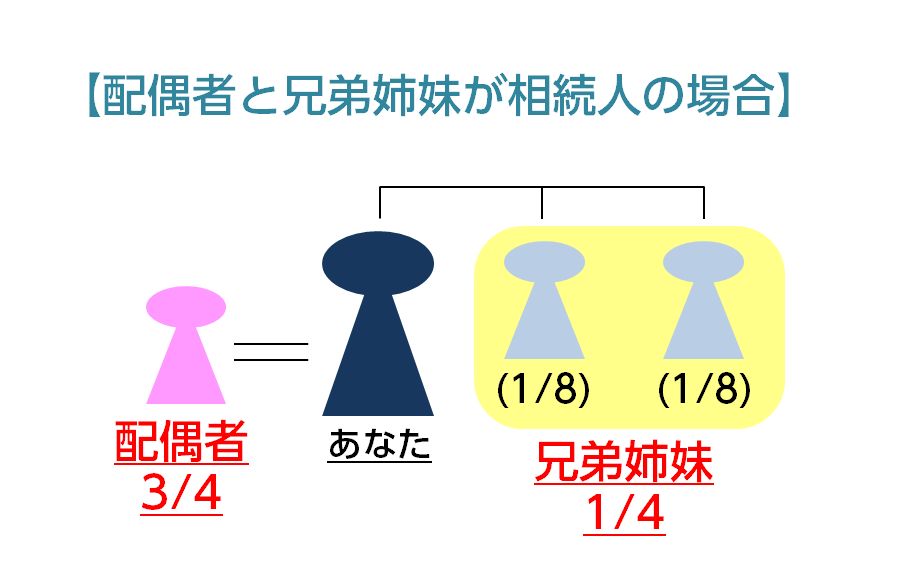

1.5.1.配偶者と兄弟姉妹(第3順位)が相続人の場合

兄弟姉妹以外に配偶者がいれば、

配偶者:兄弟姉妹=3/4:1/4

となります。兄弟姉妹が複数いれば相続分を頭数で分け合うことになります。

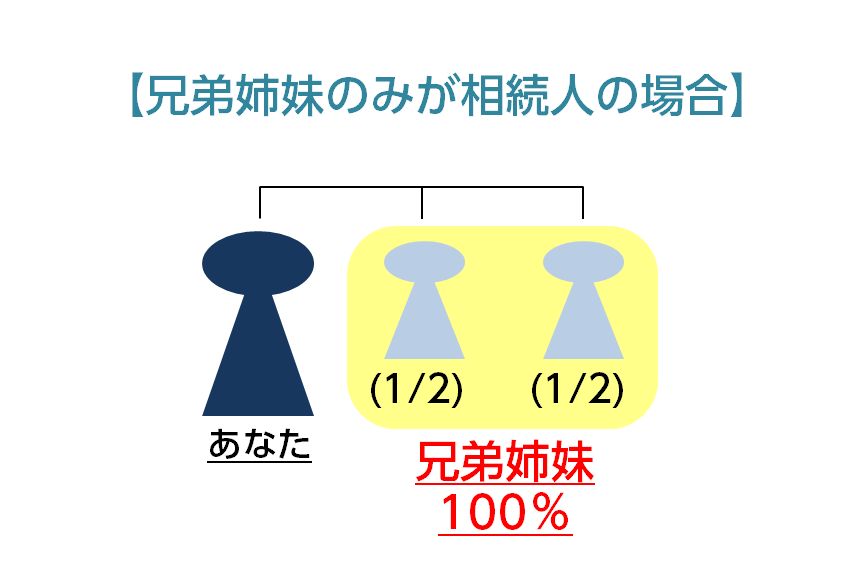

1.5.2.配偶者と兄弟姉妹(第3順位)が相続人の場合

配偶者がいなければ兄弟姉妹が全部を相続することになり、兄弟姉妹が複数いれば相続分を頭数で分け合うことになります。

2.相続人には最低限の相続分(遺留分)がある

法定相続分は、上述のように、あくまでも、あなたが遺言を残さなかった場合にあなたの遺産(相続財産)を誰がどれだけ相続するか、法律が決めているものです。

それでは、あなたは、遺言で、どのようにでも法定相続分と違う分け方をすることができるのでしょうか?

答えはノーです。なぜなら、相続人には、遺言によっても取り除くことができない最低限の相続分が認められているからです。この最低限の相続分を遺留分と言います。

遺留分のある相続人は、配偶者・子・親です。なぜなら、配偶者、子または親の相続分が全くなくなってしまうと、配偶者と子の生活、父母の老後の生活が脅かされてしまうリスクが大きいからです。そのため、「最後の命綱」として、最低限の相続分、つまり遺留分が保障されているのです。

これに対し、同じ相続人でも、兄弟姉妹には遺留分はありません。なぜならば、兄弟姉妹はふつう、同じ家族でも、配偶者、子、親と違って、あなたに経済的に依存しているという関係にないことが多いからです。

2.1.遺留分の計算は「全体の遺留分」→「各人の遺留分」の順で行う

では、遺留分はどのように計算されるのでしょうか。

遺留分は、以下の2段階に分けて計算されます。

- 誰が相続人かに応じて全体の遺留分が決まる

- 全体の遺留分を法定相続分で分けて各人の遺留分を算出する

これから、それぞれの段階について説明します。

2.2.全体の遺留分の計算|誰が相続人かによって5パターンに分けられる

上でお伝えした通り、遺留分が認められる相続人は、配偶者・子・親です。

そして、配偶者・子・親の誰が相続人になるかによって、相続人全体の遺留分が決まります。

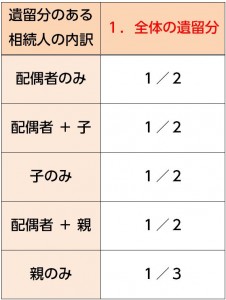

遺留分が問題になるケースは、以下の一覧表の5パターンのいずれかに必ずあてはまります。

相続人が親のみの場合は全体の遺留分は1/3、それ以外の場合は1/2です。

相続人が親のみの場合に全体の遺留分が少なくなっています。なぜなら、親は配偶者や子と比べ、被相続人に経済的に頼ることが少ないからです。

2.3.各人の遺留分|全体の遺留分を法定相続分で分けて算出する

全体の遺留分が定まったところで、次に、各相続人の遺留分を算出します。全体の遺留分を法定相続分に応じて分けるのです。

以下、

- 配偶者だけが相続人の場合(※配偶者と兄弟姉妹が相続人の場合も同じ)

- 配偶者と子が相続人の場合

- 子だけが相続人の場合

- 配偶者と親が相続人の場合

- 親だけが相続人の場合

に分けて、見ていきましょう。

2.4.配偶者だけが相続人の場合(※配偶者と兄弟姉妹が相続人の場合も同じ)

配偶者だけが相続人の場合、全体の遺留分は1/2です。

法定相続分は他に相続人がいないため100%なので、全体の遺留分1/2がそのまま配偶者の遺留分となります。

なお、配偶者と兄弟姉妹が相続人の場合も同じです。兄弟姉妹には遺留分がないからです。

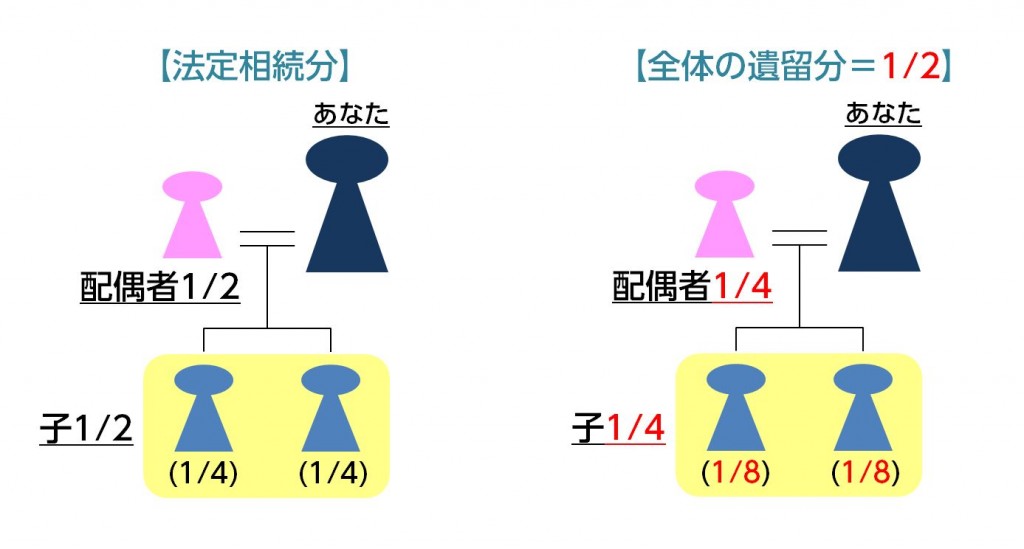

2.3.2.配偶者と子が相続人の場合

配偶者と子が相続人の場合、全体の遺留分は1/2です。

そして、法定相続分は、

配偶者:子=1/2:1/2

なので、全体の遺留分を法定相続分に応じて分配すると、

配偶者:子=1/4:1/4÷子の頭数

となります。

たとえば、子が2人であれば、1/4を2人で分け合い、1/8ずつとなります。

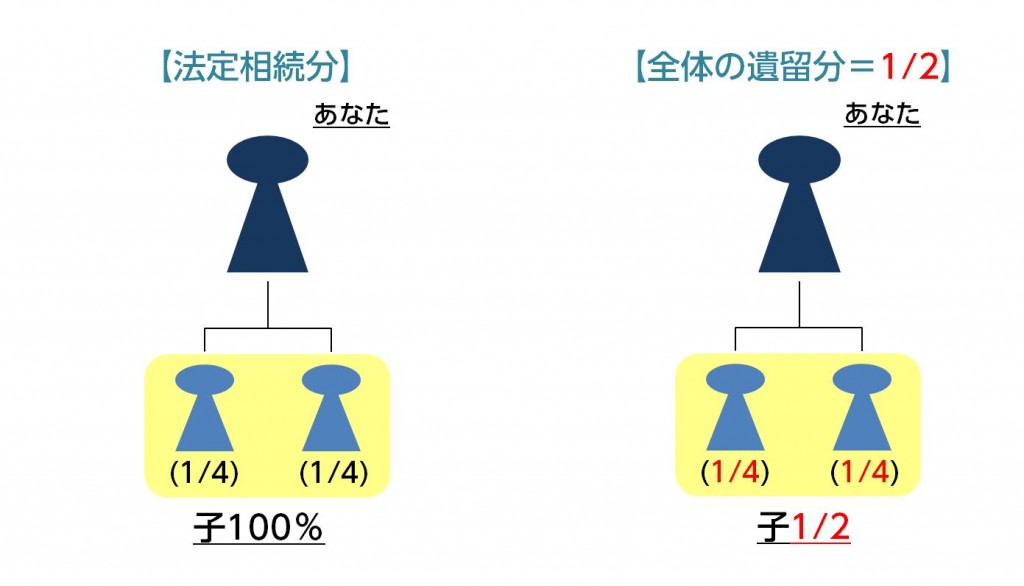

2.3.3.子だけが相続人の場合

子だけが相続人の場合、全体の遺留分は1/2です。あとは、他に相続人がいないため、これを頭数で分配します。

たとえば、子が2人であれば、1/2を2人で分け合い、1/4ずつとなります。

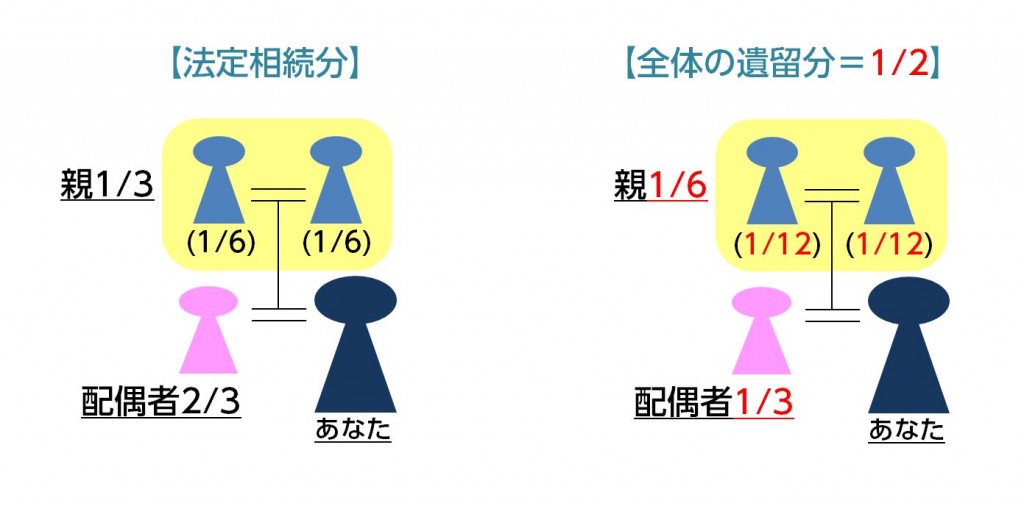

2.3.4.配偶者と親が相続人の場合

配偶者と親が相続人の場合、全体の遺留分は1/2です。

そして、法定相続分は、

配偶者:親=2/3:1/3

なので、全体の遺留分を法定相続分に応じて分配すると、

配偶者:親=1/3:1/6÷親の頭数

となります。

たとえば、親が2人とも健在であれば、1/6を2人で分け合い、1/12ずつとなります。

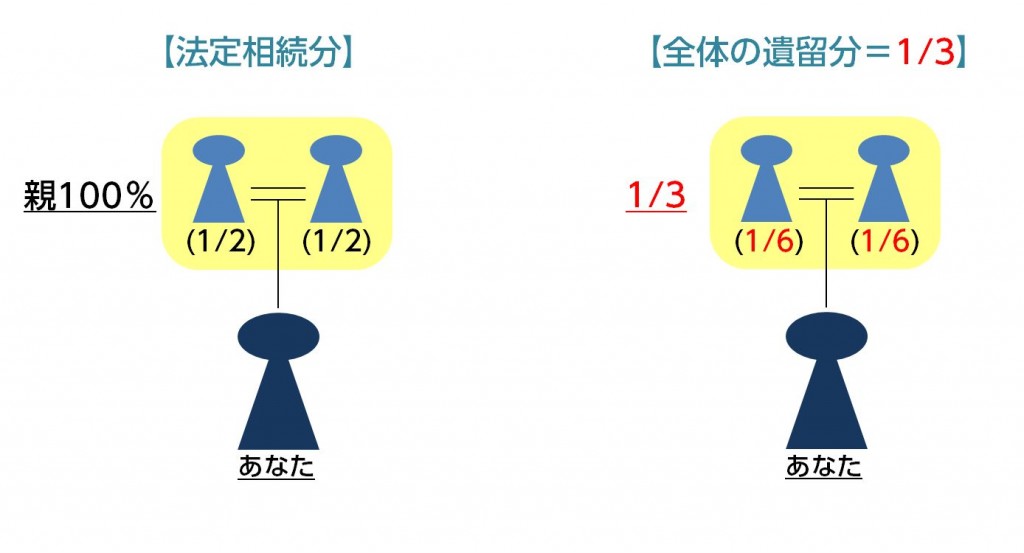

2.3.5.親だけが相続人の場合

親だけが相続人の場合、全体の遺留分は1/3です。上述のように、全体の遺留分が他のケースよりも少なくなっています。

あとは、これを頭数で分配します。

親が2人とも健在であれば、1/3を2人で分け合い、1/6ずつとなります。

3.相続人が相続できない場合は下の世代が相続する(代襲相続)

相続の時になって本来の相続人が既にこの世にいないなど、特別な事情で相続できない場合に、代わりにその相続人の子等の下の世代が相続することがあります。これを代襲相続と言います。

歌舞伎や落語の「襲名」をイメージしていただければと思います。

代襲相続する人(代襲相続人)は、本来の相続人の法定相続分をそのまま引き継ぐことになります。

代襲相続が発生するのは、以下の3つの場合です。

- 本来の相続人が既にこの世を去ってしまっている場合

- 子または兄弟姉妹があなたにひどすぎる非行をはたらいて法律上相続が認められない場合(相続欠格)

- 子があなたにひどい非行をはたらいてあなたがその子の遺留分を一切認めない場合

このうち、代襲相続の原因のほとんどは、「本来の相続人が既にこの世を去ってしまっている場合」です。詳しくは「代襲相続とは何か?孫、おい・めいが相続人になる3つの場合」をご覧ください。

そして、代襲のルールは、本来の相続人が子か兄弟姉妹かで違います。以下、それぞれについてお伝えします。

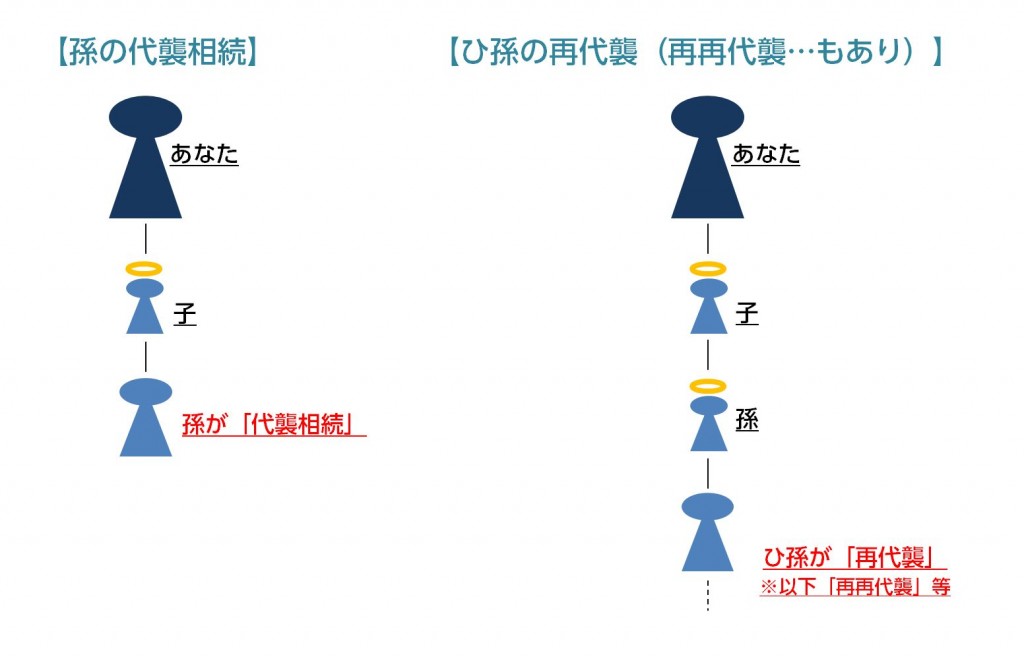

3.1.子がいなくても直系の子孫がいれば必ず相続人になる(代襲・再代襲)

お子様が既にこの世にいない場合は、お孫様が代襲相続することになります。

また、お子様もお孫様もこの世にいなかったならば、ひ孫(曾孫)が第1順位の相続人になり、お子様の法定相続分を引き継ぎます。これを「再代襲」と言います。

要は、直系の子孫が生きている限り、必ずその人が代襲して相続人になるということです。

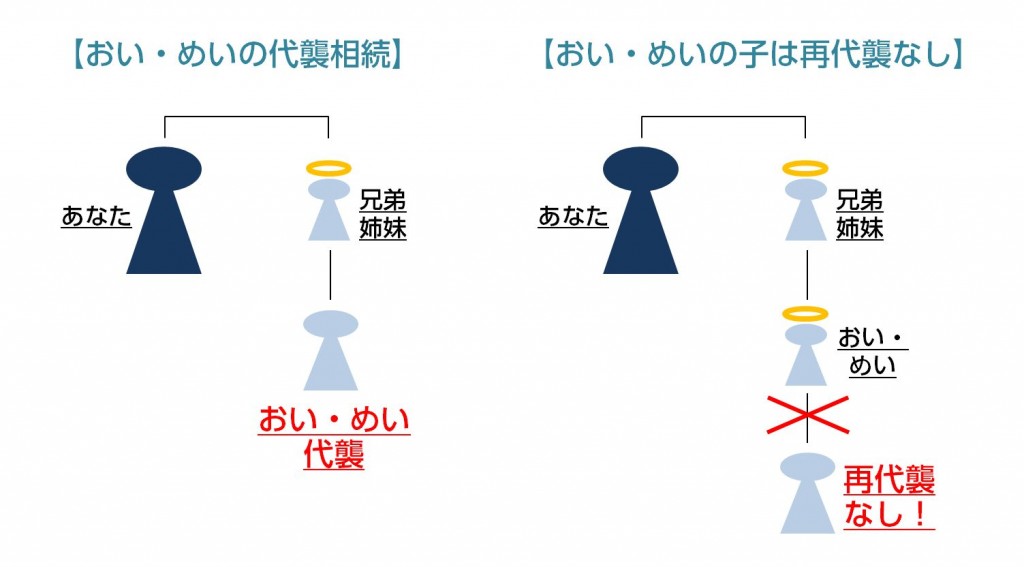

3.2.おい・めいは相続人になるが(代襲)、おい・めいの子はなれない

兄弟姉妹が相続人で、既にこの世を去っている場合、兄弟姉妹の子、つまり、おい・めいがいれば代襲相続します。そして、兄弟姉妹の法定相続分を引き継ぎます。

しかし、おい・めいもこの世にいなかった場合、その子は相続人にはなりません。直系の子孫とは違い、おい・めいの子には「再代襲」は認められないのです。おい・めいの子となると血縁が遠くなるからです。

まとめ

相続対策で最も大事なことは、残されたご家族へとスムーズに遺産を引き継ぎ、ご家族が仲良く暮らしていけるよう環境を整えてあげることです。そのためには、各相続人の立場を配慮して相続財産を公平に分けてあげることです。

この記事でご紹介した法定相続分に関する知識は、いずれも、相続対策を考える上で出発点になることですので、しっかりと理解していただきたいと思います。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

家族間売買に潜む「みなし贈与」の罠とは?適正価格の算出と贈与税リスクを回避する資産防衛術

親から子へ、あるいは知人間で、不動産や高価な資産を譲り渡す際、「家族なんだから安く譲ってあげたい」「友人価格で安く売ってあげよう」と考えるのは、人情として極めて自然なことです。 しかし、税務の世界においては、この「良かれと思って安くする」行為が、思わ

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

相続税の追徴課税が急増中!国税AIに見抜かれる「申告漏れ」の真実と対策

「自分にはまだ早い」「うちはそんなに資産がないから大丈夫」相続税について、そのように考えてはいませんか?しかし、国税庁の発表によると、相続税の税務調査が行われた案件のうち、なんと85%以上で申告漏れなどの不備が指摘され、追徴課税が発生しています。 こ

-

不動産売却・相続の節税対策|3,000万円控除と小規模宅地等の特例を解説

不動産は、人生で最も大きな買い物であると同時に、売却や相続の際には、最も大きな税負担を生む可能性のある資産でもあります。 「家を売却したら、思っていた以上に税金がかかって手取りが減ってしまった」 「実家を相続したら、相続税が払えなくて困った」

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

事業承継の成否は「株価」で決まる!自社株評価を下げて後継者に資産を渡す7つのスキーム完全版

「創業以来、無我夢中で会社を大きくしてきた。おかげで利益も積み上がり、財務内容は盤石だ」経営者として、これほど誇らしいことはありません。しかし、こと「事業承継」という局面においては、その優良な財務内容が、逆に会社を存続の危機に追い込む「凶器」となり得ること

-

相続税の税務調査にAI導入|申告漏れが見抜かれる仕組みと私たちにできる対策

「うちにはそんなに財産はないから、相続税は関係ない」「現金で少しずつ贈与しておけば、税務署には分からないだろう」もし、あなたがそのようにお考えであれば、その認識はもはや通用しない時代になったことを知っておく必要があります。相続税の税務調査にAI(人工知能)

-

相続税が払えず自己破産?滞納が急増する理由と回避するための生前対策

「相続」は、誰の身にも起こりうる、人生の重要な節目です。 親から大切な財産を受け継ぐ一方で、多くの人が直面するのが「相続税」の問題です。 近年、この相続税を納付できずに「滞納」してしまうケースが年々増加しており、その額は年間400億円を超え、過去最高を更新

-

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

-

資産管理会社を作って大幅節税する仕組みとは?富裕層が実践する「プライベートカンパニー」活用の秘訣

「富裕層やオーナー経営者は、なぜわざわざ資産管理会社(プライベートカンパニー)を作るのか?」「個人の資産なのだから、個人で管理すれば十分ではないか?」 多くの人が疑問に思うこの点ですが、実はそこには税制上の明確な理由があります。個人と法人では、適用さ