小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

- 2025年3月25日更新

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。

特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。

しかし、「小規模宅地等の特例」が適用されれば、土地評価額が50~80%も引き下げられます。これにより相続税の負担も軽減されます。

この記事では「小規模宅地等の特例」について、どのような場合にどの宅地が適用を受けるか、手続の内容などを分かりやすく解説します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

- 火災保険の水災の補償範囲と必要性 - 2024年12月24日

- 中小企業退職金共済で受け取れる退職金の金額はどれくらい? - 2024年12月23日

- 自動車保険の名義変更と等級の引継ぎ - 2024年12月20日

目次

1.小規模宅地等の特例とは

【相続対策】小規模宅地の特例を活用して相続税を最大80%下げる方法を税理士がわかりやすく解説!

小規模宅地等の特例とは、亡くなった方(被相続人)が自宅や仕事場等で使用していた土地について、最大で80%減の土地評価額で相続できるという特例です。

正式名称は「相続した事業の用や居住の用の宅地等の価額の特例」です。

1.1.小規模宅地等の特例の目的・趣旨

小規模宅地等の特例では、要件を満たせば、最大80%という大幅な割引が認められています。

このような特例が設けられた趣旨は、残された相続人の生活を守るためです。

どういうことかというと、土地を相続した場合、その中には、相続人のその後の生活に必要な土地が含まれていることが多いです。

そのような土地について、相続税を他の財産と同じように掛けると、相続人に十分な金銭的な余裕がない場合、土地を売却して相続税の納税資金を調達しなければならなくなります。

このようなことがないように、生活の基盤や事業の基盤になっていた一定の土地については、相続税評価額を低くしてあげるのです。

1.2.どのくらい相続税の負担が軽くなるか

では、小規模宅地等の特例が適用されると、どのくらい相続税を軽くできるでしょうか。

例として、親が住んでいた家の敷地である1億円の土地を、ただ1人の相続人である子が相続する場合を考えてみましょう。

1.2.1.小規模宅地等の特例を使わないケース

相続税の課税対象額は、1億円から基礎控除額3,600万円(※)を差し引いた6,400万円です。おおまかに計算すると、約1,220万円の相続税がかかります。

※基礎控除額=3,000万円+相続人数(1名)×600万円

1.2.2.小規模宅地等の特例を使うケース

これに対し、小規模宅地等の特例を使うと、土地評価額は1億円から80%減額され、2,000万円となります。

そして、ここからさらに基礎控除額3,600万円が控除されるため、相続税はかかりません。

このように、本来ならば相続税が1,220万円かかるところ、小規模宅地等の特例を使うことで、相続税が0円になるということです。

2.小規模宅地等の特例3つのパターン

小規模宅地等の特例は、相続の対象となる土地の種類によって以下の3パターンに分けられます。

- 自宅の敷地(特定居住用宅地)

- 事業用宅地(特定事業用宅地・特定同族会社事業用宅地)

- 人に賃貸していた宅地(貸付事業用宅地)

それぞれについて、適用条件が定められています。順に解説します。

2.1.自宅の敷地(特定居住用宅地)

まず、被相続人、つまり財産を遺して亡くなった方が住んでいた家(特定居住用宅地)を相続した場合です。

この特定居住用宅地には、一戸建てだけではなく、分譲マンションも含まれます。

2.1.1.対象面積と評価額

特例の対象になると、330㎡(約100坪)までの広さの敷地について、評価額が80%割り引かれ、評価額20%となります。

2.1.2.条件

亡くなった方が住んでいた家を相続した場合に「小規模宅地等の特例」を受けられる相続人は、以下の4通りです。

- 配偶者

- 生前から同居している親族(同居親族)

- 生計をともにしている親族(生計一親族)

- 単身赴任等でやむなく同居できない親族(家なき子)

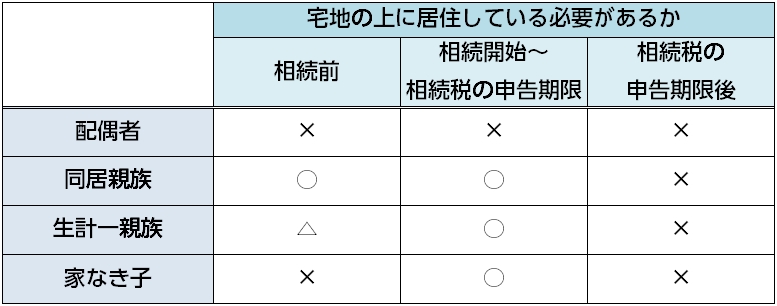

そして、この4種類のそれぞれについて、土地上に実際に居住している必要があるか、期間はいつからいつまでなのかが異なります。

①配偶者

配偶者は、宅地に居住しているか否かに関わらず、無条件で特例の対象となります。法律上は、夫婦である以上は一心同体とみなされるからです。

②生前から同居している親族(同居親族)

生前から被相続人と同居し、相続後も住み続けている親族は、特例の対象となります。

同居親族として認められるポイントは、実際に同居していたかどうかです。

相続人が同居親族であるかどうかは、税務署による調査が行われ、次の項目から総合的に判断されることになります。

- 日常生活の状況

- 家への入居目的

- 家の構造及び設備

- その親族が他に生活の拠点となる家を保有しているか

同居の開始期限については明確な定義はないので、被相続人が亡くなる直前から同居を始めたとしても、特例の対象になります。しかし、相続税の申告期限(故人が死亡した日の翌日から10カ月以内)までは宅地に居住している必要があります。

以下に、具体例で説明します。

【同居親族として認められないケース】

- 住民票だけ移して同居していない

実際に同居していないため、同居親族とは認められません。

- 普段は別居している子が、週末に実家に帰る

- 別居している子が、自宅に家族を残して、実家に泊まり込みで親を介護している

これらはいずれも拠点が別にあると見なされ、同居親族とは認められません。

【同居親族として認められるケース】

- 親子が同居していたが、親が老人ホームに入居した

親が老人ホームに入居した場合も、以前から同居していれば同居親族と見なされます。

しかし、その後に空いた自宅を賃貸に出した場合、特例の対象外となります。

- 親と同居していた子が、家族(妻子)を残して単身赴任していた

この場合、生活の根拠は故人の自宅にあると考えられるので、同居親族と認められます。

- 二世帯住宅に住んでいる

子が親と二世帯住宅に住んでいる場合も、同居と見なされます。

しかし、二世帯住宅を区分所有登記している場合は同居要件を満たさないことになり、特例の対象外です。

③生計を共にしている親族(生計一親族)

被相続人と生計を共にしている親族も、特例の対象となります。

「生計一親族」かどうかは、社会的・経済的に一体であるかによります。

つまり、「生計を一にしている」かどうかは、社会的・経済的に一つのまとまりであることが重要であり、同居しているかどうかとは異なります。

たとえば、子が大学進学により一人暮らししているが、親が生活費を仕送りしていて、休みには親元に戻ってくるような場合は、「社会的・経済的に一体」であり、生計一親族と見なされます。

一方、たとえ親子が同居していても、生活費などを親子別々に負担している場合、生計を一にしているとはいえません。

④単身赴任等でやむなく同居できない親族(家なき子)

亡くなった方(被相続人)に配偶者も同居親族もいない場合、「別居している、持ち家のない親族」が相続すると、小規模宅地等の特例の対象になることがあります。これを「家なき子特例」と言います。

別居していて持ち家がないけれども、親が残した家を引き継いで自分で住みたいという人のための特例です。

家なき子特例を受けるには、以下の要件を満たしていなければなりません。

- 亡くなった方に配偶者がおらず、また、同居していた相続人もいないこと

- 相続人が3年以内に自己所有の家に住んだことがなく、また3年以内に3親等以内の親族の家や特別な関係の法人が持つ家に住んでいないこと

- 相続人が相続開始時に住んでいる家を過去に所有したことがないこと

- 相続税の申告期限(被相続人が亡くなった日から10ヵ月間)まで所有し続けること

相続人が3年以内に自分の持ち家に住んだことがないこと、自分が住んでいる借家を過去に所有したことがないことなどの条件を満たす必要があります。

このような厳しい要件が定められたのは、実際には持ち家があるにもかかわらず、特例の要件を無理やり満たそうとして、敢えて持ち家の名義を親族や自分が設立した法人に移し、借り住まいするような抜け道を防ぐためです。

2.2.事業に使っていた宅地(特定事業用宅地・特定同族会社事業用宅地)

2つ目のパターンは、亡くなった方が事業用に使っていた宅地を相続する場合です。

2.2.1.対象面積と評価額

事業用宅地は、特例の対象になると、400㎡(約120坪)までの敷地について評価額が80%割り引かれ、評価額20%となります。

2.2.2.条件

事業用宅地は、厳密に言うと、以下の2つに分けられます。

- 個人事業に使っていた宅地(特定事業用宅地)

- 自身と親族で株式・持分の過半数を握っている会社の事業のため、会社に貸し付けていた宅地(特定同族会社事業用宅地)

難しそうな名前ですが、事業を行っている形態が個人事業か会社かの違いだけです。

被相続人が、自分の土地の上で個人事業を営んでいれば「特定事業用宅地」です。

一方、親族と一緒に会社を作って(法人成り)、その会社に宅地を貸しているならば「特定同族会社事業用宅地」です。

①個人事業で使っていた宅地(特定事業用宅地)

特例の対象になる相続人は以下の2パターンです。

- 事業の後継者となる親族

- 生計をともにしていて、相続後にその宅地で事業を行う親族(生計一親族)

②法人成りした会社の事業に使っていた宅地(特定同族会社事業用宅地)

特例の対象になる相続人は、会社の役員を務めている親族です。

2.3.人に賃貸していた宅地(貸付事業用宅地)

最後に、貸付事業用宅地です。対象になるのは賃貸アパートや貸駐車場などです。

2.3.1.対象面積と評価額

特例の対象になると、200㎡の広さの敷地まで、評価額が50%減になります。

2.3.2.人に賃貸していた宅地が特例を受けられるための条件

貸付事業用宅地の相続で小規模宅地の特例が受けられる相続人は、相続後もその宅地の貸付事業を引き継ぎ、保有し続ける親族です。

ただし、相続開始前(被相続人が亡くなった時より前)3年以内に新たに貸付事業を開始した場合は、原則として対象外です。

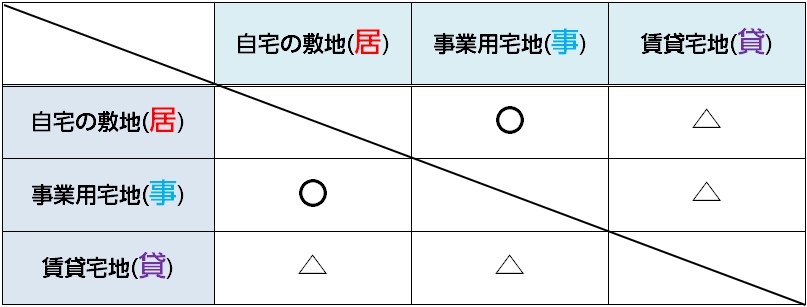

3.小規模宅地等の特例の併用

小規模宅地等の特例の3種類、つまり

- 自宅の敷地(特定居住用宅地)

- 事業用宅地(特定事業用宅地・特定同族会社事業用宅地)

- 人に賃貸していた宅地(貸付事業用宅地)

は、併用することができます。ただし、併用にはルールがあります。以下の表の通りです。

この中では、自宅の敷地と事業用宅地の特例の併用が、特に大きなメリットがあります。なぜなら、この組み合わせのみ唯一、併用が完全に認められているからです。

以下のように色分けして説明します。

- 自宅の敷地

- 事業用宅地

- 貸付事業用宅地

3.1.自宅の敷地+事業用宅地の併用

「自宅の敷地」と「事業用宅地」について特例を併用する場合、それぞれについて、フルに枠を活用できます。

つまり、特例が受けられる面積は、

自宅の敷地(330㎡まで) + 事業用宅地(400㎡まで)

となり、最大で合計730㎡について、評価額が80%割り引かれるということです。

このように、相続される土地に「自宅の敷地」と「事業用宅地」の両方がある場合は、両方について特例を完全併用できるという非常に大きなメリットがあります。

3.2.人に賃貸していた宅地と併用する場合

「貸付事業用宅地」の場合、フルの併用が認められません。なぜなら、「自宅の敷地」「事業用宅地」と比べると、いわゆる不労所得を生むものであり、生活上の必要性が一段劣るからです。

「自宅の敷地」「事業用宅地」に加えて「貸付事業用宅地」の特例も併用する場合、以下の式を満たすようにそれぞれの面積を設定する必要があります。

自宅の敷地(㎡)×200㎡/330㎡ + 事業用宅地(㎡)×200㎡/400 ㎡+ 貸付事業用宅地 ≦ 200㎡

それぞれの土地の価格を考慮して、最も相続税評価額が抑えられるよう計算する必要があります。

4.小規模宅地等の特例を応用した相続税の節税対策

小規模宅地等の特例は、相続税の節税対策として応用されることがあります。

というのは、小規模宅地等の特例で基準となるのは、その宅地の面積だからです。

多額の現預金を保有していた場合、地価の高い土地を面積ぎりぎりいっぱいまで購入し、相続税評価額を抑える方法があります。

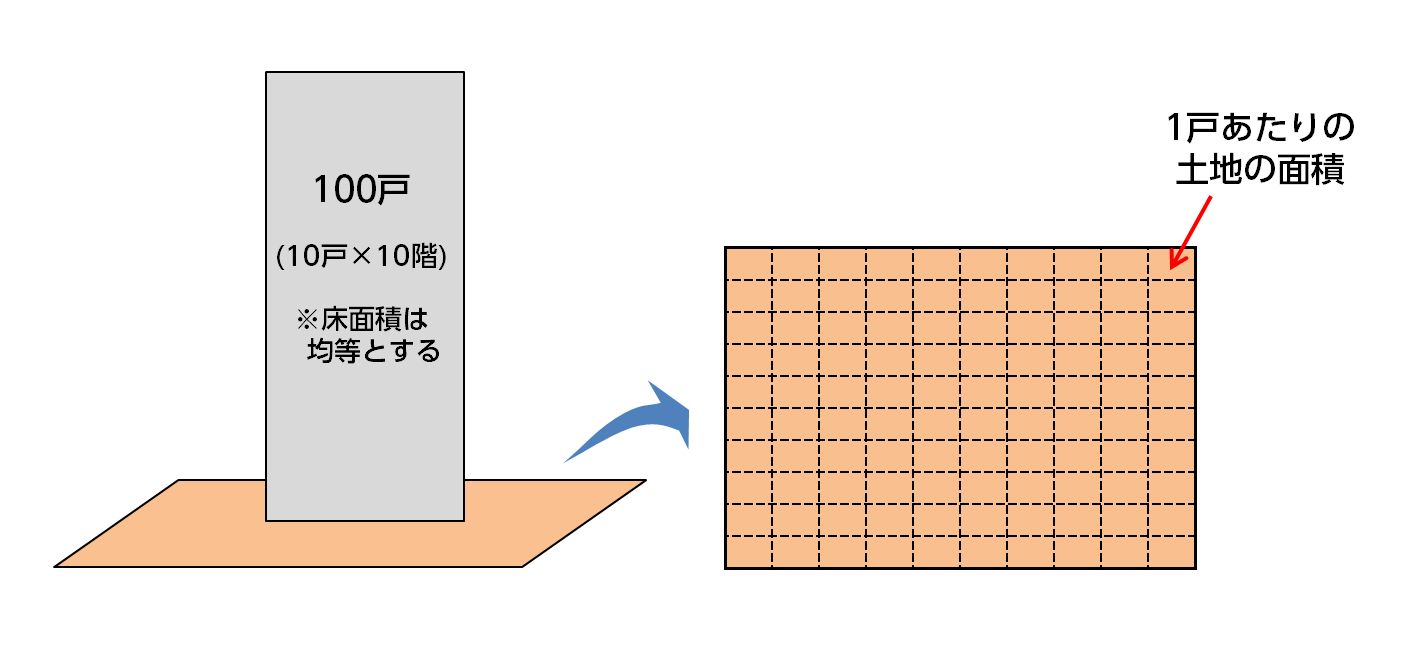

たとえば「タワーマンション節税」「不動産小口信託受益権」等がこれにあたります。

【タワーマンション節税のイメージ】

詳しくは、こちらの記事をご参照ください。

5.小規模宅地等の特例の申請手続

5.1.手続要件

小規模宅地等の特例の適用を受けるには、相続税の申告期限(被相続人の死亡から10か月後)までに、以下の2つを済ませる必要があります。

- 遺産分割を済ませる

- 税務署に申告書を提出する

5.2.必要書類

申告書を提出する際に必要な添付書類について、簡潔にご説明します。

特例の種類ごとに必要書類が異なりますが、全てに共通して必要となる書類は以下の通りです。

- 戸籍謄本(相続開始の日から10日を経過した日以後に作成されたもの)または 法定相続情報一覧図の写し

- 遺言書または遺産分割協議書の写し

- 相続人全員の印鑑証明書

①特定居住用宅地に必要な書類

配偶者は共通書類のみで申請可能です。

同居親族が相続する場合は、住民票の写し又は、マイナンバーカードが必要です。

同居していない親族は、以下の書類が必要です。

- 戸籍の附票の写し

- 相続する家屋の登記事項証明書

- 借家の賃貸借契約書

被相続人が老人ホームに入居していた場合、以下の書類が必要です。

- 被相続人の戸籍の附票の写し

- 介護保険の被保険者証、要介護認定証、要支援認定証、障害福祉サービス受給者証等の写し

- 施設等へ入居する際の契約書の写し等

②特定事業用宅地に必要な書類

特別な書類は必要ありません。

③特定同族会社事業用宅地に必要な書類

以下の書類が必要です。

- 対象法人の定款の写し

- 対象法人の登記事項証明書

- 対象法人の株主名簿

④貸付事業用宅地等に必要な書類

特別な書類は必要ありません。

ただし、2018年4月1日以後の相続又は遺贈により取得した宅地等が、相続開始前3年以内に新たに被相続人の特定貸付事業として使われた場合は、被相続人が相続開始日まで3年を超えて特定貸付事業を行っていたことを証明する書類が必要です。

5.3.期限後申告も可能

小規模宅地等の特例の適用には、原則としては、相続税の申告期限までに遺産分割を済ませ申告書を提出することが必要です。

しかし、相続人同士で話がまとまらず、期限までに遺産分割が間に合わないような場合もあります。

この場合、「申告期限後3年以内の遺産分割見込書」を添付して、仮の申告を行います。「遺産分割見込書」には、遺産分割されていない理由と遺産分割の見込みを記載します。

「遺産分割見込書」を提出しておけば、対象の土地が申告期限から3年以内に分割された時に、小規模宅地等の特例が適用されます。

まとめ

小規模宅地等の特例が適用されると土地の評価額を最大80%下げて相続できます。これにより相続税の負担を大幅に軽減することができます。

また、相続する土地の種類によって軽減の割合は変わります。特例の併用で有利になる組み合わせの判定など、完全に独力で行うことは難しい場面もありますので、税理士など専門家を利用することをおすすめします。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

-

相続税の税務調査にAI導入|申告漏れが見抜かれる仕組みと私たちにできる対策

「うちにはそんなに財産はないから、相続税は関係ない」「現金で少しずつ贈与しておけば、税務署には分からないだろう」もし、あなたがそのようにお考えであれば、その認識はもはや通用しない時代になったことを知っておく必要があります。相続税の税務調査にAI(人工知能)

-

相続税の追徴課税が急増中!国税AIに見抜かれる「申告漏れ」の真実と対策

「自分にはまだ早い」「うちはそんなに資産がないから大丈夫」相続税について、そのように考えてはいませんか?しかし、国税庁の発表によると、相続税の税務調査が行われた案件のうち、なんと85%以上で申告漏れなどの不備が指摘され、追徴課税が発生しています。 こ

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

不動産小口信託受益権を活用し相続対策と資産運用を同時に行う方法

相続または生前贈与においては、現金そのままの形よりも不動産にした方が、相続税・贈与税の負担は抑えられます。 中でも「不動産小口信託受益権」のスキームを利用することで、不動産収入を得ながら、同時に相続税の節税を行うことが可能です。また、小口化して分割し

-

家族間売買に潜む「みなし贈与」の罠とは?適正価格の算出と贈与税リスクを回避する資産防衛術

親から子へ、あるいは知人間で、不動産や高価な資産を譲り渡す際、「家族なんだから安く譲ってあげたい」「友人価格で安く売ってあげよう」と考えるのは、人情として極めて自然なことです。 しかし、税務の世界においては、この「良かれと思って安くする」行為が、思わ

-

相続税が払えず自己破産?滞納が急増する理由と回避するための生前対策

「相続」は、誰の身にも起こりうる、人生の重要な節目です。 親から大切な財産を受け継ぐ一方で、多くの人が直面するのが「相続税」の問題です。 近年、この相続税を納付できずに「滞納」してしまうケースが年々増加しており、その額は年間400億円を超え、過去最高を更新

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

不動産売却・相続の節税対策|3,000万円控除と小規模宅地等の特例を解説

不動産は、人生で最も大きな買い物であると同時に、売却や相続の際には、最も大きな税負担を生む可能性のある資産でもあります。 「家を売却したら、思っていた以上に税金がかかって手取りが減ってしまった」 「実家を相続したら、相続税が払えなくて困った」

-

事業承継の成否は「株価」で決まる!自社株評価を下げて後継者に資産を渡す7つのスキーム完全版

「創業以来、無我夢中で会社を大きくしてきた。おかげで利益も積み上がり、財務内容は盤石だ」経営者として、これほど誇らしいことはありません。しかし、こと「事業承継」という局面においては、その優良な財務内容が、逆に会社を存続の危機に追い込む「凶器」となり得ること