まとまった資産をお持ちの方は、「タワーマンション節税」に興味をお持ちになったことがあると思います。以前から、タワーマンションの高層階を買うと固定資産税や相続税の節税になると言われてきました。

もしも本当に節税になるならば、タワーマンションを購入したいと思うでしょう。

しかし、2018年以降に引き渡される新築マンションについては節税のメリットが薄くなりました。こうなると、いったい、何がどうなっているのか、どうしたらいいのか、分からないのではないでしょうか。

この記事では、今まで言われてきた「タワーマンション節税」のメリット・リスクについて、基本的なしくみと、2018年以降の税制改正も踏まえながら、些末な点に立ち入ることなく、イメージしやすいように分かりやすく説明します。

タワーマンション節税をお考えの方には役に立つ内容になっておりますので、是非最後までお読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. タワーマンション節税のからくり

今でも使えるタワーマンション節税の仕組みと否認されないための方法を税理士が解説【相続税対策】

「タワーマンション節税」が成り立つとされている原因は、税金を計算する際に使われてきたマンションの財産価値の評価の方法にあります。

ポイントは、以下の3つです。

- 土地・建物は評価額が低め

- タワーマンションは土地の持分割合が非常に低く抑えられる

- タワーマンションは建物の評価額が高層階ほど低く抑えられる

1.1. 土地・建物は評価額が低め

まず、税金の計算をする時の、マンション評価額の計算方法がどんなものか、簡単に説明します。

なお詳細は『マンションの相続税を抑えるため必ず押さえておきたい3つのポイント』をご覧ください。

日本ではどういうわけか世界でも珍しく、「土地」と「建物」は別々の不動産と扱います。したがって、土地と建物の財産価値も別々に計算します。

それぞれについて見ていきましょう。

土地と建物のそれぞれについて、固定資産税を課税する場合の評価方法と、相続税を課税する場合の評価方法は以下の表の通りです。

それぞれの評価方法の詳細についてはここでは立ち入りません。ここでは、「路線価」は実勢価格の70~80%、「固定資産税評価額」は60~70%とイメージしていただければ大丈夫です。

つまり、土地も建物も、税金を計算する上では、財産価値が実際の市場価値よりも低く評価されます。

土地と建物を資産として所有すれば、税金が抑えられるということなのです。

1.2. タワーマンションは土地の持分割合が非常に低く抑えられる

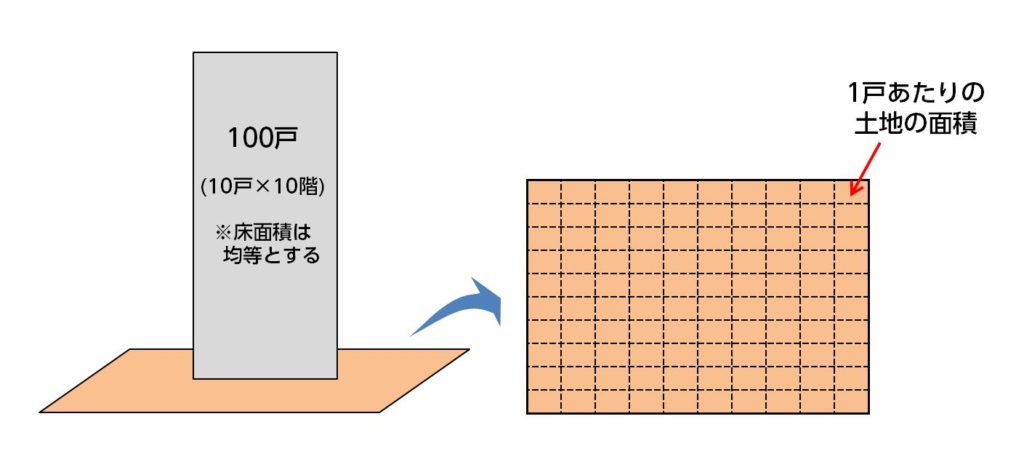

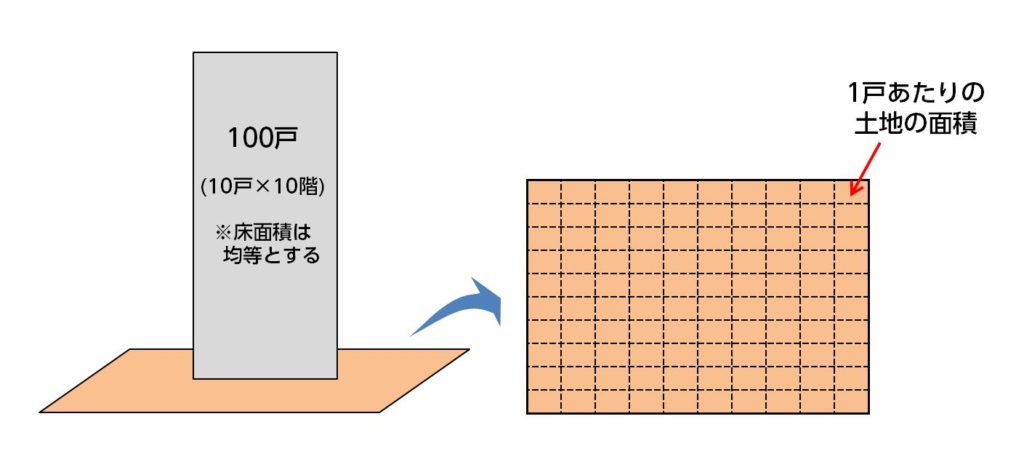

マンションで「土地」というとなかなかイメージしにくいと思います。しかし、マンションは土地の上に立っているので、一応、それぞれのマンションの居室に応じた土地の持分があります。

【イメージ】

土地(底地)の評価額は、各戸の床面積に応じて平等に割り振られます。マンションの場合、たくさんの世帯が入居しますので、「持分割合」は戸数が多いほど低くなります。

特に、タワーマンションは超高層で階数が非常に多いので、持分割合はその分、なおさら低く抑えられます。

その結果、土地の評価額は相当低いものになります。

なお、相続税評価額については、マンションを人に賃貸するなどすれば、「小規模宅地等の特例」と言って、相続税評価額がさらに抑えられます。詳しくは『小規模宅地等の特例とは?土地の相続税を最大80%下げる方法』をご覧ください。

1.3. タワーマンションは建物の評価額が高層階ほど低く抑えられる

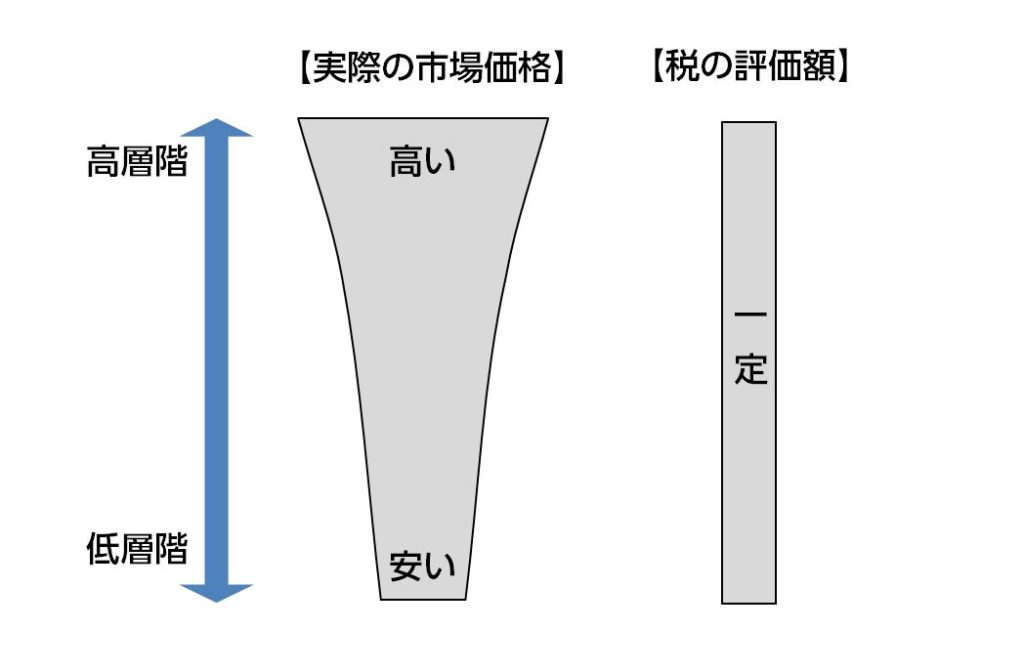

では、次に、マンションの建物部分の財産価値はどうやって評価されるでしょうか。

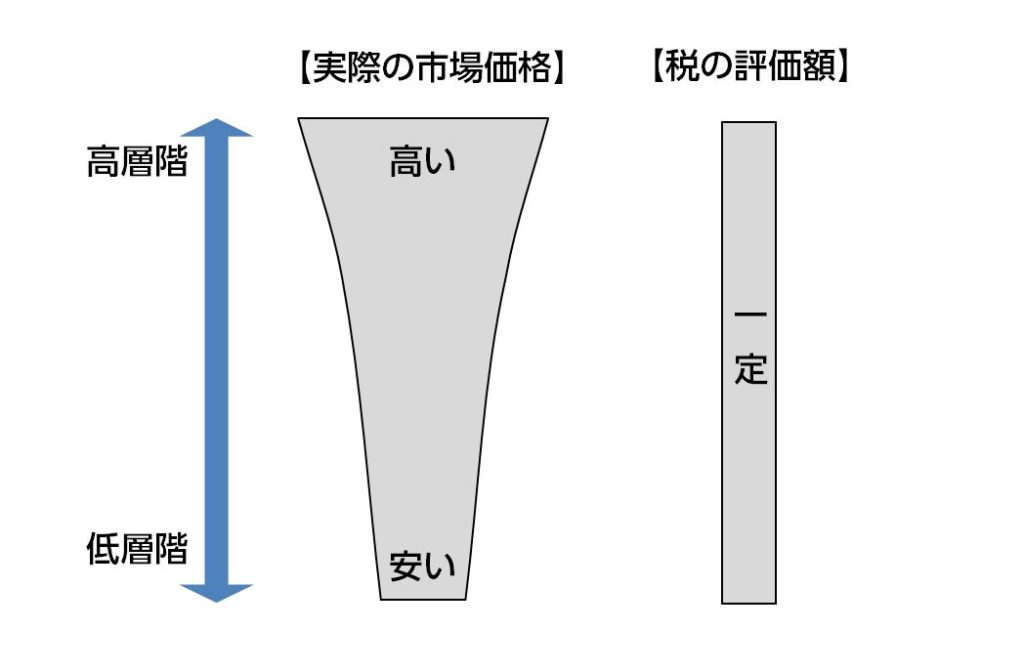

建物の評価方法は、基本的には土地と同じように、広さに応じて平等に割り振られます。つまり、高層階だろうが低層階だろうが、同じ広さならば評価額は全く同じです。

しかし、実際の市場価格(実勢価格)はどうでしょうか。タワーマンションの場合、高層階の方が圧倒的に人気があります。したがって、当然、市場価格は低層階よりもそうとう高く設定されています。

その結果、高層階ほど、税法上の評価額を実際の市場価格(買う時の代金)よりも低く抑えることができるのです。

【イメージ】

以上、まとめると、タワーマンションの居室は

- 土地・建物は財産価値の評価額が低め

- タワーマンションは土地の持分割合が非常に低く抑えられる

- タワーマンションは建物の評価額が高層階ほど低く抑えられる

ということになります。

ただでさえ土地・建物は税法上低く評価されるのに、タワーマンションの高層階の居室を買えば、資産価値はさらに低く抑えられるというわけです。

これが、従来言われていたタワーマンション節税のからくりです。

2. タワーマンション節税2つのリスク

上述のように、タワーマンション、特に高層階の居室の評価額は、実際の市場価値よりも大幅に低く見積もられるので、相続税の額は抑えられます。

ただ、現状、否認されるリスクはありますし、また、近く、税制改正により節税のメリットが薄れることになります。

以下に説明します。

2.1. ちゃんと居住するつもりがないと否認される

まず、節税目的があまりにあからさまだと、「否認」され、その分の税金が後で取られ、おまけに延滞税まで取られてしまうリスクがあります。

実際の裁判例で、タワーマンションを相続した子が直後に売り払ったケースで、「否認」されてしまったということがあります。そのマンションに住み続けるつもりがなく、相続税の節税対策だったのがあからさまだと判断されたのです。

この裁判例だけ見ると、現時点では、本当に住み続ける目的で購入したのであればセーフということになるでしょう。

2.2. 2018年以降に引き渡される新築物件について法改正

しかし、最近、タワーマンション節税自体が問題視されるようになってきました。富裕層をあまりに優遇しすぎではないか、というのです。

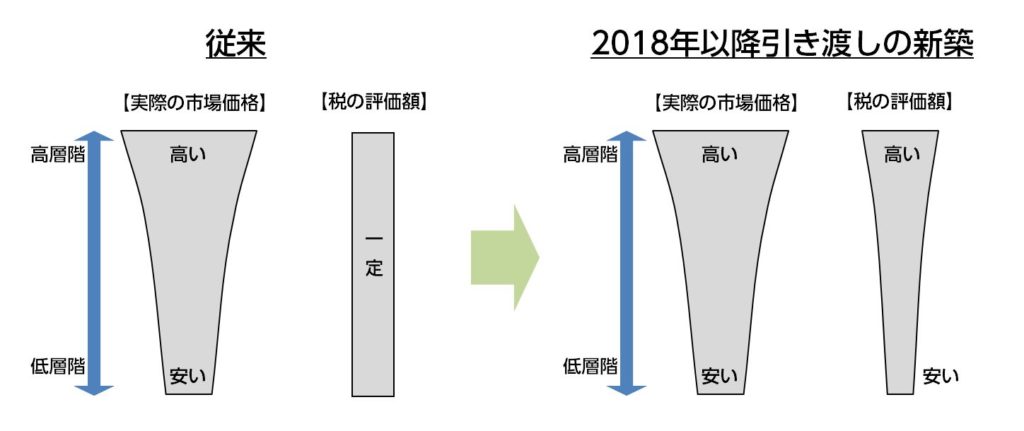

そこで、近く税制改正がされると言われています。2018年以降に引き渡される新築物件に適用されます。

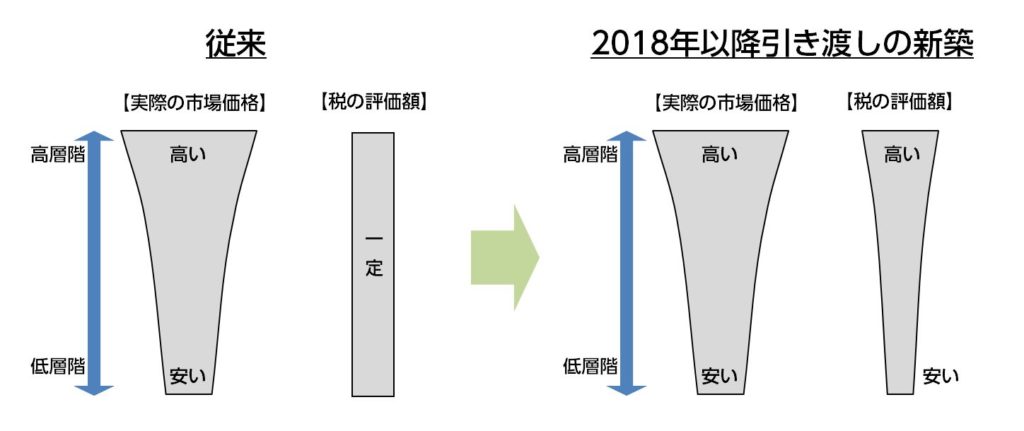

その内容は、以下の図のように、高層階の評価額を今よりも引き上げ、低層階の評価額を引き下げるというものです。これは、評価方法を実際の市場価格に近づけるということです。

その結果、建物については、今までと比べると節税効果が薄れることになります。

【イメージ】

ただし、それ以外の点については、今までと同様ということになります。

つまり、従来は3つあったメリットのうち、1つが薄れるけれども、2つのメリットは残るということです。

- 土地・建物は財産価値の評価額が低め

- タワーマンションは土地の持分割合が非常に低く抑えられる

- タワーマンションは建物の評価額が高層階ほど低く抑えられる

このことからすれば、タワーマンション節税のうまみは、薄れる部分もありますが、依然としてある程度残るということになります。

まとめ

現時点では、タワーマンションを購入すると、税金の負担が抑えられる効果があるのは確かです。それは以下の3つに集約されます。

- 土地・建物は評価額が低め

- タワーマンションは土地の持分割合が非常に低く抑えられる

- タワーマンションは建物の評価額が高層階ほど低く抑えられる

しかし、たとえば、お子様がタワーマンションを相続してすぐに売ってしまった場合など、相続対策目的があからさまだと、否認され、結局は税金を取られ、延滞税まで取られるリスクがあります。

また、2018年以降に引き渡される新築マンションについては、建物の評価額が高層階は引き上げられ、低層階が引き下げられています。これによって、タワーマンション節税のメリットのうち、「3.タワーマンションは建物の評価額が高層階ほど低く抑えられる」という点は、部分的に薄れていますので、注意しましょう。