会社から「もっと手元にキャッシュを残したい」「個人にお金を移したい」と考えたとき、真っ先に思い浮かぶのは役員報酬の増額や賞与の支給ではないでしょうか。

しかし、これらの方法には、重い税金(所得税・住民税)と社会保険料の負担がつきまといます。

「会社から10万円支給しても、税金等を引かれると手元に残るのは7万円程度…」

そんな現実に、頭を悩ませている経営者の方は多いはずです。

もし、税金も社会保険料も一切かからず、会社から個人へ合法的に資金を移せる方法があるとしたら、どうでしょうか。

しかも、その支払いは会社の経費(損金)として計上でき、法人税や消費税の節税にも繋がるのです。

そんな「夢のような仕組み」を実現するのが、今回ご紹介する「出張手当(日当)」です。

この記事では、出張手当がなぜ最強の節税術と言われるのか、その驚くべきメリットと、導入に必須となる「出張旅費規程」の整備、そして税務調査で否認されないための具体的な運用ルールについて、詳しく解説していきます。

The following two tabs change content below.

1.出張手当がもたらす「無税移転」の仕組み

個人側のメリット:完全な非課税所得

出張手当とは、役員や従業員が出張する際に、交通費や宿泊費の実費とは別に支給される手当のことです。

この手当の最大の特徴は、税法上「給与所得」とはみなされない点にあります。

会社が「出張旅費規程」に基づき、社会通念上妥当な金額を支給した場合、その手当は、受け取る個人にとって所得税・住民税が非課税となります。

さらに、給与ではないため、社会保険料の算定基礎にも含まれません。

例えば、1泊2日の出張で、規程に基づき日当と宿泊費手当の合計3万円が支給されたとします。

実際にホテル代や食事代で2万円を使ったとしても、差額の1万円は個人の手元に残ります。

この1万円は、税金も社会保険料も一切引かれない、まるまる手取りとなるのです。

会社側のメリット:トリプル節税効果

会社側にとっても、出張手当は大きなメリットをもたらします。

- 法人税の節税:

支給した出張手当は、全額を「旅費交通費」として経費(損金)に計上できます。

出張が多い会社であれば、年間の損金算入額はかなりの規模になり、法人税の負担を軽減します。

- 消費税の節税:

意外と見落とされがちなメリットです。

国内出張の手当は、消費税の計算上「課税仕入れ」として扱われます。

給与は不課税(消費税がかからない)ですが、出張手当は課税仕入れとなるため、支払う消費税額を減らす効果があるのです。

- 事務負担の軽減:

実費精算ではなく定額支給とすることで、出張のたびに細かな領収書をチェックし、精算する経理の手間を大幅に削減できます。

2.制度導入の絶対条件:「出張旅費規程」の整備

出張手当のメリットを享受するためには、絶対に欠かせない条件があります。

それは、社内ルールとして「出張旅費規程」を作成し、整備しておくことです。

もし、この規程がないまま手当を支給したり、あるいは規程に基づかないどんぶり勘定で支給したりすると、税務署から「それは実質的な給与(賞与)である」と認定されるリスクがあります。

給与認定されると、源泉所得税の徴収漏れを指摘されるだけでなく、法人税や消費税の節税メリットも全て失われてしまいます。

規程に定めるべき項目

出張旅費規程には、以下の項目を明確に定めておく必要があります。

- 目的:規程の目的(業務遂行上の出張に関する取り扱いなど)。

- 適用範囲:役員、正社員など、誰に適用されるか(非常勤役員も含める場合はその旨も記載)。

- 出張の定義:片道何キロ以上を出張とするか、宿泊を伴う場合など。

- 手当の種類と金額:日当、宿泊費、交通費の区分と支給額。

- 手続き:出張申請、精算の手順など。

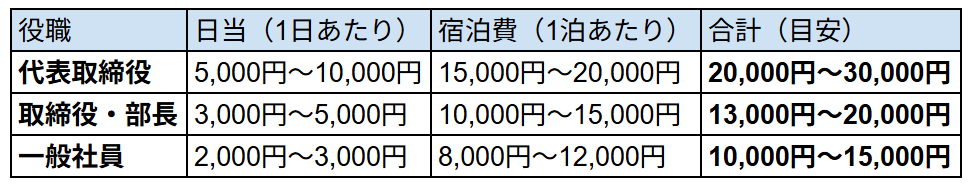

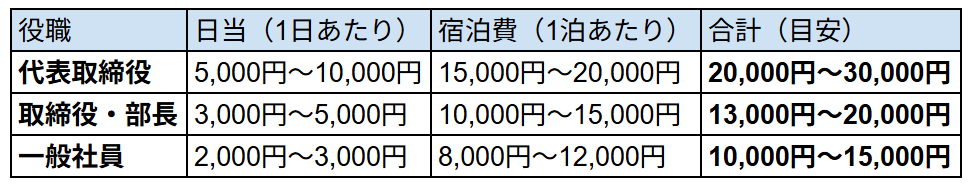

3.「いくらまでOK?」妥当な金額設定の目安

最も気になるのが、「手当の金額をいくらに設定すれば良いのか?」という点でしょう。

高額に設定すればするほど節税効果は高まりますが、社会通念上妥当な範囲を超えると、過大部分は給与として課税されてしまいます。

明確な基準はないが、「国家公務員」が目安に

残念ながら、税法には「〇〇円までならOK」という明確な基準はありません。

しかし、実務上の目安としてよく参照されるのが、「国家公務員等の旅費に関する法律」の支給基準です。

2024年4月の法改正などを踏まえると、

- 社長・役員クラス:日当+宿泊費で1泊あたり2万5千円~3万円程度

- 一般社員クラス:日当+宿泊費で1泊あたり1万5千円~2万円程度

このあたりの金額設定であれば、税務調査で否認されるリスクは低いと考えられます。

もちろん、同業他社の水準や、会社の規模、出張の実態に合わせて調整することは可能です。

役職によって金額に差をつけることも、合理的な範囲内であれば問題ありません。

【図表】出張手当の金額設定例(目安)

4.税務調査で否認されないための3つの注意点

最後に、制度を運用する上で、税務調査で指摘を受けないための重要な注意点を3つ挙げます。

①経費の支払いは「個人」で行う

出張手当は、個人が負担した費用を会社が補填するという性質のものです。

そのため、ホテル代や交通費を会社の法人カードで直接決済してはいけません。

会社が直接経費を支払った上で、さらに定額の手当を支給すると、それは実費精算ではなく、給与の上乗せとみなされる可能性が高くなります。

支払いは個人の現金やクレジットカードで行い、後日、会社に申請して手当を受け取る形にしましょう。

②「カラ出張(二重計上)」は厳禁

当然ですが、実際には行っていない出張の手当を支給したり、実費精算と定額手当を二重に受け取ったりすることは、脱税行為(仮想隠蔽)にあたります。

発覚すれば、重加算税などの重いペナルティが課されます。

③「出張報告書」などの証拠を残す

税務調査では、「本当に出張に行ったのか」「業務遂行上必要な出張だったのか」が厳しくチェックされます。

特に、観光地への出張や海外視察などは、私的な旅行(給与)と疑われやすいポイントです。

出張の事実を客観的に証明するために、「出張報告書」を必ず作成し、現地の写真や商談の議事録、領収書などをセットで保管しておくことが、身を守るための鉄則です。

まとめ

出張手当は、正しく導入・運用すれば、会社と個人の双方にメリットをもたらす、極めて効果的な節税スキームです。

特に出張が多い経営者にとっては、実質的に無税で会社から個人へ資金を移動できる、数少ない手段の一つと言えるでしょう。

ただし、その恩恵を受けるためには、「出張旅費規程の整備」「妥当な金額設定」「厳格な運用と証拠保存」が不可欠です。

単なる節税策として安易に導入するのではなく、自社の実情に合った制度設計を行い、適正に運用していくことが重要です。

規程の作成や金額設定に不安がある場合は、税理士などの専門家に相談することをお勧めします。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な規程の作り方や最新の動向を知りたい場合に、参考にしてください。