無料診断:平均250万円の補助金・助成金を受給する方法

・補助金や助成金の申請書類が多くて面倒だ

・補助金や助成金なんてどうせもらえない

・そもそも、どんな種類の補助金や助成金があるのかわからない

と思っている人はいませんか?

補助金・助成金のサポート業務を実施しているライトアップ社の『無料診断ツール』を使うと、たった6つの質問に答えるだけで、数千種類の中から、あなたの条件に合った費用対効果が高い補助金・助成金の「種類」と「受給金額の目安」が1分でわかります。ぜひお試しください。

「起業したいけどお金が足りない!」「銀行でお金を借りたくても担保なんて用意できない!」そんな理由で、起業をあきらめようとしてしまってはいませんか?

たしかに、自分で準備できるお金は限られています。また、親戚や友人にお願いして借りるというのは、のちのち人間関係を壊す原因になりかねません。そして、銀行等の金融機関から借りるというのも、何の実績もなく、担保(不動産、保証人等)を準備できないのでは非常に難しいものです。

しかし、あきらめるのはまだ早いです。そんなあなたに是非活用を考えていただきたいのが、公的な融資制度、特に、自分で担保を用意しなくても利用できる制度です。

それは、市区町村・都道府県といった地方公共団体の「制度融資」と、日本政策金融公庫の「新創業融資」です。

この記事では、無担保で受けられる「制度融資」と「新創業融資」の2種類の公的融資制度について、融資を効率よく引き出すために絶対に押さえておきたい10のポイントを分かりやすく説明します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

公的融資制度のうち、不動産や保証人といった担保が不要なものは、大きく分けて以下の2種類です。

これらのうち、制度融資は、地方自治体が資金を提供して、金融機関が窓口となって融資を行うものです。

他方、新創業融資は、国が100%出資している日本政策金融公庫(公庫)が行う融資制度の1つです。

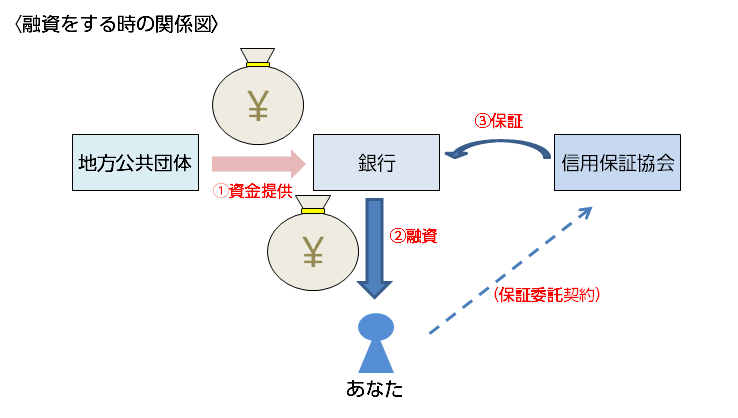

「制度融資」は、地方公共団体が用意した資金によって、銀行等の金融機関が窓口になって融資を行うものです。しくみは以下のようになっています。

地方公共団体が融資の資金を提供し、金融機関に託す

↓

銀行等の金融機関が形式上の貸主となり、信用保証協会による保証を条件として資金を貸し出す

形式上は銀行等がお金を貸し出すのですが、お金を出しているのは地方公共団体です。

信用保証協会が「保証する」というのはどういうことなのか、ピンとこないかも知れません。あなたが滞りなく返済している限り、信用保証協会が出る幕は全くないからです。

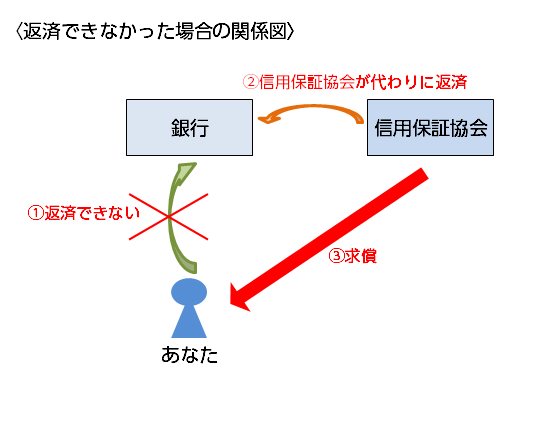

「保証」が機能するのは、あなたがお金を返せなくなった場合です。

あなたが返済しない

↓

信用保証協会が代わりに返済する

↓

信用保証協会があなたに「求償権」に基づいて請求する

あなたは信用保証協会との間で改めて返済計画を立てて、返していくことになります。免除してもらうことはできません。時間がかかっても、少しずつでも、必ず返さなければならないことになりますので、ご注意ください。

信用保証協会は、あなたが返済できなくなった場合のリスクを負うことになります。なので、金利以外に保証料がかかることに注意してください。ただし、自治体によっては保証料の一部または全額を補助しているところもあります。後で改めて説明します。

制度融資は、個人事業主か会社かを問わず、基本的には全ての中小企業を対象としています。

ただし、信用保証協会の保証を受けなければならないので、必然的に、信用保証協会の対象業種でなければなりません。たとえば風俗業や金融業等は対象になりません。

制度融資を受けるには「自己資金」を準備しなければなりません。

自己資金とは、返す必要のないお金のことです。制度融資の場合、たいていの自治体では、融資を受けようとする額と同額の自己資金を準備しなければならないということになっています。

自己資金の要件、融資の限度額、返済期間、金利・保証料や補助の有無など、制度融資の内容は、市区町村・都道府県ごとにまちまちです。

これは、自治体ごとにそれぞれ政策や台所事情が違うからです。

その結果、どこの自治体の制度融資を受けるかによって、有利不利があります。特に、「金利」と「信用保証協会への保証料」を最終的にどれほど負担することになるかが重要です。

以下では、その例として、「東京23区」と「東京都」のそれぞれの制度融資の条件について簡単に紹介します。

同じ東京23区でも、どこで起業するかによって、かなり条件が異なってきます。

たとえば、全ての区で金利の一部を補助してもらえますが(「利子補給」と言われます)、その率は区ごとに違います。

また、信用保証協会に支払う保証料の一部または全額を補助してもらえる区(11区)と、補助してもらえない区(12区)があります。

詳しくはこちらの表をご覧ください。

東京都の制度融資は、一定の条件をみたせば、金利を0.4%安くしてもらえます。たとえば、「認定特定創業支援事業」により支援を受け、区市町村長の証明を受けている場合などです。

また、信用保証協会の保証料の1/2の補助が受けられます。

詳しくはこちらをご覧ください。

借りた直後しばらくの間、返済しなくてよい期間(据置期間)を設定してもらうことができます。

起業後間もないうちは、とかく出費が多いし、経営基盤も不安定なので、返済を待ってもらえるのは大きなメリットだと言えます。

期間は自治体によって違います。

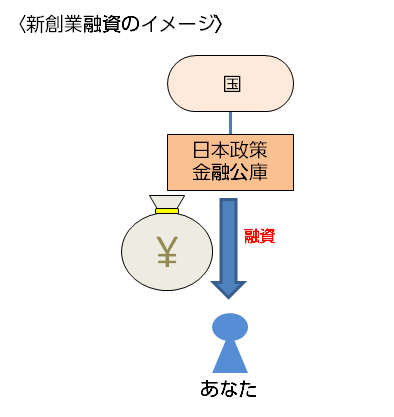

新創業融資制度は、国が100%出資している日本政策金融公庫(公庫)が運営する制度です。

公庫が運営している起業家向けの融資制度には、「新規開業資金」「女性、若者/シニア起業家資金」「中小企業経営力強化資金」「再チャレンジ支援融資」「IT資金」等があります。そして、これらの融資を受けるには、原則として、いずれも自分で担保(不動産、保証人)を用意しなければなりません。しかし、常に担保を要求するのでは、むざむざ起業の芽を摘んでしまうことになりかねません。

そこで、「新創業融資」制度の出番です。

「新創業融資」は、それ自体は独立した制度ではありません。あくまで上に挙げたような各融資制度を利用する場合に、特例として、担保がなくても融資を受けることができる制度だと理解してください。

担保を立てなくてもよく、信用保証協会による保証も必要ないということは、裏返せば、もしあなたが期限までに返済できなかった場合のリスクは公庫が負うということです。

そのため、金利は2.5~2.9%と、公庫の他の融資制度の金利(1.3~2.3%)よりも高めに設定されています。これは、担保がいらない代わりに公庫がリスクを負うので、その分金利を高くしているということです。

ただし、会社を設立する場合、あなた自身が連帯保証人になれば、0.1%が差し引かれます。

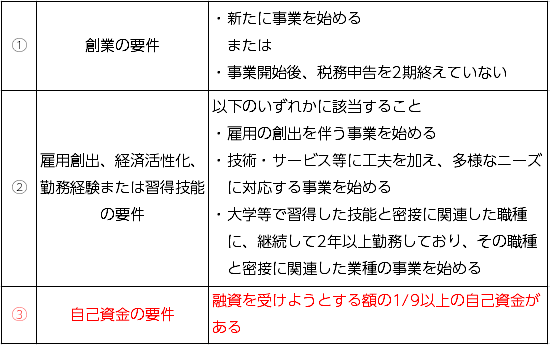

対象となる業種は、金融業や風俗業等を除く全ての業種です。また、「融資要件」という条件があり、下の表の①~③の全てにあてはまる必要があります。

①②については、これから起業する方はほとんどどれかにあてはまることになります。時間がある時にでも1度さらっと目を通してみてください。

③については、次に改めて説明します。

〈融資要件〉

新創業融資は「自己資金」がなければ利用できません。最低でも、融資を受けようとする額の1/9以上の自己資金を準備しなければならないということになっています。

新創業融資の限度額は3,000万円で、これを15年以内に返済すれば良いことになっています。

ただし、運転資金のみは限度額1,500万円、返済期間5年以内となっています。

新創業融資は、制度融資と同じように、借りた直後は返済しなくて良い期間(据置期間)が設定されます。これは最大で最初の2年以内(運転資金のみは据置期間が1年以内)ということになっています。

ただし、実際には半年以内に設定されることが多いようです。

新創業融資の場合、金利は固定金利ですが、制度融資の場合は固定金利と変動金利とで選べるようになっていることがあります。

日本は長い間「ゼロ金利政策」がとられており、金利はきわめて低く、これ以上ほとんど下がりようがありません。なので、固定金利と変動金利を選べるのであれば、固定金利を選んだ方が有利です。

制度融資と新創業融資の両方を受けたい場合は、制度融資を先に申請することをおすすめします。

というのは、制度融資を受けようとすると、金融機関だけでなく信用保証協会の保証を受けるための審査も必要です。そのため、必然的に、新創業融資よりも余計に時間がかかります。後で改めて説明しますが、制度融資の場合は2週間程度、新創業融資の場合は1ヶ月半程度と言われています。このことからすれば、制度融資を先に申請しておいた方が良いです。

制度融資には、市区町村のものと都道府県のものがあります。当然、条件の良し悪しがあります。

ここで、いずれの制度融資を利用するにしても、結局は信用保証協会に保証してもらわなければならないことを思い出してください。信用保証協会の保証は借主1人あたりの限度額が決まっています。

つまり、あなたが保証してもらえる限度額の範囲内で、条件の良い順に申請すべきです。

たとえば、東京23区の場合、上で述べたように、全ての区で利子の一部を補助してもらえます。また、11の区で信用保証協会の保証料について補助してもらえます。

一方、東京都の場合は0.4%低い利率で借りられる場合があり、また、信用保証協会の保証料の1/2を補助してもらえます。

したがって、起業しようとする区の条件と、都の条件とを比較して、より条件の良いものを選ぶようにすることが大切です。

詳しい条件についてはこちらをご覧ください。

制度融資の窓口は、役所、信用保証協会や商工会議所等があります(例:東京都の制度融資の窓口(東京都産業労働局HP))。

新創業融資は、各地にある日本政策金融公庫の店舗で申し込みます。

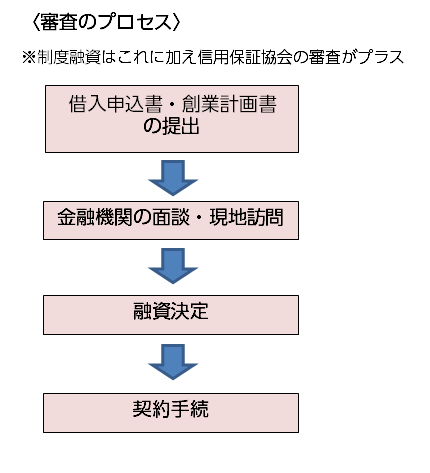

制度融資も新創業融資も、どちらも大まかな手続の流れは同じです。以下の図をご覧ください。ただし、制度融資の場合は信用保証協会の保証を受けなければならないため、信用保証協会の審査がプラスされます。

申込から契約までの期間は、時期やケースにもよりますが、だいたい、制度融資の場合は2週間程度、新創業融資の場合は1ヶ月半程度と言われています。新創業融資の方が、信用保証協会の審査が必要な分、長くかかるのだと思ってください。

申込に必要な資料は「借入申込書」「創業計画書」を始めとして、たくさんあります。詳しくは以下のページをご覧ください。

「なぜこんなに多くの書類・資料を揃えて提出しなければならないのか?」「面倒くさい」と思うかも知れません。気持ちはよく分かりますが、実績もなく担保もないあなたに融資する側としては、きちんとお金を返してもらえるかどうかが非常に重要なのです。そのためにはありったけの資料を基に慎重な審査をしなければならないということなので、そこは頑張って揃えましょう。

制度融資も新創業融資も、限度額が設定されています。制度融資は自治体によってまちまちですが、新創業融資は原則3,000万円です。

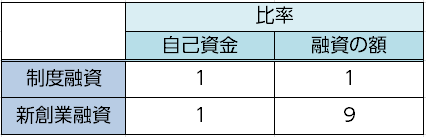

ただし、実際には、限度額いっぱいまで借りられるとは限られません。なぜかというと、制度融資も新創業融資も、どちらも、自己資金の額に応じて、融資を受けられる上限が決まっているからです。

制度融資と新創業融資のそれぞれについて、必要な「自己資金」と融資を受けられる額との関係は以下の通りです。

したがって、たとえば、自己資金が300万円とすると、制度融資は300万円まで、新創業融資は2,700万円までということになります。

このことからすれば、まず、自己資金がいくら準備できるかをはっきりさせておくことが必要です。

後で改めて説明しますが、融資を申し込む時には、「創業計画書」を作成する必要があり、融資を引き出せるかどうかは創業計画書の中身がどれだけしっかりしているかにかかっています。

具体的で説得力のある創業計画書を作成するには、「手に入るお金の範囲で何ができるか」という視点が欠かせません。つまり、「自己資金+融資額」という物理的な制約がどの程度あるかということを押さえて、その中でできることを考えるようにすれば、おのずと計画は具体的なものになっていくのです。

あなたが利用しようとしている制度融資と新創業融資は、いずれも、無担保で利用できる制度です。

融資をする側は、一旦あなたに融資すれば、あなたが返済できなくなった場合のリスクを負うことになります。つまり、融資する側の最大の関心事は、融資したお金をきちんと全部返済してもらえるかということです。当然、融資をするかどうかの判断は慎重に慎重を重ねて行われます。

したがって、融資を受けるためには、金融機関の融資担当者が「この人ならばきちんと返済してくれる」と判断できるような、具体的で説得力のある事業計画を示さなければなりません。

申込に必要な資料の中で最も重要なのは「創業計画書」です。

たとえば、日本政策金融公庫の創業計画書は、以下の6つの項目からできています。

制度融資の場合は多少書式が違いますが、書くことは基本的に同じだと思っていただいてかまいません。

いずれも、融資をする側に「この人ならば融資したお金をちゃんと返済するだろう」と思ってもらえる材料を提供するための項目だと思ってください。おおげさな言い方かも知れませんが、あなたの全人格が試されているといっても過言ではないと思います。

たとえば、新創業融資の創業計画書は、日本政策金融公庫のHPのこちらでダウンロードできます。また、記入例が9通り用意されています(洋風居酒屋、美容業、中古自動車販売業、婦人服・子供服販売業、ソフトウェア開発業、内装工事業、学習塾、歯科診療所、介護サービス)。

ご覧になって分かるとおり、書くスペースは限られています。これは、「なぜ、そのような項目が用意されているのか」ということを考え、必要な情報を過不足なく書く必要があるということです。

とにかく一度、実際に書いてみることをおすすめします。「ああでもない、こうでもない」と自分で頭を悩ませて、書いてみることで、自分の計画の弱いところが浮き彫りになり、それをカバーしようともがくことで、説得力のある創業計画書を作り上げることができます。

起業への決意・覚悟を新たにするという効果もあるでしょう。

その際は、公庫のHPには創業計画書の書き方を一から丁寧に説明した動画(こちら)がありますので、是非参考にしてみてください。

なお、この動画の最後でも紹介されていますが、日本政策金融公庫は、各地で無料のセミナーも開催しています。

また、書店へ行けば具体的なノウハウを紹介した本も売られていますので、それらを参考にするのも良いと思います。

以下では、新創業融資の創業計画書の書式を前提に、どのようなことに気を配って書くべきか、簡単に説明します。

各地方公共団体の制度融資の創業計画書も、項目と書くべき内容はほぼ同じです。

創業の動機は、ビジネスの方向性を決定付けるものです。あなたがその方向性に向かって一生懸命取り組む覚悟をどれだけ持っているかを見られているのです。

茨の道であることを承知の上で起業を志したからには、何かしら強い動機があるはずです。それを記載してください。

創業の動機と密接に関わるだけでなく、その経験から学んだことをどのように事業に生かせるか、事業を経営する能力があるか、ということを見られています。

それは、必ずしも、これから起業する事業そのものの経験の有無を見られているのではありません。

なので、これまでの仕事等の経験からどのようなことを学び、どのような能力を身につけたのか、読み手に分かるように記載してください。

どんなビジネスも、扱う商品やサービスが顧客のニーズをとらえたものなければ、成立しません。

また、顧客のニーズをとらえていたとしても、他の同業者よりも優れた点がなかったり、価格が見合ったものでなかったりすれば、見向きもされません。

どのような顧客を対象としてどのような商品・サービスを提供しようとするのか、他にないアピールポイントは何か、価格はリーズナブルか、といったことを意識して記載してください。

他の同業者の商品・サービス等を研究することも効果的だと思います。

仕入先は信頼のおけるところか、販売先は実際に買ってもらえる場所なのか、といったことを判断するための項目です。できる限り具体的に記載してください。

資金計画が現実的・合理的なものかを判断するための項目です。

「設備資金」と「運転資金」に分けて記載する必要があります。

「設備資金」とは、事務所や事務用品や機械など、事業のインフラを揃えるための資金です。特に、開業当初は多額の設備資金が必要になります。そういった、「いつ、いくら設備資金が必要か」ということについてシビアな計算ができているかを見られていると思ってください。

「運転資金」とは、仕入代金等、事業自体を経営するうえで必要な資金です。仕入代金や従業員の給与等です。

たとえば、仕入先から原材料を仕入れ、商品を作って売るとします。

この場合、仕入先から仕入代金を請求されたときに「まだ売掛金が回収できていないから払えません」などということは通りません。そんなことを続けていたら、仕入先の信頼を失い、いずれ倒産してしまいます。そういったことにならないように、運転資金の計画がきちんと余裕を持ってできているかというのを見られていると思ってください。

返済の計画が無理のないものであるか、自己資金と融資額とのバランスはとれているか、といったことを見られていると思ってください。

ここで思い出していただきたいのですが、私は上で、「創業計画書」を作成するには自己資金+融資額の範囲内で何ができるかという視点が必要だと書きました。

融資する側は、他の項目の事業内容に関する記載と照らし合わせてあなたの資質を判断しようとしているのです。

一定期間の売上や経費について現実的な計算ができるかどうかが試されているのだと思ってください。

売上原価、人件費、客単価、客の数等、できる限り客観的なデータ・数値をもとに算出して、記載してください。

売上高の算出方法については、書式ダウンロードページにある「売上高の計算方法について」を参考にしてみてください。

申込をすると、その1週間ほど後に面接(面談)が行われます。

担当者は、創業計画書等の内容とあなた自身を見て、融資するかしないかを判断します。

創業計画書の記載について質問された時に、十分な根拠を持って答えられるように準備しておきましょう。とはいっても、創業計画書を作成する段階で、上で書いたようなことを意識して作成していれば、それほど難しくはないはずです。

本番は、身だしなみを整えて、清潔感のある服装で望みましょう。

また、決して背伸びしたりいい加減なことを言ったりせず、率直な受け答えをするようにしましょう。担当者は、これまで実績のないあなたが作成した創業計画書が完璧でないことくらいは織り込み済みです。どのような質問についても完璧に答えられるのが理想ですが、それがかなわなかったとしても、慌てず、焦らず、諦めず、何とかくらいついて誠実に答える姿勢を見せることが大切です。

起業者が無担保で利用できる地方自治体の「制度融資」と、日本政策金融公庫の「新創業融資」について、上手に引き出すための10のポイントを説明してきました。

実績も担保もないというハンディキャップを補うには、「この人ならば融資したお金を確実に返してくれそうだ」と認識してもらうえることが全てです。

そして、そのためには、客観的な数字に裏付けられた具体的な創業計画を提示することと、何よりも、最終的にはあなた自身の人間性、経営者としての資質を示すことです。

融資を受けるための準備をする過程で、自分の思い描いたビジネスモデルをどう具体化していくかということを一生懸命考えることが、起業の成功と、何よりあなた自身の成長につながるはずです。

あなたが起業を成功させるのに、この記事が少しでも役に立つことを願ってやみません。

・補助金や助成金の申請書類が多くて面倒だ

・補助金や助成金なんてどうせもらえない

・そもそも、どんな種類の補助金や助成金があるのかわからない

と思っている人はいませんか?

補助金・助成金のサポート業務を実施しているライトアップ社の『無料診断ツール』を使うと、たった6つの質問に答えるだけで、数千種類の中から、あなたの条件に合った費用対効果が高い補助金・助成金の「種類」と「受給金額の目安」が1分でわかります。ぜひお試しください。

もし、今期3,000万円の利益が出ているなら、約1,000万円を納税する前に、この資料をお読みください。

本書では、突発的な利益や毎年の高額な利益を、合法的に簿外にプールし、必要な時に活用するための具体的な手法を7つ厳選して解説します。

なぜ、成功している経営者はこの方法を選ぶのか?

メリットだけでなく、リスクと具体的な対処法まで、実際の事例を基に詳しく解説しています。あなたの会社の5年後、10年後のキャッシュフローが大きく変わる可能性があります。

ぜひ、今すぐダウンロードしてお役立てください。

次のようなことでお悩みではありませんか?

・良い助成金・補助金があれば受け取りたい

・助成金・補助金を申請する時のコツを知りたい

もしも、助成金・補助金についてお悩みであれば、どんなことでも構いませんので、お気軽にご相談ください。

【2025年最新】ものづくり補助金とは?最大4,000万円!2つの申請枠と要件を解説

企業の持続的な成長には、生産性の向上や新たな市場への挑戦が不可欠です。そのための新製品・新サービスの開発や、革新的な生産プロセスの導入には、多くの場合、多額の設備投資が必要となります。しかし、特に中小企業にとっては、その資金調達が大きな経営課題となることも

起業をする時の悩みの種は、人を雇ったり設備を整えたりするための初期投資に思いのほか多くのお金がかかってしまうことだと思います。そこで思いつくのが、「公的な助成金・補助金をなんとか活用できないか」ということでしょう。 しかし、どうやって見つけたらいいか

よく、中小企業の経営者の方から、「会社の業績は好調。資金さえあれば事業を拡大してさらなるキャッシュを稼ぎ出せる自信がある。あとは銀行から融資を受けるだけ。それなのに銀行がなかなかお金を貸してくれない…銀行は中小企業には冷たい…」といった話を耳にします。

『キャリアアップ助成金』という国から返済不要の資金を調達できる制度があります。 名前は聞いたことがあっても、実際にその支給金額や条件までは把握できている方は少ないです。 実はこのキャリアアップ助成金は、支給要件のハードルが低いため、支給の申請を

返済不要の資金を国から調達できる助成金という制度があります。助成金は種類が数多く存在しますが、その中でも雇用関係の助成金「人材開発支援助成金」は、比較的受け取りやすいメジャーな助成金です。 今回は、人材を育成しながら得られる「人材開発支援助成金」につ

補助金獲得率80%のプロがおすすめの激アツの補助金3つと圧倒的獲得ノウハウ

起業家のみなさんにとって、国の補助金は、受け取れたらうれしいものですが、どんな補助金があるのかいまいち分からないし、手続が面倒くさそうだし、通るかどうか分からないし…と思っていませんか? 私はこれまで、何人かの補助金の専門家の方に話を聞いていますが、

「起業したいけどお金が足りない!」「銀行でお金を借りたくても担保なんて用意できない!」そんな理由で、起業をあきらめようとしてしまってはいませんか? たしかに、自分で準備できるお金は限られています。また、親戚や友人にお願いして借りるというのは、のちのち

中小企業の退職金制度、「中退共」は本当に最適か?企業型DC・はぐくみ基金との徹底比較

従業員の福利厚生を充実させ、人材の確保・定着を図る上で、「退職金制度」の導入は、多くの経営者が検討する重要なテーマです。特に中小企業においては、国が運営に関与する「中退共(中小企業退職金共済)」が、手軽に始められる制度として、商工会議所などから推奨されるこ

人材確保等支援助成金とは、その名の通り職場を改善して人材の確保に努めることで助成が行われるものです。 具体的には、主に以下にあげた際に助成が実施されます。 雇用管理制度(評価・処遇制度、研修制度、健康づくり制度、メンター制度、短時間正社員制

【2025年最新】ひとり社長もOK!申請しやすく高採択率な補助金ランキングTOP5

夏の補助金シーズンが到来し、多くの制度で公募が開始されています。個人事業主やフリーランス、ひとり社長の方々から、「数ある補助金の中で、自分にも申請できて、採択される可能性が高いものはどれか?」というご相談が、毎年この時期に急増します。 確かに、補助金