次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

個人型確定拠出年金(iDeCo)の最大のメリットは、掛け金が全額所得控除になる点です。結果として、住民税や所得税が軽減され、大きな節税効果をもたらしてくれる制度です。

では、具体的な減税額はどのくらいになるのでしょうか?

所得税は、収入によって税率が決められており、収入が高い人ほど税率も大きくなっていきます。この仕組みに当てはめて計算してみると、個人型確定拠出年金については、収入が高ければ高いほど節税効果も大きくなっていきます。

以前は自営業など一部の人しか加入することができなかった個人型確定拠出年金ですが、2017年1月より会社員や主婦の方でも利用できるようになりました。また、2022年5月からは、国民年金に加入していれば、65歳まで加入できるようにもなりました。

このようなことから、個人型確定拠出年金については、多くのメディアやネット上で話題になっており、この記事をお読みいただいている方でも、加入をご検討中の方もらっしゃると思います。

この記記事では、個人型確定拠出年金の控除内容について、

●3つの節税効果

●所得控除額のイメージ

●年末調整での申請方法

の3点を中心にご説明させていただきます。個人型確定拠出年金に加入する時、皆さんが一番知りたい税制控除についてご説明させていただきますので、是非、最後までお読みください。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

最初に申し上げた通り、確定拠出年金の最大の魅力は掛け金が全額控除の対象となる点にあります。この記事を書いている私自身も、その点に大きな魅力を感じていて、来年から個人型確定拠出年金に加入する予定です。税制面での優遇ポイントは主に3つあります。次から順に確認していきましょう。

個人型確定拠出年金の掛金は、毎月5,000円から1,000円単位で設定することができ、最大で68,000円まで掛けることができます。

ここで、所得控除の仕組みについて少しご説明したいと思います。所得税というのは、その人の年収等に応じて課税される割合が決まっています。分かりやすいものに「配偶者控除」があります。「103万円の壁」という言葉を聞いたことはありますか?例えば、主婦の方がパートをしている場合、年収103万円以内であれば所得税はかかりません。年収103万円を超えてしまうと税金がかかるので、その範囲内に調整して仕事をしている人も多くいらっしゃいますよね。

話を元に戻しましょう。所得税には税率がありますので、「個人型確定拠出年金の掛け金が全額控除される」イコール「掛金分が控除額」ではないので注意が必要です。

詳しい計算方法は割愛させていただきますが、個人型確定拠出年金に年間24万円支払っている場合、税率5%なら減税額3.6万円、税率20%なら減税額7.2万円となります。

生命保険料控除などと比較すると、全額控除の恩恵を受けることができるのは大きなメリットになるでしょう。

個人型確定拠出年金は、投資と似たような性質を持っています。ご存知の方もいるかと思いますが、個人型確定拠出年金を始めるときは、国内外の株式や債券などの運用先を選び、その運用結果次第で掛け金が増えたり減ったりする性質があります。

投資商品の利益については、通常20%ほどの税金がかかるのですが、個人型確定拠出年金の場合、この税金が非課税となっています。

個人型確定拠出年金は原則として60歳まで使うことはできません。60歳以降に年金または一時金として掛け金を受け取ります。

生命保険の個人年金に加入している場合、その年金は雑所得としてみなされ、課税の対象になります。これが個人型確定拠出年金については、公的年金と同じ扱いとなり、税金の対象となる雑所得を計算する際に差し引くことができる所得控除の対象となります。少々わかりにくいとは思うのですが、要するに、税金の対象となる所得からマイナスになって税金が安くなります、ということになるのです。

生命保険の個人年金などについても、個人年金保険料に対する控除が受けられるので、一概に良し悪しを判断することはできないのですが、個人型確定拠出年金は、支払う時・運用時・受け取る時の3つのタイミングで控除が受けられるのは大きな節税効果があるのではないでしょうか。

退職所得控除とは、退職金などを受け取る際に控除される金額です。退職金というのは老後の生活を支える大切な資金ですが、収入の一部となるので、所得税などの税金がかかるわけです。この退職金に多くの税金を支払うのはいかがなものか?と考えたときに、このような控除制度が生まれたのではないかと推測することができます。

個人型確定拠出年金についても、この老後資金の一部とみなされて控除の対象となります。このほかにも、障害給付金や死亡一時金として受け取る方法もあります。

個人の資産を増やす方法はいくつかありますが、個人型確定拠出年金は、出て行くお金(税金)を減らすことにより、何もしなかったときと比較して、結果お金を増やす、という効果を得ることができます。

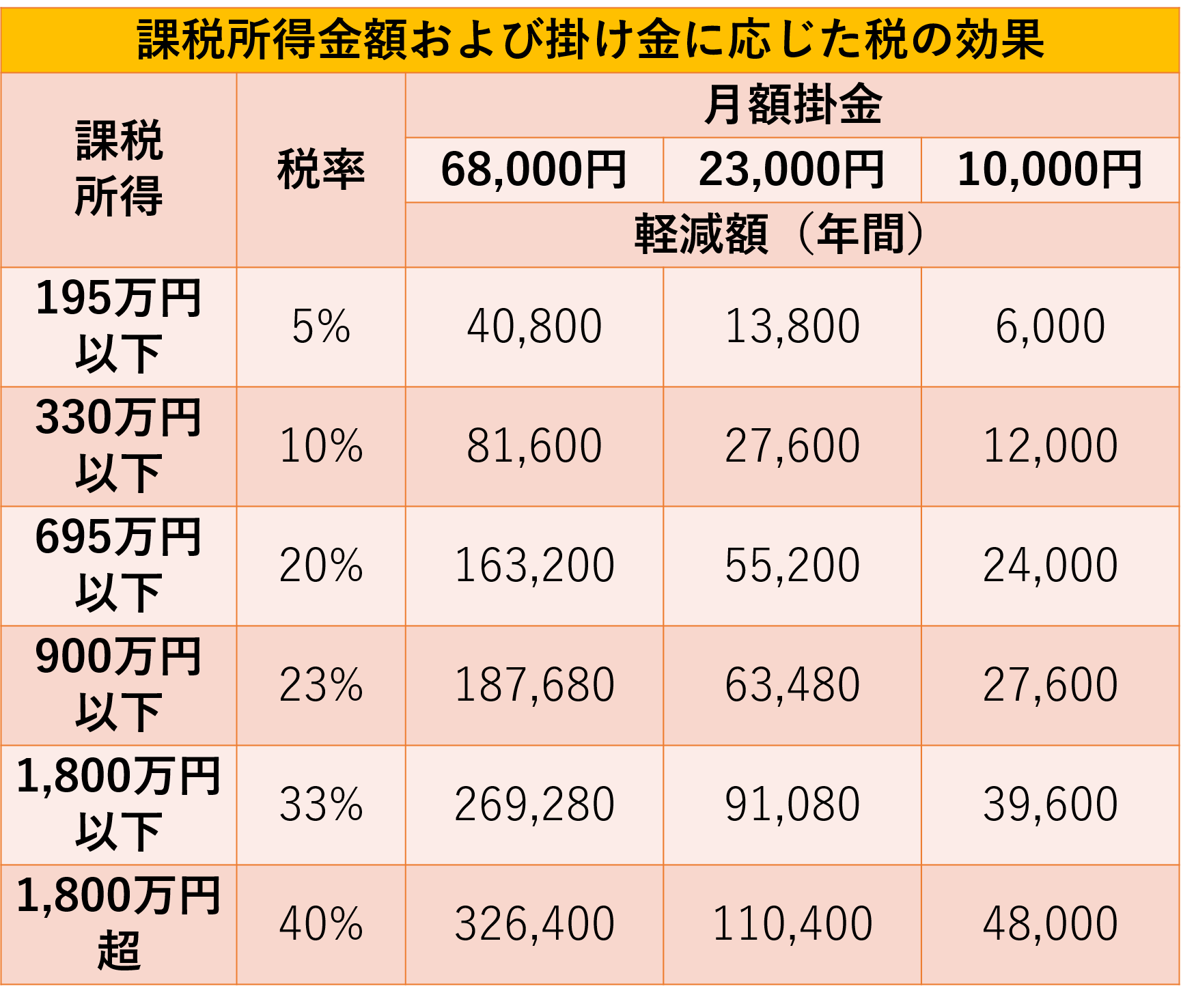

次からご覧いただくのは、実際に支払った掛け金に対して、具体的な節税額がいくらになるのかを表にしたものです。お示しできる公的なデータについては、厚生労働省のHPの内容をまとめたものとなりますので、おおまかなイメージとしてお考えいただきますよう、お願いいたします。

厚生労働省HPより『個人型年金に加入した場合の所得控除の効果』

いかがでしょうか?冒頭でも触れましたが、同じ掛け金を支払った場合でも、年収(所得)が高ければ高いほど税率が大きくなるため、軽減される金額も大きくなることがお分かりいただけるかと思います。

年収500万円の方が毎月23,000円を掛金として支払うと、結果として年間55,200円の節税効果が得られるのです。これを20年間として考えてみると、55,200円×20年間=約110万円になります。このように考えると、今やほとんど利息のつかない銀行預金にお金をあずけるのであれば、個人型確定拠出年金に加入する方が大きなリターンがあることは明確です。

個人型確定拠出年金以外にも、所得控除の対象には、「配偶者控除」「医療費控除」「生命保険料控除」や、少し変わったところでは「ユニセフ募金」も控除の対象になっているのです!正確な控除額については、このような様々な控除対象を合算して計算する必要があるので、この記事では割愛させていただきます。

一つお伝えしたいことは、個人型確定拠出年金を含め、活用できる控除の制度をフル活用することが、私たちの限られた資産を守る有効な手段の一つになるのです。

最後になりますが、個人型確定拠出年金で控除を受ける時の申請方法についてご紹介したいと思います。申請方法は、主に自営業の方が対象となる確定申告と、会社員の方が対象の年末調整の2つの方法があります。

みなさんの中で「年末調整は何をどこに書いたらいいか分からない」「確定申告の手続が面倒だ」とお感じになっている方はいらっしゃるでしょうか?そうです、多くの方が毎年のように提出する書類について手間がかかると感じていらっしゃることでしょう。

個人型確定拠出年金に加入すると、この記入項目が一つ増えるわけなのですが、控除を受けるための大切な手続きになりますので、順に解説いたします。

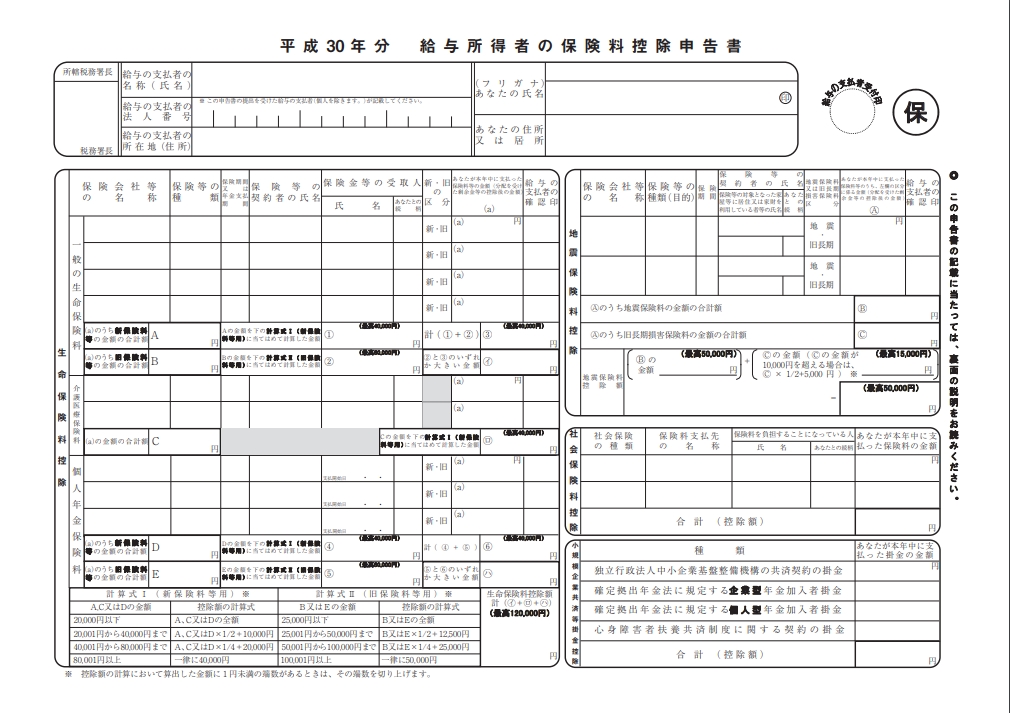

以下をご覧ください。会社員の方なら誰もが目にしたことのある書類ですが、こちらの書類は正式名称「給与所得者の保険料控除申告書」といいます。個人型確定拠出年金の申請についても、この書類に記入をすることになるのですが、どこの部分に何を記入すればよいと思いますか?

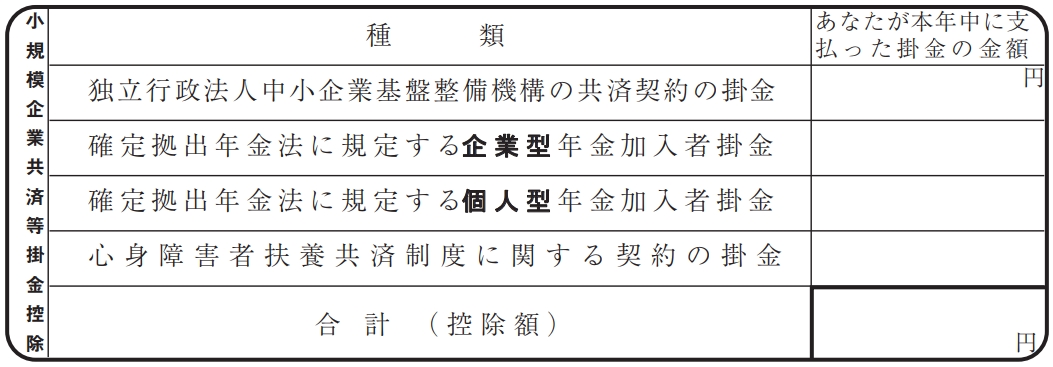

題名の時点で答えは出ているのですが、正解は右下の「小規模企業共済等掛金控除」の部分です。ここは4項目に分かれているのですが、個人型確定拠出年金の掛金については、上から3段目の「個人型または企業型年金加入者掛金」に記入します。

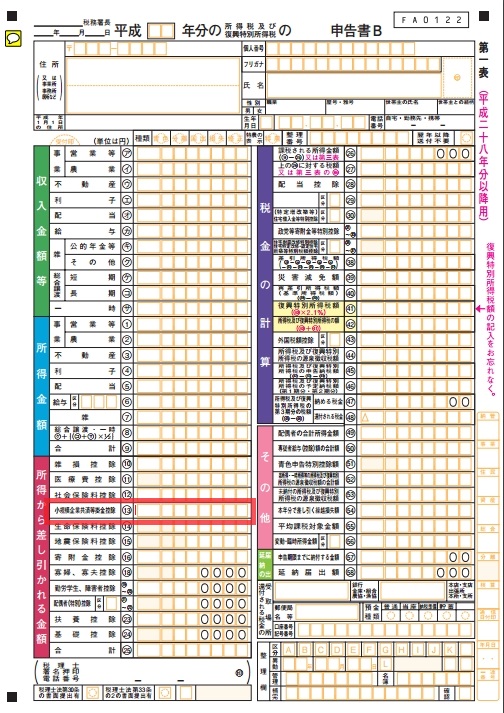

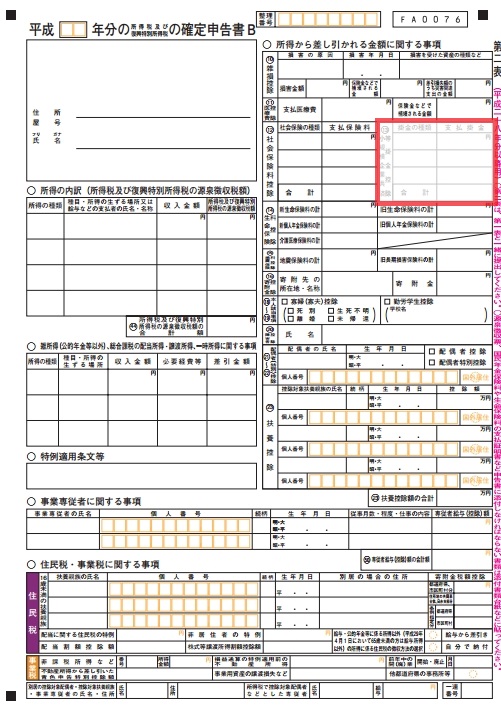

自営業の方の確定申告書類には、いくつか種類がありますが、ここでは様式Bを例にさせていただきます。

結論から申し上げますと、申告書番号13番に「小規模企業共済等掛け金控除」の枠が設定されていますので、こちらに申告額を記入します。記入箇所は、第1表と第2表の2箇所となります。

年末調整・確定申告ともに共通しているのですが、金額については、運営管理会社(銀行などの金融機関)から送られてくる証明書に記載されている金額を記入します。

毎年10~11月ごろの時期に運営管理会社から個人型確定拠出年金の控除証明書が発行されます。この時期になると、保険会社から「生命保険料控除」のハガキが届く方もいらっしゃると思うのですが、ちょうどそれと同じ時期の発行になります。

正式名称は「小規模企業共済掛金払込証明書」と言います。申告の際には必ず必要な書類になりますので、紛失しないよう注意しましょう。万が一、紛失してしまった場合は再発行が可能ですので、管理会社に問い合わせてみるとよいでしょう。

個人型確定拠出年金に加入する最大のメリットは払い込んだ掛け金が全額控除となり、住民税や所得税が軽減され、節税効果を得られる点にあります。このことから考えると、収入のない方やパートなどで税金を納めるだけの収入がない方に関しては、この恩恵を受けることはできません。ですから、自動的に控除に関する申告は不要となります。

今は申請が必要ない方でも、働き方が変わって税金を納める義務のある収入を得るようになった時には、年末調整や確定申告などで申請する必要があります。申請を忘れてしまうと、せっかくの控除枠を使えないことになりますので注意してください。

医療費控除などに関しては、世帯で合算した金額を申請することも可能ですが、確定拠出年金については、あくまで個人のみが対象となります。

個人型確定拠出年金に加入する方の目的の多くが、老後の資産形成と現役時代の税金控除かと思います。

しかし、どういった対象の控除を受けられて、どれくらいの金額が節税できるのか、を詳しく知らないままに加入に至るケースもよくあることでしょう。

税金の算出は複雑な部分もあるので、全てを正確に把握するのは難しいかもしれませんが、この記事をお読みいただき、個人型確定拠出年金で受けられる控除の内容を少しでもご理解いただけたのなら幸いです。

また、控除の優遇を最大限に活用し、限りある収入を賢く増やすため、 年末調整・確定申告は忘れずにお手続きをしていただくようお願いいたします。

次のようなことでお悩みではありませんか?

・自分にピッタリの保険を選んで加入したい

・現在加入中の保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな保険に加入すればいいのか分からない

もしも、保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

役員借入金は「社長の第二の財布」?メリットと放置の危険性を徹底解説

会社経営をしていると、急な資金需要に対応するため、社長個人のポケットマネーを一時的に会社に入れたり、会社の経費を立て替えたりすることは、珍しいことではありません。金融機関の融資審査を待つことなく、スピーディーに資金を調達できるこの方法は、一見すると非常に便

交際費の「1万円基準」で節税枠が拡大!飲食代を会議費で落とす鉄則

経営者の皆様にとって、取引先との会食やゴルフ、贈答といった「交際費」は、ビジネスを円滑に進め、将来の売上を作るための重要な「投資」です。しかし、その一方で、「どこまでが経費として認められるのか?」「使いすぎると税務調査で否認されるのではないか?」という不安

「これは経費で落ちる?」経営者が知っておくべきグレーゾーン支出20連発

会社経営において、「節税」は利益を最大化するための重要な戦略です。「可能な限り経費として計上し、法人税を抑えたい」経営者なら誰もがそう願うはずです。しかし、その一方で、「この領収書は本当に経費にして大丈夫なのか?」という不安が常につきまといます。 も

法人名義での投資信託|個人とは違う5つのメリットと注意点を解説

新NISA制度の開始などをきっかけに、個人の資産運用への関心が急速に高まっています。その中でも「投資信託」は、専門家が運用を行う手軽さから、多くの方が活用している金融商品です。では、この投資信託を、個人としてではなく、会社(法人)として運用することに、どの

消費税の納税額を抑える9つの方法|インボイス後の新常識と節税戦略

法人税や所得税の節税については、多くの経営者が熱心に取り組んでいます。しかし、日々の取引で必ず発生し、決算期には多額の納税が必要となる「消費税」について、戦略的な節税を意識している方は、意外と少ないのではないでしょうか。 消費税は、赤字であっても納税

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3

役員賞与は最低150万円以上出すべき?ボーナス活用で税金と社会保険料をダブルで削減する裏ワザ

「今期は予想以上に利益が出そうだ。税金で持っていかれるくらいなら、役員賞与を出して節税したい」そう考える経営者の方は多いでしょう。しかし、「役員賞与は経費にならない」という原則があるため、二の足を踏んでいる方もいらっしゃるかもしれません。 実は、ある

【2025年最新版】FXの税金対策ガイド|国内・海外FXの税率差と経費計上の新常識

個人の資産運用として、FX(外国為替証拠金取引)は非常にポピュラーな選択肢となりました。しかし、その利益にかかる税金の仕組みは、株式投資などとは異なり、特に利用するFX会社が国内か海外かによって、全く異なるルールが適用されることをご存知でしょうか。

中小企業の設備投資を後押しする2つの特別減税制度と、その最適な活用法

事業の成長や生産性の向上に、積極的な設備投資は不可欠です。しかし、高額な機械やシステムの導入には、多額の初期費用が必要となり、多くの経営者がその決断に躊躇するのが実情ではないでしょうか。通常の会計ルールでは、設備投資の費用は、耐用年数に応じて数年間にわたり