弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

コンテナのリースは、航空機のリースと同じように法人の節税でよく活用されるスキームです。一般的にオペレーティングリースと呼ばれます。

コンテナリースでは、1年目2年目の近期で大きな損金を計上して、7~8年後などリース期間が終了する時には、それと同額かそれ以上の益金を得ることができると言うものです。他の似たような節税商品と比べても、近期の節税効果が非常に高いため人気があります。

そこで、当記事では、コンテナリースによる節税を効果的に行うために知っておくべきことを全てお伝えします。

具体的には以下の通りです。

以前、お伝えした『航空機リース』と非常に似ておりますが、満期までが短いこと、航空機と比べて規模が小さいことが違いとして挙げられます。

ぜひご覧頂ければと思います。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

最初に、コンテナリースとは何なのかをご理解いただくために、メリットとデメリット、そしてコンテナリースを効果的に活用できる法人様の条件をご紹介します。

コンテナリースを検討する際に押さえて頂きたいのは以下の3つです。

一つずつ説明させて頂きます。

コンテナのリースは、数ある節税方法の中でもその効果がとても高いものです。コンテナをリースする際に、一括で資金を投入するのですが、なんと、その時に投入した金額の70~80%程度を1年目で特別損失として損金算入できます。さらに、2年目で残りの20~30%を損金算入することができます。将来資金が返還される金融商品でこれほど大きな損金を一度にできる商品は他にありません。

突発的な利益対策や利益剰余金による自社株価の上昇を抑える対策でも、この大きな損金算入は非常に魅力的です。

他の金融商品や不動産での減価償却でも一括して支払った金額の20~50%程度しか損金にはなりませんので、コンテナリースの損金算入率が非常に魅力的であることがわかります。

生命保険や共済での節税の場合は、毎年掛け金を支払う必要があります。しかし、コンテナのリースは一括で資金を投入できます。そのため次年度以降のキャッシュを気にする必要はありません。つまり、毎年掛け金を支払うタイプだと、次年度以降も利益がでるのか、キャッシュに余裕があるのかなどの不安が付きまといますが、コンテナのリースではこのような心配はないということです。

オペレーティングリースによる節税は、コンテナ以外だと、航空機リースや船舶リースがあります。コンテナリースは、これらに比べて、

の面で有利だと言われています。

後ほど詳しく、後述しますが、コンテナの特徴は、生産に技術力が必要とされていないことです。よって、航空機や船舶のように技術の向上による中古物件の価値の下落リスクが少ないと言われています。

航空機のように人口の増加によって需要が増しているというものではないため、リース期間満了時の売却益は期待ができませんが、その分、コンテナには技術が求められないため、一定以上の価格の下落は考えにくいということになります。

航空機は「売却益が期待できるもの」で、コンテナは「売却での大幅な損失リスクが少ないもの」というそれぞれのメリットがあります。

船舶リースでは、バルチック海運指数という数値で、船舶の需要が判断されます。バルチック海運指数とは、ロンドンのバルチック海運取引所が発表する外航不定期船の運賃指数です。バルチック指数は、2008年5月20日には過去最高の11,793を記録していますが、長期的には下げ傾向にあるようです。また航空機と比べて、バルチック海運指数は、非常に変動が激しいため、今後の見通しは立てられません。

コンテナリースは、この船舶の上に乗せるコンテナではありますが、バルチック海運指数はあくまでも「ばら積船」を対象にした数値ですので、船舶の需要とはまた異なります。

コンテナの需要は、GDP成長率や交易係数(各国の品目別の調達数)で決まります。コンテナの需要は長期的には伸びてはいますが、GDP成長率や交易係数は突然下がったりあがったりしているので、リース期間満了時にぴったり需要が高まっているかを予測するのは難しいかもしれません。

次に、デメリットに関してお伝えします。以下の通りです。

こちらも簡潔に解説させて頂きます。

コンテナのリースは外貨建て商品が主流です。なぜならコンテナは海外で購入してから、海外の海運会社へリースするという形になるからです。一応、円建ての商品も存在はしますが10%程度の割合です。

しかし、もともと外貨で取引をしている場合は、為替リスクをあまり気にすることなく、好条件のリース案件に出資しやすいという面もあります。一方で、日本円の商品で、さらに好条件のリース案件を探そうとすると商品が限られてしまい、タイミングを逃すと出資ができないということもあります。

コンテナリースは、基本的に中途解約ができません。そのため資金に余裕がある規模の大きめの企業のための商品となります。いずれにしても、中途解約が困難だというデメリットはよく理解された上で、無理のない範囲で出資額を検討することが必要です。

コンテナリースは、生命保険と異なり、約束された金額が必ず返還されるという保証はありません。なぜなら、リースでの収益やリース期間満了後のコンテナの売却が100%シミュレーション通りにいくとは限らないためです。

例えば、生命保険では、保険会社が経営破綻して、買収してくれる保険会社が現れなかったとしても、生命保険保護機構という公的な機関で責任準備金(≒解約して戻ってくるお金)の90%が保証されています。(将来もずっとこの機構が保証をしてくれるかは不明確です。)

しかし、コンテナリースでは、このような救済機関が存在しないため、民間での救済を頼るしかありません。これは、出資する側からすると大きな不安の要素になっているはずです。そのため、海運会社、リース会社は慎重に検討する必要があります。

以上のようにコンテナリースは、非常に大きな節税効果があります。しかし、大きな資金を動かすことになるため、全ての法人が活用できるものではありません。

そこで、次に

をお伝えします。ここで、コンテナリースによる節税が可能かどうかを、ここでご判断いただければと思います。

以下の通りです。

上記3点の条件のうち、1と2が満たされていれば、ぜひ、活用をご検討ください。3の条件は満たしていなくても良いですが、このニーズもあるのであれば、コンテナリースはさらに効果的な選択肢になります。

次に、コンテナのリースを活用しようと考えている場合のリースの条件をお伝えします。以下の通りです。

上記の5つの条件を満たして入れば、節税するのに好条件のコンテナリースとなります。

なお、リース期間が5年以下の短い商品は、中古のコンテナを活用したものとなります。中古の場合は、海運会社が最後買取をすることを前提としない再販市場(中古コンテナの売買市場)での販売がメインとなります。この場合はコンテナを何%の再販価格で保証してくれるかを確認しておかなければいけません。

それでは、ここからは具体的に航空機リースの仕組みを解説いたします。

コンテナリースとは単純に言うと、短い期間で多くの損金を計上することができて、リース期間満了時には、それと同額かそれ以上の益金を得られるという、いわば利益の繰り延べスキームです。

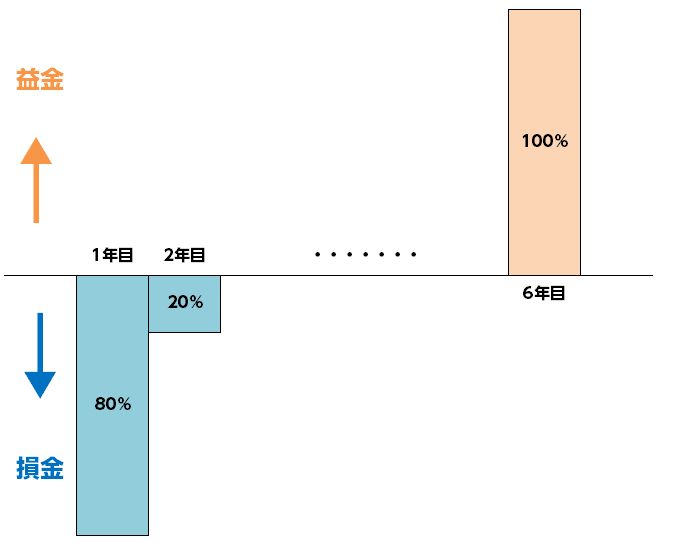

例として、リース期間6年で損金と益金を簡略化した図にしました。

このようにコンテナリースでは、出資した初年度に80%程度、2年目に20%程度の損金を計上することができます。つまり、2年に渡って出資金の100%を損金計上することができるということです。この損金は、コンテナの減価償却による匿名組合の赤字(投資損失)です。

そして、リース期間満了時(この場合は6年目)に出資金の100%程度の益金が発生します。この益金はリースで得た収益とコンテナの売却益での合計です。

このように、大きな損金を発生させることができるのがコンテナリースの魅力です。しかし、リース期間満了時には出資金程度の益金が発生してしまいます。つまり、リース期間だけ利益を繰り延べしているということになります。

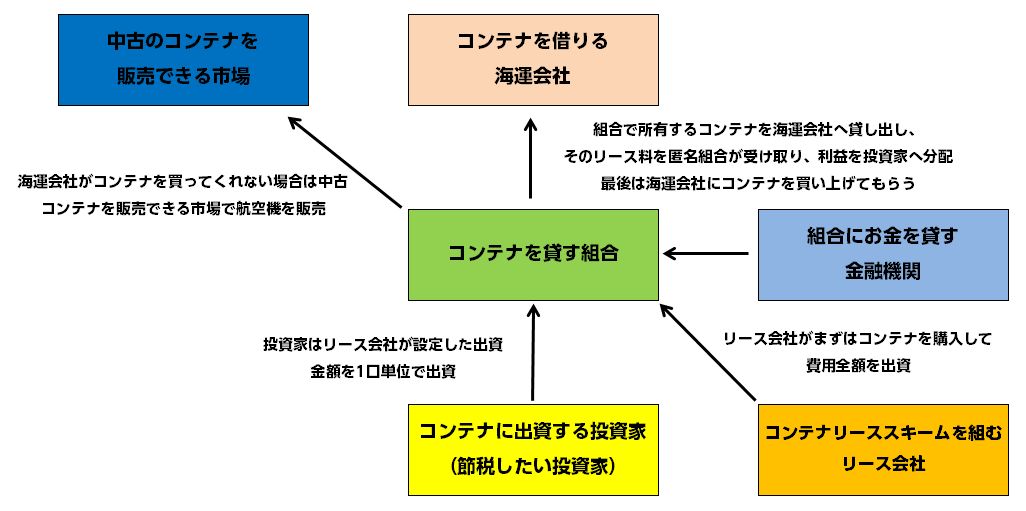

コンテナリース(オペレーティングリース)の仕組みを簡略化して図にしました。

この図を元に、コンテナリースの仕組みを7つに順序立てて説明します。

この順序で、このスキームは組まれて、お金が流れています。

もしも、リース期間の満了時に航空会社がコンテナを買い上げてくれない場合は、コンテナの中古市場でコンテナを売却することになります。この場合は、保証が設定されていない場合は、中古市場で販売できた時期と価格で、売却益を投資家に分配する仕組みになっています。

ただし、リース会社は海運会社に、「もしも買い上げをしない場合は、貸し出していたコンテナを新品同様にして戻すこと」を条件としていることが多いです。

しかし、航空機や船舶とは異なり、コンテナは新品同様にするのに資金はあまりかからないため、航空機ほどリース先への買い上げの拘束力は強くはありません。

中古コンテナは航空機や船舶とは異なり、価格は新品の30%程度で安定的に売却がされてきました。

というのも、航空機や船舶は、高い技術力が求められる機械で、技術の進歩によっては、中古の価値が大幅に下落する可能性があるのに対して、技術力が低くても生産できてしまうコンテナは、技術の進歩による中古価値の目減りが起きにくいからです。

よって、初めから中古コンテナでの販売でスキームが組まれている場合も多く、その場合は買い取り価格に保証がついていることが一般的です。

そして、高額でコンテナが販売できた場合は約束していた金額よりもより多くの売却益が発生するため、分配金も多く受け取れる仕組みとなっています。

このように、コンテナリースは、近期に多額の損金を計上して、リース満了時に益金を発生させると言う利益の繰り延べのスキームです。

節税を考えている法人様には非常に魅力的なものです。しかし、当然リスクもありますので、続いて解説します。

ご覧になられるとおわかりになられると思いますが、ほとんど顕在化しないリスクです。

しかし、全くリスクがないとは言い切れませんので念のため、想定されるリスクを全て解説いたしました。

海運会社の倒産や債務不履行によって、リースは途中解約となり得ます。その場合は、コンテナを中古市場で売却するか、他で借りてくれる海運会社を探さなければなりません。

もちろん海運会社の倒産によって、約束されたリース料やコンテナの買い上げ金額の保証はなくなりますので、シミュレーション通りの分配金はもらえなくなってしまいます。

リース会社が倒産や債務不履行になってしまう場合は、事業収支や損益が約束通りにならないケースもあります。

海運会社の倒産に比べると、リース会社の倒産では投資家に被害が発生することは少ないのですが、全くないとは言えません。

最悪の場合では、組合運営を継続して行うために、追加出資を請求される可能性もあります。

多くの場合、リース会社が倒産した場合は、その匿名組合の運営を代わりに行ってくれるリース会社が運営を行います。

過去にリース会社の倒産があったケースでは、他のリース会社が株を買い取り、匿名組合の運営を行ってきました。

その場合は、当初の約束通りの運営がなされています。

コンテナを買うか買わないかは、コンテナを借りている海運会社が決定します。

これは購入選択権といって、コンテナを残存価格の30~40%でコンテナを買い取るという権利が海運会社に付与されているためです。

多くの契約では、海運会社がコンテナを約束した金額で買い取らない場合は、リース会社に新品同様にして返還しなければならないような規約が定めされています。

よって、海運会社も買取をしてしまった方が負担が少ないと判断をして、リース期間満了後に買取をしないというケースは極めて少ないと言えます。

ただし、海運会社が倒産してしまえばこの約束は果たせませんので、必ず当初想定していた価格でコンテナを売却できない可能性もないわけではありません。

外貨で支払いをしている場合は、このスキームを作成するときには、この支払いをした段階での為替で出資者へのシミュレーションを組みます。

この時点で円安だった場合は、リース期間満了時に円高となったときは、いくら約束通りの金額を外貨で分配してくれたとしても、円に換算するときに為替で損をしてしまいます。

過去のドル⇒円の為替レートをこちらのページで確認すると、2010年~2012年は円高で1ドル=80円代でした。もし出資するときの為替が1ドル=100円でリース期間の満了時に1ドル=80円だったとすると、為替だけで20%以上損をしてしまいます。

2001年~現在(2021年10月時点)でのドルの為替相場の平均は1ドル=約113.4円ですので、少なくともオペレーティングリースのスキームを組んだ時の為替は、1ドル=110円以下でなければ、損をしてしまう可能性は高いと考えておいたほうがいいと考えられます。

1ドル=106円以下でオペレーティングリースのスキームが組まれていれば、より理想的です。

これはあくまでも過去の話ですので、これからのことは誰もわかりません。

しかし、為替にはリスクもありますが、得をするチャンスもありますので、出資する場合はご自身で為替のことまで考慮に入れて出資の判断をしましょう。

コンテナが事故により破損をして使用不可能になった場合などは、リース会社がコンテナに保険を掛けているため、物件価値以上の保険金が降りるようになっています。

したがって、コンテナが事故を起こしても収益上の問題は少ないと言えますが、保険金を投資家で分配をしてリースのスキームが終了してしまうため、予定よりも早く益金が発生してしまいます。

利益を繰り延べする期間が短くなると予定通りにいかなくなるという事態も起こりますので、コンテナが破損するリスク=益金が早期に発生してしまうリスクと言えます。

コンテナの不具合が原因で事故を起こし、第三者に損害を与えてしまった場合は、所有者である組合が損害を賠償することもありえます。

その賠償のリスクを保険会社が負いきれなかった場合は、投資家へ追加出資を求めることもあり得ます。

考えにくいことですが、リスクは全くのゼロではありませんので、コンテナの破損だけでなく、不具合によって事故を起こし、第三者への賠償まで考慮すると追加出資のリスクまであり得ると考えておきましょう。

これはリスクという観点よりも、コンテナの売却で想定以上に儲けることができないデメリットと言い換えることができます。

それは、コンテナの需要が高まり、中古市場で高値で売却ができる見込みがあっても、海運会社が買い上げるかどうかの選択権を持っているからです。

海運会社は市場より安くコンテナが手に入れられるのであれば、喜んでコンテナを購入します。

また、前述にも記しましたが、海運会社は買い上げを行わない場合は新品同様にしてリース会社に返却しなければなりませんので、ほとんどの場合は海運会社が約束した値段で買い取ります。

匿名組合でのコンテナリーススキーム(オペレーティングリース)は過去の判例からも損金は認められており、経理処理も明確にはなっています。

平成17年に名古屋高裁でレバレッジドリースといわれる出資額以上に損金を計上できるスキームは、是正がなされることとなり、税制が改正されてオペレーティングリースへと切り替わったという経緯があります。

現在では事実上、コンテナの匿名組合での減価償却などの経理処理は認められているものの、時代の変化によって税制や法改正、会計制度の変更はないとは言えません。

生命保険と同様、オペレーティング商品へ出資してから、過去に訴求して経理処理を変更するようなことはないという見方が強いですが、これも必ずとは言えません。

また、法改正によって、匿名組合の事業を継続できないということもありえます。よって、現在は事実上認めらえているスキームが今後も必ず保証されているというわけではないということも考慮に入れてきましょう。

このリスクは現実の問題として最も大きなリスクとなり得ます。

一度出資したはいいものの、経営状態の悪化により資金が必要となった場合でも途中解約ができないため、キャッシュアウトすることができません。

これによって、経営が苦しくなり倒産ということもありえますので、少なくとも現預金で余裕資金が5,000万円ほどなければ、安心して数千万円の出資は避けたほうがいいと言えそうです。

また、リース期間の満了前に、出資した会社が倒産してしまうことも考えられます。

その場合は、法人の口座だけ活かしておいて、そこに満了時の分配金を入金してもらうことになります。

実務上では、このような投資家側の倒産のリスクもありますので、中途解約は本来できないのですが、このようなことが起きた場合には、特別にリース契約の売却がなされることもあります。

この場合は、資金化を急いでいることが多いため、出資金の50~80%で取引されてしまうのが、ほとんどです。

よって、中途解約は基本的にはできませんが、絶対に中途解約できないという訳ではなく、多くの場合は契約を売却して損をしてしまうということになります。

また、このリース契約の中途売買の販売先は、基本的にはリース会社が選定するため、誰にでも自由に販売できるものではないということも知っておきましょう。

コンテナの不具合による墜落や事故での第三者への賠償だけでなく、合理的な理由があればリース会社は出資者へ追加出資を求めることができるようになっています。

このため、思いもよらないことから追加出資を請求される可能性があるということはリスクとして認識しておくべきです。

リース会社はコンテナを購入するときに金融機関から融資を受けて、最終的に匿名組合でお金を借りることとなります。

よって、金融機関はこの匿名組合事業へ意見をすることができるようになっています。なので、様々な事柄を判断するときに融資をしている金融機関の意向が最優先されます。

これによって、匿名組合の意思とはことなる決定が金融機関の意向でなされることがありますので、この点は抑えておきましょう。

ただし、金融機関は融資したお金を回収するための意思決定をおこないますので、事業を継続することにつながる判断をしてくれるという認識でもいいのではないかと思います。

最後に、コンテナリース(オペレーティングリース)は、一度契約をしてしまうとクーリングオフができないという決まりがあります。

よって、一度コンテナリースに加入してしまうと、「やっぱり辞めた」ができなくなってしまいますので、注意が必要です。

下図は、コンテナリースと生命保険の比較した表です。

コンテナリースのデメリットは、「中途解約ができないこと」と「保証がないこと」です。

生命保険のデメリットは、「コンテナリースほど損金算入はできないこと」と「保険料の支払いは1回では終わらないこと」です。

このデメリットの比較から言えることは次の2点です。

コンテナリースのメリットは、「2年で全額損金算入ができること」と「1回の支払いで完了すること」です。生命保険のメリットは、「いつでも中途解約できること」と「保証があること」です。

このメリットの比較から言えることは次の2点です。

上記のメリット・デメリットから、コンテナリースと生命保険の簡単な合わせ技(活用方法)は以下の2つになります。

状況に応じて、2つの金融商品を組み合わせて活用することで、法人の利益を会社の将来のために繰り延ばしていくことが可能です。

今回は、コンテナリースのメリットとデメリットについて解説致しました。

コンテナのリースはリスクが12個もあり、1つ1つのリスクを想定して商品選定を行う必要があります。そして、コンテナリースはどんなに慎重に選んでも保証がないため、最悪の事態も想定していなければなりません。よって、コンテナリースは資金的な余裕が少なくとも5,000万円以上あることが活用の最低条件です。

そして、突発的な利益対策や自社株対策ではコンテナリースのメリットを十分に活かせるため、おすすめです。

生命保険や他の手法と比較しながらも、現在の会社にとってベストな選択ができるように、慎重に検討を行いましょう。

コンテナリース商品は、最低でも1,000~3,000万円はしますので、必ず複数社で見積もりをとり、経験のある税理士やファイナンシャルプランナーに中立的に的確なアドバイスをもらうことをおすすめします。

弊社ではリース会社10社と提携し、各社の案件を扱っております。お問い合わせいただければ、最新の情報をお伝えします。

弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

今期だけ急に大きな利益が上がってしまって、決算対策にお悩みではありませんか?

そんな時の節税対策として古くからあるのが、「航空機、船舶、コンテナ等のオペレーティングリースを活用する方法です。

初年度に数千万円~数億円が一気に損金に算入されます。

そして、リース終了後にほぼ全額が戻ってきます。

ただし、リスクもあり、それをきちんと踏まえて選ばなければなりません。

本書では、オペレーティングリースを活用した節税について、基本的なしくみ・メリットと、選び方のポイントを、具体例もまじえ、40ページにわたって分かりやすく説明しています。

ぜひダウンロードして、決算対策にお役立てください。

聞き慣れない方もいらっしゃるかもしれませんが、航空機のリースは法人の節税でよく活用されるスキームです。 航空機リースでは、1年目2年目の近期で大きな損金を計上して、10年後などリース期間が終了する時には、それと同額かそれ以上の益金を得ることができると

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

あなたは、事業用資産について、ファイナンスリースの活用をお考えになっていることと思います。 ただ、どんなメリットがあるのか、会計処理はどうなっているのか、よく分からないのではないでしょうか。 ファイナンスリースは、一応は物件をお金で借りるという

船舶のオペレーティングリースとは?メリットとリスク、選び方のポイント

船舶のオペレーティングリースは、法人の計画納税(節税)・決算対策の手段として人気があります。 数千万円~数億円のお金を出資し、初年度に大きな損金を計上して、6~10年後などリース期間が終了する時には、出資した額と同額かそれ以上の額が返ってくるというも

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

初年度損金率100%!小型航空機・ヘリコプターのオペレーティングリースによる節税のすべて

オペレーティングリースによる節税は、一気に700万円前後~数億円の大きな額を損金に算入できるものです。よく活用されているのは、大型航空機、船舶、コンテナですが、これらで損金に算入できるのは出資額の70%前後です。 これに対し、あまり知られていませんが

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

オペレーティングリースによる計画納税のしくみ・メリットと選び方のポイント

決算対策で最も厄介なケースは、「今期、突発的に大きな利益が出てしまった」というものです。 そのような場合に活用できる、いわゆる「節税」の方法として、近年人気が増大しているのが、航空機、海上輸送用コンテナ等のオペレーティングリースです。 オペレー

オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット

事業者の方は、事業用の機械等の資産をリースでまかなうことが多いと思います。そして、リースには大きく分けて2種類、「オペレーティングリース」と「ファイナンスリース」があります。 このうちオペレーティングリースは、お金を払って資産を貸してもらって使い、後

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3