弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

オペレーティングリースによる節税は、一気に700万円前後~数億円の大きな額を損金に算入できるものです。よく活用されているのは、大型航空機、船舶、コンテナですが、これらで損金に算入できるのは出資額の70%前後です。

これに対し、あまり知られていませんが、初年度に100%を損金にできる商品があります。

それが、小型航空機・ヘリコプターのオペレーティングリースです。

大型航空機や船舶、コンテナのオペレーティングリースとはしくみや活用法がかなり違います。

たとえば、過去に加入した法人保険の解約返戻金が返ってきて大きな益金が発生する時などの対策として大変有効です。また、事業承継・相続対策にも活用できます。

そこで今回は、小型航空機・ヘリコプターのオペレーティングリースによる節税について、活用のメリットと注意点をお伝えします。

ぜひ、お読みになってお役立てください。

野沢 勝久

最新記事 by 野沢 勝久 (全て見る)

目次

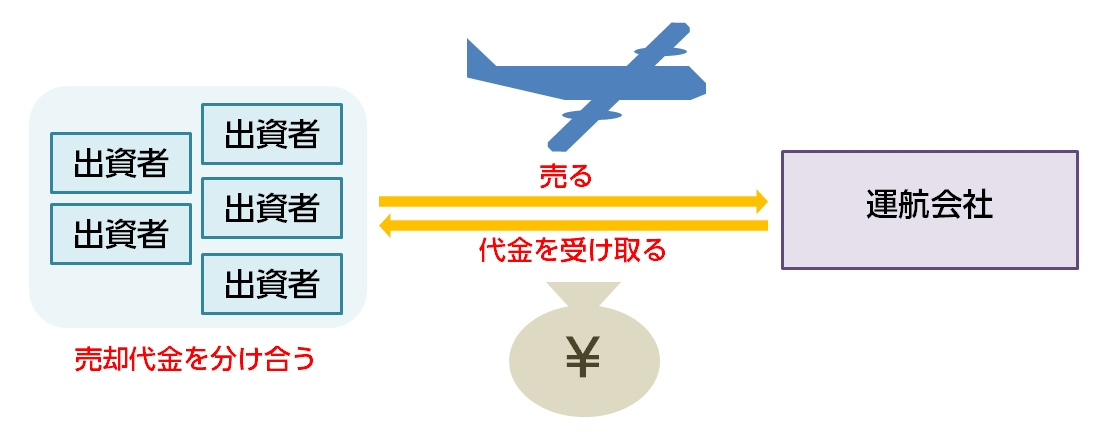

出資の対象となるオペレーティングリースとは、物を貸してお金(賃料)を得ることです。

小型航空機・ヘリコプターのオペレーティングリースの手順は以下の通りです。

1.出資者がお金を出し合って物件を購入し、自己保有する(共同保有)

2.物件を運航会社に貸し、毎年リース料を受け取る(オペレーティングリース)

3.リースの期間が終わったら運航会社に買い取ってもらい代金を受け取る

※実際にはリース会社が物件の購入、リース、物件の売却の全てのプロセスで仲介・管理業務等を行いますが、分かりやすくするために割愛します。

なお、もしも、リース期間の満了時に運航会社が物件を買い取らない場合は、物件を中古市場で売却し、その代金を出資者で分け合うことになります。

運航会社は機体を乗り出す際に多額の乗り出し費用が発生する他、機体を自らの運航ライセンスに載せるのに時間もかかる為、機体のパフォーマンスに不満がない限り、同じ機体をそのまま使うインセンティブが働きます。

以上が、小型航空機・ヘリコプターのオペレーティングリースへの出資による節税の手順です。

これから、この方法にどのような節税のメリットがあるのか、説明していきます。

小型飛行機・ヘリコプターのオペレーティングリースに出資すると、1年目に最大で出資額の100%を損金に算入できます。

これは、減価償却のしくみによるものです。そこでまず、減価償却のしくみから簡単にお伝えしておきます。

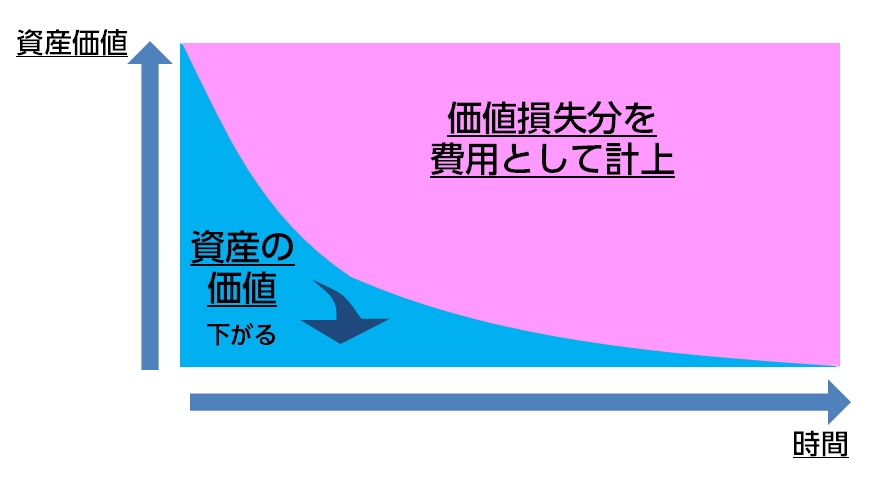

減価償却とは、物を購入した場合に、支出した代金の額を、費用に計上していく方法です。

物を購入すると、その代金の額は一気に費用として損金に算入することができないのが原則です。いったん資産に計上されます。

そして、毎年少しずつ費用として落としていくことができます。

理屈としては、時間の経過とともに資産の価値が下がっていくと考え、その価値減少分を、費用として損金算入していくのです。

【イメージ】

航空機・ヘリコプターの減価償却の期間は法令で決まっています。

ヘリコプターは5年、航空機は重さに応じて5年~10年です。大型になるほど長くなります。

ただし、中古物件の場合はこれより短く、1年または2年です(中古物件の償却期間の詳しい計算方法については「減価償却とは?節税と資金繰りで圧倒的に得するための基礎知識」をご覧ください)。

このように、ヘリコプターと5.7t以下の小型航空機は、中古の物件であれば1年で減価償却できるのです。

これは法令に則ったしくみなので、税務上否認されるリスクは一切ありません。

したがって、たとえば3,000万円を出資すれば、その年に3,000万円を全額損金にできるということです。

小型航空機・ヘリコプターのオペレーティングリースに出資する場合、減価償却の計算は、月ごとに行われます。

したがって、決算対策として活用する場合、損金算入できるのは、決算期までの残りの月の分ということになります。

一気に大きな損金を計上したいのであれば、他のオペレーティングリースの方がおすすめです。詳しくは『オペレオペレーティングリースによる計画納税のしくみ・メリットと選び方のポイント』をご覧ください。

また、決算対策一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴【2021年~2022年最新改訂版】』をご覧ください。

次に、出資した額の100%前後が返ってくるというメリットがあります。

まず、毎年、物件の価格の8~16%のリース料が入ってきます(なお、これは益金になりますが、その対策については後ほどお伝えします)。

また、リース期間終了後には、リース先の運航会社に買い取ってもらうか、中古市場で売ってお金に換えることができます。

小型機やヘリコプターは実際の耐用年数が長く、しかも、需要が高いので、実際には、運航会社が買い取るケースが多くなっています。

そして、期間中に受け取るリース料総額と、リース終了後に受け取る売却代金を合計すると、出資額の100%前後が返ってきます。

なお、「100%前後」とお伝えしたのは、出資額、リース料、売却代金が米ドルで設定されることが多く、それらを円で受け取る時に為替相場の影響を受けるからです。詳細は後ほど改めてお伝えします。

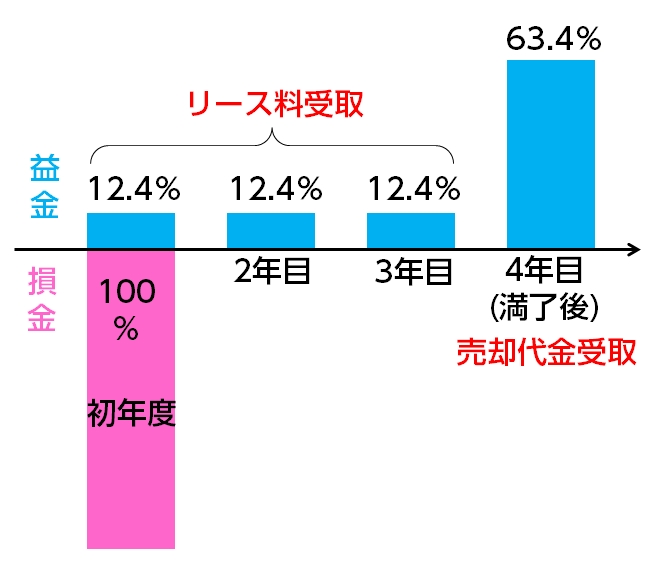

ここで、実際の事例をご紹介します。以下は、中古の小型旅客機のオペレーティングリースのプランの一例です。

【プラン内容】

まず、初年度に、出資した額の100%を損金に算入することができます。

次に、初年度から4年目まで毎年、物件価格の12.4%のリース料を受け取り、これが益金に算入されます。

最後に、3年のリース期間が経過すると、リース先の運航会社が物件を買い取ります。代金は当初の物件価格の63.5%にあたる額です。そして、この代金が益金に算入されます。

【イメージ】

このプランでは、リース料の総額と、リース期間満了後に受け取る売却代金の合計金額は、出資した額の100.7%ということになります。

なお、リース料や最後の売却代金の額は、米ドルで設定されるので、実際には為替レートの影響を受けて変動します。この点については後ほど改めてお伝えします。

このように、小型機・ヘリコプターのオペレーティングリースへの出資は、大きな利益が出ることが予測される場合に、そこに一気に法人税がかかることを避け、複数年にわたって利益を平準化するのに最適な方法です。

次に、リース先の運航会社から受け取るリース料や、リース終了後に物件を買い取ってもらった代金の課税がどうなるかです。

まず、リース料については、受け取るごとにその年度の益金に算入されますが、額がそれほど大きくないため、対策をしやすくなっています。

本来、大きな益金が出た年度には一気に税金がかかってしまうところ、オペレーティングリースに出資することで、利益を4~6年にわたって平準化できるということです。

また、リース後に物件を買い取ってもらった代金については、これも益金に算入されます。この点については、代金を受け取る時に、まとまった損金を計上できる計画を立てておくことが望ましいです。

小型航空機・ヘリコプターのオペレーティングリースのよくある活用法の一例として、法人保険の解約返戻金を受け取って益金が発生する時の法人税の対策があります。

たとえば、解約返戻金を受け取って益金が3,000万円発生するならば、それを出資することで、3,000万円全額を損金に算入できるということです。

その分、法人税がかからず、利益を4年~6年後まで繰り延べることができます。

このように、小型航空機・ヘリコプターのオペレーティングリースは、法人税の節税対策として有効です。ただし、それ以外にも、事業承継・相続対策にも使えます。

事業承継とは、自社株式をご自身の後継者に引き継がせることです。

生前に引き継いでもらう場合は贈与税、相続によって引き継がれる場合は相続税がかかります。

特に、多額の資産を保有している法人、大きな利益を出している法人は、自社株式の評価額が高くなります。

何も対策しないと、後継者が相続税の負担に苦しむ可能性があります。

そこで、まとまった額をこの小型航空機・ヘリコプターのオペレーティングリースに出資して、その額を一気に損金に算入すれば、それによって自社株式の評価額を抑えることができるのです。

このように、小型航空機・ヘリコプターのオペレーティングリースに出資することで、

などのメリットがあり、法人税対策として大いに役立ちます。ただし、有効活用する上では、知っておかなければならないリスクがあります。

これから、押さえておきたい重要なリスクの内容と、そのリスクをどのように考えれば良いのかについて説明します。

まず、気になるのが、リース先が倒産するリスクです。

ただし、このリスクについては、回避または大幅にダメージを軽減する予防措置がとられています。

まず、リース先の会社はいずれも、経営基盤が強く、業績も良好な会社です。

たとえば、海外の代表的な航空会社からその国の国内路線の定期便の運航を委託されている会社や、世界有数のドクターヘリ(救命救急ヘリ)の運航会社などです。

倒産のリスクが低い会社を厳選することで、リース先の倒産のリスクを未然に防いでいるのです。

なお、経営状態等の重要な情報については定期的にリース会社による報告を受けることができます。

そうは言っても、倒産するリスクは0ではありません。実際、倒産したケースは過去に1%ありました。

そうなった場合、「節税」「利益の先送り」の計画が狂ってしまうのは否定できません。しかし、出資額の大部分を回収することはできますので、経済的な損失は最小限に抑えられます。

なぜなら、物件はあくまでリースで貸しているものなので、リース先の運航会社の負債のカタに取られてしまうことはなく、リース会社が回収することになるからです。

そして、回収後、物件は改めて他のリース先の運航会社を見つけて貸し出されるか、中古市場で売却されます。

なお、そのどちらもできない可能性は極めて低いと考えられます。なぜなら、小型航空機・ヘリコプターの需要は高いからです。

戻ってきた物件を新たにリースに出す場合は、リース期間が改めて設定されることになります。また、物件が売却した場合は、その時点で代金の分配を受けることになります。

いずれにしても、物件自体はいったんきちんと戻ってくるので、出資額の大部分を回収でき、経済的な損失は最小限に抑えられます。

次に気になるのは、リース物件の小型機やヘリコプターが墜落した場合、出資したお金がどうなるかです。

小型航空機やヘリコプターの場合、大型機と比べると、気流に巻き込まれた時等の機体の安定性が若干弱いのは否定できません。実際、過去の案件では約0.2%の機体が墜落しています。

しかし、リース物件には保険(損害保険)がかけられています。もし墜落したら、おおむねその時の時価(中古品としての価格)に相当する額を、損害保険会社から受け取れます。

その時まで受け取ったリース料と合わせれば、出資したお金の大部分を回収することができます。

ただし、売却が早まる結果、益金が発生するタイミングがずれることは覚悟しなければなりません。

最後に、為替相場の変動によって損をするリスクです。

多くの案件では、リース料の額や、リース終了後に受け取る物件の売却代金の額がいずれも米ドルで定められています。

それらのお金を受け取る時に、出資時よりも「円高ドル安」となっている場合、円に換算する時に為替で損をしてしまいます(為替差損)。

ただし、その場合、為替差損の額を損金に算入することができます。したがって、その分だけ法人税が抑えられることになります。

また、逆に「円安ドル高」になった時は、為替差益が出て、得をすることになります。

小型航空機・ヘリコプターのオペレーティングリースによる節税は、数千万円のお金を出資したら、1年目に全額を損金に算入できるものです。

法令上の減価償却のルールに従ったものなので、税務リスクは全くありません。また、利益を平準化できるので、たとえば法人保険の解約返戻金が返ってくる時など、突発的に利益が出ることが予想される時の対策に活用できます。

さらに、自社株式の評価額を抑えることにつながるので、事業承継・相続対策にも活用できます。

重要なリスクとしては、リース先の倒産のリスク、物件が墜落するリスク、為替相場の変動(円高ドル安)によるリスクがあります。ただし、リース先の倒産・物件の墜落のリスクについては出資した額の大部分を回収できるしくみになっています。

この記事をご覧になって、小型航空機・ヘリコプターのオペレーティングリースに興味を抱いたのであれば、ぜひ、お問い合わせください。

また、弊社ではリース会社10社と提携し、各社の案件を扱っております。お問い合わせいただければ、最新の情報をお伝えします。

弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

今期だけ急に大きな利益が上がってしまって、決算対策にお悩みではありませんか?

そんな時の節税対策として古くからあるのが、「航空機、船舶、コンテナ等のオペレーティングリースを活用する方法です。

初年度に数千万円~数億円が一気に損金に算入されます。

そして、リース終了後にほぼ全額が戻ってきます。

ただし、リスクもあり、それをきちんと踏まえて選ばなければなりません。

本書では、オペレーティングリースを活用した節税について、基本的なしくみ・メリットと、選び方のポイントを、具体例もまじえ、40ページにわたって分かりやすく説明しています。

ぜひダウンロードして、決算対策にお役立てください。

船舶のオペレーティングリースとは?メリットとリスク、選び方のポイント

船舶のオペレーティングリースは、法人の計画納税(節税)・決算対策の手段として人気があります。 数千万円~数億円のお金を出資し、初年度に大きな損金を計上して、6~10年後などリース期間が終了する時には、出資した額と同額かそれ以上の額が返ってくるというも

オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット

事業者の方は、事業用の機械等の資産をリースでまかなうことが多いと思います。そして、リースには大きく分けて2種類、「オペレーティングリース」と「ファイナンスリース」があります。 このうちオペレーティングリースは、お金を払って資産を貸してもらって使い、後

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

聞き慣れない方もいらっしゃるかもしれませんが、航空機のリースは法人の節税でよく活用されるスキームです。 航空機リースでは、1年目2年目の近期で大きな損金を計上して、10年後などリース期間が終了する時には、それと同額かそれ以上の益金を得ることができると

あなたは、事業用資産について、ファイナンスリースの活用をお考えになっていることと思います。 ただ、どんなメリットがあるのか、会計処理はどうなっているのか、よく分からないのではないでしょうか。 ファイナンスリースは、一応は物件をお金で借りるという

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3

初年度損金率100%!小型航空機・ヘリコプターのオペレーティングリースによる節税のすべて

オペレーティングリースによる節税は、一気に700万円前後~数億円の大きな額を損金に算入できるものです。よく活用されているのは、大型航空機、船舶、コンテナですが、これらで損金に算入できるのは出資額の70%前後です。 これに対し、あまり知られていませんが

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

オペレーティングリースによる計画納税のしくみ・メリットと選び方のポイント

決算対策で最も厄介なケースは、「今期、突発的に大きな利益が出てしまった」というものです。 そのような場合に活用できる、いわゆる「節税」の方法として、近年人気が増大しているのが、航空機、海上輸送用コンテナ等のオペレーティングリースです。 オペレー