会社が事業活動を行う上で、税金の支払いが資金繰りを圧迫しないようにすることは大変重要です。

法人税や消費税等は支払時期が決まっているので、納税のための資金を予め準備しておかないと、資金繰りに支障をきたしかねません。

しかも、期限までに支払ができないと、延滞税や加算税を支払うはめになることがあります。

そこで、この記事では、法人に課される税金のうち、特に重要な4種類(法人税、消費税、所得税、固定資産税)の支払時期について、整理して分かりやすく説明します。納税資金の準備、資金繰りの計画に役立てていただければと思います。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

法人に課される税金で特に重要なのは以下の4つです。

- 法人税(法人住民税、法人事業税等を含む)

- 消費税

- 所得税(源泉所得税)

- 固定資産税

これらの支払時期について、順番に詳しく解説していきます。

1.法人税の支払時期(法人住民税、法人事業税等を含む)

法人税は、事業年度終了日の翌日から2ヶ月以内に確定申告と納税を済ませなければなりません。

なお、法人税以外の法人住民税、法人事業税、地方法人特別税といった税もありますが、申告時期・支払時期はいずれも法人税と全く同じです。

たとえば、3月決算であれば、事業年度の最終日は3月31日なので、支払時期はその翌日から2ヶ月以内、つまり5月31日までの間ということになります。

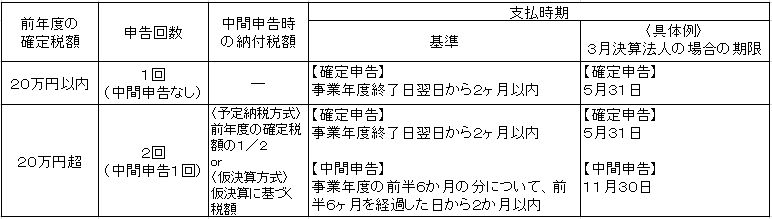

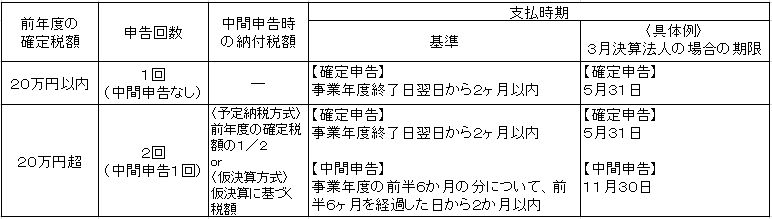

ただし、前年度の年間の法人税の税額が20万円を超えていた場合は、事業年度の前半6か月の分について、前半6ヶ月を経過した日から2ヶ月以内に「中間申告」「中間納税」を行わなければなりません。

3月決算法人であれば、事業年度の前半6ケ月の最終日は9月30日なので、中間申告・中間納税分の支払時期は11月30日までの間ということになります。

中間申告(中間納税)の方法についても簡単に説明しておきましょう。

中間申告の方法は以下の2つです。どちらかを選ぶことになります。

予定申告方式は、前年度の確定年税額を基に計算する方法です。

これに対し、仮決算方式は、事業年度の前半だけを対象として「仮決算」を行い、その結果を基に計算する方式です。

予定申告方式、仮決算方式のいずれの場合でも、確定申告の時に最終的な税額が確定し、その額を支払うことになります。

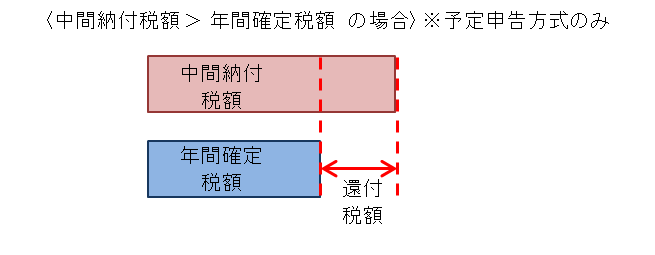

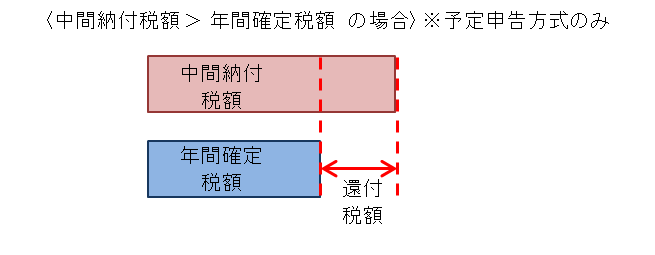

予定申告方式を選ぶと、中間納税の時に前年度の法人税の額を基準とした額を支払うことになります。そのため、その年度の利益が前年度よりも少なかった場合は、税金を払いすぎてしまうことになります。ただし、払いすぎた分については後で確定申告の時に取り戻すことができます(「還付」と言います)。

他方、仮決算方式を選んだ場合には、最終的に確定した税金の額よりも中間納付税額の方が多くなってしまっても、還付を受けられません。たとえば、極端な話、期の前半が黒字で仮決算方式で中間納付した後、期の後半に一転して大きな赤字を出し、その期を通じての最終的な税金の額が計算上ゼロになったとしても、還付を受けられないのです。これには注意が必要です。

以上、法人税の支払時期と、中間申告の方法について説明しました。

2.消費税の支払時期

消費税は、会社が顧客と取引した時に、顧客から、品物やサービスの代金と一緒に受け取るものです。つまり、顧客からの預かり金のようなものです。

そして、それを会社が顧客の代わりに国に納税するというシステムがとられています(このような税金を「間接税」と言います)。

消費税の支払時期については、まず、どの会社も必ず、事業年度終了日翌日から2ヶ月以内に確定申告を行い、消費税を支払わなければなりません。

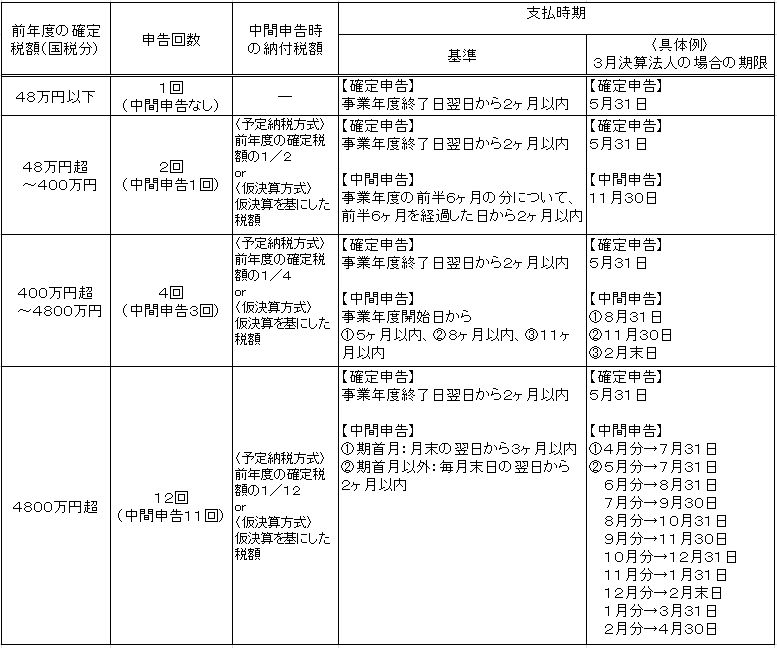

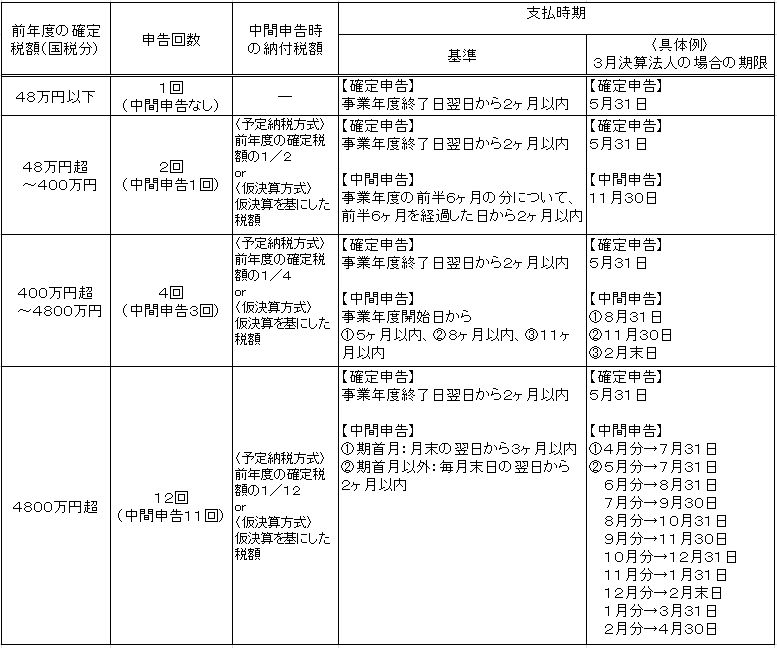

また、前年度に支払った消費税の額が48万円を超える場合には、法人税と同じように「中間申告」「中間納税」の制度があります。

これは、確定申告と合わせて年に2回(前年度の消費税額48万円超~400万円の場合)、4回(前年度の消費税額400万円超~4,800万円の場合)、12回(前年度の消費税額4,800万円超の場合)に分けて支払わなければならないことになっています。これを、「中間申告」「中間納税」と言います。

消費税の中間申告の場合、支払時期に関するルールが複雑になっています。下の表は、そのルールと、3月決算法人の場合にあてはめた具体的な支払時期を分かりやすくまとめたものです。参考にしていただければと思います。

消費税の中間申告(中間納税)の方法は、法人税と同じように、前年度の確定年税額を基に計算する方法(予定申告方式)と、事業年度の前半を1事業年度とみなして「仮決算」を行い、その結果を基に計算する方式(仮決算方式)があり、どちらかを選ぶことができます。

そして、予定申告方式を選ぶと、中間納税の時に払いすぎた場合にはその分については確定申告の時に還付を受けることができます。この点も法人税と同じです。

3.源泉所得税の支払時期

会社が従業員に「給与」を支払えば、従業員には給与所得として所得税が課税されます。また、業務委託した個人事業主に対し仕事を依頼して「報酬」を支払えば、その個人事業主に事業所得として税が課税されます。

そして、この場合、「給与」「報酬」については受け取った個人が申告納税するシステムは採られておらず、会社の側で「給与」「報酬」から税額分を天引きして、代わりに納付する制度になっています。これを源泉徴収とか源泉所得税と言います。

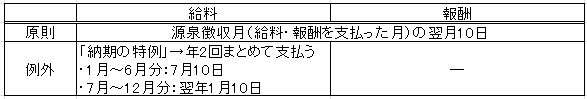

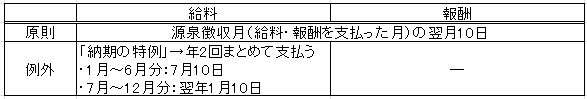

源泉所得税の支払時期は、原則として、源泉徴収した月=給与・報酬を支払った月の翌月10日です。「給与」であれば年12回支払わなければならないということです。

ただし、「給与」の場合には例外があります。「納期の特例」とよばれるものです。これは、従業員が9名以下の小規模の事業者に認められているもので、所定の届出用紙(国税庁のHPでダウンロードできます)で税務署に届出をすれば、年2回、1月~6月の分を7月10日まで、7月~12月の分を翌年1月20日までにまとめて納付することができます。

この「納期の特例」というのは、小規模の事業者だと毎月源泉徴収の事務をするのは面倒だという点に配慮したものです。しかし、この制度を利用する場合には1度に支払う源泉所得税の額が多額になるので、納税資金の準備には注意が必要です。

4.固定資産税の支払時期

固定資産税は、毎年、1月1日時点での固定資産の所有者に対して、その年の分の税額の全額が課税されます。税額は、固定資産税課税台帳に記載された固定資産の課税標準額を基にした額です。その固定資産を年内に売り払う予定がある場合であっても、固定資産税は1年分の全額を支払わなければならないことに注意してください。その場合、売った後の期間の分の固定資産税に相当する額については、売買契約の際に予め代金に上乗せするなどして対応するしかありません。

支払時期は市町村・区ごとに条例で定められます。たいてい年4回に設定されていることが多いです。

例えば、東京23区であれば、以下の通りになっています(都税条例129条1項)。ただし、納付期限が休日の場合にはその翌日が納付期限になります。

- 第1期 6月1日~6月30日

- 第2期 9月1日~9月30日

- 第3期 12月1日~12月27日

- 第4期 2月1日~2月末日

納付期限の10日前までに納税通知書を納税義務者に送付しなければならないことになっており、通常はその月の初旬に送られてきます。

まとめ

この記事では、決まった時期にまとまった金額を支払わなければならない法人税(法人住民税、法人事業税等を含む)、消費税、固定資産税、源泉所得税の支払時期について、整理して説明してきました。

会社の資金繰りを考える上で、納税資金をどのように準備するかということは非常に重要です。いつ、どの税金を、どの程度支払わなければならなくなるのか、概算でも良いので予め計画を立てておくことをおすすめします。