会社経営において必ずついてまわる税金の問題。

法人税額を計算する際のベースとなる法人所得は、会社の利益である「益金」から必要経費や損失などの「損金」を差し引くことで算出されます。

損金をしっかり計上することで、法人所得を低く算出することができ、法人税額を抑えることが可能です。

特に中小企業の場合、一定金額までなら普通法人よりも税額を抑えられるため、重要になってきます。

一般的には「損金=出費」というイメージが強いと思われますが、出費の中でも損金として扱われないものや、出費のタイミングと損金算入のタイミングに差があるものなどがあります。

今回はそんな損金算入を

- 損金として扱われるものについて

- 損金算入が出来ないまたは制限されているものについて

- 発生主義の原則により算入時期が特殊になるもの

に分けて解説していきます。

しっかりと理解した上で、正しい法人所得を申告できるようにしましょう。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.損金として扱われるものについて

まずは損金とは何なのかを理解しておくことが必要です。

損金とは、基本的に会社から出ていく「費用」や「損失」等のことを指し、法人税法によって

- 原価

- 費用(「販売費、一般管理費、その他の費用」)

- 損失

という3項目に分類されています。

会社から発生する出費は、全て上記の3項目に分類されることになるわけです。

どんな些細なものでも損金として扱うことが出来るようになっているのですが、それは損金の額を意のままに操作することで、不当に税金の金額を下げることができてしまう、ということも表しています。

そのような操作を未然に防ぐ為、場合によっては損金算入を否定または制限するなど、細かなルールが定められているのです。

では、それぞれの分類についてみていきましょう。

1.1.原価について

「原価」とは文字通り、商品の原価のことです。

損金は年度単位で計算することになるため、年度内に「商品化」した分の原価を合計し、その年度の原価として計上します。

つまり、年度内に在庫として保有していた原料分の原価(期首商品棚卸高)と、年度内に仕入れた原料分の原価(当期商品仕入高)を合算し、年度末に残っていた分(期末商品棚卸高)を引くことで、売上原価が算出することが可能なわけです。

原価の計上時期には「発生主義(費用収益対応の原則)」というルールが定められています。

これは、その年度の益金を発生させた事業活動と関係がある支出は、同じ年度の損金として計上するという考え方です。

すなわち、商品の売り上げが益金として計上されるのと同じタイミングで、原価も損金計上されるということとなります。

1.2.費用(「販売費、一般管理費、その他の費用」)について

広く費用として取り扱われる「販売費、一般管理費、その他の費用」。

会社の事業活動をしていく上でかかった費用は、どんな些細なものでもこの項目に分類され、損金計上されます。

収益を得るために直接必要な経費はもちろん、事業活動と何らかの関係さえあれば、違法な目的で支出された費用であったとしても、損金として算入される可能性があるのです。

そのため、「費用」に含まれる経費は、損金の項目の中で最も細かく分類がなされており、「算入が認められないもの」や「制限されているもの」、「計上のタイミングが特殊なもの」など、バリエーションに富んでいるのが特徴といえます。

計上時期については「費用」も「原価」と同じく発生主義で考えられ、年度内に支払った費用については年度内に計上するのが原則です。

1.3.損失について

会社の資産価値が減少した場合、その減少分は「損失」として、損金に計上されます。

他の項目と比べ少しイメージしづらいですが、会社が保有する固定資産の価値が損傷によって減った場合の減少分や、回収の見込みの無くなってしまった売掛金等の不良債権などが「損失」にあたります。

「損失」には計上のタイミングに関する共通のルールが存在しません。

それぞれの「損失」の種類に応じて計上時期が定められているため、注意が必要です。

2.損金算入が出来ないまたは制限されているものについて

損金算入が認められていない、または制限されているものは、基本的に「費用」と「損失」のなかで、経営者の意思によって簡単に金額を増減できてしまうものです。

詳しく見ていきましょう。

2.1.役員給与

社長や取締役等の役員に対する給与は、原則として損金への算入が認められていません。

役員給与は経営者が自由に設定でき、税金を減らす目的で金額を大きくするなど、不当な操作が行われる場合があるためです。

例外として、従業員と同様、毎月妥当な金額を受け取っていて、その金額が年度内で変化しない場合は、「定期同額給与」として見られ、損金に算入できます。

2.2.親族が経営する会社との取引

親族が経営する会社間の取引で、法人税を不当に安くする目的で取引がなされた場合、損金算入が認められません。

例えば会社の損金を大きくするため、ほとんど価値のないものを高額で購入し、払った金額を裏で返してもらう、というようなことが親族だと簡単に出来てしまうためです。

この場合は取引自体がなかったものとして扱われることになります。

2.3.寄付金

寄付金も金額を自由に設定でき、不当な節税に使われる可能性があるため、損金算入すべきではないものです。

しかし、慈善活動に対する敬意として、一定の金額までの算入が許されています。

2.4.接待交際費

接待交際費は、自由に金額が設定できるものとして、最も頭に浮かびやすい項目なのではないでしょうか。

接待交際費は基本的に損金算入が認められていませんが、一定の条件を満たせば、1人当たり5,000円以下の飲食費等は全額算入が可能です。

5,000円以上のものについては、「交際費」として扱われ、飲食費の50%が損金として算入できます。

資本金1億円以下の会社については例外が認められていて、交際費のうち800万円までの額を全額損金に算入するという方法を選ぶことも可能です。

2.3.評価損

評価損とは、資産の価値が低くなった際にその価値を再評価し、目減りした分の金額です。

基本的に損金への算入は認められていませんが、例外として、災害による著しい損傷が生じて、固定資産の資産価値を低く見積もらなければならなくなった場合や、棚卸資産が売れ残ってしまい今後売れる見込みが全くない場合の評価損については、損金に算入できる可能性があります。

2.4.貸倒損失

回収の見込みがなくなってしまった売掛金等の不良債権等を指します。

一定の条件の条件を満たすことで損金算入が可能ですが、人為的な操作が容易なため、条件はかなり厳しいです。

3.支出した額が複数年に分けて損金に算入されていくもの

最後に損金算入のタイミングが特殊なものについてです。

支出した額がその年度に全額損金にならず、複数年にわたって少しずつ損金に算入されていくものです。

これには先に出てきた発生主義の原則が綿密に関わってきます。

発生主義の原則では、支出及び収入が「発生した期間」に処理をしなければなりません。

下記に紹介するものは、お金を払った年度にすぐにはその利益が発生せず、後になってじわじわと効果が利益になっていくものです。

発生主義の原則により、じわじわと発生した利益に対して費用もじわじわと計上されるわけです。

3.1.繰延資産

「費用」に分類されるもので、会社の創立・開業にかかった創立費や開業費、製品の開発にかかった開発費など、支出した年度以降も効果が続き、収益に長期的な影響を与えるものです。

これらの費用は、支出した年に収益が一気に出ず、後々になってからゆっくりと効いてくるものとして扱われるため、支出した年度だけでなく、何年かにわたって損金算入されることになっています。

3.2.原価償却費

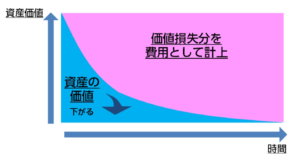

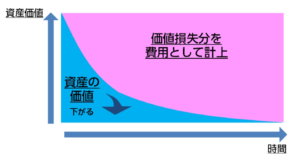

大型の機械や自動車など、1回購入すれば長年にわたり収益を生み出す資産を減価償却資産と言い、その購入費用が減価償却費です。

減価償却資産は時が経つにつれ、その価値が減っていくものとして扱われます。

減価償却資産が経年によって価値を減らしていくのであれば、その減っていく分を何年かに分けて損金として計上しよう、というのが減価償却費の損金算入における基本的な考え方です。

なので、減価償却費は減価償却資産を購入した年度に、全額を損金算入するのではなく、数年にわたる価値喪失分を、少しずつ算入していくことになります。

計上の方法としては、定額法と定率法という2通りが存在し、定率法の方が、早期にたくさんの経費を計上できるようになっています。

詳しくは「減価償却とは?節税と資金繰りで圧倒的に得するための基礎知識」をご覧ください。

まとめ

「損金」は、項目によって算入のタイミングや条件に違いがあることが良く分かったと思います。

特に接待交際費や減価償却費などは、ルールが複雑な割に関わることも多いので注意が必要です。

各分類の特徴と例外の項目をしっかり把握し、適正な法人所得の算出を目指しましょう。