2006年に会社法が変わり、新たに設立できるようになった合同会社。

2015年には設立数が2万件を超え、新たな会社の形として徐々に認知されてきています。

特にスタートアップや個人事業主の法人化の際に選択肢に入ることが多く、設立費の安さや節税の面においてメリットが多いです。

今回はそんな合同会社について、

- 個人事業主と比較した節税のしやすさについて

- 株式会社との比較について

を解説して行きます。

起業を考えている方は特に、合同会社の特徴やメリットをしっかりと把握しましょう。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに:合同会社とは

まずは、合同会社がどのようなものなのかを紹介します。

合同会社は2006年以降設立できるようになった法人の種類の一つです。

会社の形として最も代表的な株式会社と比較して、設立のハードルが低く、会社法が変わって以降、年々数を増やしています。

個人事業主としての働き方を選択しやすくなった昨今、節税の面で法人化を考える個人からすると、株式会社より手軽に起業できる合同会社は大変魅力的です。

また、後述しますが法人としてのコストが株式会社よりも安く済むのも特徴であり、近年ではアマゾン・ジャパンが株式会社から合同会社に移行し、大きな話題となりました。

1.個人事業主と比較した節税のしやすさについて

先に述べたように合同会社は個人と比べ、ある程度の利益が出せると節税がしやすいという特徴があります。

これは合同会社が株式会社と同じく法人として扱われ、個人事業主とは税金の計算方法が異なるためです。

個人事業主が法人化した場合、以下のような恩恵を受けることができます。

1.1.所得税率が超過累進課税ではなくなる

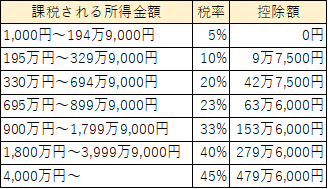

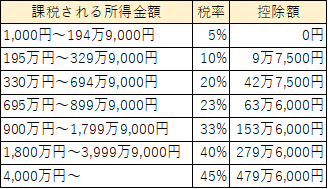

個人の所得税には「超過累進課税」という税率が適用され、所得が大きければ大きいほど税率が高くなります。

所得に対して発生する税率と控除額は以下の通りです。

対して、合同会社のような法人の場合、所得は法人税の課税対象となり、以下のような税率が計算に使用されます。

資本金額が1億円以下の場合、「課税所得金額(益金−損金)」が、

- 800万円以下の場合→15.0%

- 800万円以上の場合→23.9%

となります。

双方を比較すると、収入が330万円〜6,949,000円を超える場合と900万円以上の場合は、法人の方が所得にかかる税金が少ないことが分かりますね。

上記のような金額帯の収入を稼ぎ出している個人事業主の方は、法人化を考えてみるのも良いでしょう。

1.2.個人の所得が役員報酬として支払われる

法人の場合、社長個人の所得は役員報酬として受け取ることとなります。

個人事業主は事業の所得と個人の所得が同じものとして扱われますが、法人化した場合は別々です。

法人化した場合は、役員報酬として個人に給与を支払うような形となります。

個人の所得には「超過累進課税」が使われますが、法人の場合は自身への役員報酬を低額に抑え、諸々の費用を会社の経費として申告することで、税金を相当抑えることが可能です。

また、節税には直接関係はしませんが、合同会社は株式会社ほどではないにしても、個人より社会的信用が大きいというメリットがあります。

大きな事業の獲得や金融機関からの融資について、個人よりスムーズに進められる可能性があることもメリットといえるでしょう。

2.株式会社との比較について

ここまでで、個人より法人の方が節税の面で有利であるということが理解できたと思います。

では、法人化するにあたって、なぜ株式会社よりも合同会社の方がハードルが低いのでしょうか。

ここからは、株式会社と合同会社を比較しつつそれぞれの特徴を見ていきましょう。

2.1.意思の決定と利益の分け方について

まずは出資者が会社設立時に出資した金額に対する、会社全体の意思決定や利益の分け方の違いについてです。

株式会社では、出資した金額の割合によって利益の分け前が決定します。

例えば、Aさんが400万円出資し、Bさんが600万円出資した資本金1,000万円の会社があったとします。

この場合、AさんとBさんの出資額の割合は4:6なので、利益分配も同じく4:6です。

極端な話をすると、Aさんが頑張って利益を出し、逆にBさんがサボって何もしていなかったとしても、利益の分け前は揺らぐことなく4:6のままなのです。

また会社全体の意思決定に関しても同様で、上記の出資比率だとBさんが意見を通すのは難しいです。

このように、最初の出資額がすべてを左右するのが株式会社であるといえます。

対して合同会社は、利益の分配や意思決定の比率を自由に決めることができます。

出資者の実力や貢献度を考えた上で、ある種の絶対評価的で利益や会社方針の決定権を設定できるのが、合同会社の最大の特徴と言えるでしょう。

2.2.設立費用やランニングコストについて

合同会社は設立のハードルが低いと先述しましたが、その理由がコストの低さです。

まず、法人設立時の費用には、以下のような種類があります。

- 登録免許税

- 収入印紙代

- 公証人手数料

- 定款の謄本手数料

株式会社と合同会社で上記の金額を比較すると、

株式会社の場合

- 登録免許税:15万円

- 収入印紙代:4万円

- 公証人手数料:5万円

- 定款の謄本手数料:2,000円

- 合計:242,000円

合同会社の場合

- 登録免許税:6万円

- 収入印紙代:4万円

- 公証人手数料:0円

- 定款の謄本手数料:2,000円

- 合計:102,000円

上記の通り、株式会社と合同会社では、設立時の費用に14万円もの差があります。

個人が法人化する際、合同会社の方が設立のハードルが低い理由がよく分かりますね。

また、株式会社は年度ごとに決算の公告費用として6万円が必要ですが、合同会社は決算の公告義務がないため、公告費用を支払う必要がありません。

年間6万円のコストが抑えられるのも、合同会社の大きなメリットです。

2.3.社会的信用について

最後に、社会的信用について比較してみましょう。

社会的信用については、株式会社が有利と言えます。

近年設立数が伸びているとはいえ、合同会社は株式会社と比べ、まだまだ知名度が低いです。

融資を受ける場合でも同じく、株式会社よりは信用度は低いです。

また、合同会社では「代表取締役」という役職を使うことができず、事実上のトップがいたとしても、役員は等しく「代表役員」となります。

肩書を気にする方は注意しましょう。

以上のことから、起業後に事業を大規模に拡大したいと考えている場合は、株式会社の方が有利と言えるでしょう。

まとめ

いかがでしたか?

個人と法人を比較した場合、節税の面から考えると、年収が一定以上の場合は「超過累進課税」が適用されない法人の方が有利です。

個人から法人化するとして、設立のコストを見ると、合同会社の方が設立のハードルが低いことが分かります。

また、株式というシステムを持たない合同会社は、良い意味でも悪い意味でも役員の立場が平等であると言えます。

個人事業主同士で、仲間として仕事をしてきた相手がいる場合は、共同で設立することで、より生産的な場を作り出すことができるかもしれません。

まだまだ知名度が低い合同会社ですが、起業の際の選択肢として、是非検討してみてください。