「会社に利益を残さず、節税を徹底すべきだ」「銀行からは、借りられるだけ借りた方が良い」このような経営方針を聞いて、多くの方は「本当に大丈夫なのだろうか?」と疑問に思うかもしれません。

従来、健全な経営の定石とされてきたのは、「利益をしっかり出し、税金を納め、内部留保を厚くし、借入金はできるだけ減らす」という考え方でした。借入金の返済は、税引後の利益から行うのが当然であり、利益を出さなければ返済原資がなくなり、いずれ資金繰りが破綻してしまう、と考えるのが一般的です。

しかし、特に事業承継や相続までを視野に入れた、長期的な資産防衛の観点から見ると、この常識は必ずしも正解とは言えません。むしろ、あえて利益を抑え、借入金を戦略的に活用することこそが、会社と経営者個人の資産を最大化するための、究極の財務戦略となり得るのです。

この記事では、まず、なぜ私が「利益を残さず、純資産を増やさない」という一見、非常識な経営方針を推奨するのか、その最大の理由である「事業承継時の株価対策」について解説します。その上で、「利益がなければ借入金を返済できない」という大きな疑問に対し、借入金を「武器」と捉え、戦略的に活用していくための、具体的な考え方と手法について詳しくご紹介していきます。

The following two tabs change content below.

1.なぜ利益を残し、純資産を増やしてはいけないのか?

純資産の増加が引き起こす「自社株問題」

私が、会社の利益をできるだけ抑え、貸借対照表(B/S)上の純資産を増やさないようにすべきだと考える最大の理由は、将来の事業承継を見据えているからです。非上場会社である中小企業の自社株の評価額は、会社の純資産額に大きく連動します。

会社の利益が増え、内部留保(利益剰余金)が積み上がっていくと、それに伴い純資産が増加し、自社の株価も高騰していきます。株価が高いこと自体は、会社の価値が高い証拠であり、喜ばしいことです。しかし、その株式を、後継者である子どもなどに引き継ごうとする段階になると、この高い株価が、大きな障壁となって立ちはだかります。

例えば、長年の利益の蓄積により、会社の純資産が2億円になったとします。この会社の株式を、後継者である子どもに無償で贈与した場合、子どもには、その株式の評価額に対して莫大な贈与税(このケースでは1億円を超える可能性も)が課されます。後継者に、それだけの納税資金がなければ、株式の承継は不可能となり、最悪の場合、事業の継続を断念せざるを得ない「黒字廃業」に追い込まれることにもなりかねません。

会社の成長と株価対策のジレンマ

もちろん、株価の評価方法には、会社の規模に応じて「類似業種比準価額」などを加味し、評価額を低く抑える計算方法も存在します。しかし、その適用を受けられるかどうかは、将来の会社の状況次第であり、不確実です。

いつ、いかなるタイミングで相続や贈与が発生しても、後継者に過度な負担をかけないようにするためには、日頃から、会社の株価をいたずらに高騰させない、という経営戦略が、極めて重要になるのです。そして、その最も直接的な方法が、「会計上の利益を、できるだけ抑えること」なのです。

2.「利益がなければ返済できない」という疑問への回答

「利益を抑えるのは分かった。しかし、それでは銀行からの借入金を返済する原資がなくなってしまうではないか」これは、当然の疑問です。確かに、借入金の返済は、税引後の利益に、キャッシュアウトを伴わない経費である減価償却費を加えたもの(いわゆる「償却前利益」)から行われるのが、会計の基本です。

返済原資は「利益」だけではない

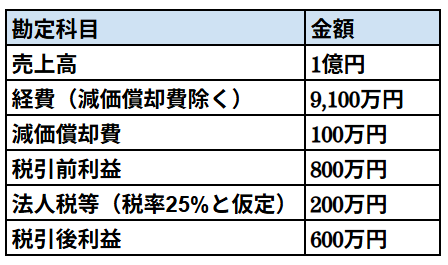

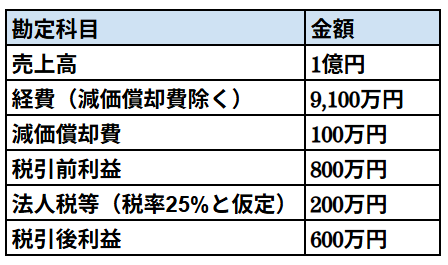

例えば、以下のような損益計算書(P/L)の会社があったとします。

【図表】損益計算書(P/L)の例

この場合、年間の返済原資となるキャッシュフローは、税引後利益(600万円)+減価償却費(100万円)=700万円となります。年間の借入金返済額が、この700万円の範囲内であれば、問題なく返済を続けていくことができます。私が言う「利益を抑える」とは、必ずしも返済原資がゼロになるほどの赤字を出す、という意味ではありません。

返済額が返済原資を上回る場合の考え方

問題は、年間の返済額が、この返済原資を上回る場合です。例えば、年間の返済額が1,000万円であれば、300万円が不足します。

この不足分をどうするか。答えは、「新たに借りる」のです。より正確に言えば、「借り換える」ことで、借入残高を維持、あるいは増やしていくのです。

3.借入金を「武器」と捉える、戦略的財務の考え方

多くの中小企業経営者は、借入金を「返すべき負債」と捉え、できるだけ早く残高を減らそうと努力します。しかし、私は、事業を継続・成長させていく限りにおいて、借入金は「事業を成長させるための武器」である、と考えています。

借入金を減らすことのリスク

借入金を返済するということは、貸借対照表(B/S)上、負債(借入金)が減ると同時に、資産(現預金)も同額だけ減少することを意味します。借入金を減らすことに固執すると、会社の武器である手元資金(キャッシュ)を、自ら手放しているのと同じことなのです。手元資金が少なくなれば、新たな投資の機会を逃し、事業の成長は鈍化します。

「2歩進んで、3歩下がる」ならぬ「2歩返済して、3歩借りる」

戦略的な経営における借入の考え方は、むしろ逆です。毎月の約定通りに返済を進めながらも、定期的に金融機関と交渉し、新たな融資や借り換えを実行する。例えるなら、「年間1,000万円を返済し、新たに1,500万円を借りる」といったイメージです。

これにより、借入残高は500万円増えますが、同時に、手元の現預金も500万円増加します。この増えたキャッシュを、新たな設備投資や人材採用に回し、さらなる売上と利益を生み出していく。このサイクルを回し続けることが、会社を成長させるための王道です。

そもそも、トヨタ自動車のような超優良企業でさえ、何十兆円という莫大な借入金を活用して、グローバルな事業展開を行っています。会社を畳む時以外、借入金をゼロにする必要は、本来ないのです。

4.事業承継時も借入金は問題にならない

「借金のある会社を、後継者に引き継がせるのは忍びない」そう考える経営者の方もいらっしゃるでしょう。しかし、事業承継において、借入金の存在は、必ずしもマイナス要因にはなりません。

退職金の活用で純資産をゼロに

まず、株価対策として、社長が退職するタイミングで、会社の純資産額と同額程度の役員退職金を受け取ります。これにより、会社の純資産はほぼゼロになり、株価もゼロに近づくため、後継者は贈与税・相続税の負担なく、株式を引き継ぐことができます。

借入金は「収益力」と共に引き継がれる

この時、会社には借入金が残りますが、同時に、その会社は利益を生み出す「収益力」を持っています。さらに、先代社長に支払っていた高額な役員報酬がなくなるため、会社の利益体質は大幅に改善されます。後継者は、その向上した収益力をもって、借入金を問題なく返済していくことができるのです。

また、仮に会社を第三者に売却(M&A)する場合でも、買い手は、その会社の借入金も含めた上で、将来の収益力(EBITDAなど)を基準に買収価格を算定します。収益力のある会社であれば、借入金の存在が、売却の大きな障害になることはありません。

まとめ

「利益を出して、税金を払い、借金を返す」という、従来の健全経営のイメージは、一度、見直してみる必要があるかもしれません。特に、会社の永続と円滑な事業承継を考えるオーナー経営者にとっては、異なる視点が必要です。

- 利益は、自社株評価額が過度に高騰しない水準(法人税の軽減税率が適用される800万円など)に、計画的にコントロールする。

- 借入金は、減らすべき「負債」ではなく、事業を成長させるための「武器」と捉え、戦略的に借り換え、残高を維持・増加させていく。

- 会社に蓄積したキャッシュは、最終的に、税制上最も有利な「役員退職金」という形で、社長個人に還元する。

この「利益を抑え、借入金を活用し、出口は退職金で」という一連の財務戦略こそが、会社の成長と、経営者個人の資産形成を両立させる、究極の資産防衛術と言えるのです。もちろん、これは常に健全なキャッシュフローが維持できていることが大前提です。自社の状況に合わせて、この戦略的な考え方を、ぜひ顧問税理士と相談してみてください。

この記事で解説した内容は、以下の動画で税理士がより詳しく解説しています。具体的な事例やさらに詳しい情報を知りたい場合に、参考にしてください。