次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

一口に死亡保険金といっても、保険の種類やどのような契約の形態になっているかで課せられる税金の種類が違います。

どのような税金を支払うにより、税金の額にも大きな差がでてしまうことがあるので、契約する際にはあらかじめ把握しておきたいところです。

この記事では、死亡保険金に係る税金についてパターンごとに解説しています。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

死亡保険金にかかる税金は、6つのパターンに分類できます。

以下、どのようなパターンに分類されるかをまず解説します。

死亡保険金の受け取り方は、大きくわけて一時受取(終身保険など)・年金受取(収入保障保険など)の2種類があります。

一時受取とは、死亡保険金が1,000万円なら被保険者が亡くなった際にその1,000万円を一括で受け取ることです。

一方、収入保障保険などにみられる年金受取では被保険者が亡くなったあとに、保険期間満了まで10万円などの決まった額を毎月年金のように受け取ります。

収入保障保険は終身保険より保険料が安いため、最近は収入保障保険の加入者も増えています。

どちらの受取になるかで、税金の種類が全く異なるので注意が必要です。

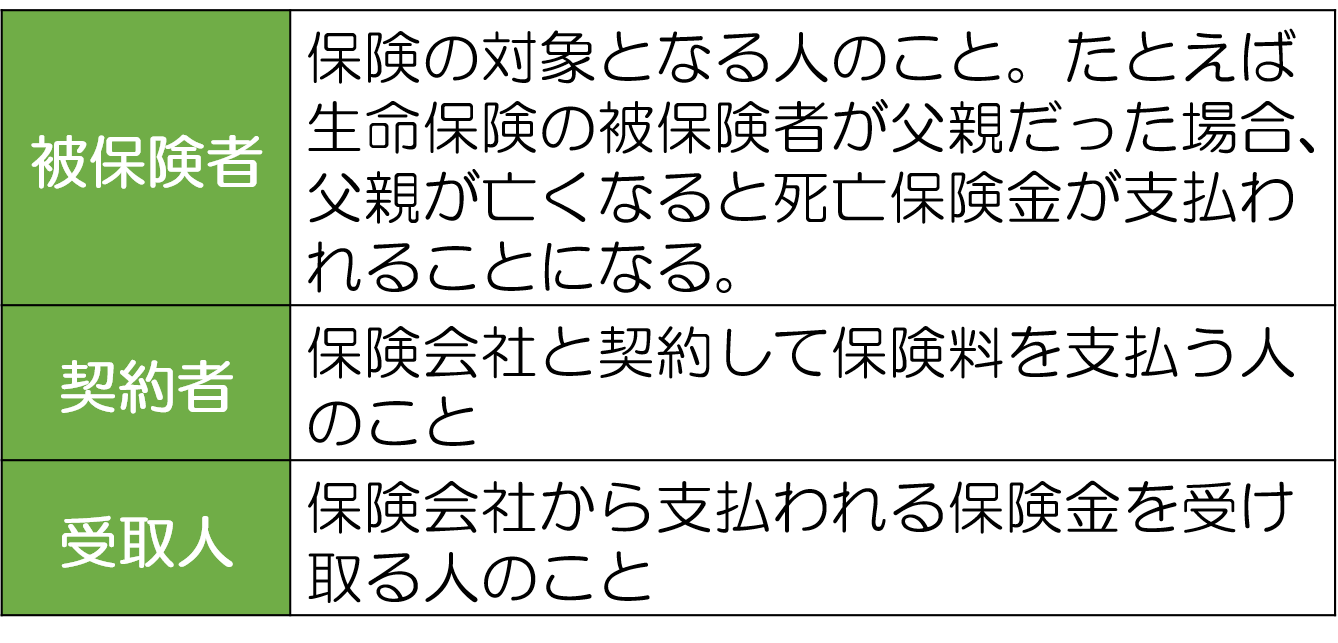

保険の被保険者・契約者・受取人が誰になるかでも、税金の種類がかわります。

被保険者・契約者・受取人とは以下のとおりです。

保険の契約にあたり、この3者は必ずしも同じである必要はありません。

そのため死亡保険金の受け取りにあたっては、以下3つのパターンができあがることになります。

結果、前述の死亡保険金の受け取り方(一時受取・年金受取)との組み合わせで、課せられる税金のパターンは3×2=6つというわけです。

以下、それぞれのパターンごとに死亡保険金に課せられる税金の種類を解説します。

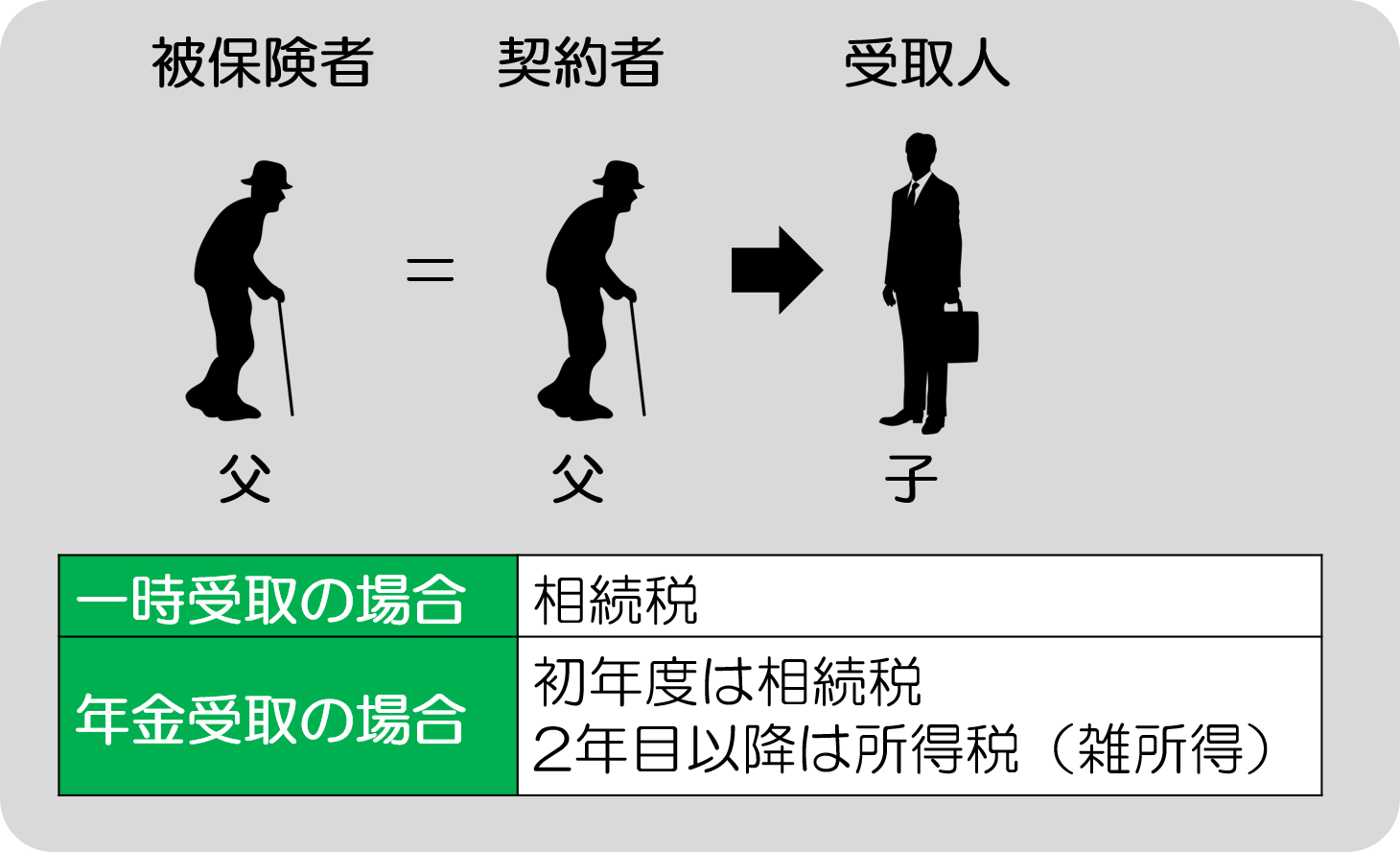

被保険者と契約者が同じで、受取人が契約者と異なるパターンについて解説します。

たとえば被保険者である父が亡くなり、その保険の契約者で保険料を支払っていたのも父であり、子どもが受取人に指定されているといったケースです。

これが最もよくある一般的なケースと言えるでしょう。

この場合は相続税が課されることになります。

厳密にいうと、保険金は子どもの固有の財産であり、相続財産ではありません。

けれど契約者である父が子どもに「お金を遺した」と言えるため「みなし相続財産」とみなされ相続税の対象となります。

みなし相続財産とは、被相続人(この場合は父)が亡くなったときには保有していなかったものの、被相続人の死亡により相続人がもらえる財産です。

今回の例にあてはめると被相続人である父は、亡くなるときまで保険金を手にしていたわけではありません。

しかし亡くなったことで保険金を財産として子が受け取ることになるため、みなし財産となるわけです。

死亡保険金は、家族の生活を守るための必要なお金であるため、受取者が法定相続人である場合に限り非課税枠を適用できます。

法定相続人とは民法で定められた相続人のことで、配偶者や子ども、兄弟などが該当します。

法定相続人についてくわしくは『法定相続分とは?相続対策に欠かせない3つの基礎知識』をご覧ください。

法定相続人の非課税枠の算出方法は「500万円×法定相続人数」です。

今回の例では、受取人が子ども1人なので、結果的に非課税枠は500万円×1(人)=500万円となります。

つまりこの例では、死亡保険金が500万円以下なら相続税を支払う必要がない、ということです。

仮に受取人に父が3人の子どもを指定していたとしたら、非課税枠は500万円×3(人)=1,500万円となります。

また相続税には、死亡保険金を含めた全ての相続財産に対する基礎控除額も存在します。

相続税の基礎控除額の算出方法は「3,000万円+600万円×法定相続人数」です。

今回の例を題材として考えてみましょう。

父の法定相続人が子ども1人だったとすると、基礎控除額は「3,000万円+600万円×1(人)」で3,600万円となります。

つまり父から相続される財産(土地や死亡保険金【非課税枠を差し引いた額】)の合計額が3,600万円より少なければ、相続税は発生しないということです。

逆に仮に死亡保険金が非課税枠以下だったとしても、土地などその他の相続財産の合計額が4,000万円だったとしたら4,000万円-3,600万円(基礎控除額)=400万円が相続税の対象となります。

この場合、一時金として受け取る場合よりも税金の内容が複雑です。

まず年金受取の初年度には、保険金の評価額(一時金で受け取ったとした場合の額)に対して相続税が発生することになります。

評価額は保険会社が定めます。

相続税なので、当然ながら前述の死亡保険金の非課税枠(500万円×法定相続人数)の対象です。

ちなみにこの場合の評価額は、一般的に年金で受け取る場合の総額よりも低くなります。

2年目以降は、その差額が各年度に「雑所得」として振り分けられ、所得税の課税が行われます。

詳細な課税方法を知りたい場合は、「国税庁のホームページ」をご覧ください。

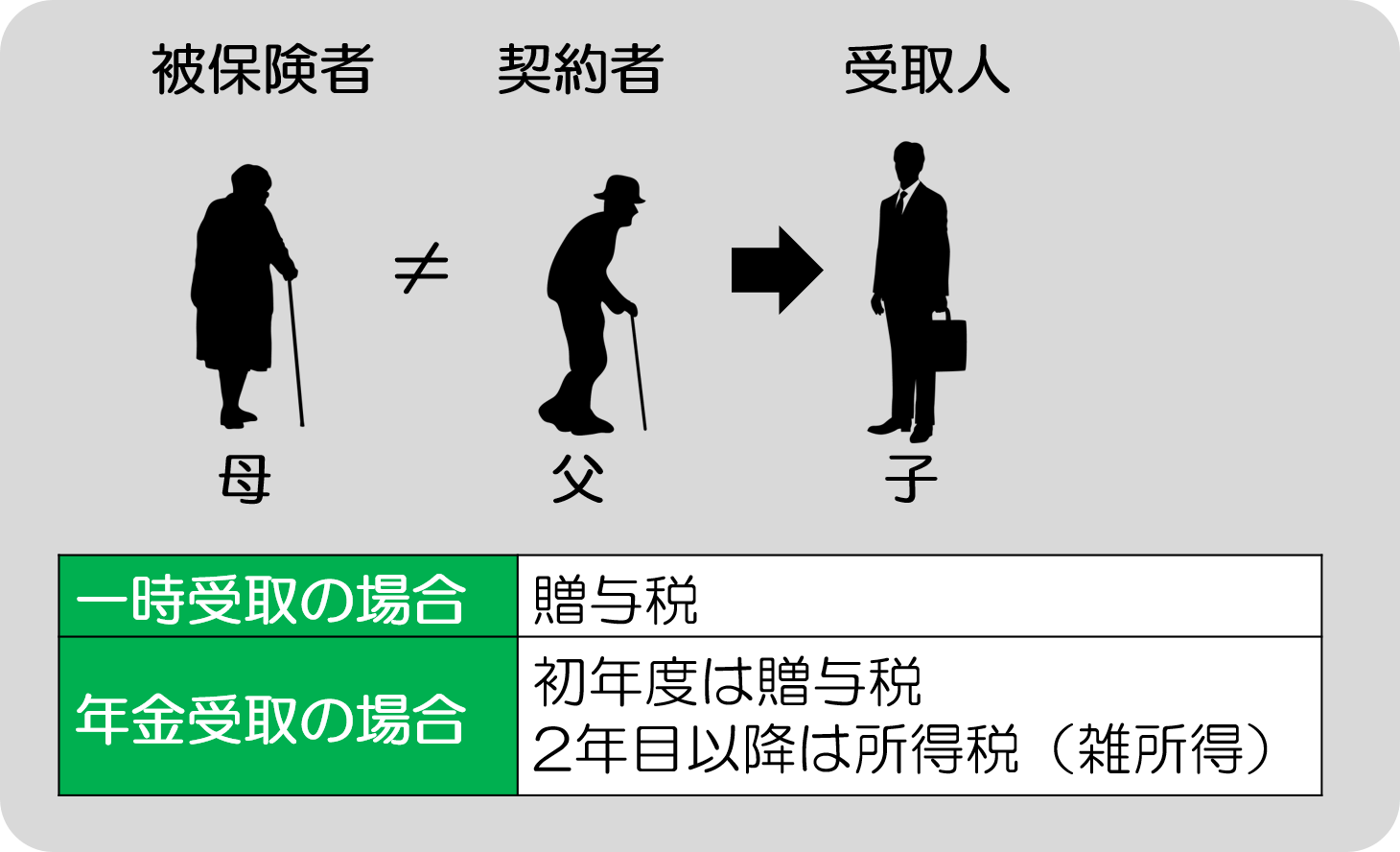

被保険者と契約者、受取人がそれぞれ別々のパターンについて解説します。

たとえば被保険者である母が亡くなり、その保険料を支払っていた契約者が父で、死亡保険金は子どもが受け取るといったケースです。

被保険者・契約者が同じ最初に挙げたケースよりは少ないかもしれませんが、こういったケースも考えられるでしょう。

この場合は、贈与税が課せられることになります。

父が保険料を支払っているため、本来契約者である自分が受け取るべきお金を子どもにあげた(贈与した)ことになるからです。

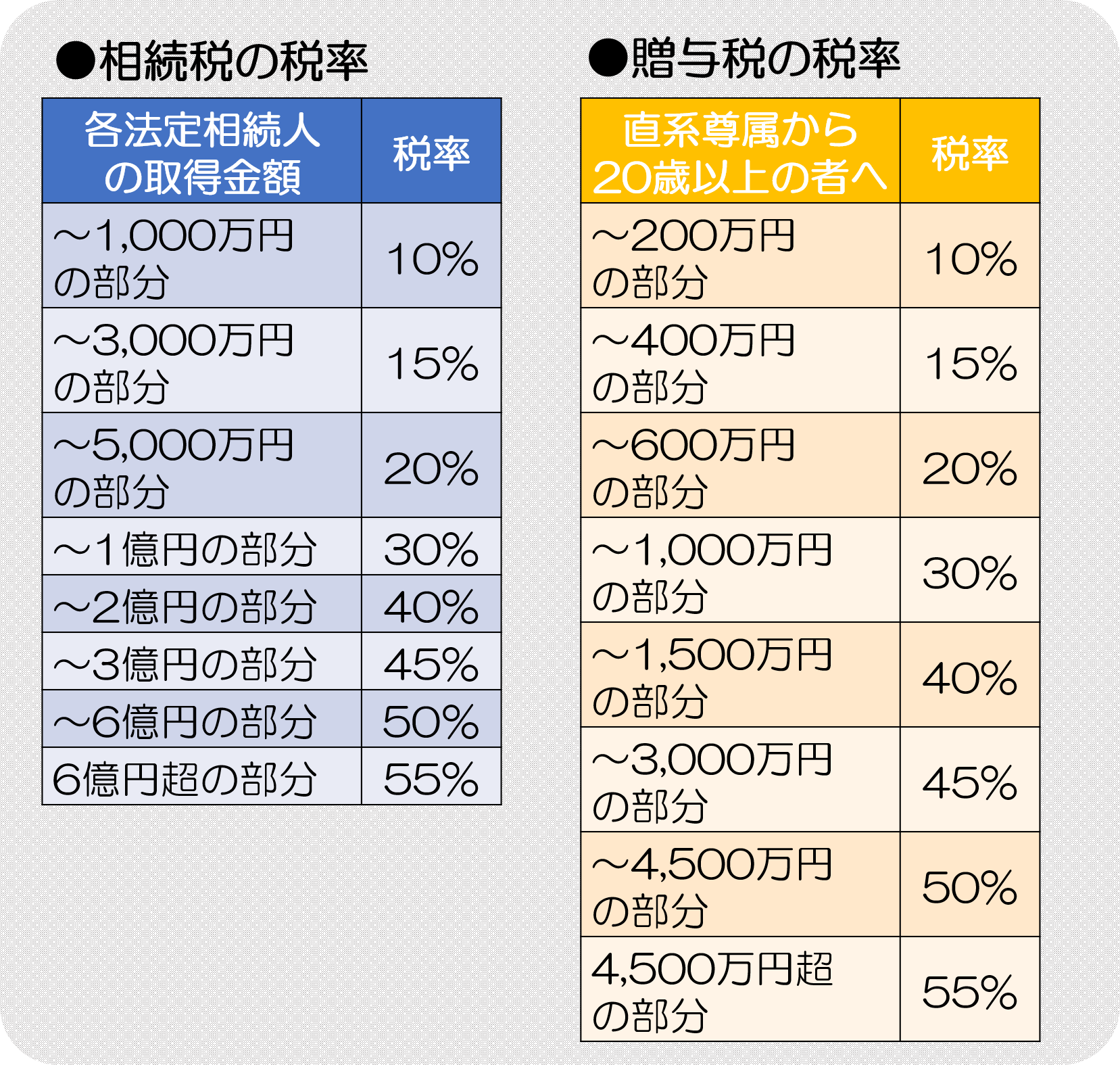

死亡保険金に対して贈与税が課せられる場合、相続税よりも高い税金を支払う必要があります。

前述した死亡保険金の非課税枠が適用されない上に、相続税と比べて基礎控除額が小額であり、なおかつ税率も相続税より高いからです。

以下、2019年1月時点の税率を比較してみましょう。贈与税は直系相続からの贈与の税率を掲載しています。

相続税・贈与税の税率などの詳細は国税庁のホームページ(「相続税の税率」「贈与税の計算と税率」)で確認ください。

最初のパターンと似ていますが、初年度は保険金の評価額(一時金で受け取ったとした場合の額)に対して贈与税が発生します。

最初のパターンでは相続税でした。

評価額は保険会社が定めます。

贈与税なので、相続税のような死亡保険金の非課税枠(500万円×法定相続人数)はありません。

評価額は、一般的に年金で受け取る場合の総額よりも低いです。

2年目以降は、その差額が各年度に「雑所得」として振り分けられ、所得税の課税が行われることになります。

詳細な課税方法を知りたい場合は、「国税庁のホームページ」をご覧ください。

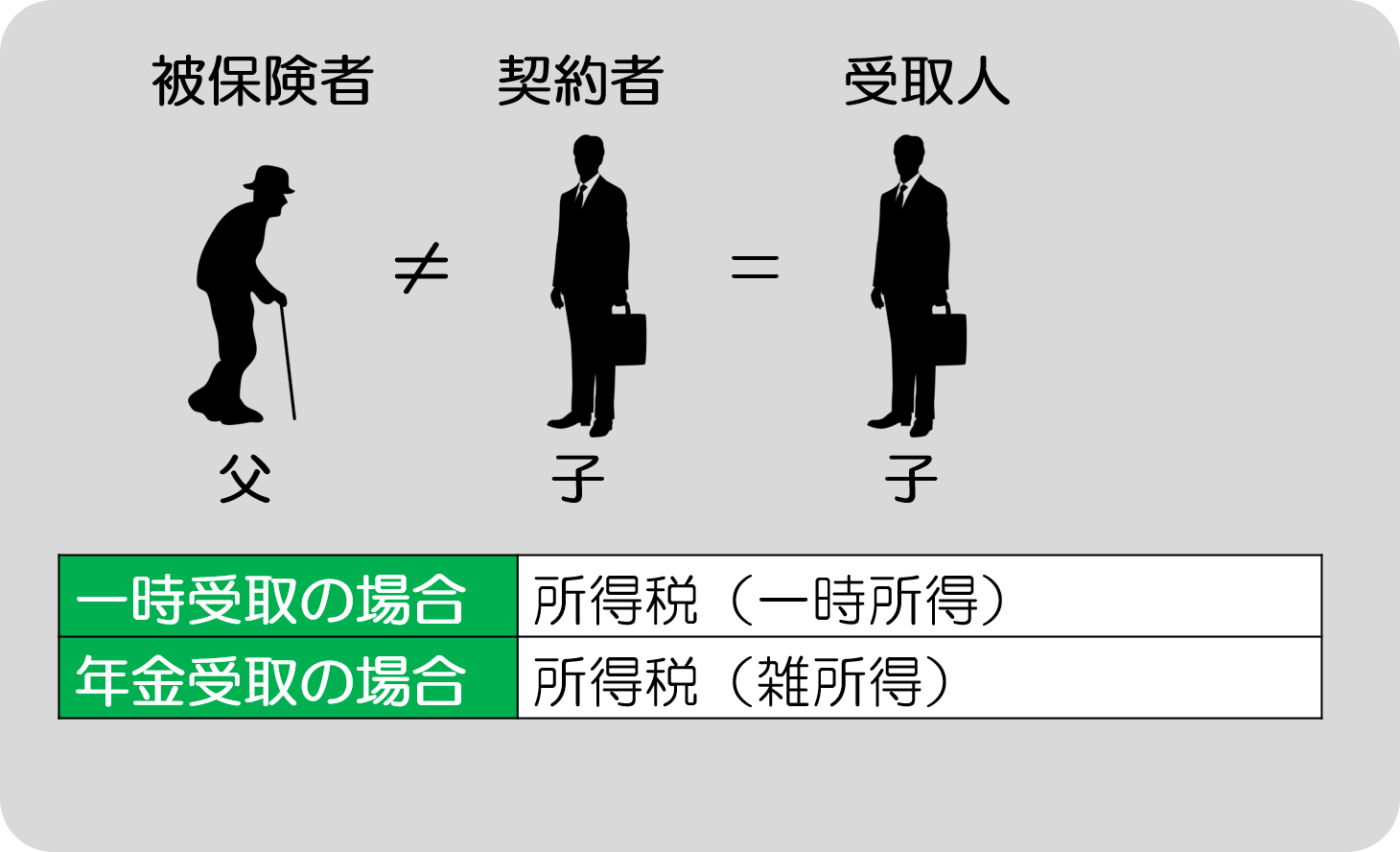

被保険者と契約者が別で、契約者と受取人が同じパターンについて解説します。

たとえば被保険者である父が亡くなり、その保険の支払いをしていた契約者が子どもでなおかつ保険金の受取りも子どもであるといったケースです。

この場合、死亡保険金は「相続財産」とみなされません。

契約者として保険料を支払っているのは受取人でもある子ども自身なので、子どもの所得であるという扱いになるからです。

一時受取(終身保険など)には所得税(一時所得)が課せられることになります。

所得税なので、相続税のような死亡保険金の非課税枠(500万円×法定相続人数)はありません。

受け取る保険金が相続財産という扱いにならず、子どもの所得とみなされる点は一時受取の場合と同じです。

ただしこの場合は、一時所得ではなく雑所得という扱いになります。

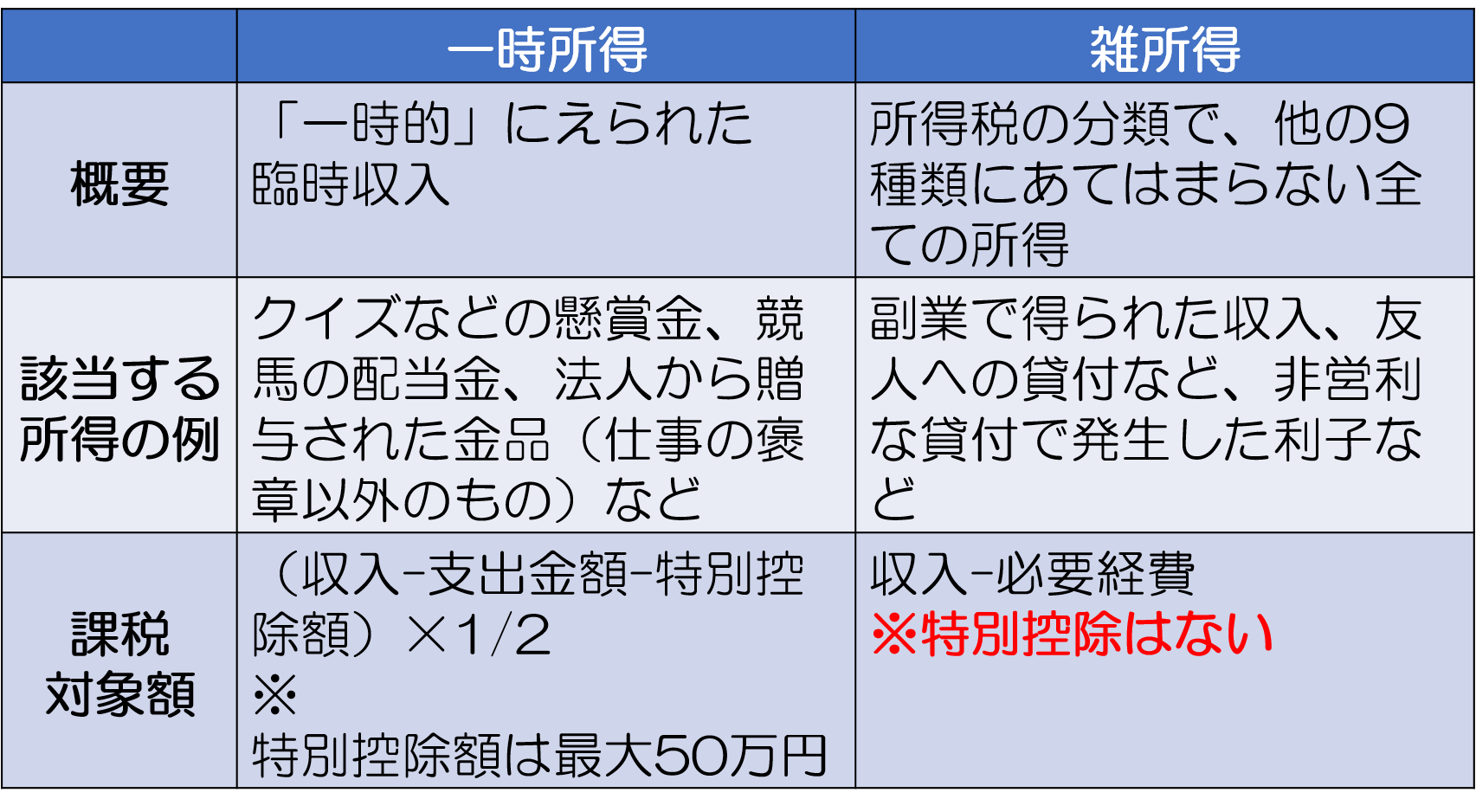

所得税のなかでも一時所得と雑所得は混同されやすいものです。

以下、一時所得・雑所得の違いを簡単に表にまとめます。

ご覧の通り、一時所得には特別控除があり雑所得にはありません。

そのため保険金の受取で考える場合、一時所得として税金を計算する方が安くなります。

所得税の一時所得・雑所得のさらに詳しい内容は国税庁のホームページ(一時所得・雑所得)をご覧ください。

死亡保険金には、パターンによって相続税・贈与税・所得税のいずれかが課せられます。

所得税の場合は、死亡保険金が一時所得・雑所得のどちらにみなされるかで税金の額が異なります。

生命保険に加入する際は、これらのパターンを把握しておくと節税することもあるので加入前にチェックするようにしましょう。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

保険金や給付金は、万一のことが起きた時に自身や家族の生活を保障してくれるものです。 自分自身のために、あるいは、遺された家族のために、なるべく多くの金額が給付されて欲しいものですが、実は保険金・給付金にも税金がかかるものがあります。 保険金にか

生命保険には様々な契約パターンがあります。 契約者・被保険者・受取人の関係、保険金の受け取り方法によって、全部で4パターンの課税方法があります。 特に、相続税の課税上、死亡保険金は優遇されており、それを踏まえた上で、生命保険の相続対策としての活

毎年9月から10月になると、保険会社から生命保険料控除のお知らせが届く季節となっています。この時期が来ると「年末調整が面倒だな~」なんて考えてしまう方も多いことでしょう。 生命保険料控除で、最もお問い合わせが多いのが「書類の紛失・再発行」の連絡です。

生命保険に加入する目的は、万一の場合に家族の生活を守ることや、病気やケガで働けなくなった時に備えることや、将来へ向けて必要なお金をある程度積み立てることにあります。 そのような生命保険に対し、国は一定の範囲で税制面での優遇を与えています。 今回

生命保険の中には、満期保険金や解約返戻金を受け取れるものがあります。 主に貯蓄型の保険が満期になったり途中解約したりすることで受け取れるのですが、全額を自分のものにできるわけではありません。 というのも、保険満期金や解約返戻金には税金がかかるか

毎年、保険会社から送られてくる生命保険料控除証明書は、源泉徴収や確定申告の際に使うものですが、この使い方をいまいち理解していない、という方は多いのではないでしょうか。 この記事では、生命保険料控除とは何かといった基本的なことから、生命保険料控除証明書

一口に死亡保険金といっても、保険の種類やどのような契約の形態になっているかで課せられる税金の種類が違います。 どのような税金を支払うにより、税金の額にも大きな差がでてしまうことがあるので、契約する際にはあらかじめ把握しておきたいところです。 こ

個人事業主にとって、生命保険はサラリーマン以上に重要なものです。 自分に万一のことがあったら事業が回らなくなり、生活をしていけなくなってしまいますからね。 また、個人事業主は適切に税金を支払うために、「経費」に対する知識を正しく身につける必要が

生命保険や医療保険に加入していると、払い込んだ保険料の額に応じて所得税や住民税が安くなります。「生命保険料控除制度」というものです。 生命保険に加入したばかりで制度のことを詳しく知らない方や、今まで何となく申請してきたけど仕組みまでは理解していないと

生命保険にかかる税金で損をしないため知っておきたい3つのこと

結婚したり、子供が生まれたりしたタイミングで生命保険に加入しようと考える人は多いでしょう。その目的は、万一の場合に家族の生活を守るためだと思います。 そのような生命保険に対し、国は一定の範囲で税制面での優遇を与えています。 今回はそんな生命保険