会社員の方であれば、毎年12月(または1月)の給与明細と一緒に源泉徴収票を受け取っていますよね。マイナンバー制度の導入により、2016年分の源泉徴収票からは、その様式が変更となり、一回り大きな用紙になったことに気づかれた方も多いのではないでしょうか?

源泉徴収票は毎年もらう書類にもかかわらず、詳しい内容や見方についてご存じの方は多くはないでしょう。実は、ポイントさえおさえておけば、源泉徴収票から手取り額や所得税がわかるようになっています。

私たちが納めている所得税は、年収が増えるほど税率も高くなり、多くの税金を払わなくてはいけません。最近では税控除の対象となる確定拠出年金やふるさと納税なども話題になっていますので、ご自身がいくらの税金を納めていて、どんな内容が控除の対象となるか、知っておいて損はないかと思います。

この記事では、2018年分から変更になった源泉徴収票の見方と、そこから分かる手取り額についての計算方法、また源泉徴収票には書かれていない控除額や税率などについて解説させていただきます。社会人の方であれば全員にお読みいただきたい内容となっておりますので、ぜひ最後までお付き合いください。

The following two tabs change content below.

私は10年以上にわたり、生命保険業界で働いております。マイホームの次に高い買い物と言われることもある保険ですから、本当に必要な商品を無駄なく加入してもらうことが大切だと考えています。お一人お一人のご希望やライフプランをおうかがいし、少しでも豊かな人生を送るお手伝いが出来ればと思っております。

1.源泉徴収票とは?

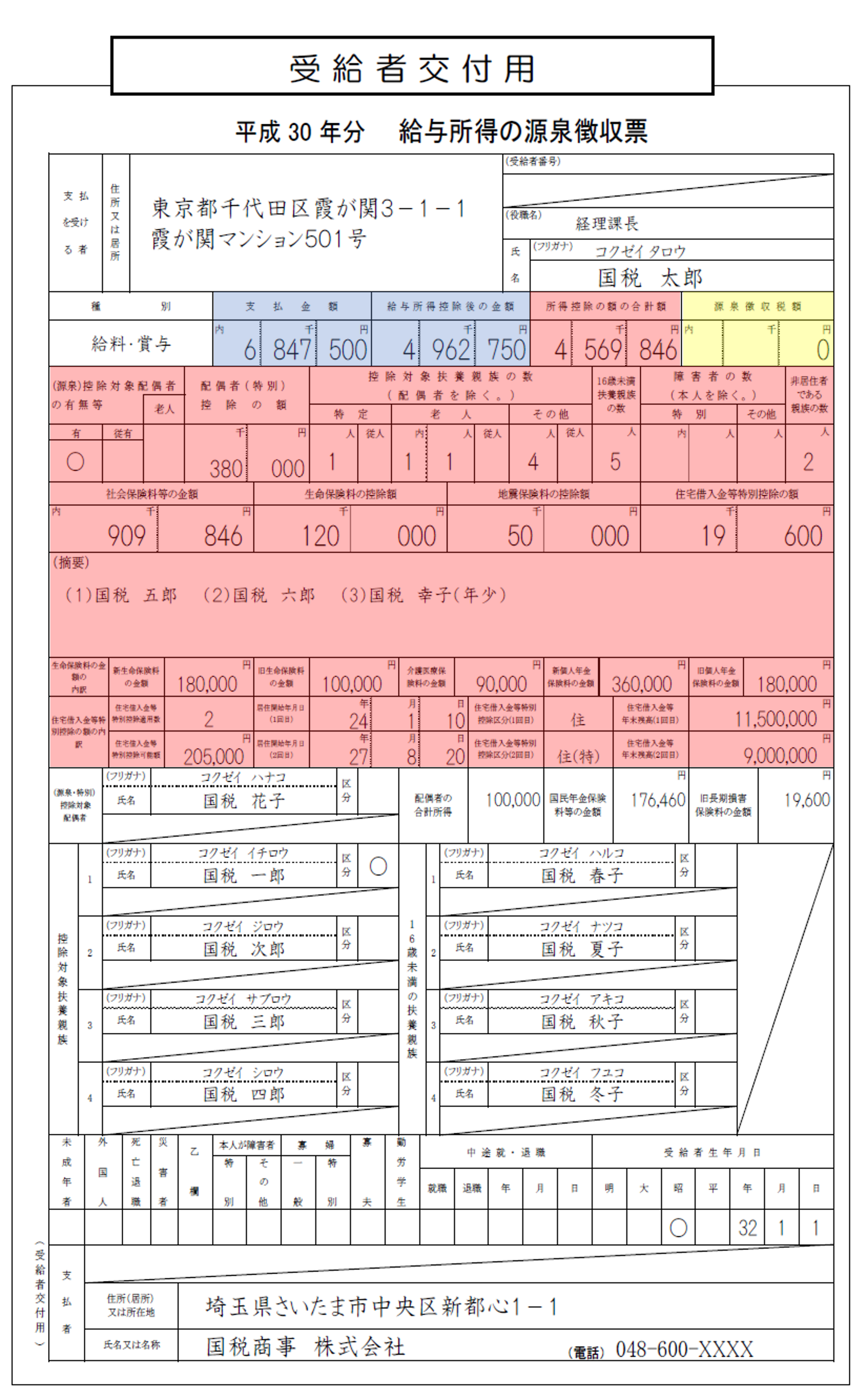

源泉徴収票は、みなさんの年収や手取りが分かるようになっていて、そこから様々な控除を差し引いた金額から、所得税が算出されています。冒頭にも申し上げましたが、2016年分の源泉徴収票から様式がリニューアルされていて、用紙そのものが大きくなり、今までなかった「控除の対象となる配偶者や扶養家族の氏名」が記載されるようになりました。

源泉徴収票の内容を理解することによって、ご自身の手取り年収がいくらなのかを知ることができます。万が一、年末調整で申告忘れがあった場合でも、源泉徴収票の見方を知っていれば確定申告を行う事によってムダな税金を納めなくて済むかもしれません。

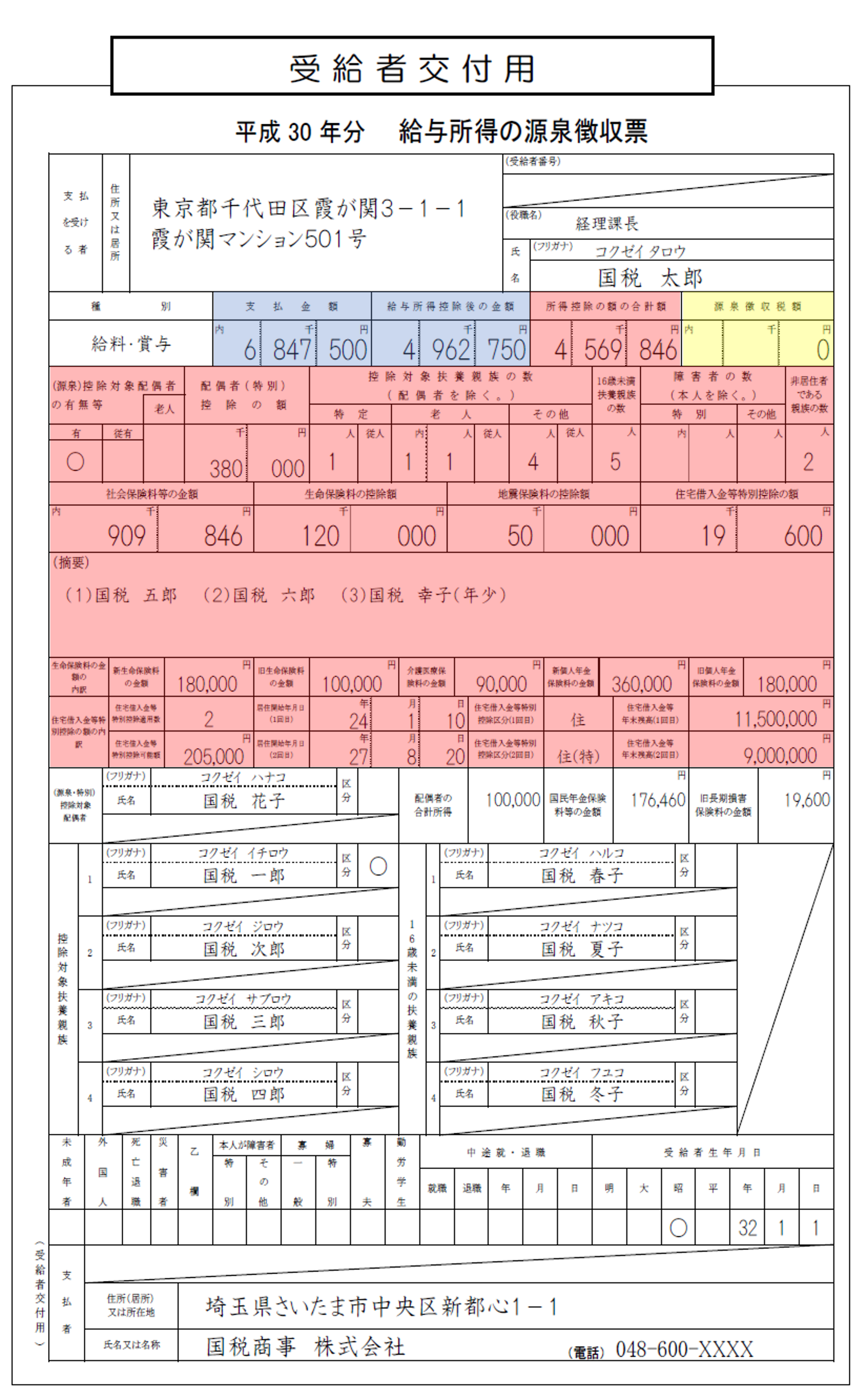

以下をご覧ください。2016年からの源泉徴収票の見本になります。内容についてわかりやすいように色分けをしてみました。

「給与所得がブルー」「課税所得が赤」「所得税がイエロー」の部分から計算できるようになっています。ここから具体的な内容について順に解説していきますが、ご自身の源泉徴収票と照らし合わせながら、読み進めていただければ幸いです。

参考資料:国税庁HP「平成30年(2018年)分給与所得の源泉徴収票の記載の仕方」

2.手取り年収と所得税の計算式

源泉徴収票の見方で最も気になるのは、ご自身の手取り額についてではないでしょうか?源泉徴収票では手取り額が分かると同時に、所得税がいくら引かれているのか?について知ることができます。

2-1.手取り額は1つの計算式

結論から申し上げますと、手取り額は以下の計算式から分かるようになっています。

手取り額= ①支払金額 – ②源泉徴収額 – ③社会保険料等金額 – ④住民税×12ヵ月

①~③の項目は、全て源泉徴収票に記載されていますが、④については給与明細に書かれている住民税の金額をご確認ください。引き算をするだけで、こんなにも簡単に手取り額がわかるなんて驚きですよね!年収については、額面と手取りがありますが、金額を確認するのに1年分の給与明細の金額を足し算するより、こちらの方が何倍も早く簡単です。

2-2.所得税は3つの計算式

次は所得税についてです。所得税は以下の3つの計算をすることで分かるようになっています。

- 給与の収入金額(年収) – 給与所得控除 = 給与所得

- 給与所得 – 各種控除 = 課税控除

- 課税所得 × 税額 = 所得税

こちらも極々簡単な計算式から算出することができます。ただし、この中にある「給与所得控除」「各種控除」「税率」については源泉徴収票には記載されていません。

ここからは、この3つの計算式について、それぞれ順番に解説していきたと思います。

3.給与所得とは?年収と給与所得控除

最初は給与所得についてです。源泉徴収票のブルーの部分になります。

給与所得とは、いわゆる額面の年収(支払金額)から給与所得控除をマイナスした金額になります。源泉徴収票の支払金額は、毎月の給与と賞与の額面が合算された金額となっており、住民税は差し引かれています。

給与の収入金額(年収) – 給与所得控除 = 給与所得

では、給与所得控除は、いくらになっているのか?次から確認していきましょう。

3-1.給与所得控除のおおまかな計算式

そもそも、給与所得控除とは何でしょうか?例えば、自営業の方であれば、売上から販売経費などの必要経費を差し引くことができますが、会社員にとってのこれが給与所得控除です。

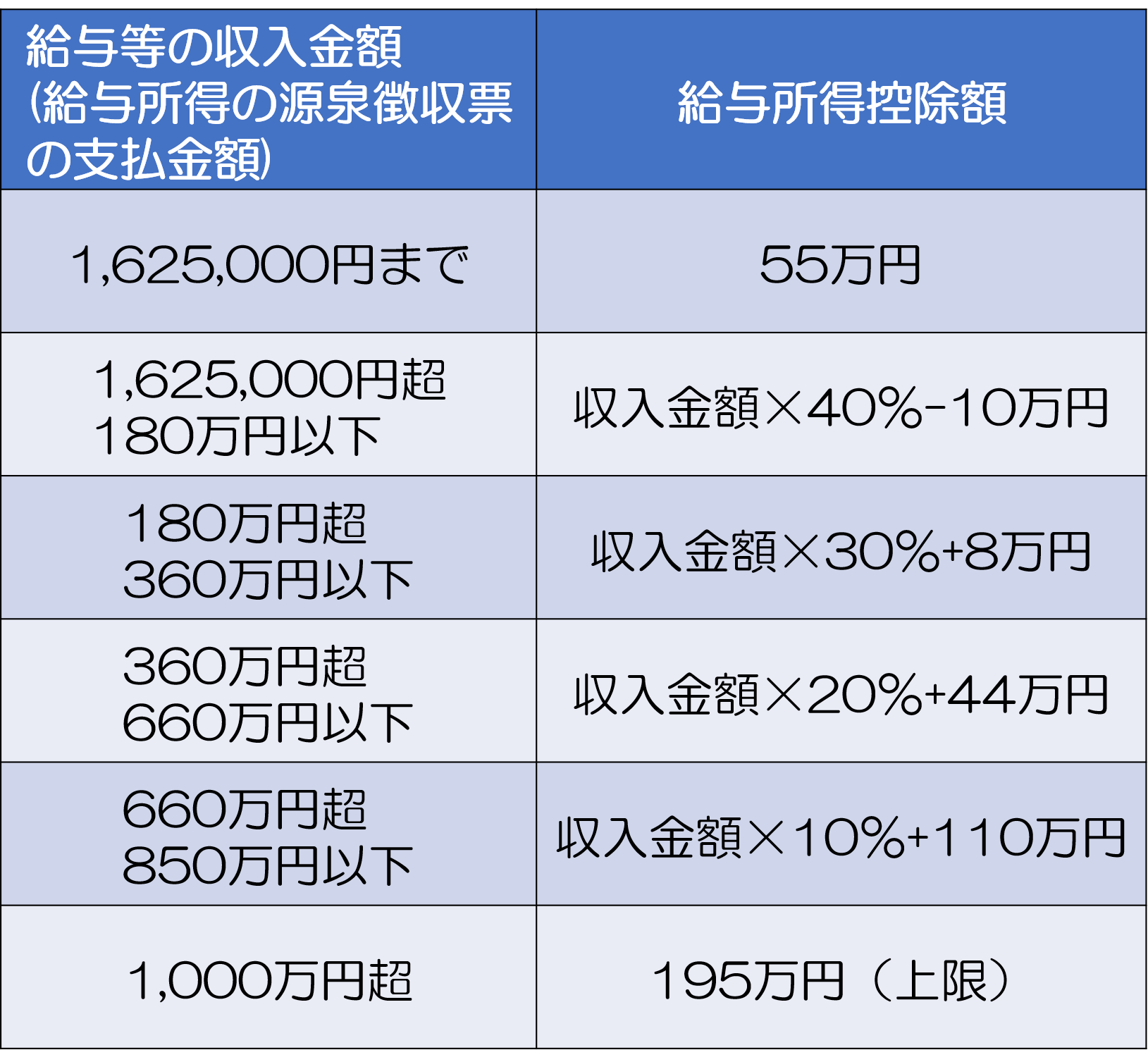

給与所得控除額は、源泉徴収票の支払金額(収入)によって金額が異なります。

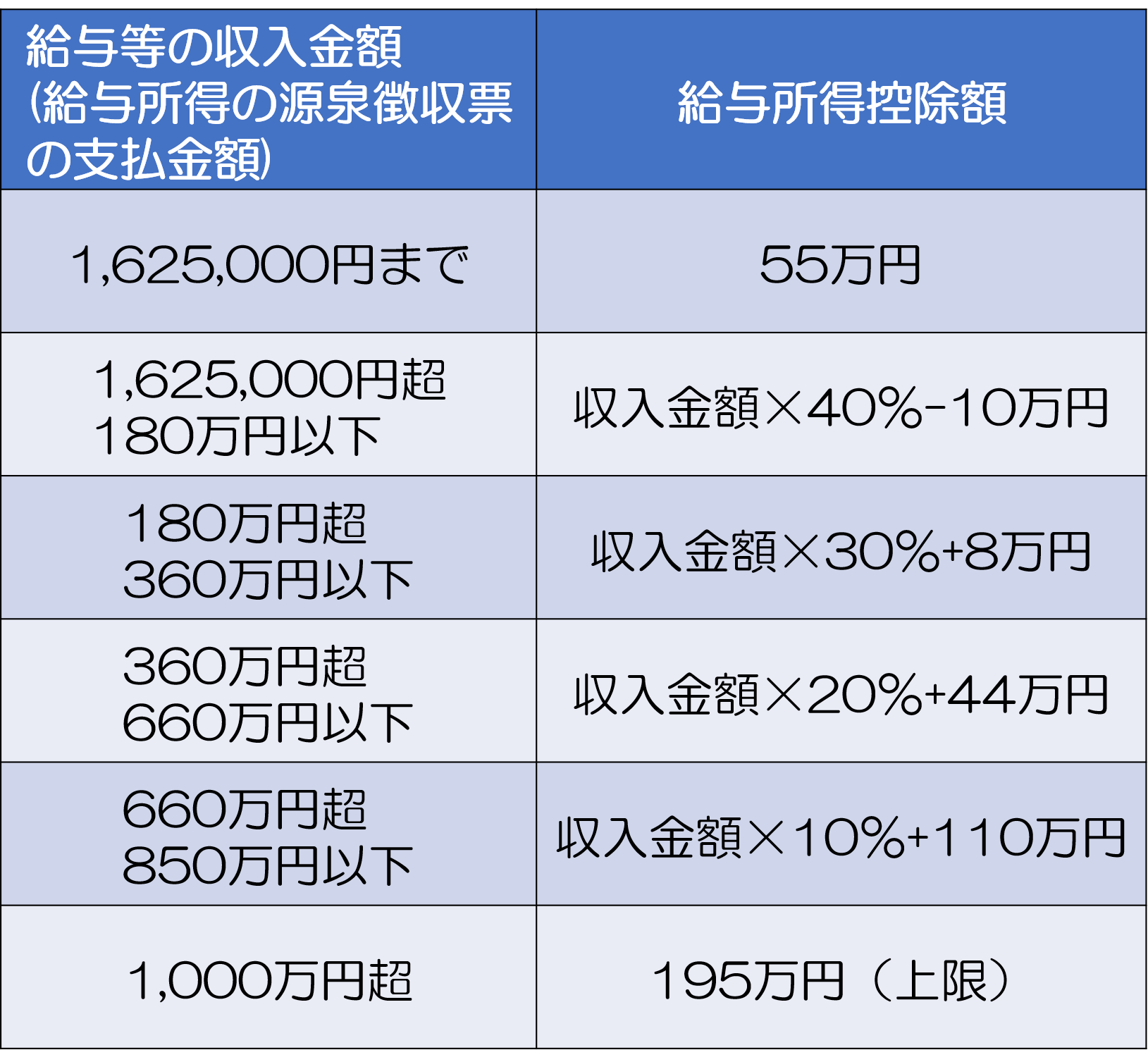

国税庁HP:タックスアンサー「No.1410 給与所得控除」より

3-2.年収660万円未満の場合

給与年収が660万円未満の方は、『所得税法別表第五』という表で、1,000円きざみで控除額が決められています。ここに当てはまる方については、詳しい計算をすると、最初の計算式と多少の差額がでてくるはずです。

国税庁のホームにある『所得税法別表第五』で、控除額を確認することができます。ただし、恐ろしく細かい一覧表になっているので、確認するのは大変な作業になるかもしれません。ご興味のある方は、以下のリンクからご覧ください。

【給与所得控除額(2020年~)】

参照元:「国税庁公式サイト」

4.課税所得とは?各種控除の種類

給与所得がわかったら、次は課税所得です。源泉徴収票のピンクの部分になります。

課税所得は、給与所得から各種控除をマイナスした金額になります。

給与所得 – 各種控除 = 課税所得

この記事でいうところの各種控除=『所得金額から差し引かれる金額(所得控除)【国税庁HP】』は実に様々な種類があります。こちらでは、代表的な控除の対象について簡単ではありますがご紹介いたします。

本人や扶養家族に関する控除

各種控除の代表には、本人や配偶者、扶養家族などに対する人的な控除があります。例えば、基礎控除は無条件で誰でも受けられる控除です。金額は一律38万円となっています。配偶者控除は俗にいう「103万円の壁」というのがあり、皆さんご存知かと思います。ほかには扶養者控除や障害者控除などがあります。

生命保険料などに関する控除

生命保険や地震保険に加入している方については、保険会社に納めた保険料の金額に応じて控除がうけられるようになっています。地震保険料の年間最大5万円、生命保険料控除については2012年1月から改定となり「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3枠となっていて、全て合計すると年間最大12万円が控除されるようになっています。

詳しくは「これだけでOK!生命保険料控除で知っておきたいこと」をご覧ください。

住宅ローンに関する控除

住宅ローン控除の正式名称は住宅借入金等特別控除といいます。初年度は確定申告が必要ですが、次年度からは年末調整で手続きすることができます。源泉徴収票のピンク部分に「住宅借入金等特別控除の額」があります。

詳しくは「住宅ローン控除とは|利用するときの2つの注意点」をご覧ください。

5.所得税は税率で大きく変わる

課税所得がわかったら最後は、いよいよ所得税がいくらなのか?が分かります。源泉徴収票のイエローの部分です。源泉徴収票税額=所得税になります。

所得税は、課税所得に応じた税率を掛け算することで算出されます。

課税所得 × 税率 = 所得税

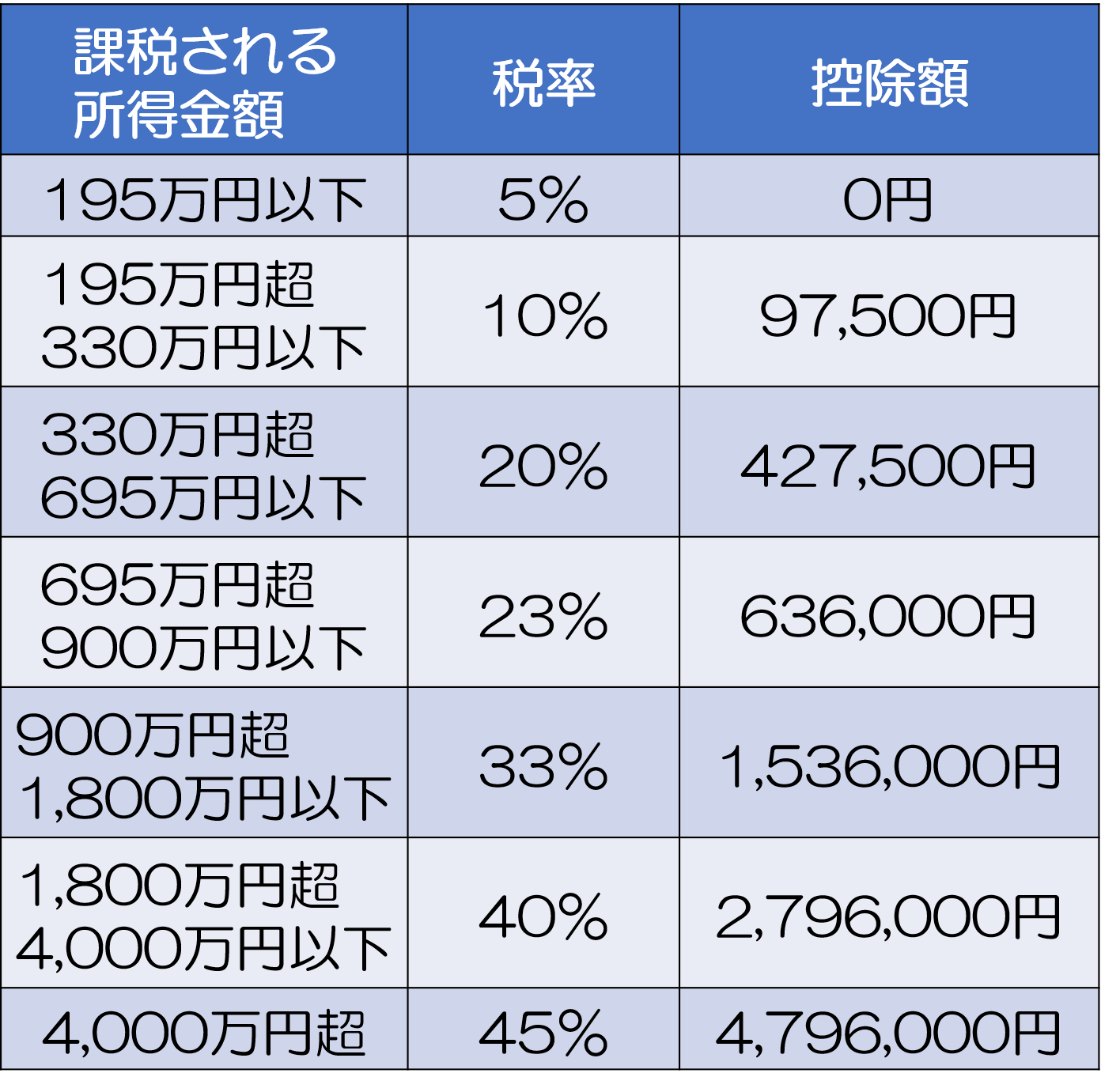

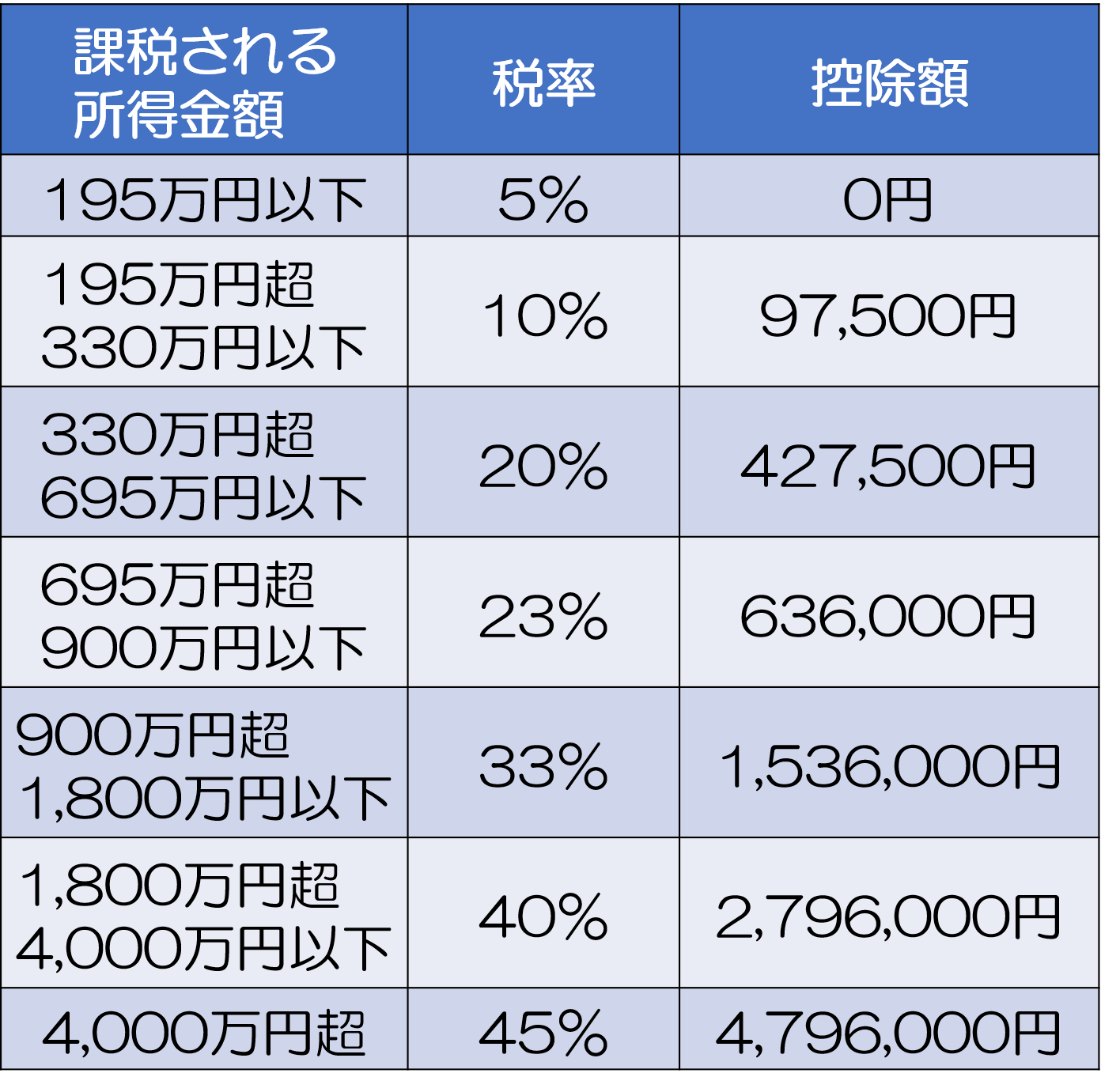

所得税の税率は、所得に応じて、5%から45%の7段階に分かれています。課税される所得金額に対する税率と所得税の金額は、次の表から計算することができます。

例えば「課税される所得金額」が700万円の場合・・・

700万円 × 23% - 636,000円 = 所得税は974,000円になります。

【所得税の速算表】

参照元:「国税庁公式サイト」

一覧表をご覧いただくと、すぐに分かることなのですが、所得が上がるのと比例して税率も上がっていきます。逆に言えば、所得が下がれば税率も下がり、支払う税金も低くなる、というわけです。控除の対象となるような制度をフル活用して、可能な限り所得税を減らし、結果的に手元に残るお金を増やす、ということもできます。

項番4でご説明した各種控除の中で、例えば医療費の控除については年間10万円以上の医療費を支払った時に使える控除です。病院までかかったタクシー代などの交通費も控除することができます。また、審美歯科などで歯科矯正を受けた医療費も対象です。

控除を受けるためには確定申告が必要です。確定申告を行うには、病院でもらったレシートや領収書を保管しておかなくてはなりません。面倒に感じる方もいらっっしゃるかもしれませんが、これら控除についてのメリットを最大限に生かせば、所得を減らして所得税を引き下げられます。

長期にわたって考えれば大きな差となりますから、控除の制度を上手に活用して少しずつでも手取りを増やしたいものですね。

まとめ

納税は国民の三大義務のひとつです。源泉徴収票には、私たちが1年間に支払った所得税(源泉徴収票税額)が分かるようになっていて、額面の給与(支払金額)、社会人保険料や生命保険料の控除額など様々な金額が記載されています。そこから一定の計算式を当てはめれば、実際の収入である手取り額を算出することも可能です。

源泉徴収票の見方を理解していれば、所得税の仕組みが大体でも分かるようになりますし、そこからご自身が申請できる所得控除に関する申請をして所得税を減らし、手取りを増やせるようになります。

2016年からは、源泉徴収票の様式が変更になりました。この記事をお読みいただいたみなさまが、源泉徴収票の見方や内容について少しでも知識を深めていただけたなら幸いです。