個人事業を営まれていると、一度は「法人化すべきなのか」と考えますよね。しかし、法人化したらどんなメリットがあるのか、あるいは何か落とし穴がないのか、というのがなかなか見えず、気になるのではないでしょうか。

実は、すべての個人事業主の方に法人化をおすすめできるわけではありません。向き不向きがあります。

法人化することの最大のメリットは、個人事業主と比べて、お金を管理するための方法が広がることです。それはたとえば、資金調達がやりやすくなったり、節税の方法の幅が広がったり、退職金や福利厚生を充実させられたりといったことです。

しかし、いくらメリットがあっても、コストパフォーマンスが悪ければ、法人化はおすすめできません。たとえば法人化するのも法人を維持するのもそれなりのコストがかかります。また、個人事業主だと経費にできるものが、法人だとできなくなったり制限されたりします。それらの点を考えてもなおメリットの方が大きいのであれば、法人化をおすすめできるということです。

この記事では、個人事業主の方が法人化を検討する上で是非とも押さえておいていただきたいメリットと注意点をしっかりとお伝えしますので、是非最後までお読みになってお役立てください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1. 個人事業主が法人化する10のメリット

個人事業主の法人化には、以下の10のメリットがあります。特に、税金を抑えるとともにあなたとご家族の実質的な手取りも増やせる可能性があることにご注目ください。

- 一定以上の事業所得があれば、法人税の税率の方が低い

- 法人の利益をあなたと家族の給与にすれば税金(法人税・所得税)が安くなる

- 給与所得控除が受けられる

- 決算対策がしやすくなる

- 退職金制度を活用できる

- 福利厚生制度を活用できる

- 費用計上しながらお金を貯めることができる

- 後継者へのバトンタッチ(事業承継)がしやすくなる

- 最初の2年間は消費税を納めなくてよいことがある

- 金融機関や取引先からの信用が高まる可能性がある

それでは、これら10のメリットを1つずつ解説いたします。

メリット1|一定以上の事業所得があれば、税負担を軽くできる

1つの目安は事業所得(収入-必要経費)が900万円以上であるかどうかです。もしも、事業所得が900万円以上であれば、法人・個人にお金を残すことは可能になります。

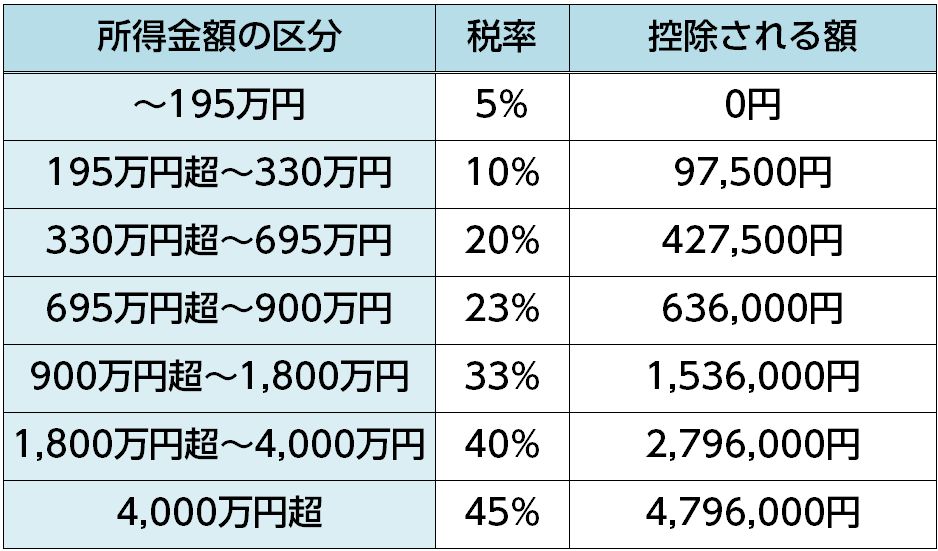

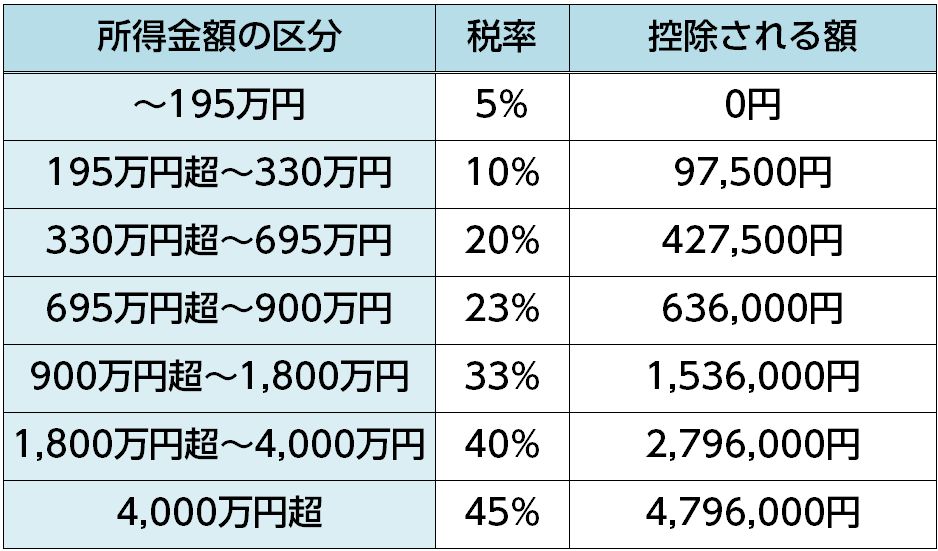

下図は、所得に応じてかかる所得税の税率です。

下から三段目の「900万円超・1,800万円以下」の税率が33%になっているのがわかります。

このことから、法人化する損益分岐点は、事業所得が900万円を上回っているかどうかだと言えます。900万円を超えると所得税率の実効税率が33%を超えてしまうので、法人成りして法人税を払った方が安くなるのです。

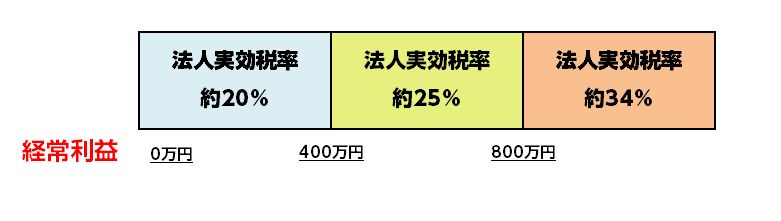

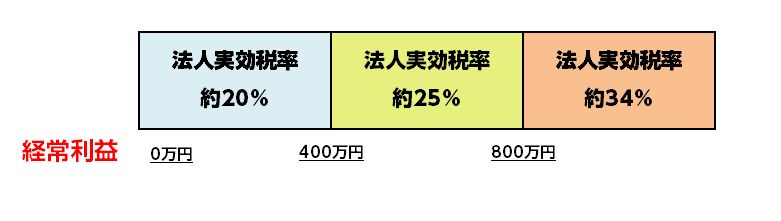

一方で、法人の実効税率は、下図の通りです。

経常利益が0~400万円以下の場合は約20%です。

よって、個人事業主で事業所得が900万円を超えるようであれば、法人成りして経常利益を400万円以内に抑えた上で法人税を納税した方が税金は少なくなります。

なお、経常利益を抑える方法は後ほど改めて「メリット2|法人の利益をあなたと家族の給与にすれば税金が安くなる」でお伝えします。また、個人事業主が法人化をすることでどの程度節税ができるのかは『個人事業主が法人化して節税できるケースとシミュレーション』をご覧ください。

基本的には事業所得900万円が損益分岐点になりますので、アベレージで事業所得が900万円を超えるという水準であれば、法人化を前向きに考えましょう。

ただし、法人化することで、社会保険料を個人でも会社でも負担することになりますので、この費用負担はしっかりと想定しておきましょう。この点については後ほど「注意点3|赤字の年度も社会保険料を払わなければならないことがある」でお伝えします。

メリット2|法人の利益をあなたと家族の給与にすれば税金(法人税・所得税)が安くなる

個人事業主の場合、利益が出ればそれがそのまま事業所得の収入金額として扱われてしまいます。そして、所得が増えれば、増えた分だけ次第に税率が高くなっていってしまいます(超過累進税率)。

これに対して、法人化してあなたが社長(代表取締役)になれば、あなたの給与を「役員給与」として支払うことができます。なぜなら、「取締役」等の役員の給与は、従業員と同じように毎月同じ額を受け取っていて、その額が相当な範囲であれば、会社の経費(損金)への算入が認められるからです(「定期同額給与」と呼ばれます)。

次に、親族が従業員として勤務していればその給与を会社の経費(損金)にできるというメリットもあります。個人事業主の場合、親族への給与は原則として経費にできず、例外として認められるには一定の条件があります(「青色事業専従者給与に関する届出書」という書類を税務署に提出しなければなりません)。

しかし、法人の場合は、従業員である親族に給与を支払えば、それをそのまま法人の経費(損金)に算入することができます。その結果、法人税が安くなります。

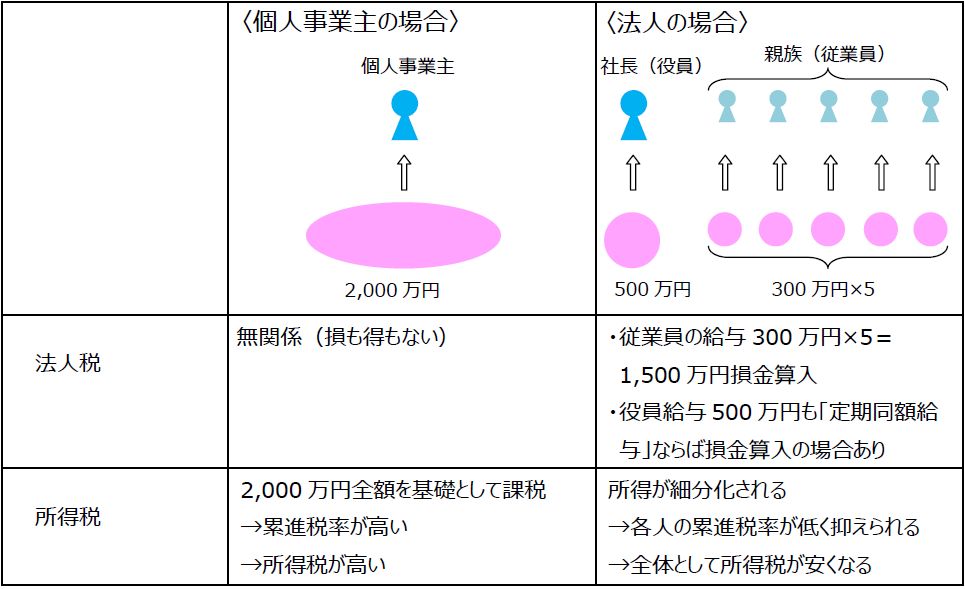

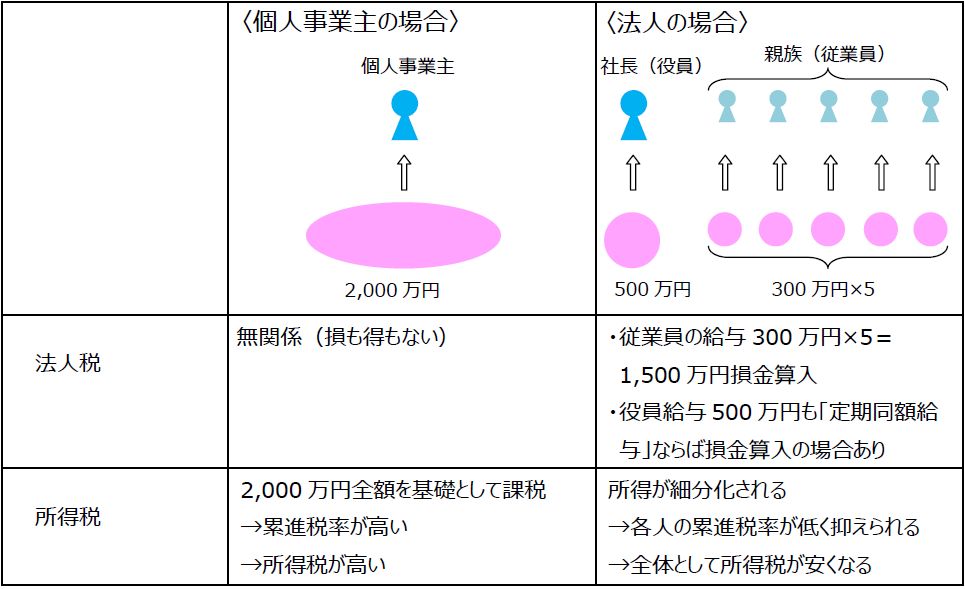

しかも、これを行うことで、所得税も安くできてしまうのです。どういうことか説明しましょう。下の図をご覧ください。

例えば、2,000万円の利益が出たとします。

あなたが個人事業主の場合にはそのまま2,000万円全体に所得税が課税されるだけです。

しかし、法人を設立してあなたが社長になった場合、あなたが給与を「定期同額給与」として受け取れば会社の経費(損金)に算入されます。しかも、ご家族を従業員として雇って給与を支払えば損金に算入されます。

この図のようにあなたが500万円、ご家族5人が300万円ずつ給与を受け取れば、所得が分散されるので、それぞれの人にかかる所得税の税率が低く抑えられ、全体として所得税が安くなります。

なお、勤務実態がなかったり、勤務時間に比して高額な給与を支払っていたりした場合は、「過大な使用人給与」として否認されるおそれがあります。ご注意ください。

メリット3|給与所得控除が受けられる

法人化すると、あなたが法人から給与を受け取ることで、個人事業主では受けることのできない給与控除を活用することができます。

たとえば、役員報酬を年収500万円に設定した場合、約144万円の控除を受けることが出来ます。これに対し、個人事業主で利益が500万円の場合、青色申告でも年間65万円の控除が受けられるだけです。

メリット4|決算対策がしやすくなる

個人事業主の場合、1月~12月の1年間の収入・支出を基に税金が計算されます。これは動かすことができません。

しかし、法人の場合、事業年度を自由に設定できます。たとえば「3月決算」「9月決算」「11月決算」も可能です。その結果、以下の二重の意味で決算対策がしやすくなります。

- 売上のピークを迎えて利益の予測がついてからじっくり決算対策ができる

- 繁忙期と決算期が重ならなくてすむ

たとえばあなたの会社のかきいれ時が12月で売上のピークならば、事業年度の始まりを12月にすれば、その年度の収益の予測が立ちやすくなります。したがって、決算月の翌年11月までの間にじっくりと節税対策をすることができるわけです。

しかも、売上のピークは繁忙期なので、繁忙期と決算期が重なってしまうのを避けることができます。

その結果、決算対策が立てやすくなります。

メリット5|退職金制度を活用できる

個人事業主と法人の決定的な差は、「事業所得」と「給与所得」の違いです。

給与所得は会社から支給される給与の金額であることは当たり前なのですが、給与所得で今受け取るのか、給与を下げて、将来退職金として受け取るのかを選ぶことができます。

退職金は、退職所得として受け取ることができますので、退職所得控除を引いて1/2をした金額が課税対象の所得になります。

退職所得=(退職金支給額-退職所得控除)×1/2

このように、あなたが法人の役員として法人から退職金を受け取ると、所得税が安くて済むのです。

メリット6|福利厚生制度を活用できる

退職金以外でも法人で準備できる福利厚生があります。

給与を上げてしまうと社会保険料も上がってしまうので、個人でも法人でも社会保険料の負担の増加であまり手取りの資金は増えません。しかし、福利厚生として会社でお金を掛けると、福利厚生ですので、お金を掛けた分だけ損金に算入してそれ以上の負担は発生しません。

例えば、役員社宅制度を社長が活用すると仮定します。

- 個人で支払っている家賃:10万円

- 法人での損金算入額:9万円

- 給与天引きされる個人負担額:1万円

この場合、個人負担の家賃10万円分/月の給与を上げてしまうと、そこから所得税・住民税・社会保険料が余分に取られてしまいます。

社会保険料は会社でも負担するため、会社も10万円+社会保険料増加分を支払わなければならなくなります。よって、会社と個人で、余分に所得税・住民税・社会保険料増加分を支払う必要が出てきます。

しかし、役員社宅の福利厚生を活用すると会社は給与天引きで1万円を個人から徴収し、9万円を損金算入させて10万円の家賃を支払います。個人では、給与天引きで1万円を会社へ支払うだけです。よって、余計な税金も社会保険料も発生することはありません。

福利厚生制度を活用できることは個人・法人どちらの税金・社会保険の軽減にもつながりますので、非常に有効な手段ですので、法人化する大きなメリットといえるでしょう。

メリット7|費用計上しながらお金を貯めることができる

※(2019年8月6日追記)この記事における法人保険の保険料の損金算入割合等に関する税務上の扱いに関する記載内容は、旧通達のルールを前提としております。また、紹介している法人保険の商品は、2019年2月以前に販売されていたものです。

2019年6月30日に国税庁が新たな通達を発表しており、また、保険会社各社もそれに合わせて2019年8月以降に順次、販売再開、あるいは新商品の販売を行うことになっております。詳細はお問い合わせください。また、新たな通達のルールの概要については、国税庁HPにおいて通達をご確認ください。

法人の場合、中小企業倒産防止共済や法人保険等、貯蓄性のあるものに加入すると、掛金や保険料を会社の経費(損金)に算入できる場合があります。

貯蓄の機能のある法人保険は、種類によって保険料が全額損金、1/2損金、1/3損金のものがあります。また、掛け捨ての生命保険や損害保険をかけた場合は保険料全額を損金に算入できます。

詳細は『法人保険とは?会社の様々な問題解決に有益な最新6つの活用法』をご覧ください。

なお、法人であなたに生命保険をかけると、あなたの身に万一のことが起きた時に会社に保険金が入ってくることになります。そのお金をあなたのご家族の生活費等にしたいのであれば、ご家族が会社から「弔慰金」「死亡退職金」として受け取れるよう、規定をしっかりと作ることをおすすめします。

メリット8|後継者へのバトンタッチ(事業承継)がしやすくなる

法人化すると法人の財産は、すべて会社のものになっています。そして、会社の財産価値は株式の価格です。

不動産などの資産も法人の持ち物の場合、現物で分割するのは非常に大変ですが、株で分割するのは簡単です。なぜなら、誰が何株を所有するかを決めるだけで済んでしまうためです。

また、一時的に大きな費用(損金)を計上して利益を引き下げることで、株価も引き下げることも可能です。

そうして株価を引き下げておいて、後継者に株を渡します。株価は下がっていますので、株をより多く贈与でき、贈与税も軽減できることになります。

株式の評価方法に関しましては『株式の評価方法|株式の相続税対策に役立つ全知識まとめ』をご覧ください。

メリット9|最初の2年間は消費税を納めなくてよいことがある

法人化した場合、資本金が1,000万円未満であれば、最初の2年間は消費税の納税義務が免除されることになっています。

メリット10|金融機関や取引先からの信用が高まる可能性がある

法人=従業員がいるというイメージが強いため、組織としての見方をされますので、取引先に対しては安心感を与えることができる可能性があります。

また、金融機関からの評価も、財務的な評点も関わってくるので一概には言えませんが、法人の方が個人よりも融資額の上限を高く設定してもらえることが多いです。

どういうことかというと、法人の場合は、会社情報(会社名・本店住所・事業目的・役員の名前・代表取締役の住所・決算日・会社設立日など)を謄本で確認することができます。法務局でネットでの閲覧も可能です。公的機関でそういった情報が記載されているということが社会的な信用につながっている部分もあります。

2.個人事業主の法人化を考える際の5つの注意点

ここまで、法人化することのメリットをお伝えしてきました。しかし、どなたにも法人化をおすすめできるわけではありません。個人事業ならではのうまみもあるにはありますし、最悪の場合、法人化でかえって損をしてしまうリスクもあります。また、法人化することでそれまでになかった労力がかかることがあります。

特に注意していただきたい点は以下の5つです。必ず押さえておいてください。

- 会社の設立にお金がかかる

- 赤字でも税金が毎年度7万円以上取られる

- 事業所得が低いと、法人化でかえって税負担・社会保険料が重くなる

- 交際費等を経費扱いにしにくくなる

- 税務・会計の処理が個人事業主と違う

これらについて、1つずつ解説していきます。

注意点1|会社の設立にお金がかかる

法人化をすると、設立の手続に以下の費用がかかります。

- 法人印 約1万円

- 銀行口座開設費用(法人口座開設費用、法人登記簿謄本、印鑑証明)3,000円程度

- 登録免許税(株式会社:約15万円、合同会社:約6万円、一般社団法人:約11万円)

- 定款認定手数料 約5万2,000円

- 専門家報酬 約10万円(自分自身で設立手続を行えば費用はかかりません。)

設立費用の額は、会社の形態が株式会社・合同会社なのか、それとも会社でなく一般社団法人にするかによって違います。最も安くて済むのは合同会社です。

注意点2|赤字の年度も税金が毎年度7万円以上取られる

個人事業主で事業所得が0円の場合、所得税も住民税もかかりません。ところが、法人化をすると赤字でも「法人住民税」という税金を支払わなければなりません。つまり、法人というだけで税金を取られてしまうということです。

注意点3|赤字の年度も社会保険料を払わなければならないことがある

個人事業主の場合、事業所得が0円だったりマイナスだったりする場合、社会保険料の支払いは最低限で済みます。しかし、法人化するとそうはいきません。

なぜなら、法人ではその期の役員報酬の額を予め決めておき、その通りに支払う必要があるので(そうしないと会社の損金に計上できません!)、たとえ赤字でも役員報酬に対する社会保険料は発生してしまうからです。

注意点4|交際費等を経費扱いにしにくくなる

個人事業主では交際費に上限はありませんが、法人では交際費を年間800万円までしか損金にすることができません。

個人事業で交際費が800万円を超えることはなかなか考えにくいことですが、接待などの多い業種で従業員も10名以上いる個人事業主の方だと、交際費が800万円を超えることも考えられます。そのようなケースでは、法人化しないほうがよいかも知れません。

交際費に限らず、個人事業主の方が様々なものを経費にしやすい面があります。たとえば、実際に私は、ペットの餌を事業の経費として申告している方や、ご自身の髪のカット代金を事業の経費として申告している方を知っています(ことわっておきますがこれらはいずれも適法です)。なぜこのようなことが認められるかというと、個人事業主の場合、日常生活と事業とを厳密に区別できないからです。

しかし、もし法人化すると、個人と法人とは別人格になるので、日常生活の雑多な費用を法人の経費(損金)にすることは比較的難しくなります。

したがって、もし事業所得がそれほどでもなく、かつ雑多なものを経費にしているのであれば、法人化するとかえって損をしてしまう可能性があります。

注意点5|税務・会計の処理が個人事業主と違う

これは今までお伝えしてきたことのまとめ的な話ですが、個人事業主と法人とでは税務・会計の処理が違います。つまり、個人事業主の場合にかかる所得税と、法人にかかる法人税とでは、ルールがかなり違うのです。

この点については、税の専門家である税理士さんに任せておけばいいではないかとお思いになるかもしれません。しかし、実際にはそうも言っていられません。現に私が担当した法人のお客様の中には、顧問税理士がいるにもかかわらず、小規模企業共済や中小企業倒産防止共済といった中小企業に有益な制度について知らなかったという方がかなりいらっしゃるのです。

税理士は税務申告の専門家ですが、必ずしも「節税の専門家」とは限りません。また、税理士試験の受験科目は選択制になっていて、所得税と法人税法はどちらか一方だけ選べば良いことになっています。したがって、法人税や節税手段についてよくご存じない税理士の方もざらです。

したがって、ある程度自分で勉強し直す必要があります。法人税の基本的なしくみについては『法人税とは何なのか|もっとも分かりやすい法人税入門』を、法人税の節税の基本については『法人税の節税の全てが理解できる20のテクニック解説【2021年度改訂版】』等の記事を参考にしていただければと思います。

「法人保険の教科書」では今後も節税や財務に関する有益な情報をお伝えしていきますので、楽しみにしていてください。

まとめ

個人事業主から法人化する10のメリットと、5つの注意点についてお伝えしてきました。

個人事業主から法人化するメリットは、ある程度の所得さえあれば、より多くのキャッシュを残せることです。特に大きいのは、法人化してご自身やご家族に給与を支給する形にするなどして、法人と個人の税金をいずれも抑え、あなたとご家族の実質的な手取りを増やすことができることです。

そして、その他にもキャシュを会社の経費(損金)にして税金を抑えながら貯蓄することができるなど、様々なメリットがあります。

ただし、注意しなければならない点もあります。たとえば、設立に費用がかかるだけでなく、法人であるというだけで赤字の年度も法人住民税を払わなければならないことや、社会保険料の負担が増加すること等が挙げられます。

特に、法人化すると税務処理が変わって要注意です。税理士に丸投げせずご自身である程度勉強するようにしましょう。「法人保険の教科書」では、今後も法人向けのコンテンツを充実させ、そんなあなたをサポートしていきます。