会社が黒字の時には、法人税の心配をしなければなりません。多額の利益が出て益金が大きくなれば、何とか損金の額を大きくしてバランスをとりたいものです。

しかし、ややこしいことに、法人税法の損金に関するルールは単純ではありません。費用として支出しても損金と認められないものがあります。また、支出のタイミングと損金への計上のタイミングがずれるものもあります。

そのため、「何が」「どの年度の」損金に算入されるか、つまり、損金に算入できるものの種類と、算入のタイミングを、大まかにでも押さえておいて、広く長い視野をもって税金対策を行うことが重要です。この記事では、そんな損金の基本的な知識と考え方について、メリハリをつけて分かりやすく説明します。

なお、法人税の大まかな仕組みについてはこちらで説明していますので、お読みください。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.損金とは何か

1.1.「損金」の範囲は広い

損金というのは、会社から出ていく費用・損失等を言います。

法人税法によれば、損金に算入されるのは、以下の3つです。

- 原価

- 費用(「販売費、一般管理費、その他の費用」)

- 損失

会社からお金が出ていくケースは必ずこの3パターンのうちどれかに入ります。

例えば、「販売費、一般管理費、その他の費用」は、収益を得るために直接必要な経費に限られません。会社の事業活動と何らかの関係があればここに含まれる可能性があります。また、違法な目的のために支出された費用も含まれてしまうのです。

つまり、法人税法は、とりあえず会社からお金が出て行くケースに全部網をかけているのです。そして、会社が損金の額を恣意的に大きく計上することができないように、この3パターンをさらに類型化したうえで、場合によっては損金算入を否定したり制限したり、あるいは条件付きで認めたりと、損金算入に関するルールをできる限りきめ細かに定めています。

1.2.損金の計上時期のルール

法人税は事業年度ごとに課税されます。そのため、「原価」「費用」「損失」をどの年度の損金に算入するかを決めておかなければなりません。

「損失」について一般的なルールを見つけるのは難しいですが、「原価」「費用」の計上時期についてはルールがあります。

- 「原価」の計上時期 → 発生主義(費用収益対応の原則)

- 「費用」の計上時期 → 債務確定基準

1.2.1.「原価」の計上時期に関するルール|発生主義(費用収益対応の原則)

商品の「原価」は、「売上」が益金として計上されるのと同じタイミングで損金に算入されます。

これは、その年度の益金を発生させた事業活動と関係がある支出は、同じ年度の損金に計上するという考え方で、「発生主義」「費用収益対応の原則」と言われるものです。もともとは税法ではなく会計に関するルールです。

商品の「原価」の場合、その商品を売った収益と明らかに一対一で個別に対応するので、「発生主義」でなんら不都合はありません。

1.2.2.「費用」の計上時期に関するルール|債務確定基準

「費用」については、「原価」と違い、その費用を支払う義務(債務)が法律上確定した時点で損金に算入されることになっています。これを「債務確定基準」と言います。

なぜ「費用」について「発生主義」がとられていないのでしょうか。

「原価」のように、収益と一対一で明らかに対応するならば「発生主義」で問題ありません。しかし、「費用」の場合、収益を得るのに役立っていることは間違いありませんが、ふつうは収益と一対一で対応していません。そのため、「原価」と違い、損金に計上する時期を恣意的にずらすことが簡単なのです。

そこで、「費用」については「債務確定基準」がとられているわけです。

ただし、これには例外もあります。詳しくは後で説明します。

1.2.3.「損失」の計上時期に関する一般的なルールはない

「損失」は、突発的、偶然に発生するものです。そのため、「原価」「費用」と違い、収益と関係がないか、あったとしてもきわめて弱く、「発生主義」も「債務確定基準」もとることはできません。したがって、一般的なルールはなく、それぞれの「損失」の種類に応じて別々のルールがあると思ってください。

2.原価(売上原価)

「原価」とは、その年度に売れた商品の原価のことです。

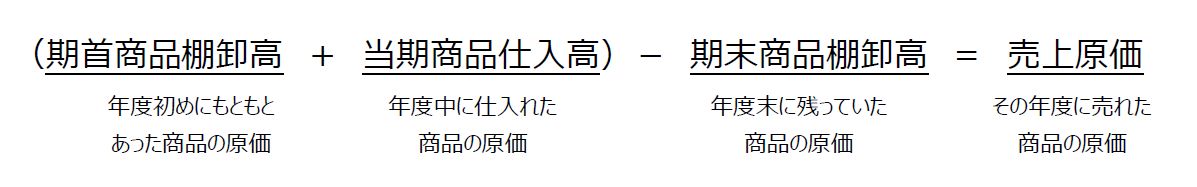

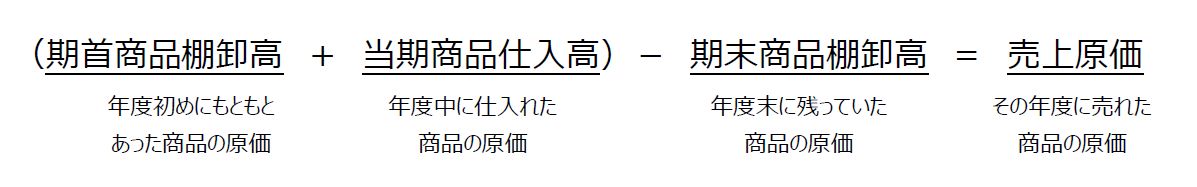

年度初めにもともとあった商品の原価(期首商品棚卸高)と年度内に仕入れた商品の原価(当期商品仕入高)の合計から、年度終わりに残っていた商品の原価(期末商品棚卸高)を引けば、それがその年度の売上原価です。

損金に計上するタイミングについては、上で説明したように、「原価」は「売上」と一対一で対応することが明らかなので、「売上」が益金として計上されるのと同じタイミングで損金に算入されます(発生主義・費用収益対応の原則)。

3.費用(販売費、一般管理費、その他の費用)

上でも説明しましたが、「販売費、一般管理費、その他の費用」は、会社の支出を広く含みます。つまり、収益を得るために直接必要な経費はもちろん、事業活動と何らかの関連性があれば、たとえ違法な目的で支出された費用であったとしても、損金に算入される可能性があります。

そして、期末までに債務の確定したものに限って損金の額に算入されます(債務確定基準)。

ただし、損金への算入が認められなかったり制限されたりする場合があります。また、損金への算入のタイミングについて注意が必要な場合があります。

3.1.損金への算入が認められないか、制限されるもの

3.1.1.役員給与

社長や取締役等の役員の給与は原則として損金への算入が認められていません。恣意的に金額を操作して損金を多く計上してしまうおそれがあるためです。

しかし、従業員と同様、毎月同じ額を受け取っていて、その額が相当な範囲であれば、損金に算入されることがあります。これは「定期同額給与」と呼ばれるものです。

また、役員に対する「賞与」についても、損金の操作に悪用されるおそれがあるので、遅くとも会計年度の最初の4ヶ月目までに金額と支給時期を税務署に届け出た上で、届け出た通りの金額を届け出た通りの時期に支給した場合のみ、損金に算入されることになっています(「事前確定届出給与」と言います)。

3.1.2.同族会社と経営者との間の取引

例えば、会社が、損金の額を増やすために、社長から相場よりもかなり高い賃料で土地や建物を借りたような場合をイメージしてください。

このように、経営陣がほとんど親族で占められているような会社(同族会社)で、会社と経営者との間で法人税を不当に安くする目的で取引が行われた場合には、その取引自体がなかったものと扱われ、損金への算入が認められません。「同族会社の行為計算否認」と言います。

3.1.3.寄付金

寄付金については、一定の金額までしか損金に算入できません。寄付をすること自体は立派なことで、奨励されることなので、ある程度は損金への算入を認めるべきではあります。

しかし、悲しい話ですが、寄付金が、損金の額を操作するのに簡単に悪用されてしまうおそれがあるというのも事実です。

そのため、損金への算入が一定の金額に制限されているわけです。

3.1.4.交際費

取引先等に対する接待費用や贈答品の代金等の「交際費」も、意図的に支出して損金の額を高く吊り上げるのに悪用されるおそれがあるため、基本的には損金への算入が認められていません。ただし、一定の条件を充たせば、1人あたり5,000円以下の飲食費等は、「交際費」として扱われず、損金に算入できます。

注意が必要なのは、飲食費が1人あたり5,000円を超えたら、全額が「交際費」として扱われてしまうということです。

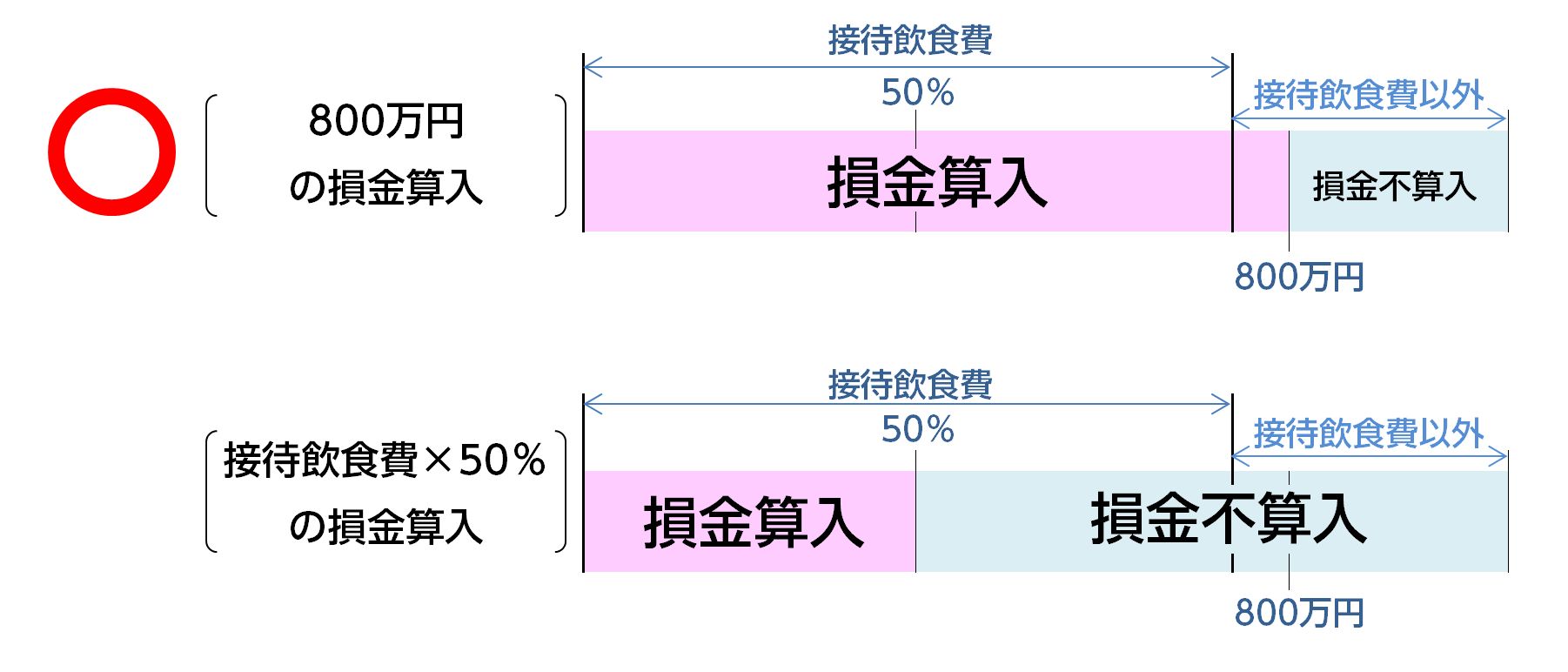

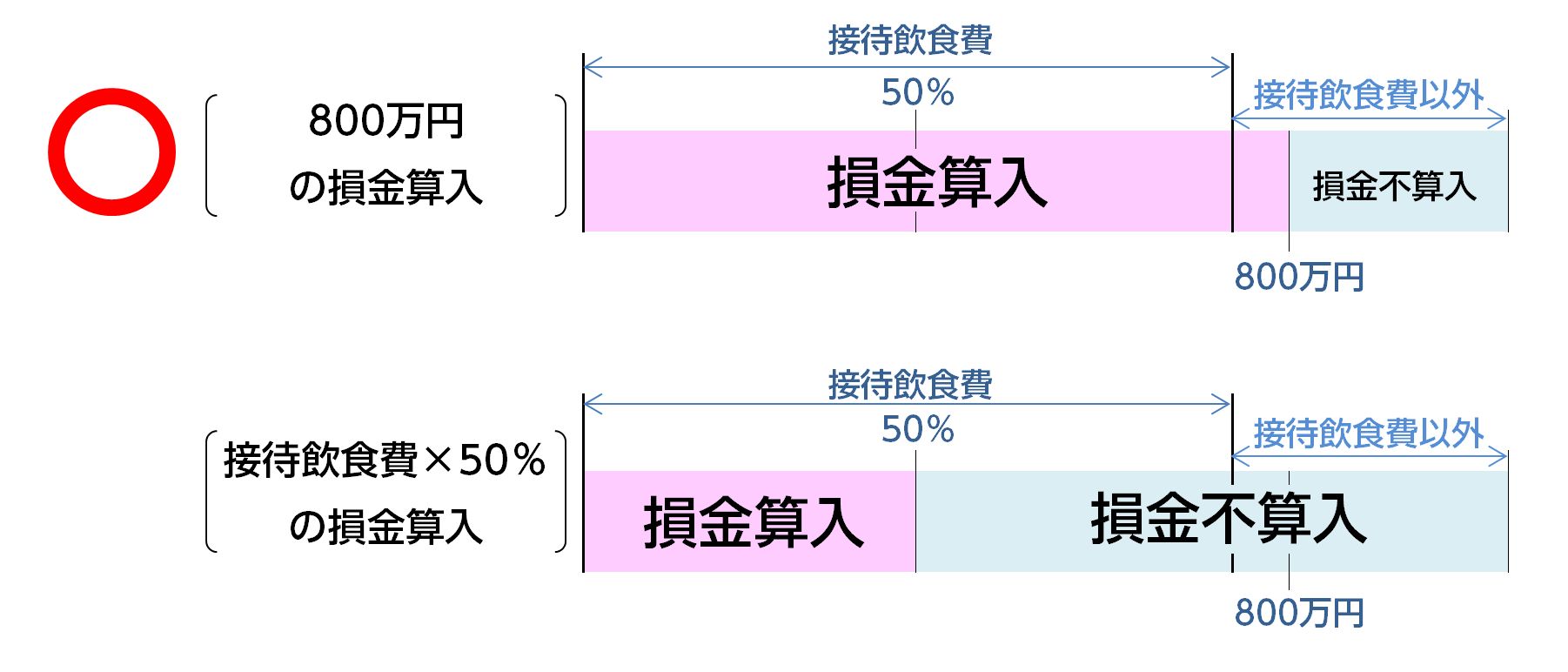

そして、交際費として扱われる場合、原則として飲食費の額の50%を損金に算入することができます。

ただし、資本金1億円以下の会社については例外が認められていて、交際費のうち、800万円までの額を全額損金に算入する方法を選ぶこともできす。

したがって、接待飲食費が1,600万円以内であれば、下図のように、例外(800万円までの額を全額損金算入)を選んだ方が得になります。

3.2.損金計上のタイミングに注意が必要なもの

「費用」を損金に計上するタイミングについては、その費用を支払う義務(債務)が法律上確定した時点で損金に算入されることになっている(債務確定基準)と説明しました。

しかし、これには例外もあります。重要なのは、「繰延資産」「減価償却費」です。

3.2.1.繰延資産

繰延資産は、支出した効果がその年度だけでなく次の年度以降にわたって長期的に現れてくるものです。

例えば、会社を創立・開業にかかった「創立費」「開業費」、製品の開発にかかった「開発費」などです。

これらの費用は、支出した年に収益が一気に出ず、後々になってからゆっくりと効いてくるものです。そのため、支出した年度だけでなく、何年かにわたって損金に算入されることになっています。

これは、「債務確定主義」を修正して「発生主義(費用収益対応の原則)」の考え方を取り入れたものです。

損金に算入されるものは法令で決まっていて、「創立費」、「開業費」、「開発費」のほか、「株式交付費」、「社債発行費」の5種類だけです。

3.2.2.減価償却費

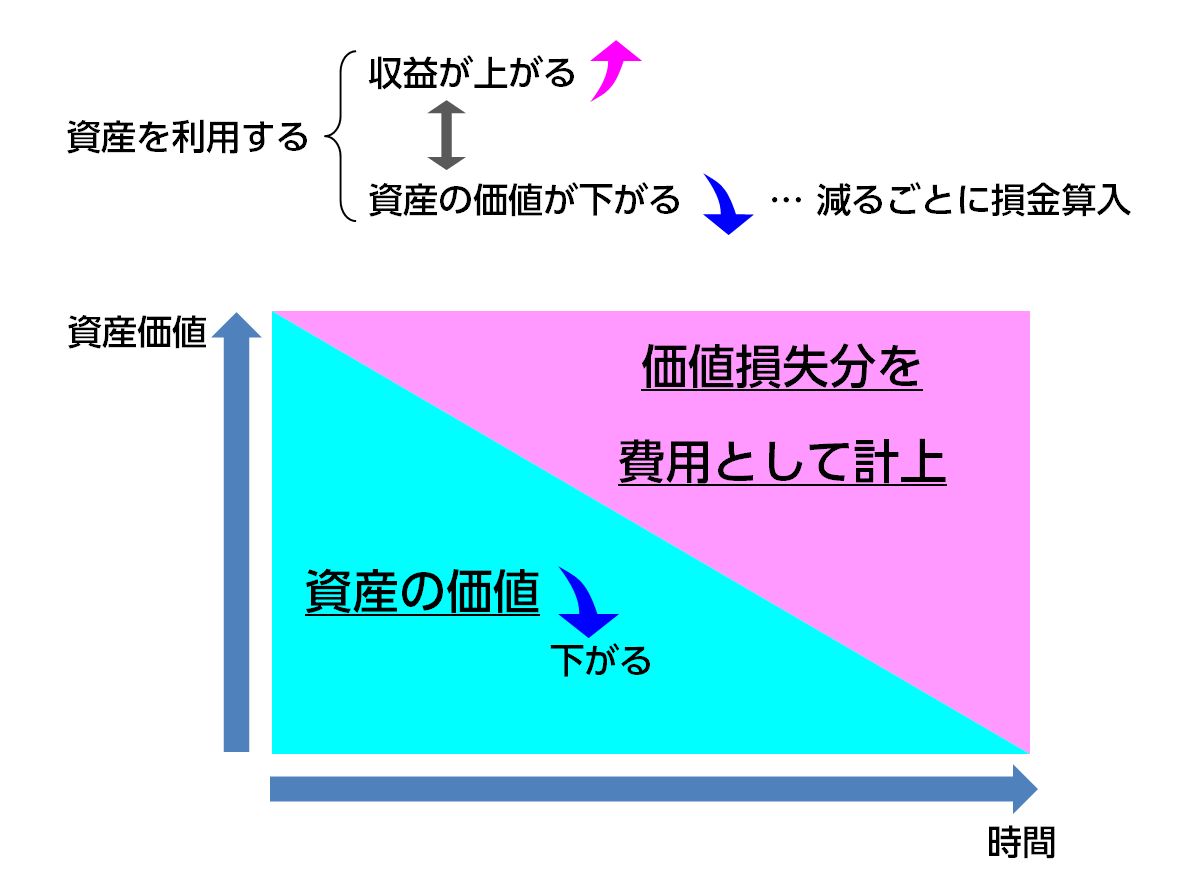

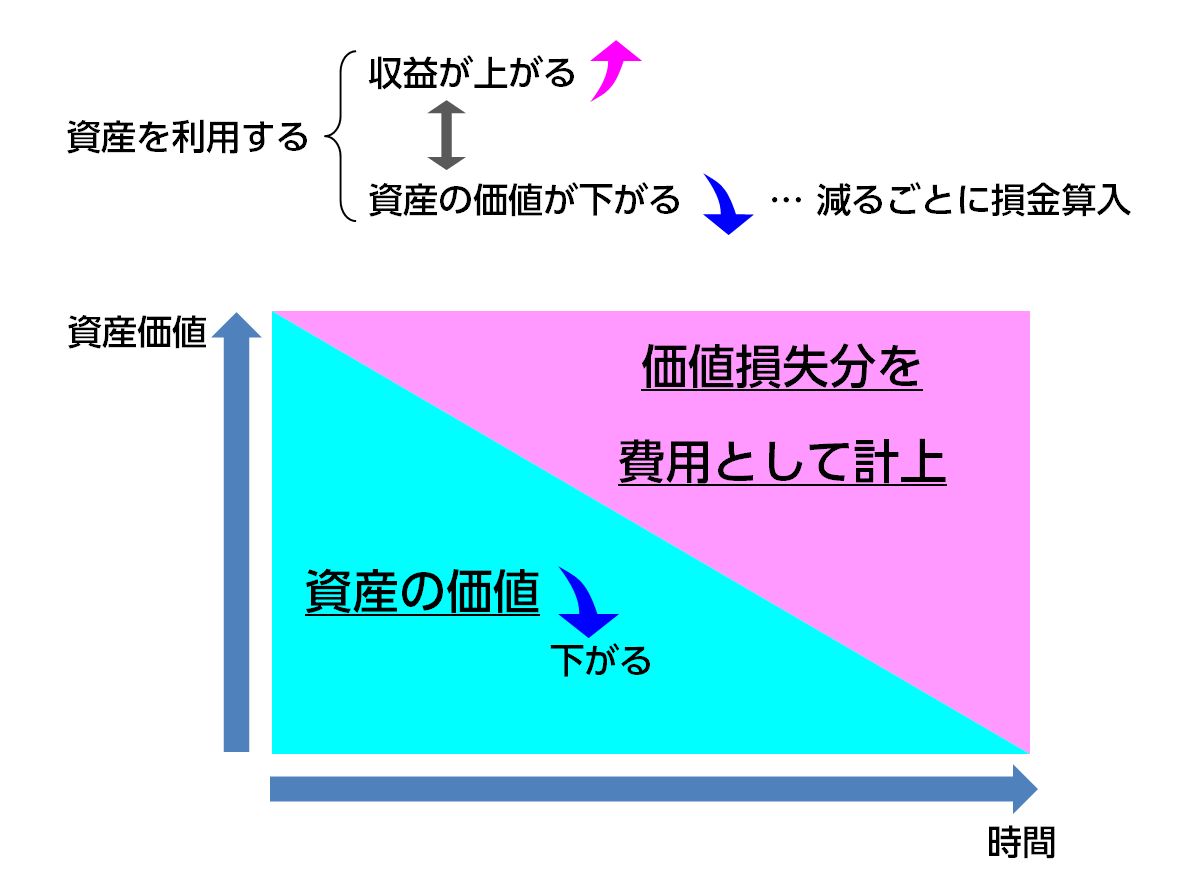

建物、機械、船、自動車、工具、器具等といった資産は、1回買ってしまえば、その後長年にわたり収益を生み出し続けます。このような資産を「減価償却資産」と言います。

「減価償却資産」は、収益を出し続けていくにつれ、その資産の価値は逆に減っていくものと扱われます。

減価償却資産を買った場合、代金の全額をその年の損金に算入することはできません。

資産を使うと、収益が上がるのに対応して、価値が減っていくと考えます。そして、価値が減っていく分を、何年かに分けて費用として損金に算入することとされています。これが「減価償却費」です。

これも、「繰延資産」と同じように、「債務確定主義」を修正して「発生主義(費用収益対応の原則)」の考え方を取り入れたものです。

計算方法としては、毎年同じ「金額」を計上する方法(定額法)と、毎年一定の「率」で減っていくように計上する方法(定率法)があります。

定率法の方が、早期にたくさんの損金を計上できます。

減価償却については、詳しくは「設備投資した資産の減価償却|節税・資金繰りに役立つ基本」をご覧ください。

4.損失

会社に資産価値が減少した場合には「損失」として損金に算入されます。

損失も、発生していないものを計上したり、意図的に高めに計上したりして、損金の操作に悪用されてしまうおそれがあるので、損金への算入が制限されるものがあります。

また、会社は、黒字の年にはその中から国に税金を納めなければなりませんが、赤字の年に国からお金を補填してもらえるわけではありません。そのため、赤字の年の損失を、前後の年度の損金として計上できる制度もあります。

4.1.損金への制限が制限されるもの

4.1.1.評価損

評価損とは、資産の価値が低くなったということでその資産の帳簿価額を低く改めた場合(評価換え)、その目減りした分を言います。

評価換えは恣意的に行われるおそれが大きいため、評価損は原則として損金に算入できません。

ただし、例外はあります。固定資産については、災害による著しい損傷が生じて、資産価値を低く見積もらなければならなくなった場合に限って、評価損を損金に算入することが認められています。

また、棚卸資産が売れ残ってしまい今後売れる見込みが全くない場合(「陳腐化」「劣化」と言われたりします)、資産価値の評価を低く変更すれば、その分を「評価損」として損金に算入できる場合があります。

ただし、棚卸資産の「評価損」の計上は、資産価値の評価の変更が恣意的に行われるおそれが大きいので、要件がかなり厳しくなっています。詳しくはこちらをご覧ください。

4.1.2.貸倒損失

回収の見込みがなくなってしまった売掛金等の不良債権がある場合、その状態がある程度の期間継続したなどの一定の要件を充たせば、その額を「貸倒損失」として、その年の損金に算入できる可能性があります。

ただし、恣意的に計上されてしまうおそれが大きいため、要件はかなり厳しくなっています。詳しくはこちらをご覧ください。

4.2.赤字の年の損失を前後の年度の損金に算入できる(欠損金の繰越控除・繰戻還付)

赤字の年、つまり、損金の額が益金の額を上回ってしまった場合、その金額については、「欠損金」として、その前後の年度の黒字分があれば、そこから差し引くことが認められています。

その年の赤字分を次年度の黒字分から差し引けば、次年度の法人税が安くなります。これを「繰越控除」と言います。

また、その年の赤字分を前年度の黒字分から差し引けば、前年度の法人税が安くなることになり、その分を還付してもらうことができます。これを「繰戻還付」と言います。

まとめ

この記事では、法人税の計算について、損金に着目して、損金に算入できるものの種類と、算入のタイミングに関する基本的な知識と考え方を、重要な点にスポットを当てて説明してきました。

損金を適正に計上するために、法人税法がどのような仕組みを用意しているか、ある程度はお分かりいただけたのではないかと思います。

損金について悩んだら、この記事で紹介した基本的な知識と考え方を思い出してください。答えそのものでなくても、何らかのヒントがあるはずです。