遺留分とは?遺言作成のため絶対に必要な6つのポイント

- 2021年5月31日更新

相続、つまりご自身の遺産をご家族にどのように分けようかについて、遺言を作成する際、必ず注意しなければならないものが、「遺留分」というものです。

たとえば、不動産等、大きくて分割するのが難しい財産がある場合には、どうしても公平に分けるのが難しいことがあります。

遺留分の制度は、そういう場合に、大きな財産を相続する人以外の相続人のため、最低限の相続分を保障するものです。「完全に公平とはいかなくても、これだけは保障してあげるよ」というものです。

そして、この遺留分は、遺言によっても奪うことはできないという強いものです。

この記事では、遺留分とは何か、どうやって計算されるか、そして、遺留分を侵害してしまうおそれがある場合にどのような対処法があるか等について、6つのポイントに分けて分かりやすく説明します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

- 航空機のリースの節税の仕組みとメリット・デメリットの全て - 2024年12月12日

- 養老保険で従業員の退職金を準備するメリット・デメリット - 2024年12月10日

- 養老保険の逆ハーフタックスプランは「節税」になるのか? - 2024年11月29日

目次

1.遺留分は「相続人」が誰かと、相続人各人の「法定相続分」で決まる

遺留分に関する詳しい説明に入る前に、絶対に理解しておいていただきたいことがあります。

遺留分がいくらになるかは、それぞれの「相続人」の「法定相続分」によって決まります。

したがって、遺留分について理解するためには、

- 相続人の範囲

- 法定相続分

についての最低限の知識がどうしても必要なので、ざっくりと説明しておきます。

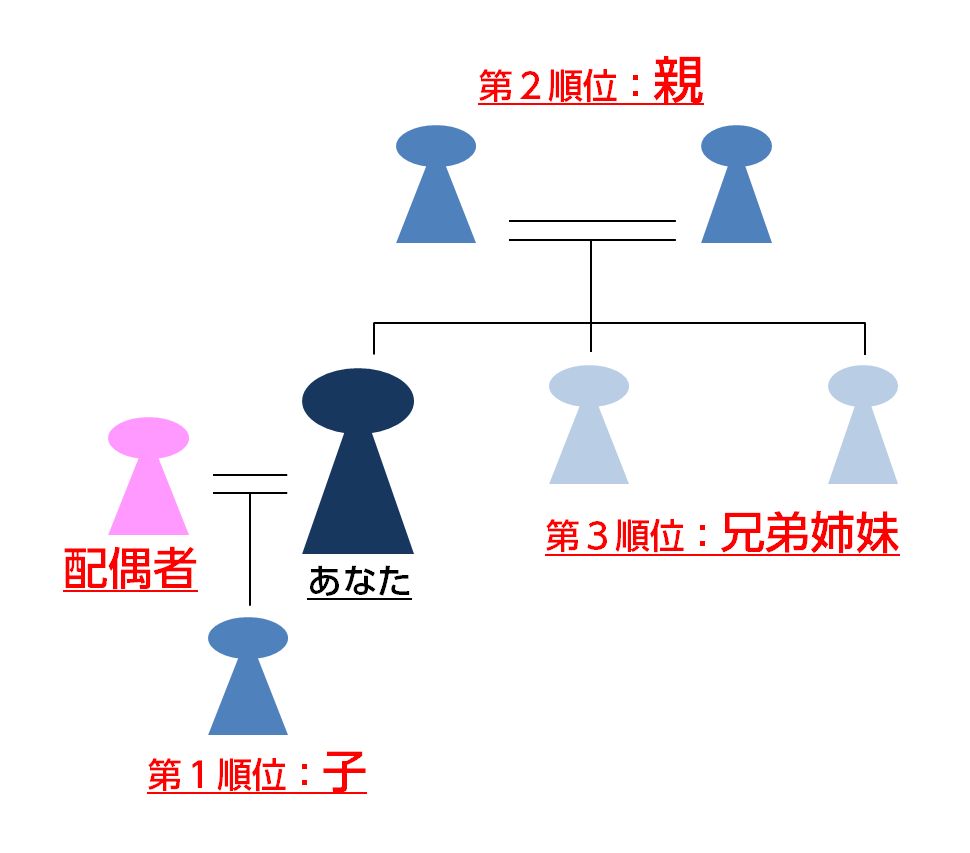

1.1.「相続人」の範囲

配偶者だけは常に相続人になります。そして、それ以外だと、子から下の世代がいればその子等が「第1順位」の相続人、いなければ親が「第2順位」の相続人、子等も親もいなければ兄弟姉妹か甥・姪が「第3順位」の相続人になります。

1.2.法定相続分:遺言がない場合に、誰がどれだけ受け取る権利があるか?

法定相続分とは、遺言が残されていない場合に相続人の間で遺産を分けられるようにするため、法律が定めた遺産の分け方のルールです。

つまり、あなたが法定相続分と違う遺言を残したら、基本的に遺言の方が優先されます。「基本的に」と言ったのは、遺留分を侵害することができないからです。後で詳しく説明します。

相続人ごとの法定相続分は、具体的には以下の通りです。なお、同じ順位の相続人が複数人いた場合は、その相続分を頭数で分けます。

- 配偶者と子(第1順位)が相続人の場合

⇒配偶者:子=1/2:1/2

- 配偶者と親(第2順位)が相続人の場合

⇒配偶者:親=1/3:2/3

- 配偶者と兄弟姉妹(第3順位)が相続人の場合

⇒配偶者:兄弟姉妹=1/4:3/4

以上、法律上、誰が相続人になるかということと、相続人のうち誰がどれだけ受け取れるか、ということについて、お伝えしました。

これらの知識を前提に、これから遺留分について説明していきます。

2.遺留分は遺言でも奪えない相続人の「最後の命綱」

遺留分とは、遺産のうち、「相続人」のために最低限確保される分の財産を言います。

遺留分のある相続人は、配偶者・子・親です。なぜならば、配偶者、子または親の相続分が全くなくなってしまうと、配偶者と子の生活、父母の老後の生活が脅かされてしまうリスクが大きいからです。そのため、「最後の命綱」として、遺留分が保障されているのです。

つまり、

- 配偶者・子:生活をあなたに依存していることが多い

- 父母:子であるあなたに先立たれれば、老後に養ってもらえなくなってしまう

ということです。したがって、法律が、最低限の取り分として遺留分を保障しているのです。

他方で、同じ相続人でも、兄弟姉妹には遺留分はありません。なぜならば、兄弟姉妹はふつう、同じ家族でも、配偶者、子、親と違って、あなたに経済的に依存しているという関係にないことが多いからです。

そして、相続人の遺留分は、遺言でも奪うことができません。

3.遺留分を侵害された相続人はその分を取り戻せる

あなたは、基本的には、遺言を残すことによって、自分の遺産について、誰に何を分け与えるか、指定することができます。しかし、遺留分は遺言によっても侵すことができません。

もし、あなたの遺言が誰かの遺留分を侵害していた場合、遺言は、その部分の効力が否定されてしまいます(他の部分については有効です)。

侵害された人(遺留分権利者)は、あなたから財産を得た人(相続人に限らない)に対して、その分を無条件で取り返すことができます。

また、取り返すのが物理的に不可能な場合は、その代わりに損害賠償金を取ることができます。

この遺留分権利者の強力な請求権を、「遺留分減殺請求権」と言います。

なお、遺留分を侵害された相続人が遺留分減殺請求できる相手は、相続人に限られません。

相続人以外の全くの他人でも、あなたが財産を遺贈した、つまり遺言によって財産を譲ってあげた場合、それが相続人の遺留分を侵害しているとなると、遺留分減殺請求を受けてしまって迷惑をかけるおそれがあります。

4.遺留分を奪ってしまうことも、自分から放棄してもらうことも難しい

では、相続人の遺留分を事前に奪ったり、あるいは自分から放棄してもらったりすることは可能でしょうか。

結論から言えば、いずれも非常に難しいです。なぜならば、遺留分は、相続人の最後の命綱になる可能性があるからです。

4.1.遺留分を奪う手続:「廃除」は非常に厳しい

まず、あなたが遺留分の権利を持っている人(遺留分権利者)の遺留分を奪うことは、「廃除」と言って、裁判所に申し立てをして認められれば可能です。しかし、その人によほどの非行がない限り、あなたの意思で奪うことができません。

廃除が認められるのは、以下の3つのケースです。

- あなたへの虐待

- あなたへの重大な侮辱

- その他著しい非行

いずれも「不孝」の度合いがあまりにひどすぎる場合で、そうそう認められません。

なお、いったん廃除が認められた場合でも、後で許して撤回してあげることはできます(「宥恕」と言います)。

4.2.遺留分の放棄は権利者本人の意思だけでは認められない

また、遺留分権利者から自発的に遺留分を放棄してもらうことも難しいです。

どういうことかというと、遺留分の放棄は、家庭裁判所が事情を考慮のうえ許可すれば、認められることに一応はなっています。

そして、裁判所が許可するかどうかの判断要素として重要視しているのは、以下の2点だとされています。

- 放棄の理由に必要性・合理性が認められること

- 遺留分権利者がある程度の代償を得られることになっていること

遺留分の放棄が認められるためには、このようなかなり厳格な条件が要求されているのです。つまり、遺留分権利者本人が本気で「放棄したい」と考えていた場合でさえ、放棄が認められないことがあるということです。

このことから見ても、遺留分は「最後の命綱」と考えられていることが分かります。

5.遺留分の計算は「全体の遺留分」→「各人の遺留分」の順で行う

では、遺留分はどのように計算されるのでしょうか。

遺留分は、以下の2段階に分けて計算されます。

- 誰が相続人かに応じて全体の遺留分が決まる

- 全体の遺留分を法定相続分で分けて各人の遺留分を算出する

これから、それぞれの段階について説明します。

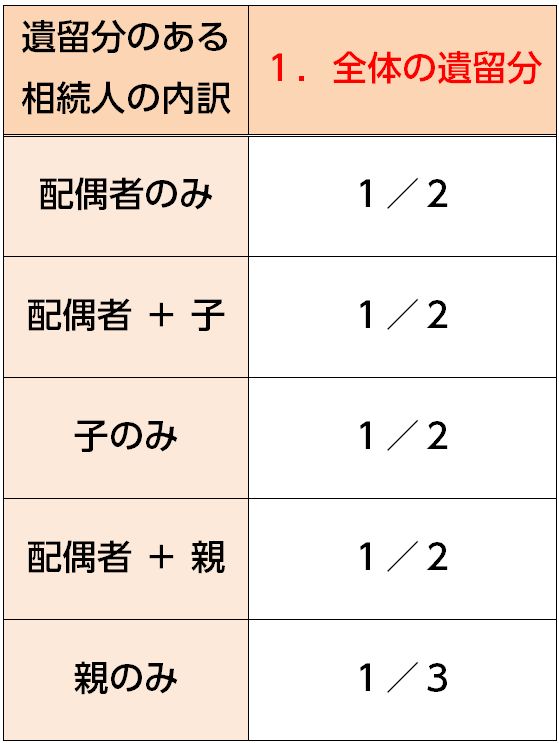

5.1.全体の遺留分|誰が相続人かによって5パターンに分けられる

上述の通り、遺留分が認められる相続人は、配偶者・子・親です。兄弟姉妹には遺留分は認められません。

そして、配偶者・子・親の誰が相続人になるかによって、相続人全体の遺留分が決まります。

遺留分が問題になるケースは、以下の一覧表の5パターンのいずれかに必ずあてはまります。

全体の遺留分は、相続人が親のみの場合は1/3、それ以外の場合は1/2です。

相続人が親のみの場合に全体の遺留分が少なくなっているのは、親は配偶者や子と比べ、子に経済的に面倒を見てもらうことが少ないからと考えられています。

5.2.各人の遺留分|全体の遺留分を法定相続分で分けて算出する

全体の遺留分が定まったところで、次に、各相続人の遺留分を算出します。

全体の遺留分を、各人の法定相続分に応じて分配します。

これから、

- 配偶者だけが相続人の場合(※配偶者と兄弟姉妹が相続人の場合も同じ)

- 配偶者と子が相続人の場合

- 子だけが相続人の場合

- 配偶者と親が相続人の場合

- 親だけが相続人の場合

に分けて、見ていきましょう。

一覧表にまとめると以下のようになります。

これから、それぞれのケースについて見ていきましょう。

5.2.1.配偶者だけが相続人の場合(※配偶者と兄弟姉妹が相続人の場合も同じ)

配偶者だけが相続人の場合、全体の遺留分は1/2です。

法定相続分は他に相続人がいないため100%なので、全体の遺留分1/2がそのまま配偶者の遺留分となります。

なお、配偶者と兄弟姉妹が相続人の場合も同じです。兄弟姉妹には遺留分がないからです。

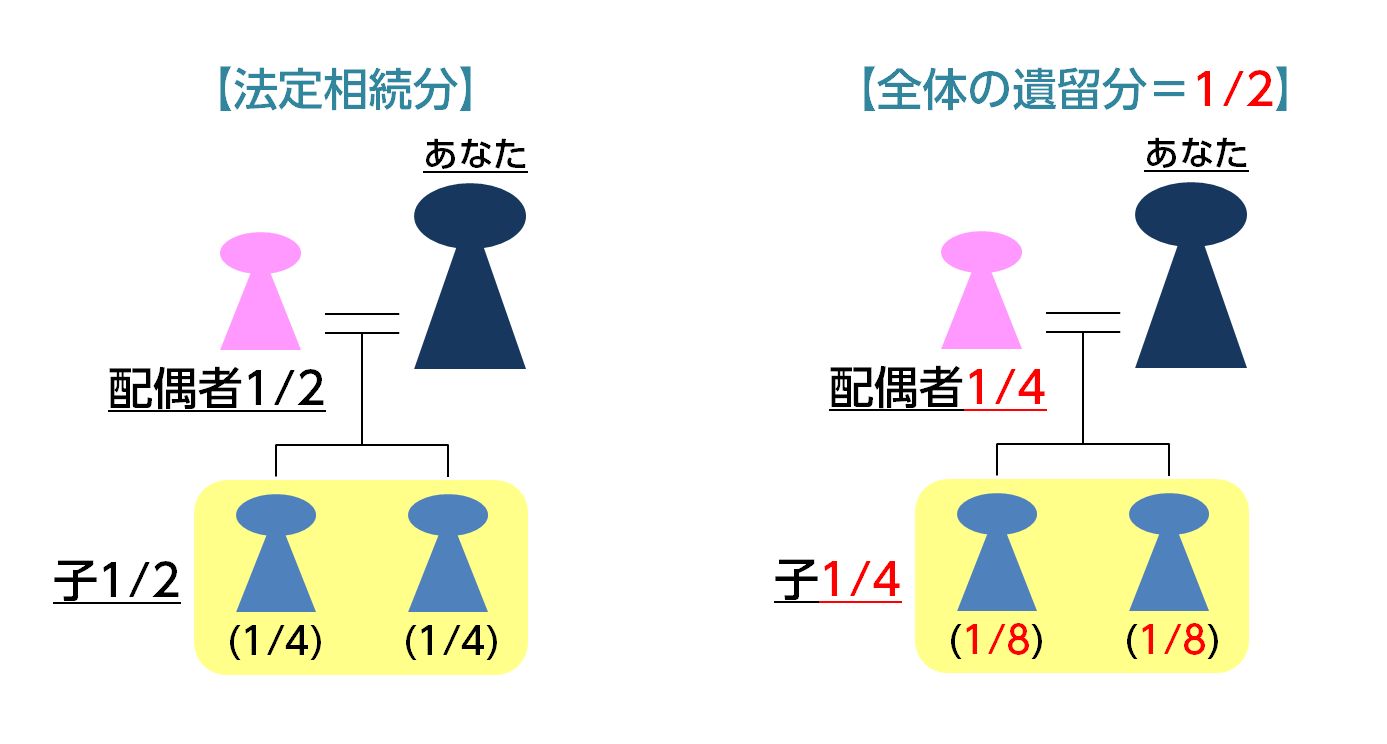

5.2.2.配偶者と子が相続人の場合

配偶者と子が相続人の場合、全体の遺留分は1/2です。

そして、法定相続分は、

配偶者:子=1/2:1/2

なので、各人の遺留分は、全体の遺留分を法定相続分に応じて分配して、

配偶者:子=1/4:1/4÷子の頭数

となります。

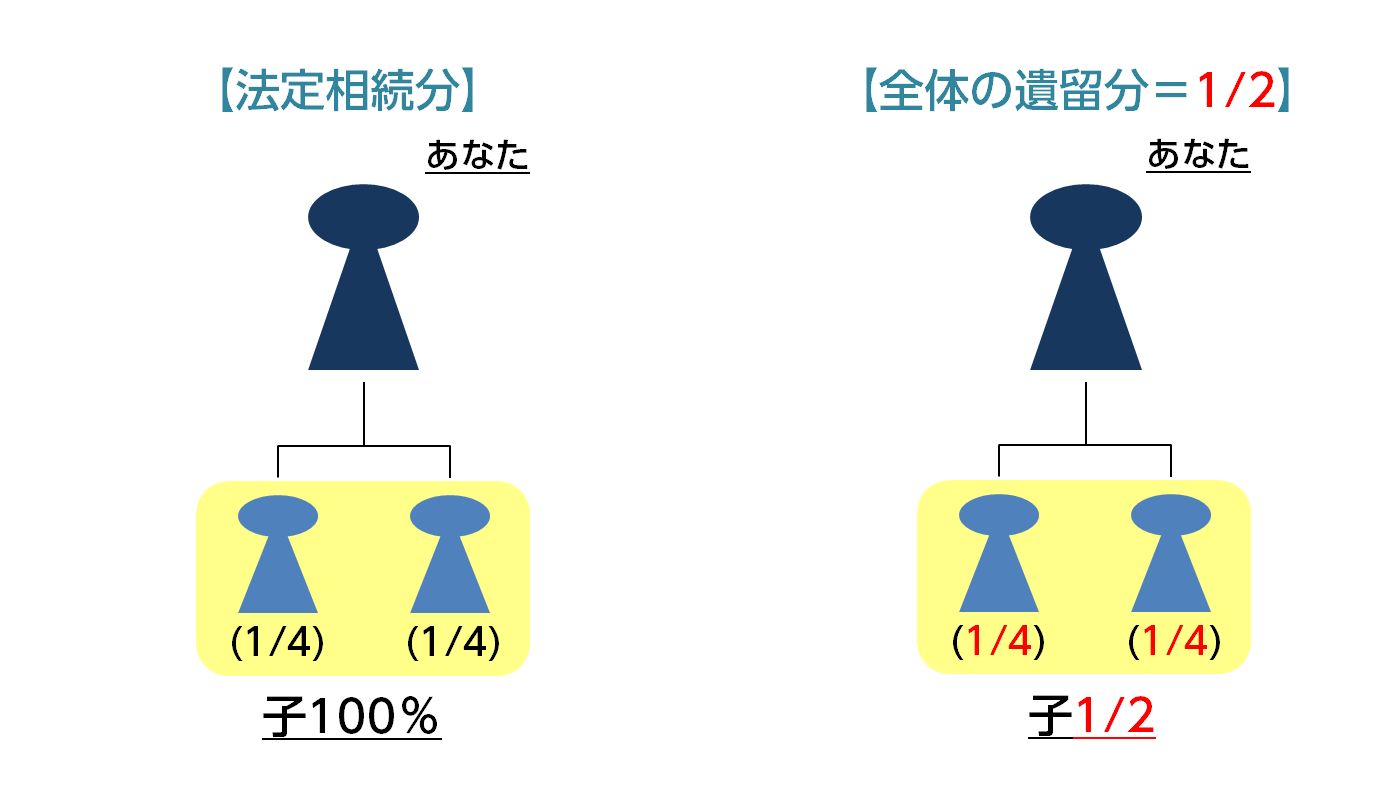

5.2.3.子だけが相続人の場合

子だけが相続人の場合、全体の遺留分は1/2です。

あとは、他に相続人がいないため、これを頭数で分配します。

たとえば、子が2人であれば、1/2を2人で分け合い、1/4ずつとなります。

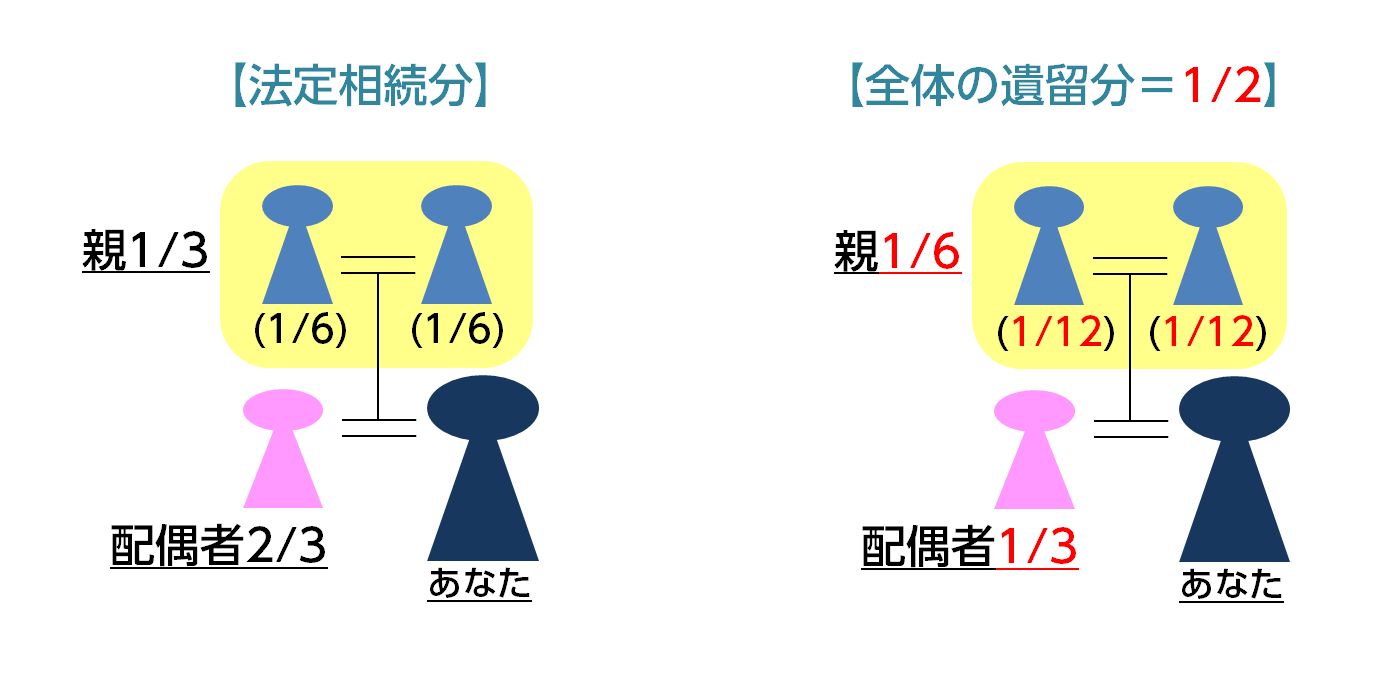

5.2.4.配偶者と親が相続人の場合

配偶者と親が相続人の場合、全体の遺留分は1/2です。

そして、法定相続分は、

配偶者:親=2/3:1/3

なので、各人の遺留分は、全体の遺留分を法定相続分に応じて分配して、

配偶者:親=1/3:1/6÷親の頭数

となります。

たとえば、親が2人とも健在であれば、1/6を2人で分け合い、1/12ずつとなります。

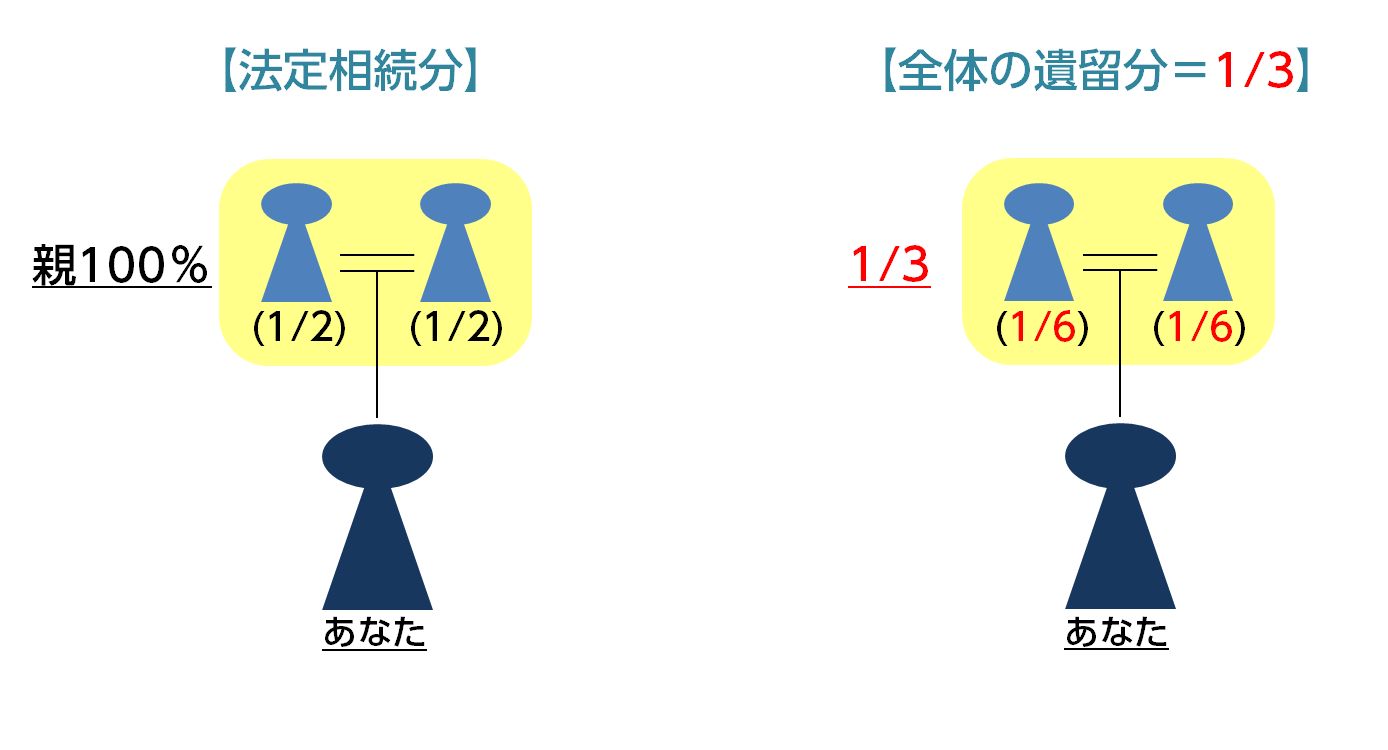

5.2.5.親だけが相続人の場合

親だけが相続人の場合、全体の遺留分は1/3です。上述のように、全体の遺留分が他のケースよりも少なくなっています。

あとは、これを頭数で分配します。

親が2人とも健在であれば、1/3を2人で分け合い、1/6ずつとなります。

6.どうしても遺留分の侵害が避けられない場合にはお金で解決するしかない(生命保険の活用)

公平な内容の遺言を作成しようと頑張っても、遺留分の侵害が避けられないケースが出てきます。

それは、あなたの財産のうち大きな部分を、事業用の土地建物や、自宅の土地建物等が財産といった分割困難な物が占めているようなケースです。

この場合、遺言書でその大きな財産の全部を1人だけに相続させることにすると、他の遺留分権利者の遺留分を侵害してしまいます。何とかして公平な相続を実現しようとしたければ、結局はお金で解決するしかありません。

具体的には、あなたは、遺言書の中で、その大きな財産を相続させる人に対し、他の遺留分権利者にお金(「代償交付金」)を支払ってあげるように命じておくことができます。

ただし、相続させる人には、他の遺留分権利者に払ってあげるお金があるとは限りません。その場合、なんとかして、その資金を準備してあげなければなりません。

そのために最も有効な方法の一つが、生命保険の活用です。

生命保険に加入して、死亡保険金の受取人を、大きな財産を相続させる人にしておくのです。

全ての人に平等に保険金を受け取らせるのではなく、跡取り1名だけを受取人にしておくというのがポイントです。

なぜならば、生命保険金は相続財産に含まれないので、それを受け取った跡取りは、自身の固有の財産として「代償交付金」に充てることができます。

これは、配偶者に自宅の土地建物を単独相続させたい場合にも同じ方法がとれます。

なお、生命保険金は「みなし相続財産」として相続税の対象にはなりますが、「500万円×法定相続人の数」の額について控除を受けられます。したがって、生命保険の活用は、相続税対策としても有効です。詳しくは「相続税は怖くない!極限まで抑える簡単な5つの方法」をお読みください。

まとめ

遺留分の制度は、相続人に最低限の相続分を保障するものです。

相続される人に経済的に依存する人、あるいは依存する可能性がある人のためのものなので、遺留分が認められるのは兄弟姉妹以外の相続人、つまり配偶者、親、子(いなければ孫)です。

遺留分の計算のプロセスは2段階です。まず、相続人の内訳から「全体の遺留分」を確定し、次に、それを法定相続分で割って「各人の遺留分」を算出します。

「全体の遺留分」は基本的には相続財産の1/2です。ただし、親だけが相続人の場合、つまり、配偶者も子孫もいない場合は相続財産1/3です。

相続人の遺留分を侵害してしまう内容の遺言は、その部分が無効になってしまいます。また、事前に奪うことも放棄してもらうことも難しいものです。

したがって、遺言を作成する際は、遺留分に対する配慮が欠かせません。

そのままではどうしても遺留分を侵害してしまうような場合には、生命保険を活用するのが効果的です。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

不動産売却・相続の節税対策|3,000万円控除と小規模宅地等の特例を解説

不動産は、人生で最も大きな買い物であると同時に、売却や相続の際には、最も大きな税負担を生む可能性のある資産でもあります。 「家を売却したら、思っていた以上に税金がかかって手取りが減ってしまった」 「実家を相続したら、相続税が払えなくて困った」

-

相続税の追徴課税が急増中!国税AIに見抜かれる「申告漏れ」の真実と対策

「自分にはまだ早い」「うちはそんなに資産がないから大丈夫」相続税について、そのように考えてはいませんか?しかし、国税庁の発表によると、相続税の税務調査が行われた案件のうち、なんと85%以上で申告漏れなどの不備が指摘され、追徴課税が発生しています。 こ

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

相続税の税務調査にAI導入|申告漏れが見抜かれる仕組みと私たちにできる対策

「うちにはそんなに財産はないから、相続税は関係ない」「現金で少しずつ贈与しておけば、税務署には分からないだろう」もし、あなたがそのようにお考えであれば、その認識はもはや通用しない時代になったことを知っておく必要があります。相続税の税務調査にAI(人工知能)

-

不動産小口信託受益権を活用し相続対策と資産運用を同時に行う方法

相続または生前贈与においては、現金そのままの形よりも不動産にした方が、相続税・贈与税の負担は抑えられます。 中でも「不動産小口信託受益権」のスキームを利用することで、不動産収入を得ながら、同時に相続税の節税を行うことが可能です。また、小口化して分割し

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

事業承継の成否は「株価」で決まる!自社株評価を下げて後継者に資産を渡す7つのスキーム完全版

「創業以来、無我夢中で会社を大きくしてきた。おかげで利益も積み上がり、財務内容は盤石だ」経営者として、これほど誇らしいことはありません。しかし、こと「事業承継」という局面においては、その優良な財務内容が、逆に会社を存続の危機に追い込む「凶器」となり得ること

-

相続税が払えず自己破産?滞納が急増する理由と回避するための生前対策

「相続」は、誰の身にも起こりうる、人生の重要な節目です。 親から大切な財産を受け継ぐ一方で、多くの人が直面するのが「相続税」の問題です。 近年、この相続税を納付できずに「滞納」してしまうケースが年々増加しており、その額は年間400億円を超え、過去最高を更新

-

家族間売買に潜む「みなし贈与」の罠とは?適正価格の算出と贈与税リスクを回避する資産防衛術

親から子へ、あるいは知人間で、不動産や高価な資産を譲り渡す際、「家族なんだから安く譲ってあげたい」「友人価格で安く売ってあげよう」と考えるのは、人情として極めて自然なことです。 しかし、税務の世界においては、この「良かれと思って安くする」行為が、思わ

-

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな