損金不算入とは、会計上は費用となるものが、税法上は損金にならないものを言います。

よく節税のために費用を支出することがありますが、それによって損金を計上できなければ、節税にはなりません。したがって、何が損金不算入になってしまうのか、知っておく必要があります。

そのため、本日は、損金不算入となるものは何か、なぜそのような扱いがされているか、典型的な4つのパターンについて分かりやすく説明します。重要なことなので押さえておきましょう。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

はじめに|損金不算入となる費用

損金不算入になるものとして重要なのは、以下の費目です。ただし、これらには例外があります。

- 役員給与(月給・ボーナス)

- 交際費

- 寄付金

- 同族会社での会社と経営者との間の取引

以下、それぞれについて説明していきます。

1. 役員給与(月給・ボーナス)

取締役の給与は、原則として損金への算入が認められていません。

なぜなら、損金算入を認めると、取締役の給与の額を意図的に大きくして損金をたくさん計上し、税金を抑えることが簡単にできてしまうからです。

ただし、例外として、月給とボーナス(賞与)は、意図的に操作するおそれがない場合には、損金に算入できます。

具体的条件は以下の通りです。

- 月給:会計年度の最初の3ヶ月目までに支給額を決めておく(定期同額給与)

- ボーナス:会計年度の最初の4ヶ月目までに支給額を決めて税務署に届け出る(事前確定届出給与)

このうち、ボーナス(事前確定届け出給与)については、特に注意していただきたいことがあります。届け出た通りの額を支給しないと、損金に算入できません。1円でも違ったら、多くても少なくても全額損金不算入になってしまいます。

2. 交際費

接待費用や贈答品の代金等の交際費は、原則として損金不算入です。これも、意図的に交際費をたくさん使って損金を計上し税金を抑えるのを防ぐためです。

ただし、例外があります。たとえば、取引先等との関係を円滑にする目的のため常識的な範囲で支出する交際費、特に飲食費は、ある程度は損金として認めないと酷です。

そのため、飲食費については以下の例外的扱いが認められています。

- 一人あたり5,000円までは交際費にならず全額損金算入(会議費)

- 5,000円を超えたら会社の規模に応じ一定額が損金算入

2.1. 一人あたり5,000円は交際費にならず全額損金算入(会議費)

まず、飲食代は一人あたり5,000円までは交際費として扱われません。「会議費」として全額損金算入されます。

したがって、接待等で飲食費を支出したら、一人あたり5,000円以下であればそもそも「交際費」に計上しなくて良いことになります。

2.2. 交際費のうち飲食費は会社の規模に応じ一定額が損金算入

次に、飲食費が一人あたり5,000円を超えた場合の扱いです。

まず注意が必要なのは、たとえば一人6,000円だった場合、全額が交際費扱いになってしまうことです。「5,000円までは会議費扱い、残りを交際費」というのは認められません(なお、領収書を5,000円と1,000円に分けて発行してもらったりすることもあるようです)。

交際費の扱いは、会社の規模に応じて扱いが違います。

2.2.1. 資本金1億円超の会社

資本金1億円超の会社は、交際費のうち、飲食費の額の50%を損金算入することができます。

2.2.2. 資本金1億円以下の会社

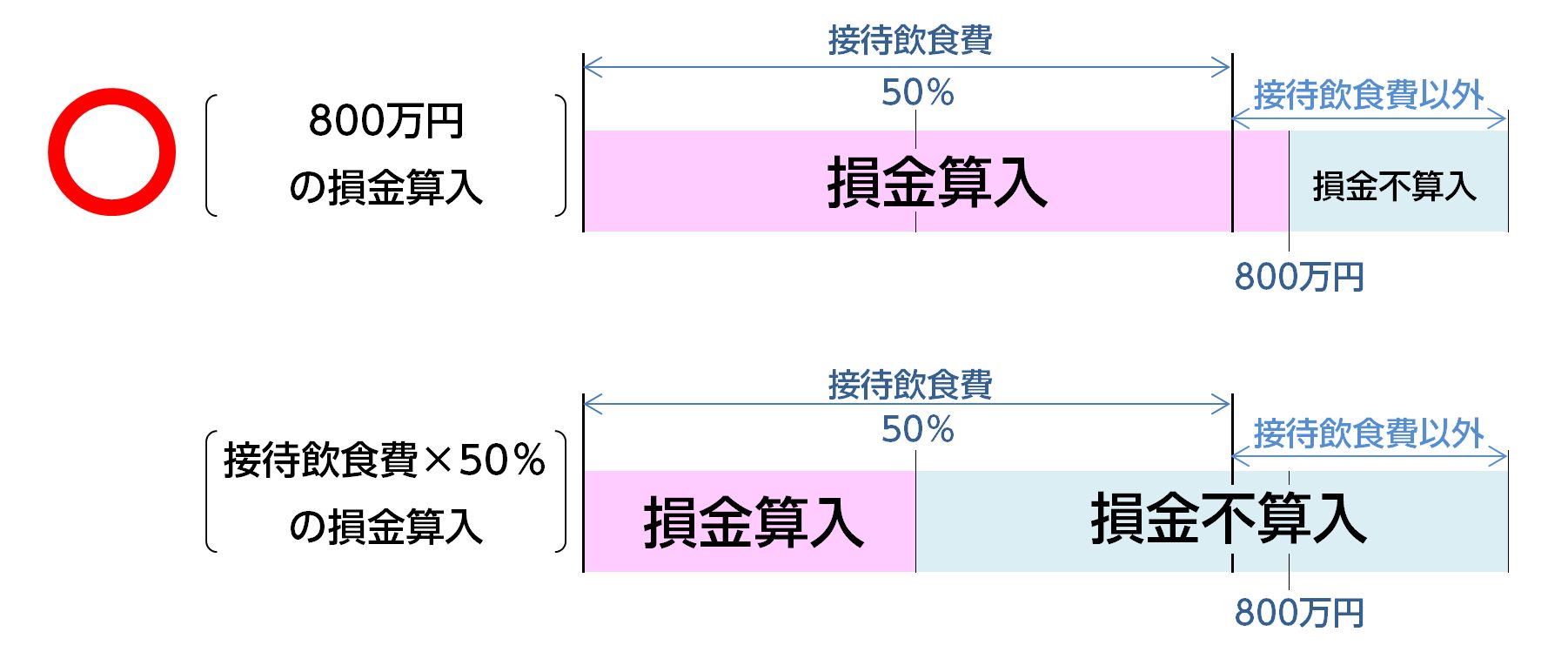

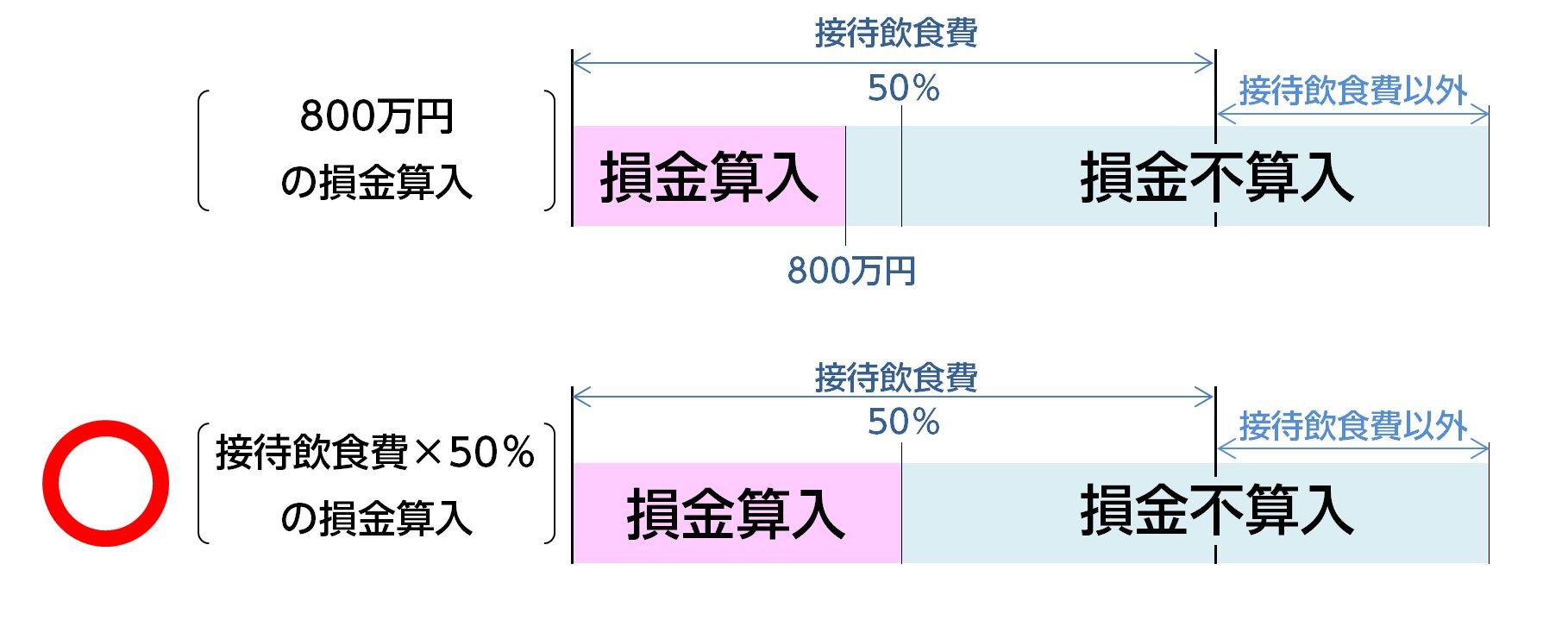

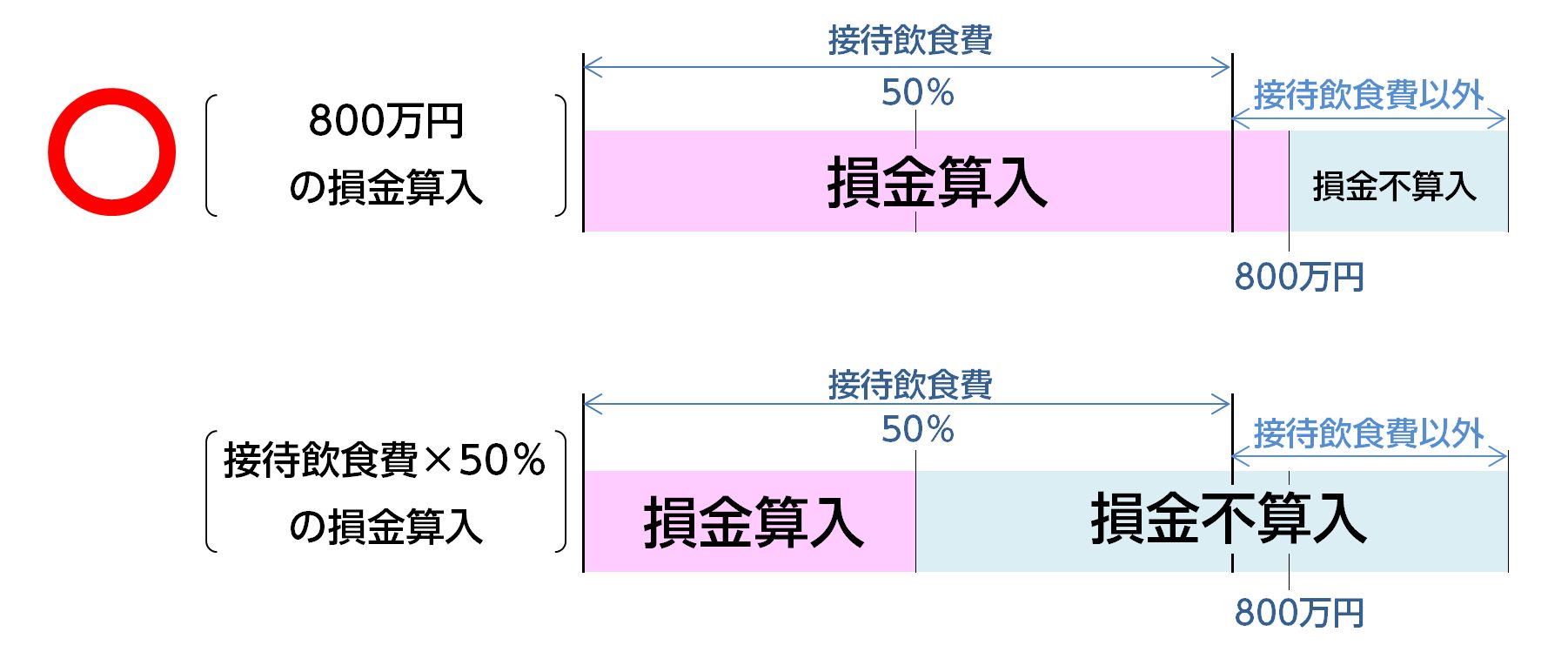

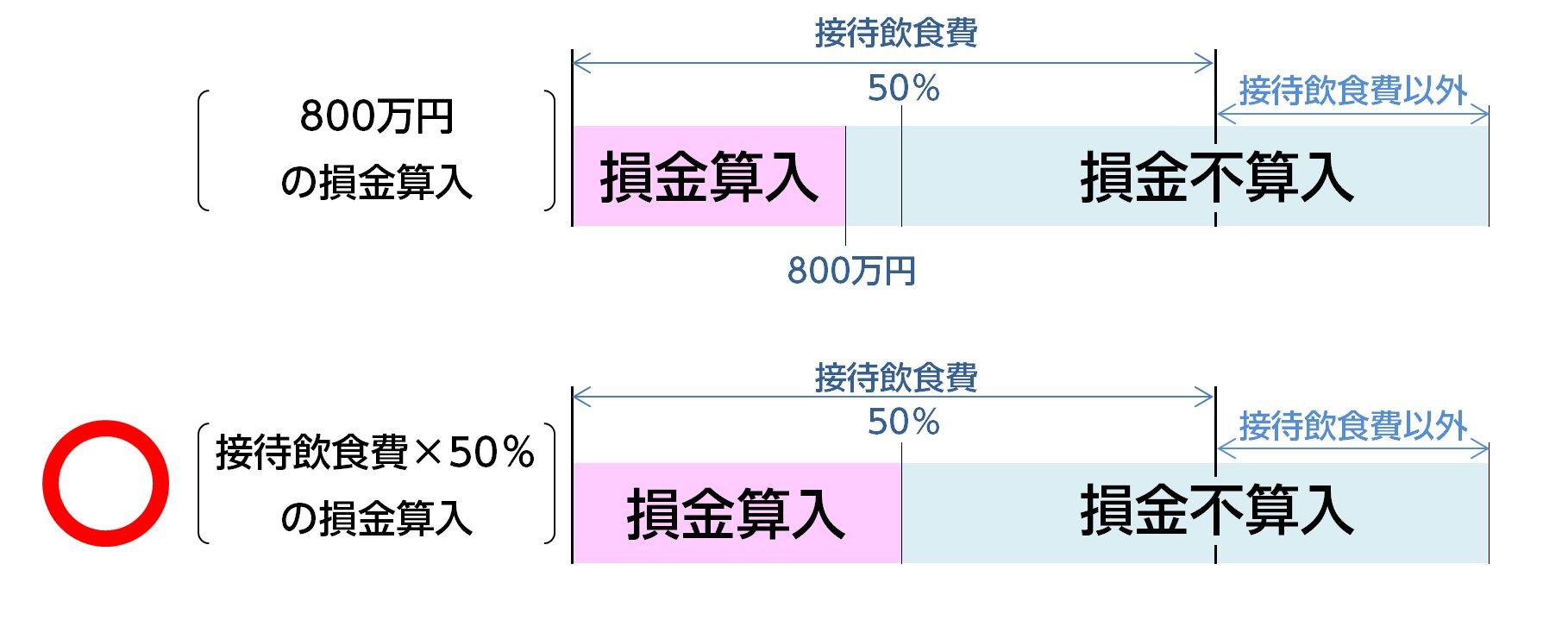

資本金1億円以下の会社は、以下の2つのいずれか有利な方を選ぶことになります。

- 800万円まで損金算入

- 飲食費の額の50%を損金算入(資本金1億円超の会社と同じ扱い)

その結果、以下のようになります。

■接待飲食費が年1,600万円以下の会社

「1.接待費のうち800万円まで損金算入」を選ぶのが有利です。

■接待飲食費が年1,600万円超の会社

「2.接待飲食費の額の50%を損金算入」を選ぶのが有利です。

3. 寄付金

寄付金については、原則として、一定の金額までしか損金に算入できません。

損金算入限度額は、以下の通りです。

たとえば、資本金の額が1,000万円、所得の金額が1,500万円の場合、

- 1,000万円×1/400 + 1,500万円×1/40 = 40万円

となります。

なぜ、原則として損金不算入かと言うと、寄付することで損金の額を高く操作できてしまうおそれがあるからです。

ただし、例外があります。

まず、国・地方公共団体への寄付金です。そういう寄付金は、損金を意図的に高く操作するのに利用することが考えにくいので、全額が損金になります。

また、公益法人やNPO法人への寄付金についても、同じような考え方から、損金に算入できる割合が高くなっています。

詳しくは、国税庁のHPをご覧ください。

4. 同族会社での会社と経営者との間の取引

例えば、会社が、損金の額を高くするために、社長個人から、相場より高すぎる賃料で土地や建物を借りたような場合をイメージしてください。

特に、役員・株主がほとんど親族で占められているような会社(同族会社)では、そういうことが行われやすいのです。

したがって、会社と役員・株主個人との間で法人税を不当に安くする目的で取引が行われた場合には、会社が支出した金額のうち、相当な部分を超える額は、損金への算入が認められません。「同族会社の行為計算否認」と言います。

まとめ

損金不算入になる典型的な4つのパターンについて、説明してきました。

大きなポイントは、意図的に損金を大きくすることができてしまうか、ということです。イメージとしては、

- 原則:損金の額を意図的にコントロールしやすい場合は損金不算入

- 例外:損金の額を意図的にコントロールしにくい一定の場合は損金算入可

と覚えておきましょう。