次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

生命保険は、一家の大黒柱に万が一の事があった時、残された家族が経済的に辛い状況に陥らないように守るための保険です。

しかし、残念ながら、本当に必要な保障額を考えたうえで加入している人は多くありません。また、保険に関わる人間ですら、生命保険で本当にカバーすべき保障額をどのように算出するかを明確に定義していない者がほとんどです。

そのため、必要以上に高額なものに加入させてしまったり、逆に、保障が足りないものに加入させてしまったりというケースが後をたちません。特に前者のケースは非常に多いです。そのため弊社にご相談に来られるお客様の大半が、以下のような悩みを抱えていらっしゃいます。

そこで、今回は、生命保険の必要保障額の具体的な算出方法を、どこよりも詳しく解説させて頂きます。ここでご紹介しているやり方を知って頂ければ、今、あなたが加入されている、または検討している生命保険が妥当なものかどうかを正確に判断できるようになります。

更に、必要保障額を厳密に計算することによって、第一に、「自分に万が一のことがあっても家族は大丈夫」という安心を得られます。第二に、無駄に不要な保障に加入することがなくなるので、保険料の払いすぎなどの問題がなくなります。つまり、それだけお金を大切な家族のために使えるようになります。

そのためにも、是非、この記事をご活用いただけますと幸いです。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

必要保障額とは何かを簡単にご説明すると、一家の大黒柱に万が一の不幸が起きた場合に、残されたご家族が安心して生活するために必要な金額のことです。後ほど、詳しく解説させて頂いておりますが、必要保障額がいくらになるかは、それぞれの家庭の考え方に大きく左右されます。

しかし、正確な必要保障額を算出して、一切の無駄のない保険の活用をするには、どのようなご家庭でも以下のステップが効果的です。

それでは、一つずつ詳しく説明して行きます。

きっと、この記事をお読みのあなたは、将来家族にしてあげたいことが沢山おありだと思います。例えば、以下のようなものです。

まずは、これらのことが可能なのかどうかを確認することが大事です。つまり、現在から未来にかけて、やりたい生活をするためには、お金がどれぐらい必要で、その必要なお金をまかなえそうかどうかを確認することです。

実例を参考に順を追って解説させて頂きます。

それでは、実際に弊社にご相談いただいた金子様(仮名)というお客様の例をもとにして解説させて頂きます。金子様は、マイホームの購入をきっかけに保険の見直しもされたいとのことでご相談に来られました。

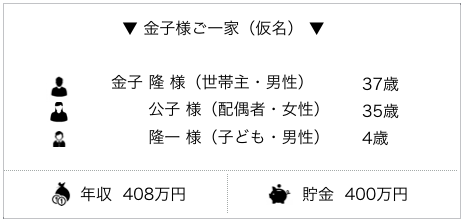

金子様の家族構成と、資産状況は以下の通りでした。

奥様は、出産を機に専業主婦になられました。将来的に必要であれば、または暇ができれば、仕事を見つけようと考えられています。

ご相談にいらした時、金子様は次のようなご希望をお持ちでした。

これらは、金子様ご夫婦が必ず実現したい大事なものとのことでした。

続いて、金子様ご一家の現在の年間収支は以下の通りでした。

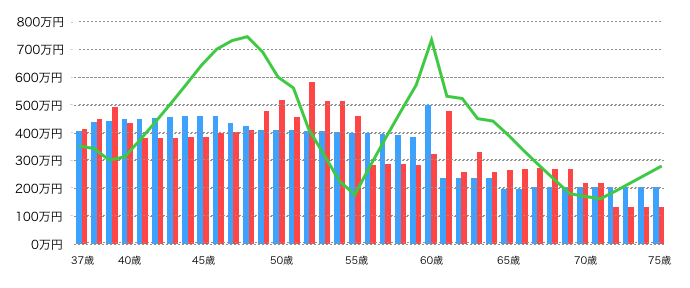

以上をもとに現在から未来にかけての収支と貯蓄の推移に関してシミュレーションをした結果が以下です。

グラフの縦軸はお金を表しており単位は万円です。横軸はご主人様の年齢を表しています。左から右にかけて1歳ずつ増えて行きます。緑のラインは貯金の残高です。棒グラフの青の部分は、その年の年間収入、赤の部分は年間支出を表しています。

一つずつ、詳細を確認して行きましょう。

まず、最初の3年間は年間収支がマイナスになっています。これは、住宅のローン支払いと、住宅が完成するまで別の賃貸住宅の家賃が、二重払いになっていることが原因です。しかし、この二重払いの時期をこえると、収支はプラスになり貯蓄も増えていきます。

その後、お子様が高校に入学してから大学を卒業するまでの間は収支がマイナスになります。学費に関して、高校は3年間で306万円、大学は4年間で680万円で算出しています。これらは、文部科学省算出の数字です。

お子様が大学を卒業して独立してからは、収支が大きく改善され、貯蓄が増えて行きます。60歳の定年を迎える頃は、まだ住宅ローンの支払いが残っていますが、月々の支払いは無理のない範囲なので、年金だけで十分に生活をしていくことができます。

さらに、住宅ローンを払い終えてからは、またみるみる貯蓄が増えて行きます。このことから、金子様ご一家は、今のままで十分に余裕を持って暮らしていけることが分かります。また、もし奥様が途中で仕事に復帰されるなら、さらに大幅な余裕ができることが分かります。

それでは、次に、一家の大黒柱に万が一のことがあった場合、家計がどのように変化するのかを見てみましょう。

万一時を算出するために、知っておくべきことがあります。それが、以下です。

まずは、これらに関して説明させていただきます。

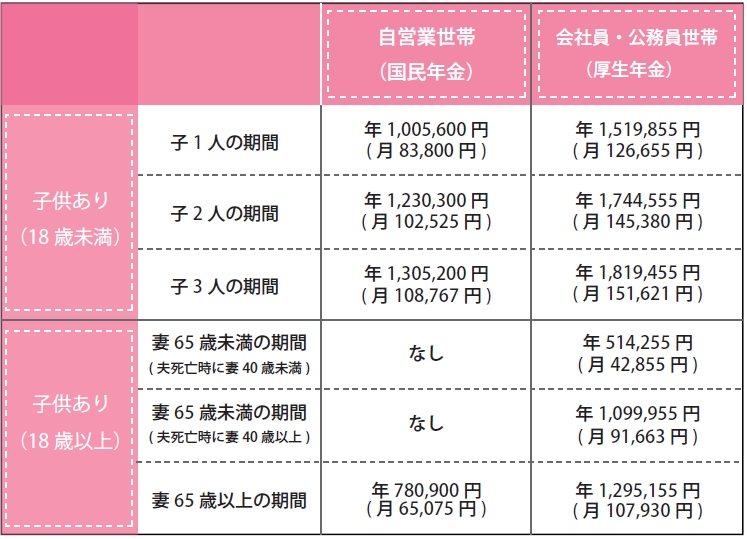

ご主人様に万が一のことが起こった場合、残されたご家族は、お子様が18歳になるまでの期間、遺族年金が支払われます。支給される額はおおよそ以下の通りです。

なお、自分がどれぐらいの遺族年金を受け取れるかは、日本年金機構の『遺族年金』のページでご確認ください。ご自分で計算することが難しそうな場合は、保険の営業の方や、ファイナンシャルプランナーに計算してもらう方法があります。

通常は一家の大黒柱であるご主人様に万が一のことがあった場合、食費や通信費、交際費が減少します。そのため、一般的には、生活費は70%で計算することになります。

住宅費用に関しは、既にマイホームを購入していて、ローンの名義がご主人様のみであれば、多くの場合は団体信用生命(通称、団信)へ加入しているのでローン負担は0となります。お住いが賃貸の場合であれば、今までと同じ家賃を負担しなくてはなりません。家計への負担を軽くするためには、住替えで家賃を下げることも検討が必要です。

詳しくは、『住宅ローンを組む時の保険の見直しで行うべきこと』もご参照ください。

鎌倉新書「第4回お葬式に関する全国調査(2020年)」によると、葬儀費用の平均は約184万円です。ここには、お通夜や葬儀代などの式場費用、お坊さんへのお布施や戒名料、香典返しなどが含まれます。あくまでも平均的な費用となるので、地域や規模によって費用は異なります。家族葬などであれば、50万円程度でお葬式をあげることもできます。

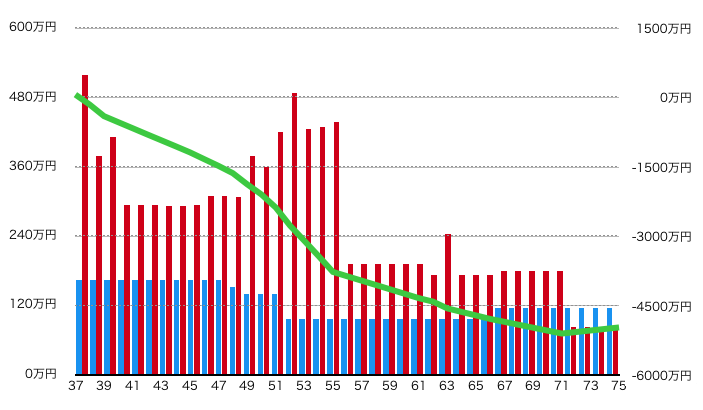

以上の点を踏まえて、ご主人様に明日、万が一のことが起きた場合の、金子様ご一家の、現在から未来にかけての家計の状況は以下のようになります。

グラフの縦軸はお金を表しており、単位は万円です。縦軸の左側は、棒グラフに対応しています。棒グラフの青い部分は年間収入で、赤い部分は年間収支です。縦軸の右側は、貯蓄を表す緑色の線グラフ対応しています。横軸は、ご存命の場合のご主人様の年齢です。

ご覧のように、ご主人様に万が一のことがあった場合、このままでは最初から収支が大きなマイナスになり、貯金はすぐになくなってしまいます。75歳時点(奥様が73歳時点)では、残されたご家族が、通常の生活をするためには約5000万円が不足することが分かります。

また、上記グラフには載せられませんでしたが、女性の平均寿命である86歳までの奥様の生活費を計算した場合、足りない額は約6500円になります。この約6500万円が、生命保険の必要保障額を算出する上での基礎になります。

ここまでで、明日、ご主人様に万が一のことがあった場合、残されることになる奥様とお子様が、現在から未来にかけて、ご主人様がご健康な場合と変わらない生活をしたと仮定すると、足りなくなるお金の総額は約6500万円です。

しかし、これは以下のような場合を想定した時の不足額です。

もし、ご主人様が、自分がなくなって以降の、残される家族の生活費を全て守ってあげたいという場合は、丸々6500万円分の保障を、生命保険によって行う必要があります。しかし、例えば、奥様がすぐに年収200万円程度の仕事を見つけられて定年である60歳まで働く場合、奥様は自分で、「200万円×(定年60歳-現在年齢35歳)=5000万円」を稼ぐことができます。

その場合、必要保障額は6500万円-5000万円で1500万円となります。また、お子様の大学費用を奨学金などで賄うことを視野に入れると、必要保障額はさらに下がります。

生命保険によって、どこまでカバーするかは、ご家庭によって意見は様々です。

ご主人様が、自分がもしいなくなった場合でも、家族に今までと同じ生活をして欲しいと望む場合は、丸々6500万円の保障に加入されるご家庭もいらっしゃいます。また、自分がいなくなった後は、ある程度は自分の力でたくましく生きていって欲しいと、1000万円程度の保障に加入されるご家庭もいらっしゃいます。さらに、稀ではありますが、もしそうなったら奥様が稼いでいく自信があるというご家庭では、2~300万円の保障を選ばれます。

このように、生命保険の保障額は、最終的には、ご家族の考え方によって大きく異なります。だからこそ、もし一家の大黒柱に万が一不幸なことが起きた場合に、残されたご家族の生活がどのように変化するのかを具体的にイメージすることが大切です。その上で、しっかりと話し合って頂けると、悔いのない無駄のないご決断ができるようになります。

補足ですが、生命保険で保障するべき必要保障額は年々下がっていきます。なぜなら、必要保障額はあくまでも現時点での計算になります。そして、何事もなく1年経てば、その1年分の生活費や教育費が不要になっていきます。その分、必要保障額が減少していくことになります。

そのため、生命保険は、定期的に見直しをしなければ、必要以上の保障に加入をしていたということになり、保険料が無駄になってしまいます。しかし、1年毎に必要保障額が変わるからといって、毎年のように生命保険を見直す、というのは現実的ではありません。

このようなケースを防ぐためには、必要な期間に必要な額の保障を備えられる「収入保障保険」がオススメです。通常の生命保険は、亡くなった際にまとまった額が一括して振り込まれますが、収入保障保険は、毎月一定額が支給されます。是非、『収入保障保険とは?知っておきたいしくみと活用法のポイント』をご覧ください。

計算が複雑になり過ぎるため、この記事のシミュレーションの中では含められませんでしたが、日本では、シングルマザーを支援するための助成制度や税金の優遇措置が充実しています。

例えば、以下のようなものがあります。

これらを活用すると、さらに正確な必要保障額を算出することができます。詳しくは『シングルマザー必見!母子家庭を支援する手当と助成金制度まとめ』をご覧ください。

ある日突然、愛する家族を失ってしまったら、、、。

その時に受ける精神的なショックは計り知れません。そんな時、生命保険はせめて経済的に残された家族を支えることのできる、目には見えない大切な想いが込められたものです。生命保険の必要保障額は、こうした家族への想いを具体的に考える上で欠かすことのできないものです。

なぜなら、必要保障額を厳密に計算することによって、第一に、「自分に万が一のことがあっても家族は大丈夫」という安心を得られます。そして、無駄に不要な保障に加入することがなくなるので、保険料の払いすぎなどの問題がなくなります。つまり、それだけお金を大切な家族のために使えるようになります。

そのためにも、是非、生命保険は家族の今後の経済状況をしっかりシミュレーションした上で、ご決断いただけますと嬉しく思います。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

「収入保障保険」と「所得補償保険」は、名前がよく似ています。 しかし、この2つは全く別のものです。「収入保障保険」は自分の身に万一があった時の遺族の生活費等をカバーする保険、「所得補償保険」は自分が働けなくなった時の収入減をカバーする保険です。

結婚・出産などをきっかけで生命保険を検討するも多いと思いますが、実際どれくらいの生命保険に加入をしたらいいのかわからないのではないでしょうか? よく高額な生命保険を営業に勧められるというお話を聞きますが、無駄のない生命保険設計をする上での大切なポイン

病気やケガで働けない…そんな時に頼れる「傷病手当金」と「障害年金」を徹底解説

もし、明日、予期せぬ病気やケガで、突然働けなくなってしまったら。ご自身の生活はもちろん、大切な家族をどう養っていけばよいのか、その不安は計り知れません。 特に、働き盛りの世代にとっては、住宅ローンや子どもの教育費など、日々の支出は待ってくれません。こ

生命保険の中には、契約を解約すると解約返戻金が戻ってくるタイプがあります。 そのようなタイプは、主に、積立の目的に活用されます。ただし、保険の種類によって、解約返戻金がどのくらいの期間でどの程度貯まるか、あるいは、何のために積立をするのに向いているか

変額保険とは?活用のメリット、リスクと対処法・選び方のポイント

変額保険は、生命保険の役割と、投資・資産運用の役割を兼ね備えた保険として注目されてきています。 しかし、そもそもどんなものか分からず、活用をためらう方が多いのも事実です。また、投資や資産運用と言うと、リスクがあって怖いというイメージがあります。

脱サラした私が「今聞けて良かった!」と愕然としたN家のリスクと保険の話

私はNと申します。41歳のフリーランスのウェブコンサルタントです、2年前に脱サラしました。家族は妻と子1人。秋にはもう1人生まれます。横浜市の家賃14万円の賃貸マンションで生活しています。 脱サラした直後、200万円くらいあった貯蓄がみるみるうちに3

生命保険は、日本人の8割が加入されている最も基本的な保険とされています。 そして、生命保険を検討される方が、どれにするかを選ぶときに最初にぶつかるのが、「定期と終身のどちらにするか?」という問題です。 これを解決するには、定期と終身がどう違うの

生命保険には様々な契約パターンがあります。 契約者・被保険者・受取人の関係、保険金の受け取り方法によって、全部で4パターンの課税方法があります。 特に、相続税の課税上、死亡保険金は優遇されており、それを踏まえた上で、生命保険の相続対策としての活

死亡保険は大きく分けると、終身保険に代表されるような「貯蓄型」のものと、定期保険とも呼ばれる「掛け捨て型」のものが存在します。多くの人は、解約時に解約返戻金が戻ってくる貯蓄型の方がお得で、掛け捨て型は保険のお世話にならなかった際に払い損になるからもったいな

生命保険の中で注目されているのが「収入保障保険」です。 死亡保障の一種ですが、少ない保険料で大きな保障が受けられるのが特徴です。 多くの方におすすめしたい商品ではありますが、向き不向きがあります。 そこで、この記事では、収入保障保険の特徴