次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

一時払い終身保険とは、契約時に保険料を一括で支払うことが要求される終身保険です。

保険会社だけでなく銀行窓口などでもよくおすすめしている商品ですが、活用法については、あまりきちんと整理して説明されていないように思います。

そこで今回は、一時払い終身保険とは何かということと、2つの活用法(相続対策、積立)について解説します。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

一時払い終身保険は、加入時に保険料全額を一括で払い込まなければならない生命保険です。「終身保険」と名前が付いているとおり、一旦払い込みを終えれば、いつでも、亡くなった時に遺族が保険金を受け取れるものです。

一時払い終身保険の活用法は以下の2つです。

そして、それぞれの目的に応じて、

まず、相続対策です。相続については、相続税がかかる、相続争いのリスクがある、相続税の納税にお金がかかる、という3つの問題があります。そして、一時払い終身保険は、これら3つの問題を解決するのに役立ちます。

以下、それぞれについて解説します。

一時払い終身保険は、まとまった額を保険料として支払って保険会社に預けておくことで、相続税の対象となる財産(相続財産)を減らす効果があります。

というのは、死亡保険金は本来、「みなし相続財産」として相続税がかかるのですが、「500万円×相続人数」の額が非課税になっているからです。

たとえば、配偶者と子ども3人の合計4人が相続人であれば、死亡保険金額のうち、

500万円×4人=2,000万円

が非課税となります。

したがって、もし「保険料2,000万円、保険金2,000万円」の一時払い終身保険に加入して、保険料2,000万円を払い込めば、その2,000万円は、相続税の対象となる財産から外れます。

このように、一時払い終身保険は、まとまった額を、生命保険の保険料という形で保険会社に支払って預けておくことで、相続財産を減らす効果があります。

なお、相続税には、この他に「基礎控除」があります。基礎控除額は

3,000万円+600万円×相続人数

なので、この基礎控除額と、生命保険金の非課税額との合計額が、ご自身の財産の額以上であれば、家族の方は相続税を負担せずにすむということです。

たとえば、ご自身の財産の総額が7,000万円で、相続人が妻と3人の子の合計4人の方が、2,000万円の一時払い終身保険に加入したとします。

で、合計7,400万円なので、

7,000万円 - 7,400万円 =- 400万円

となります。したがって、ご家族は相続税は1円も払わなくてすみます。

このように、「500万円×相続人数」の額を一時払い終身保険の保険料として支払って保険会社に預かっておいてもらうことで、相続税の節税になります。

次に、一時払い終身保険は、相続財産をめぐる争いを未然に防ぐのにも役立ちます。

特に、事業の跡継ぎに事業用の不動産や資産を引き継いでもらうケースなど、相続人の中の一人だけに大きなまとまった財産を相続させる場合です。

この場合、その相続人は、他の相続人から「遺留分」を請求される可能性があります。一時払い終身保険は、この遺留分への対策として役立ちます。

以下、遺留分とは何かということと、一時払い終身保険がどういう形で遺留分の対策に役立つかということについて、詳しく説明します。

遺留分は、相続人の最低限の取り分です。

たとえば、もし遺言で「事業用の不動産・資産はAに全て相続させる」と定めていたとしても、他の相続人は、Aさんに対して遺留分を主張できるということです。

この遺留分は、各相続人の「法定相続分」に、一定の割合をかけたものです。遺留分の割合は、以下のように、相続人の内訳によって異なります。

| 相続人の内訳 | 遺留分の割合 |

| 配偶者のみ | 1/2 |

| 配偶者+子 | 1/2 |

| 子のみ | 1/2 |

| 配偶者+親 | 1/2 |

| 親のみ | 1/3 |

ここで法定相続分とは、遺産の中で法定相続人が相続する権利をもつ割合をさします。

たとえば、相続人が配偶者と子の場合、法定相続分は

配偶者:子=1/2:1/2

です。そして、子が複数いれば、1/2をさらに均等に分け合うことになります。

たとえば、子が2人ならば、1人分は

1/2 ÷ 2人 = 1/4

です。そして、遺留分は、相続人が「配偶者と子」の場合は1/2ですので、子1人の遺留分は

1/2(遺留分の割合)×1/4(法定相続分)=1/8

となります。

まとまった財産を、事業や後継者等、特定の一人だけに相続させる場合、その人に対し、他の相続人(遺留分権者)が、遺留分を請求してくる可能性があります。

その場合、後継者は、遺留分の額のお金(代償交付金)を支払う義務を負うことになります。

それに備えて、後継者のために一時払い終身保険に加入する方法が有効です。後継者を死亡保険金の受取人に指定しておくのです。そうすると、後継者が受け取る死亡保険金は、相続財産ではなく、その後継者の固有の財産として扱われます。

したがって、後継者は、そのお金を、他の相続人の遺留分に対する代償交付金にあてることができます。

このように、一時払い終身保険は、相続争いを未然に防ぐのに役立ちます。

最後に、相続税を納税するための資金を準備できることが挙げられます。

財産の大部分を不動産等、お金に換金しにくい大きな財産が占めていると、それを相続した相続人は、相続税の納税のための資金を準備できなくて困ることがあります。

その場合、相続人のために一時払い終身保険に加入しておくと、相続人は、死亡保険金を納税資金にあてることができます。

このように、一時払い終身保険に加入しておくと、相続税の節税、相続争いの防止、相続税の納税資金の準備に役立つのです。

一時払い終身保険はお金を増やす目的で使われることもあります。

しかし、ふつうの一時払い終身保険(円建て一時払い終身保険)は、現在、マイナス金利政策の影響を受け、多くが販売停止になっています。また、販売されている商品も、利率が著しく低くなっています。

そこでおすすめなのが、米ドル建ての一時払い終身保険です。大きく分けて、以下2つのタイプがあります。

以下、それぞれについて説明します。なお、米ドル建ての一時払い終身保険には、為替変動によるリスクがありますが、その内容と対処法については後で改めてお伝えします。

まず、加入期間中、毎年一定額のお金を受け取れるタイプです。

たとえば、A生命の契約例を見てみましょう。

この契約例では、最初に90,909.09$の保険料を支払うと、毎年1,218.18$を10年間(10回)にわたって受け取ることができます。

また、年齢ごとの解約返戻金・解約返戻率は以下の通りです。

| 年齢 | 保険金額(米ドル) | 解約返戻金(米ドル) | 解約返戻率 |

| 31 | 90,900 | 80,330 | 88.3% |

| 32 | 90,900 | 81,500 | 89.6% |

| 33 | 90,900 | 82,680 | 90.9% |

| 34 | 90,900 | 83,850 | 92.2% |

| 35 | 90,900 | 85,020 | 93.5% |

| 36 | 90,900 | 86,200 | 94.8% |

| 37 | 90,900 | 87,380 | 96.1% |

| 38 | 90,900 | 88,550 | 97.4% |

| 39 | 90,900 | 89,720 | 98.7% |

| 40 | 90,900 | 90,900 | 100% |

ご覧の通り、10年後(40歳の時)に解約すると、最初におさめた保険料の100%分がそのまま戻ってきます。

つまり、それまでに受け取った12,181.8$(年1,218.18$×10年)が増えていると言えます。

最初に支払った保険料(米ドル換算)に対して、13.4%分のお金が増えている計算になります。

次に、加入期間中ずっとお金が増え続けるタイプです。契約期間が長くなるほど、解約した時に返ってくるお金(解約返戻金)の額が増えていきます。

これもA生命の米ドル建て終身保険の契約例を見てみましょう。

上で紹介したタイプと利率は同じですが、毎年お金を受け取らず、貯めていくので、複利で増えていきます。

この契約において、年齢ごとの死亡保険金額、解約返戻率は以下の通りです。なお、積立利率は10年後に更新されますが、ここでは更新後も同じ利率だったとします。

| 年齢 | 保険金額 | 解約返戻金(米ドル) | 解約返戻率 |

| 31 | 92,210 | 81,500 | 89.6% |

| 32 | 93,540 | 83,880 | 92.2% |

| 33 | 94,890 | 86,300 | 94.9% |

| 34 | 96,250 | 88,780 | 97.6% |

| 35 | 97,640 | 91,320 | 100.4% |

| 36 | 99,050 | 93,930 | 103.3% |

| 37 | 100,470 | 96,570 | 106.2% |

| 38 | 101,920 | 99,280 | 109.2% |

| 39 | 103,390 | 102,050 | 112.2% |

| 40 | 104,880 | 104,880 | 115.3% |

| 45 | 107,200 | 105,620 | 116.1% |

| 50 | 109,580 | 109,580 | 120.5% |

| 55 | 112,020 | 110,360 | 121.3% |

| 60 | 114,500 | 114,500 | 125.9% |

| 65 | 117,040 | 115,310 | 126.8% |

この契約例では、10年後(40歳の時)の解約返戻金の返戻率は115.3%となり、その後も置いておけばさらにお金が増えていきます。

このように、外貨建ての終身保険は利率が比較的良いのがメリットです。

しかし、為替変動の状況によっては、払い込んだ額が元本割れしてしまうリスクがないわけではありません。

「為替リスク」と呼ばれるものです。

そこで、いわゆる為替リスクの内容と、その対処法についてお伝えします。

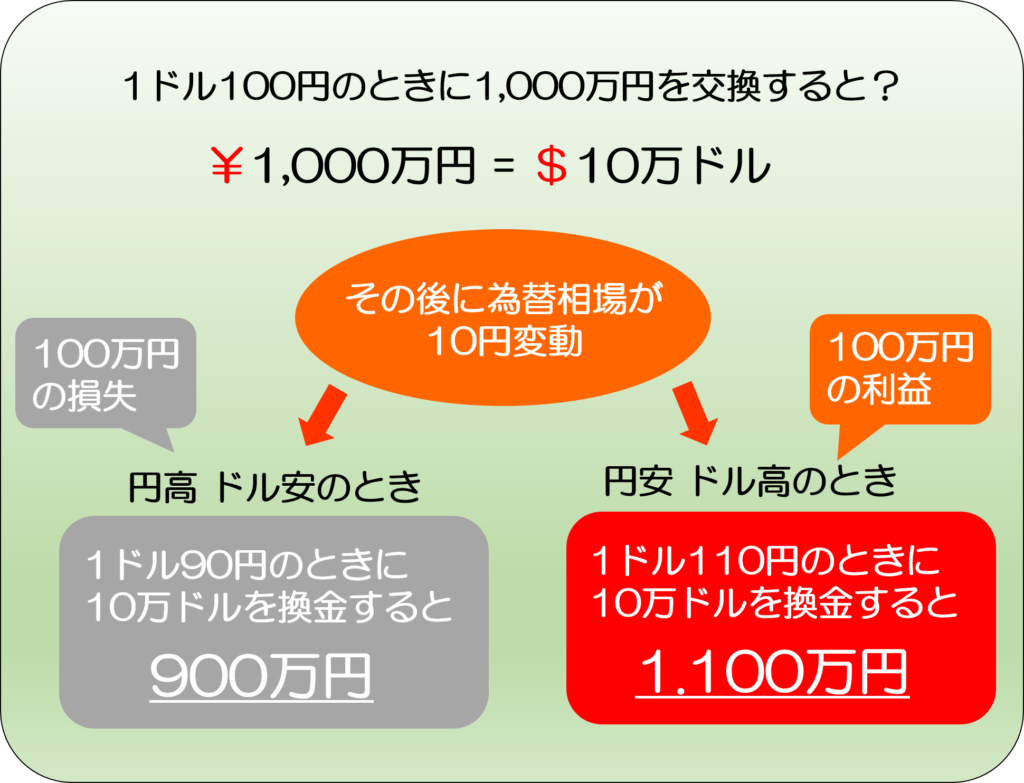

以下は、円を米ドルに換金し、その米ドルを後で再び日本円に換金する際のイメージです。

ご覧のように、為替レートが円高ドル安になると、日本円で受け取れる金額が少なくなっています。

逆に円安ドル高になれば、受け取れる日本円は増えます。

米ドル建て一時払い終身保険の場合、考えなければならないリスクは、円高ドル安になった場合の元本割れのリスクです。

解約して解約返戻金を日本円で受け取る時の為替レートが、加入時(保険料を払い込んだ時)よりも円高ドル安になっていると、元本自体が目減りしてしまうことは避けられません。

ただし、米ドル建て一時払い終身保険は利率が良く、長期間加入すればするほど、お金は増えていきます。

そこで、元本割れを防ぐためには、できるだけ長く加入し続けることをおすすめします。

そうすれば、元本自体が減ったとしても、増えた分のお金でその分をカバーして、さらに大きく増やすことができます。

このように、一時払い終身保険を貯蓄目的で活用する場合、円高ドル安のリスクに対処するため、加入期間をできるだけ長期間見ておくことをおすすめします。目安としては、最低でも10年です。

ちなみに、「為替リスク」は米ドル建て終身保険だけのものではありません。

あまり語られないことですが、円建ての一時払い終身保険にも「為替リスク」があります。

なかなか気づきにくいので、簡単に説明しておきます。

円建ての一時払い終身保険は、長期間加入し続けても、ほとんどお金は増えません。その反面、米ドル建ての一時払い終身保険と違い、為替相場の影響でお金が目減りするリスクはありません。

したがって、一見、リスクがないように見えます。

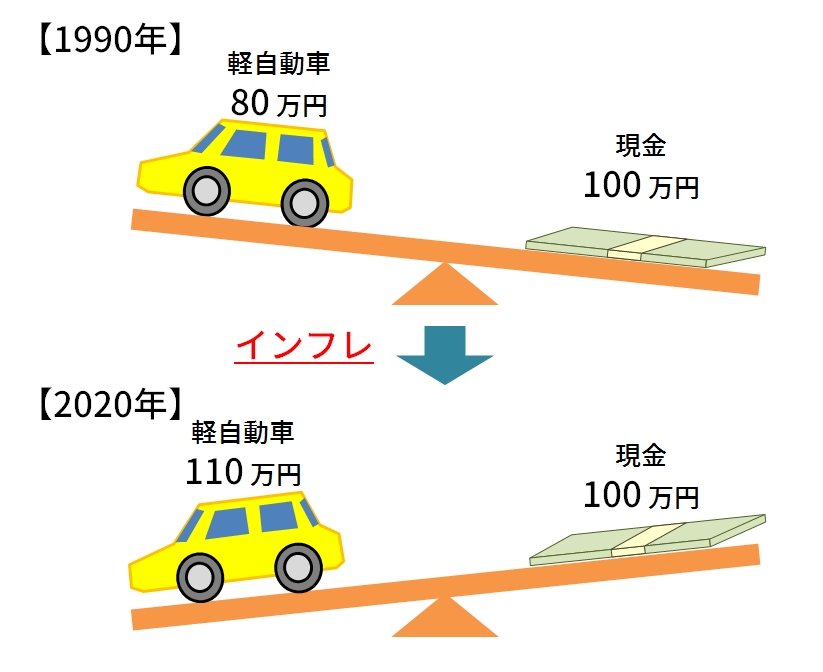

しかし、過去の物価の変動を振り返ってみると、実質的な目減りのリスクがあるのです。

たとえば、軽自動車の新車は1990年当時は80万円くらいで買えましたが、今は110万円くらいです(40%近くの値上がり)。

また、出岡編集長の行きつけの人気ラーメン店では、ラーメン1杯の値段が過去20年間で600円から750円に値上がりしたと言います(25%の値上がり)。

主な原因は、世界経済の中での円の価値が下落したからです。過去20~30年でこうだと、将来、今よりも円の価値が下落している可能性も考えられます。

これを「インフレリスク」と言います

このような、円の価値の下落による資産の目減りを予防するには、複数の通貨に資産を分散しておくことが有効です。

たとえば、日本円を米ドルの資産に変えて置いておけば、円安ドル高が進んだとしても、資産の実質的な価値は目減りしません。

その意味では、外貨で一定の資金を確保できる外貨建ての一時払い終身保険が役立ちます。

一時払い終身保険は、相続税対策、もしくは、お金を増やす目的で活用するものです。

相続税対策としては、相続税の節税、相続財産をめぐる争いの防止、相続税の納税資金の準備に役立ちます。

特に、米ドル建て一時払い終身保険は、効率よくお金を増やすのに役立ちます。ただし、円高ドル安によって元本自体が目減りしてしまうリスクもあります。それに対処するためには、できるだけ長期間、最低でも10年間は加入し続けることをおすすめします。

次のようなことでお悩みではありませんか?

・自分にピッタリの生命保険を選んで加入したい

・現在加入中の生命保険の内容で大丈夫か確認したい

・保険料を節約したい

・どんな生命保険に加入すればいいのか分からない

もしも、生命保険についてお悩みのことがあれば、どんなことでも構いませんので、お気軽にご相談ください。

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

終身保険は本来、万一があった場合の葬儀代や身辺整理代を家族に遺すために加入されるものですが、最近ではその貯蓄性が注目され、資産運用としても活用されることが多くなりました。 その中でも積立利率変動型終身保険は、市況に合わせて金利が変化するため、インフレ

生命保険を検討するときに、担当者から終身保険の提案を受けることがあると思います。 終身保険は「どういう目的で加入をするのか?」疑問を持つ人も多いのではないでしょうか? 終身保険は多くの活用方法があります。期間が限定される定期保険に比べ保険料が割

終身保険は数ある保険商品のなかでも、テレビCMなどでも宣伝され注目度の高い商品の1つです。 終身保険は一生涯の死亡保障がついている上に、掛け捨てではなく貯蓄性もある点が注目をあびる理由と言えます。 その一方で「終身保険は必要か」という議論がよく

一時払い終身保険とは、契約時に保険料を一括で支払うことが要求される終身保険です。 保険会社だけでなく銀行窓口などでもよくおすすめしている商品ですが、活用法については、あまりきちんと整理して説明されていないように思います。 そこで今回は、一時払い終身保険

終身保険で貯蓄をする方法がありますが、マイナス金利政策の影響で、せっかくお金を支払ってもあまりお金が貯まらない商品が増えてしまいました。 そんな中、これまで終身保険の活用法で鉄板とされてきたノウハウが、揺らぎつつあります。 貯蓄目的で終身保険を

近年、保険を資産運用に活用する人が増えています。 元々保険は万一の事があった時や、大きな病気に備えて加入するものですが、中には貯蓄性があるものもあり、将来の大きな出費や老後資金を積み立てるために活用することが可能です。 しかし、いざ積立に保険を

低解約返戻金型終身保険とは、保険料の支払い期間中の解約返戻金の返戻率を低く抑えてある終身保険です。その代わりに保険料が低く抑えられ、かつ、貯蓄性が高くなっています。 ただし、今日、日本政府がマイナス金利政策をとっているため、以前と比べて魅力は薄れてい

生命保険の中でも、終身保険は、一生涯保障が続き、かつ、貯蓄や税金対策といった活用法もあります。 「保障も一生涯、その上貯蓄としても使える」と聞くと、いいとこどりのメリットしかない保険というように捉えてしまいがちです。しかし、現実には、死亡保障の機能は

一時払い終身保険は生命保険の1つです。 しかし、テレビCMなどで広告されている一般的な生命保険とは特徴が大きく異なるため、どんな使い方をするのかなかなかイメージが湧かないものです。 ここでは、一時払い終身保険について、どんなメリットがあるかとい

終身保険とは、保険料が掛け捨てではなく、貯蓄性があるタイプの生命保険です。 死亡保障が一生涯続く上に、長く加入した後で適切なタイミングで解約すれば、解約返戻金という形で、保険料総額を超えるお金が戻ってくるというしくみになっています。 ただし、終