相続放棄とは?相続で借金を引き継がずに済む手続と注意点

- 2021年5月31日更新

親御さん等の相続に際して、故人に大きな借金等が判明した場合、引き継がずに済むよう、相続放棄を検討することになります。

相続放棄とは、文字通り、相続自体をなかったことにしてしまうことです。相続の対象となる人に大きな借金があって、自分自身がそれを背負いたくないような場合に有効な方法です。手続は非常に簡単です。

ただし、場合によってはできなくなってしまうこともあります。また、一度してしまうと撤回できません。さらに、相続人が変更になるなどの影響があります。その他、注意しなければならないことがあります。

この記事では、相続放棄について、どのようなことに注意すべきなのか、するとしたら何をすればよいのかといったことについてお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

- 航空機のリースの節税の仕組みとメリット・デメリットの全て - 2024年12月12日

- 養老保険で従業員の退職金を準備するメリット・デメリット - 2024年12月10日

- 養老保険の逆ハーフタックスプランは「節税」になるのか? - 2024年11月29日

目次

1. 相続放棄とは

一般に「相続」というと、「遺産を引き継ぐ」という漠然としたイメージがあると思います。しかし、相続で引き継ぐのはお金(預貯金)や不動産といったプラスの財産だけではありません。借金等のマイナスの財産も、全てひっくるめて引き継ぎます。

その結果、親御様が莫大な借金を背負っていたような場合、あなたが相続すると、その借金を自分のものとして返済しなければならなくなります。

この場合、遺産のうちプラスの財産で借金を完済できれば、自分の懐は痛まずにすみます。しかし、それができないとなると、自分自身の財産から持ち出しをしなければなりません。そこで、なんとか相続せずに済まないか、という場合の選択肢として有力なのが、相続放棄です。

相続放棄をすると、最初から相続人でなかったことになります。つまり、相続が起きた最初の時点から、プラスの財産もマイナスの財産(借金等)も、一切引き継ぎません。

2. 相続放棄の手続「申述」は非常に簡単

相続放棄の手続は、家庭裁判所への「申述」です。「申し述べる」という言葉のとおり、非常に簡単で、書式も裁判所のHPでダウンロードすることができます。

なお、記載例もダウンロードできます。

相続放棄の手続が簡単なものである理由は、相続放棄をしたい人が一刻も早く負の遺産から解放されるようにしてあげるためです。

3. 相続放棄を行ううえでの注意点

相続放棄は簡単な手続でできますが、その反面、以下のような4つの注意点があります。

- 相続放棄してしまうと撤回できない

- 相続発生に気づいてから3か月過ぎると相続放棄できなくなる

- 3か月以内でも対応次第では相続放棄できなくなる

- 相続放棄により新たに相続人になる人への配慮が必要

それぞれについて説明します。

なお、遺産を遺す人、つまり相続される人を「被相続人」と言います。「相続人」と紛らわしいですが、真逆の意味なので、必ず押えておいてください。

3.1. 相続放棄してしまうと撤回できない

相続放棄は、いったん申述が家庭裁判所に受理されると撤回できません。これは、相続放棄の効果が最初から相続人でなくなるという強力なものなので、その分、後で撤回を認めてしまうとややこしいことになるおそれが大きいからです。

ただし、脅されたり(強迫)だまされたり(詐欺)した場合には、「取消」ができます。撤回と取消の違いの説明は長くなるので割愛します。ここでは単に呼び名の違いくらいに思っていただければけっこうです。

3.2. 相続発生に気づいてから3か月を過ぎると相続放棄できなくなる

3.2.1. 3か月の「熟慮期間」内にする必要がある

相続放棄ができる期間は限られています。相続が始まったこと、つまり、被相続人がこの世を去ったことに気付いてから3か月以内に相続放棄しないと、その後は認められません。この3か月間を「熟慮期間」と言います。熟慮期間を過ぎると、相続を認めたとみなされます(法定単純承認)。

これは、相続放棄の効果が強力なので、するかしないか早く確定しないと、後々他の相続人等が迷惑するからです。

3.2.2. 3か月の熟慮期間のスタート時点を遅らせてもらうことはほぼ不可能

では、たとえば、被相続人の借金等が相続開始の時にはあると分からず、後で発覚したような場合はどうでしょうか。この場合、せめて、熟慮期間の3か月のスタートを、借金が発覚した時点に遅らせることができないでしょうか。

この点について、法律はいっさい例外を認めていません。なぜなら、相続が始まったことが分かったらふつう、すぐに被相続人の財産や借金等の有無を調べるものだからです。きちんと調べれば、多額の借金を見過ごすことは考えにくいでしょう。

ただし、そうはいっても、人にはそれぞれ事情があります。場合によっては、3か月の熟慮期間内に借金を見つけろというのが酷なこともあるかも知れません。そこで、最高裁判所の判例は、非常に厳しい条件のもとで例外的に救済される可能性を認めています。つまり、熟慮期間のスタートを、借金に気付いた時点まで遅らせることもありうるということです。

判例が示した例外の基準は以下の通りです(最判昭和59年4月27日)。

- 相続財産が全くないと信じていた

- 被相続人と疎遠だったりして、相続財産をきちんと調査するのを期待できなかった

しかし、この条件は厳しく、満たすのはきわめて難しいでしょう。実際に、この判例の事案でも、結論として、例外は認められていません。したがって、被相続人の遺産がどうなっているのかは、慎重の上にも慎重に調べることをおすすめします。

3.2.3. どうしても3か月の熟慮期間内に判断するのが難しければ「期間伸長の申立て」を

そうはいっても、3か月の熟慮期間内に相続財産の状況を把握しきれない場合もあるでしょう。その場合には、家庭裁判所に対して、熟慮期間を延長してほしいと言うことができます。「相続の承認又は放棄の期間の伸長の申立て」といい、これが認められれば、熟慮期間が延長されます。

3.3. 3か月以内でも態度しだいでは相続放棄ができなくなる場合がある

上述の通り、相続放棄は原則として3か月の「熟慮期間」にすれば良いことになっています。しかし、場合によっては、3か月以内でも、相続を承認したとみなされてしまうことがあります。そうすると、相続放棄ができなくなってしまいます。以下の2つのケースです。これらも「法定単純承認」の一種です。

- 相続財産を一部でも売ったりあげたりした場合

- 相続財産を隠したり消費したりした場合

3.3.1. 相続財産を一部でも売ったりあげたりした場合(処分)

相続財産をたとえ一部であっても処分、つまり他人に売ったりあげたりすると、相続を承認したとみなされ、相続放棄ができなくなります。

財産を人に売ったりあげたりすることは、その財産の持ち主でなければできないような行為です。これらの行為をしたということは、「自分の財産として認めた=その財産を相続したと認めた」とみなされるのです。

3.3.2. 相続財産を隠したり消費したりした場合

相続財産を隠したり消費したりした場合は、相続放棄をした後であっても、相続を承認したとみなされ、相続放棄がなかったことにされてしまいます。なぜなら、相続財産を勝手に隠したり消費したりした人に相続放棄を認めると、相続の法制度自体が成り立たなくなってしまうからです。

3.4. 相続放棄により新たに相続人になる人への配慮が必要

相続放棄をすると、自分以外に同じ順位の相続人がいなければ、他の順位の人が新たに相続人に昇格することになります。

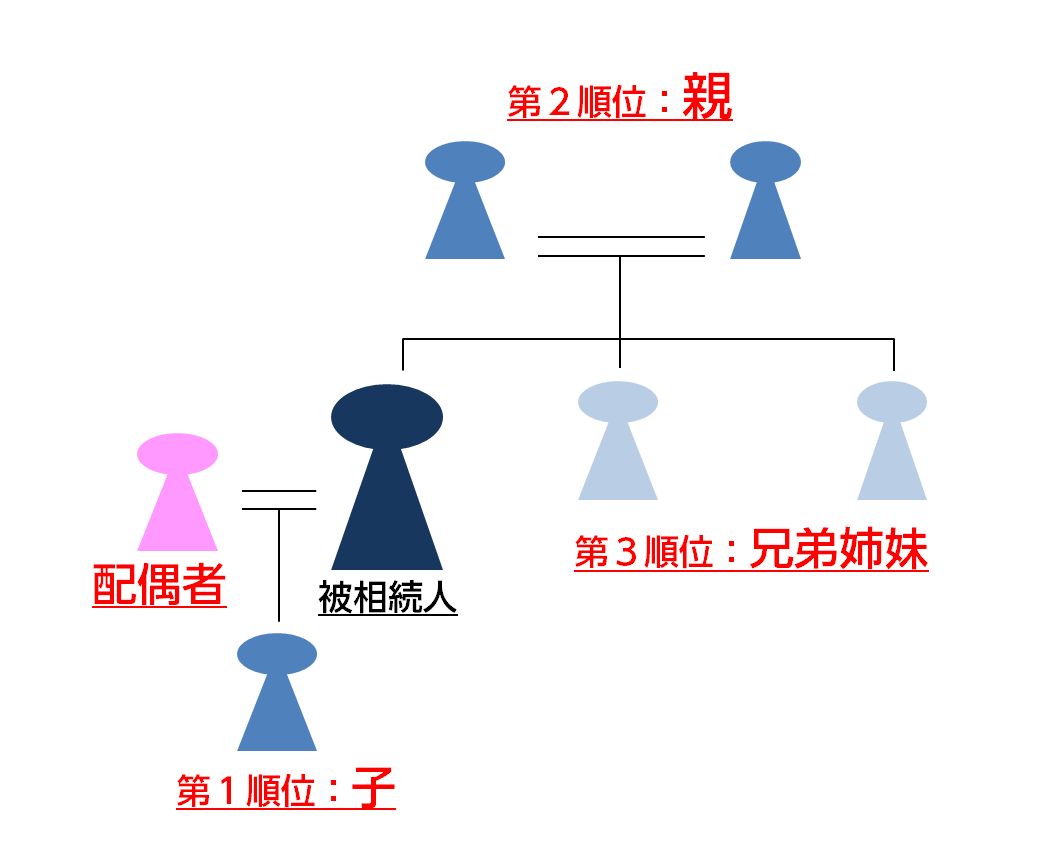

配偶者は常に相続人になりますが、それ以外の親族は、

- 子(養子、婚外子も含む)

- 親

- 兄弟姉妹

の順に相続人になります。詳しくは、「相続の順位|遺言作成のため絶対に押さえたい4つのパターン」をご覧ください。

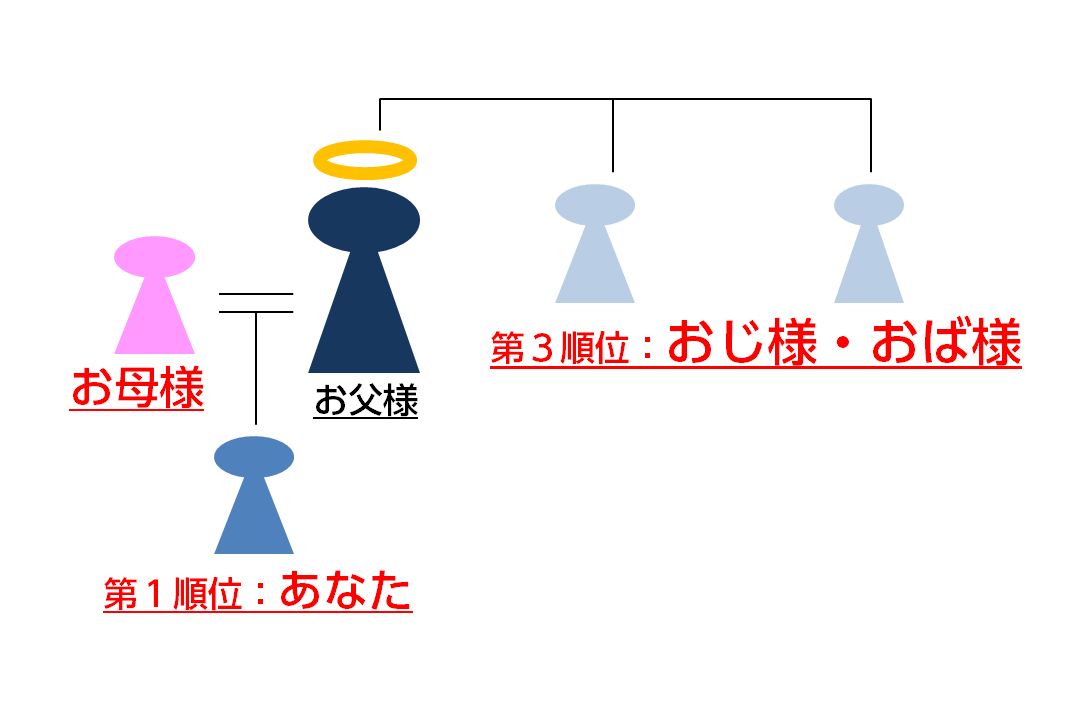

たとえば、あなたが一人っ子で、ご両親とおじ様・おば様がいて、祖父母は既にこの世にいなかったとします。

もし、お父様の相続の時に、あなた(第1順位)が相続放棄をすると、一人っ子なので他に同順位の相続人がいなくなります。また、第2順位の祖父母はすでにこの世を去っています。その結果、第3順位のおじ様、おば様が相続人に昇格します。

こうなると、おじ様・おば様は、お父様の借金等を引き継ぐことになります。この場合、相続放棄をする前に何の説明もないと、いきなり相続人になってしまったおじ様・おば様は「一体どうなってるの?」ということになります。おじ様・おば様は借金を引き継ぎたくなければ相続放棄すれば良いのですが、そうはいっても、事前に心の準備ができているのとできていないのとでは大違いです。

したがって、もし、あなたが相続放棄をしたい場合に同順位の相続人がいなかったら、新たに相続人になる人に事前に事情を説明するなどしておくべきでしょう。

4.「相続放棄は気が引ける」という場合、「限定承認」に要注意!

4.1. 相続放棄するのは気が進まない場合は「単純承認」か「限定承認」がある

相続放棄は、被相続人の借金を免れるためのものです。しかし、中には、貸主の人に悪いから等の理由で、相続放棄をすることに抵抗があるという方もいらっしゃいます。あるいは、「せめて、支払える範囲で支払いたい」という方もいらっしゃるかも知れません。

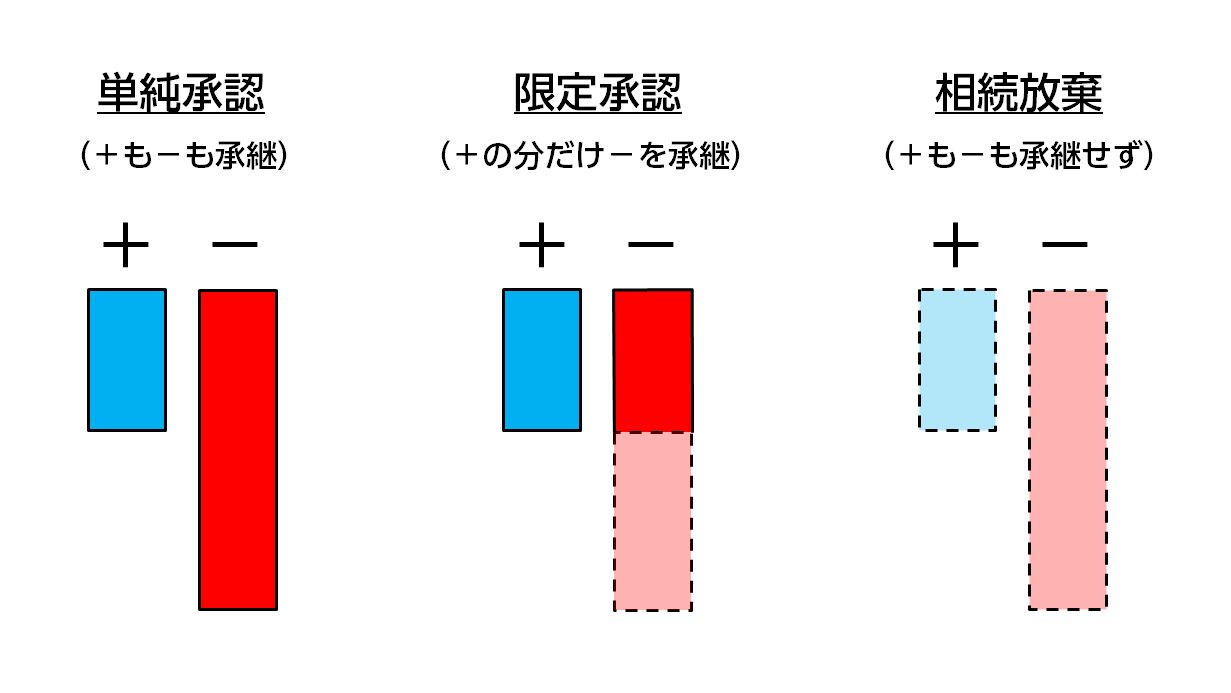

そのような場合は、以下の2つの手段のいずれかをとることが考えられます。

- 相続放棄をせずにそのまま相続を受け入れる(単純承認)

- プラスの財産の範囲で借金を引き受ける(限定承認)

それぞれのイメージを比較すると下図のようになります。

4.2. 限定承認の2つのデメリット

上の図を見て比較すると、一見、限定承認をするのが最も道徳にかなっているような気がすると思います。ただ、限定承認には大きなデメリットが2つあります。

- 限定承認は相続人全員でしなければならない

- 限定承認をすると所得税の負担が生じる(みなし譲渡所得課税)

ですので、相続放棄をするのは気が引けるからと言って、限定承認をすれば良いということにはならないのです。

以下、説明します。

4.2.1. 限定承認は相続人全員でしなければならない

まず、限定承認をする場合、相続人全員がそろってしなければならないことになっています。なぜなら、相続財産のプラスの財産とマイナスの財産は全体として計算されるものだからです。財産全体で考える以上、一部の人についてだけ限定承認を認めることは無理です。

なので、もしあなたが「借金を払える範囲で払おうよ、それが人の道だと思うよ」と限定承認を希望しても、他の人がイヤだと言えば認められないのです。

4.2.2. 限定承認をすると所得税の負担が生じる(みなし譲渡所得課税)

ここからは、所得税法の知識がからんでくるややこしい話になります。詳しくは「みなし譲渡所得|利益がないのに税金を取られる理由と注意点」をご覧いただくとして、ここでは、できるだけシンプルに噛み砕いて説明します。

ただし、そもそもが難しくてなかなかイメージしにくい話です。なので、とりあえず読み飛ばしていただいても結構です。ただし、実際に限定承認をすべきかどうか判断する時には避けて通れない話なので、税理士等の専門家に相談していただくことをおすすめします。

■前提として必要となる所得税の知識(譲渡所得の計算)

前提として、まず、「譲渡所得」の所得税について説明します。所得税とは、ここでは、個人が財産上の利益を得た場合に課税されるものだと思っていただければけっこうです。

財産を他人に売った場合の利益(売った代金-仕入れ値)は「譲渡所得」と扱われ、所得税が課税されます。

以下の説明を理解する上では、このことをひとまず押さえておいてください。

■限定承認をすると、被相続人がプラスの財産を借金の貸主にタダであげたとみなされる

限定承認をすると、被相続人が相続発生時、つまりこの世を去ると同時に、プラスの財産をタダで貸主にあげたとみなされます。

■財産をタダで人にあげると、適正価格で売ったとみなされ所得税が課税される

所得税法では、この場合、被相続人がこの世を去る時にプラスの財産を適正な値段で売って、その後で買主から代金を返してもらったと扱われます。つまり、いったんプラスの財産を売って利益を得たとみなされてしまうのです。

したがって、

(売った代金 - 仕入れ値)

の額が譲渡所得となり、所得税が課税されるのです。

なお、ここでいう「仕入れ値」は、プラスの財産を手に入れた時の原価です。つまり、遺産の中に不動産や株式といった財産が含まれていて、購入した当時よりも相続時の方が大きく値上がりしていたような場合は、多額の所得税がかかってしまう可能性があります。

■限定承認をすると、被相続人に所得税がかかり、それを相続人が支払うハメになる

以上、まとめると、あなた(相続人)が限定承認をすると、被相続人はこの世を去ると同時にプラスの財産を適正価格で売ったとみなされ、所得税の納税義務を負うことになります。

そして、あなたが被相続人の代わりに所得税を納税しなければならなくなるのです。

なお、被相続人の代わりに所得税を納税するには、「準確定申告」と言って、相続開始を知った日の翌日から4か月以内の間に確定申告の手続をしなければなりません。

このように、限定承認にはデメリットがあり、「相続放棄したくないから限定承認する」ということには直ちにはならないのです。

まとめ

相続放棄は、最初から相続をなかったことにできる方法です。親御様等の被相続人が多額の借金を抱えていてプラスの財産でまかないきれないようなケースで活用されます。手続は簡単で、家庭裁判所への「申述」をすれば済みます。

ただ、相続発生を知ってから3か月以内にしなければなりません。また、3か月以内であっても、相続財産を処分したり消費したりしてしまうと、相続放棄はできなくなります。

なお、プラスの財産の範囲内で借金を引き継ぐという「限定承認」という方法もあります。しかし、相続人全員でしなければなりません。また、被相続人の代わりに所得税(譲渡所得)の納税をしなければならない可能性があることを考えると、相続放棄を選んだ方がベターなケースが多いです。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

事業承継の成否は「株価」で決まる!自社株評価を下げて後継者に資産を渡す7つのスキーム完全版

「創業以来、無我夢中で会社を大きくしてきた。おかげで利益も積み上がり、財務内容は盤石だ」経営者として、これほど誇らしいことはありません。しかし、こと「事業承継」という局面においては、その優良な財務内容が、逆に会社を存続の危機に追い込む「凶器」となり得ること

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

相続税が払えず自己破産?滞納が急増する理由と回避するための生前対策

「相続」は、誰の身にも起こりうる、人生の重要な節目です。 親から大切な財産を受け継ぐ一方で、多くの人が直面するのが「相続税」の問題です。 近年、この相続税を納付できずに「滞納」してしまうケースが年々増加しており、その額は年間400億円を超え、過去最高を更新

-

家族間売買に潜む「みなし贈与」の罠とは?適正価格の算出と贈与税リスクを回避する資産防衛術

親から子へ、あるいは知人間で、不動産や高価な資産を譲り渡す際、「家族なんだから安く譲ってあげたい」「友人価格で安く売ってあげよう」と考えるのは、人情として極めて自然なことです。 しかし、税務の世界においては、この「良かれと思って安くする」行為が、思わ

-

資産管理会社を作って大幅節税する仕組みとは?富裕層が実践する「プライベートカンパニー」活用の秘訣

「富裕層やオーナー経営者は、なぜわざわざ資産管理会社(プライベートカンパニー)を作るのか?」「個人の資産なのだから、個人で管理すれば十分ではないか?」 多くの人が疑問に思うこの点ですが、実はそこには税制上の明確な理由があります。個人と法人では、適用さ

-

相続税の税務調査にAI導入|申告漏れが見抜かれる仕組みと私たちにできる対策

「うちにはそんなに財産はないから、相続税は関係ない」「現金で少しずつ贈与しておけば、税務署には分からないだろう」もし、あなたがそのようにお考えであれば、その認識はもはや通用しない時代になったことを知っておく必要があります。相続税の税務調査にAI(人工知能)

-

不動産売却・相続の節税対策|3,000万円控除と小規模宅地等の特例を解説

不動産は、人生で最も大きな買い物であると同時に、売却や相続の際には、最も大きな税負担を生む可能性のある資産でもあります。 「家を売却したら、思っていた以上に税金がかかって手取りが減ってしまった」 「実家を相続したら、相続税が払えなくて困った」

-

相続税の追徴課税が急増中!国税AIに見抜かれる「申告漏れ」の真実と対策

「自分にはまだ早い」「うちはそんなに資産がないから大丈夫」相続税について、そのように考えてはいませんか?しかし、国税庁の発表によると、相続税の税務調査が行われた案件のうち、なんと85%以上で申告漏れなどの不備が指摘され、追徴課税が発生しています。 こ