経営者・役員の方は、退職金を受け取る時に会社の損金にするにはどうすればいいのか、気になることと思います。

役員退職金は損金に算入できる額の上限が決まっています。

また、決められた手続を踏まないと、そもそも損金として認められないリスクがあります。

しかも、意外と見落としがちですが、役員退職金を損金に算入できるタイミングも重要です。なぜなら、退職金を支給する年度には大きな損金が計上されます。もし、その年度の営業利益が大きければ、赤字のリスクを防ぐことができます。しかも、経常利益を抑えることができ節税にもなります。

この記事では、役員退職金を損金として処理する上で押さえておきたい4つのポイント、「損金にいくらまで算入できるか」、「手続」、「損金に算入できるタイミング」「役員退職金規程」に関し、必ず押さえておいていただきたいことを分かりやすく説明します。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.役員退職金はいくらまで損金算入できるか

数億円の支給も可能!節税効果絶大の役員退職金の効果的な活用方法

1.1.金額は自由だが損金算入は制限されている

まず、役員退職金を支出したらいくら損金にできるかという話をします。

よく誤解されていることですが、役員退職金の額自体には法的な縛りはありません。いくら支給しても、それは会社の意思決定の問題です。オーナー企業であれば、「●●円支給する」という内容の株主総会議事録を作れば良いだけです。

しかし、それと、会社の損金にできるかは別の問題です。税務上は、損金に算入できる額が限られています。

なぜかというと、そうしないと、本来ならば税金を支払った後で利益から配当金として役員に支給すべきなのに、「役員退職金」の名目で損金にされてしまうおそれがあるからです。

特に、家族以外の人が経営に携わっていたり、従業員をある程度の数雇っていたりする場合には、損金算入限度額の範囲内にとどめておくのが無難です。そうしないと「会社の私物化」と言われてしまうリスクがあるからです。

そして、もし全額を損金処理したいのであれば、損金算入限度額についてのルールを押さえておかなければなりません。

1.2.最重要なのは、同業・同規模の他社より高すぎないこと

法令によれば、会社が役員退職金を支給した場合、「不相当に高額な部分の金額」は損金に算入できないことになっています。そして、その具体的な基準としては

- 役員が会社で何年働いたか

- 退職してきっぱり引退するか、「院政」を敷くか

- 同じ業種・同じくらいの規模の会社ではいくら支払われているか

- その役員が会社にどの程度貢献したか

等を総合的に考えて判断することになっています。

こう書くと、かなりややこしく感じられてしまうと思います。しかし、これら全てが同じくらい決定的なわけではありません。

この中で最重要なのは、「3.同じ業種・同じくらいの規模の会社ではいくら支払われているか」です。

どういうことかというと、「1.役員が会社で何年働いたか」と「4.その役員が会社にどの程度貢献したか」というのはほぼイコールと言って良いし、在任年数はすぐ分かります。また、「2.退職してきっぱり引退するか、『院政』を敷くか」というのは不透明です。つまり、後継者が頼りないことが分かってすぐに現役復帰せざるをえないことだってありえます。そんなことは退職する時は知りようがありません。

したがって、最も決定的で、注意が必要なのは、「3.同じ業種・同じくらいの規模の会社ではいくら支払われているか」なのです。

1.3.基本は「功績倍率法」で計算する

一つの方法が、同じ地域の同業種・同程度の規模の他社の役員退職金の額を参考にすることです。これができればベストです。

ただし、ちょうどいい規模の同業他社が周囲にあるとは限りません。

そこで、よく用いられるのが、「功績倍率法」です。

通常、以下の計算で決定します。

最終報酬月額 × 役員在任年数 × 功績倍率=役員退職金

在任年数

まず、「在任年数」を計算に入れるのは、会社を維持・発展させるために一生懸命に働いてきたという重要な目安の一つだからです。

功績倍率

次に、「功績倍率」です。これは、役位が偉くなるほど高くなります。なぜなら、役位が上がれば経営に対して負う責任が大きくなるからです。

功績倍率の例は以下の通りです。

- 社長 3.0

- 専務 2.5

- 常務 2.5

- 取締役 2.0

- 監査役 2.0

以下の例で計算してみましょう。

- 役職:代表取締役社長

- 在職期間:25年

- 最終報酬月額:100万円

- 功績倍率:3倍

100万円×25年×3倍=7500万円となります。

1.4.他と比べて高すぎなければOK

ただし、この計算式が絶対というわけではありません。

たとえば、最終の報酬月額を働き盛りの頃よりも低く抑えてある場合など、厳密にこの計算式を使うと退職金の額が極端に低くなってしまうようなケースも考えられます。

そこで、実際には、そういったケースで30%程度の「功労加算」が行われることがあります。

また、あくまでも、税務署が目を光らせているポイントは、同じ地域の他の同業・同規模の会社と比べて高すぎないかということです。

功績倍率法の計算はそれを判断するための重要な材料ではありますが、必ずしも絶対視されているわけではないということです。

2.役員退職金を支払うための手続

役員退職金を損金に算入するには、きちんと法律の手続にのっとって支給しなければなりません。

会社法上、役員退職金を支払うためには、株主総会の決議が必要です。オーナー企業で株主が1人しかいない場合でも、形式だけでも株主総会を開き、決議内容を議事録に記載して残しておく必要があります。

そうしないと、会社法上違法な支出になってしまい、損金算入が認められません。

株主総会決議では、原則として、金額・計算方法について具体的に決める必要があります。

ただし、例外もあります。取締役会が設置されている会社の場合、株主総会決議で総額だけ決めて、誰にいくら支払うかの決定を取締役会の決議に任せることができます。

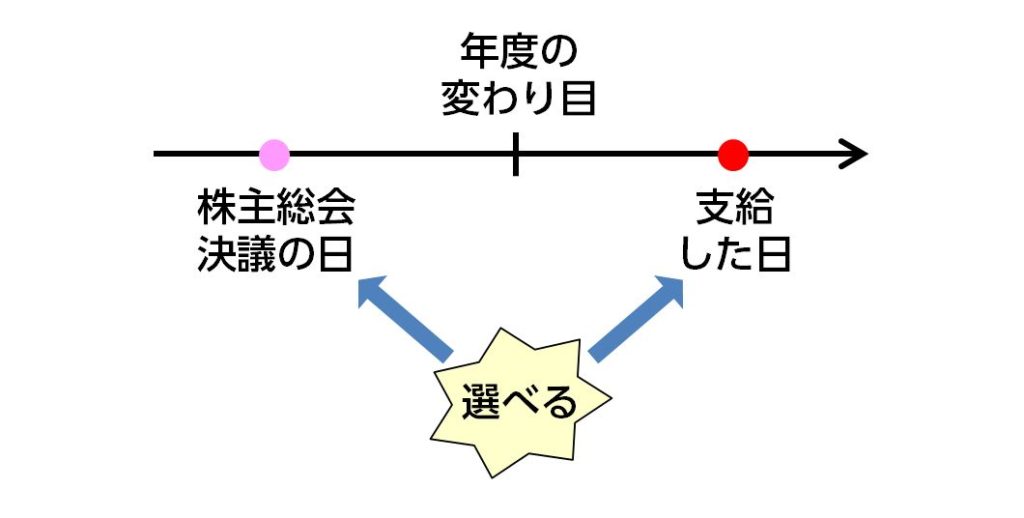

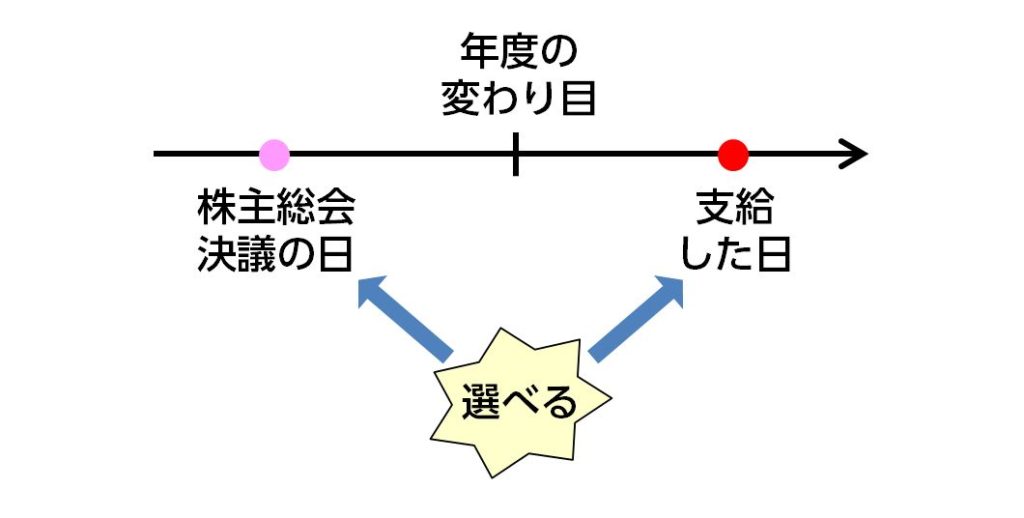

3.役員退職金の損金算入のタイミングは選べる

見落としがちなことですが、役員退職金の損金算入のタイミングは選ぶことができます。

具体的には以下の2つのどちらかです。

- 役員退職金を決める株主総会の決議をした事業年度

- 会社が役員退職金を実際に支払った事業年度

これを知っておけば、損益のタイミングをうまく調節するのに役に立ちます。

たとえば、今期は利益が少なそうだが次の年度はある程度出そうだといった場合、今期のうちに株主総会決議で退職金を決めておき、次の年度に支給すれば、次年度の損金にできます。その結果、次の年度の節税につながります。

4.退職金規程を定めておく

中小企業では、役員退職金規程を作成していないことも多いのですが、規程があった方が有利な場合が多いです。

なので、あらかじめ役員退職金規程を作成しておくことをおすすめします。

それによって以下の3つの効果があります。

- 退職金額の算定根拠が明確になる

- 税務上のリスクを回避できる

- 死亡退職金に関するトラブルを回避できる

4.1.退職金額の算定根拠の明確化

役員退職金規程に「功績倍率法」などの算定根拠を明記しておくことで、支給額についての基準が明確になります。

4.2.税務上のリスクの回避

役員退職金規程に定めたルール通りに支給することになるので、税務調査の際に指摘を受けたり、損金算入が否認されたりするリスクを避けることができます。

4.3.死亡退職金に関するトラブル回避

死亡退職金がどの遺族に支払われるかを明確にしておくことで、相続人同士の争いを避けることができます。

以下に退職金規程のサンプルを記載しておきますので参考にしてください。

【退職金規程サンプル】

第1条(目的)

この規程は○○株式会社の取締役及び監査役が退任したときに支給する退職金について定める。

第2条(退職金の決定)

役員の退職金の支給は本規定に基づき取締役会の決議を経て株主総会において決議する。また、監査役への退職金の決議は監査役会の承認を得るものとする。

第3条(退職金の計算)

役員の退職金は次の計算式により算出する。

最終報酬月額×役員在任年数×功績倍率

計算において在任年数に1年未満の端数があるときは月割り計算とする。ただし、1ヶ月未満は1ヶ月に切り上げる

第4条(功績倍率)

第3条の計算における功績倍率は以下のとおりとする。

- 代表取締役 3.0倍

- 専務取締役 2.5倍

- 常務取締役 2.5倍

- 取締役 2.0倍

- 監査役 2.0倍

第5条(非常勤機関)

役員非常勤機関は退職金を計算する際の役員在任年数から除く。

第6条(退職金の増減)

役員在任中、特に功労があった者については、第3条により計算した金額に30%の範囲内の金額を加算することがある。

第7条(退職金の減額)

故意または重大な過失等により会社に損害を与えた、または名誉を傷つけた者については、退職金の額を減額することがある。

第8条(退職金の支給時期)

退職金の支給時期は株主総会直後の取締役会での決議後2か月以内とするが、株主総会前であってもこの規程に従い取締役会で決議された場合は、決議後2か月内に取締役会の責任で仮払いすることがある。

第9条(死亡時の取り扱い)

役員が死亡したときは、本規程に基づき退職金算出し、これを法定相続人に対して相続分に応じて支払うものとする。

第10条(弔慰金)

死亡役員の遺族に対しては、役員退職金とは別に以下の算出した金額を弔慰金として支給する。

- 業務上の死亡 最終報酬月額×36

- 業務外の死亡 最終報酬月額×6

(付則)

本規程は〇〇年○月○日より実施する。

まとめ

役員退職金を損金として処理するのに必要な4つのポイント、すなわち「役員退職金を損金に算入できる限度額」「役員退職金を支払うための手続」「役員退職金を損金算入できるタイミング」「退職金規程の作成」についてお伝えしてきました。

いずれも、きちんと押さえておかないと、損金算入が認められなかったり、退職金を支給する意味が損なわれてしまったりします。

最低限、この記事で説明した内容をきちんと押さえておき、役立てていただきたいと思います。