弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

あなたは、事業用資産について、ファイナンスリースの活用をお考えになっていることと思います。

ただ、どんなメリットがあるのか、会計処理はどうなっているのか、よく分からないのではないでしょうか。

ファイナンスリースは、一応は物件をお金で借りるという形をとっているが、実質は分割払い購入と同じものを言います。金融の手段として便利なので、広く行われています。

ただし、「所有権移転ファイナンスリース」と「所有権移転外ファイナンスリース」の2つのタイプがあり、区別がよくわからなくなっています。また、会計処理の違いについても、若干イメージしにくいところがあります。

そこで今回は、ファイナンスリースについて、基本的なしくみと、これを事業活動に活用するメリット、経理処理のポイントを分かりやすくお伝えします。

資産防衛の教科書編集部

最新記事 by 資産防衛の教科書編集部 (全て見る)

目次

はじめに、ファイナンスリースとは何なのかイメージしやすいように説明します。

オフィスのコピー機やパソコンのリースを思い浮かべてください。リースが終わった後、返さず、そのまま使い続けていることがあると思います。

一応は「お金を払って借りた」という形をとっていますが、実態は分割払いで購入しているのと同じですよね。これが、ファイナンスリースなのです。

ファイナンスリースが実質的に分割払い購入と同じだとすると、あえて「借りる」という形式をとることのメリットは何でしょうか。

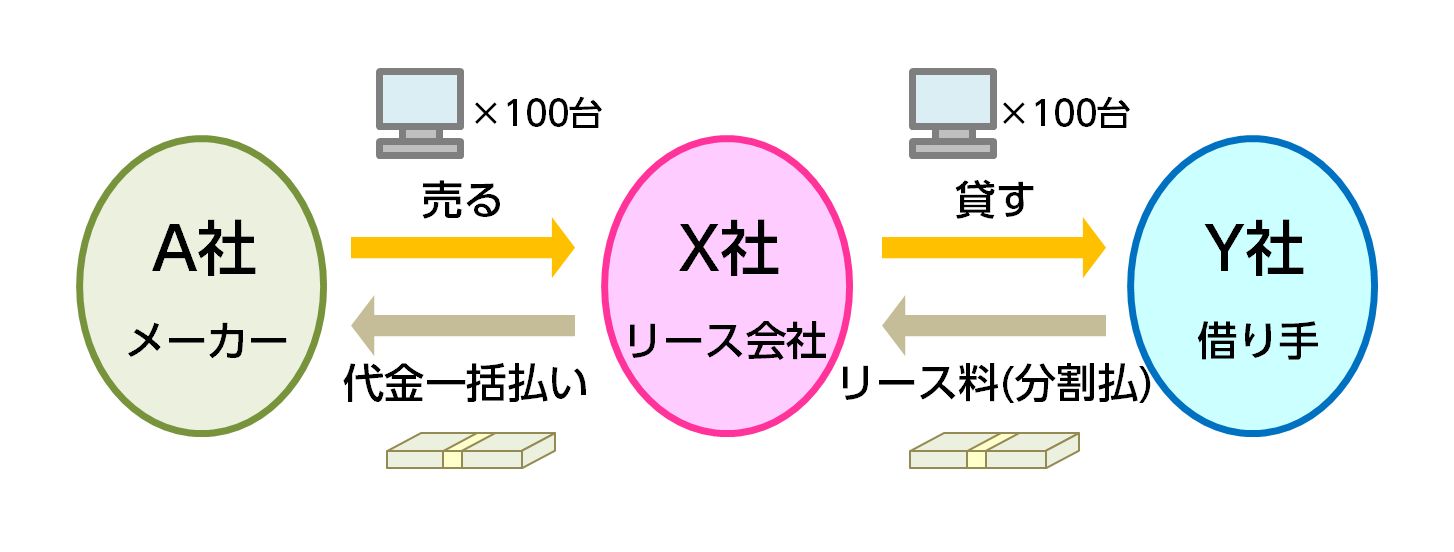

以下の図をご覧ください。A社のパソコン100台をX社が購入し、Y社にリースに出すとします。

まず、もし、ファイナンスリースというしくみがなかったら、どうなるか想像してみましょう。

Y社が一括払いで購入できるキャッシュが用意できない場合、Y社がX社を介さずにA社から分割払い購入することは実際問題として非常に難しいです。

どういうことかというと、A社の立場に立ってみれば分かります。

A社は、もしY社に分割払いで売ってパソコンを引き渡してしまうと、後でY社が倒産したり代金を踏み倒したりするリスクを負うことになります。なので、ふつう、A社はそういうリスクを負ってまでY社に売りませんよね。

では、Y社が銀行等から借入をして一括購入するのはどうかというと、融資を受けるのは審査があったり担保を立てなければならなかったりとめんどうです。

そこで、金融の手段として有効なのが、ファイナンスリースです。

Y社がA社から直接購入するのではなく、間にリース業者のX社が入ったらどうなるか考えてみましょう。

X社がA社からパソコンを一括購入し、Y社に貸してお金をとるという形をとったらどうでしょうか。もう一度、図をご覧ください。

ファイナンスリースを利用すれば、

ということになります。

このように、ファイナンスリースというしくみによって、A社・X社・Y社いずれにもメリットを得られるのです。

ファイナンスリースと認められるには以下の2つの条件をみたす必要があります。

まず、買ったのならば後で解約は基本的に認められません。

また、分割払い購入すると、代金総額は、一括払いよりも高くなります。

この2つの条件をいずれもみたすのがファイナンスリースです。そして、これらの条件をみたさない本来の意味での貸し借りのリースを、オペレーティングリースと言います。

オペレーティングリースについては、詳しくは「オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット」をご覧ください。

なお、最近では、法人の節税対策・決算対策として、オペレーティングリースのしくみを活用した節税法が活用されるようになってきています。興味のある方は、詳しくは、「オペレーティングリースによる計画納税のしくみ・メリットと選び方のポイント」をご覧ください。また、決算対策一般については『中小企業の決算対策|厳選重要10のテクニックと5つの落とし穴【2021年~2022年最新改訂版】』をご覧ください。

そして、ファイナンスリースは、さらに2つに分かれます。

まず、所有権移転ファイナンスリースです。

ファイナンスリースは、実質分割払い購入と同じものです。そして、ふつう、分割払い購入の場合は、必ずいつかは物件の所有権が買い手(リースで言えば借り手)に移ります。

このノーマルなファイナンスリースを、「所有権移転ファイナンスリース」と言うのです。

しかし、やっかいなことに、「実質分割払い購入なのに、借り手に物件の所有権が移らない」というものがあります。これが「所有権移転外ファイナンスリース」です。

たとえば、社用車や工場内の工作機械といった物件を長期間リースで借りるケースをイメージしてください。

こういった長期にわたり独占して利用するリースだと、最終的に物件の所有権を得られず返さなければならないとしても、貸し手がその後に他に貸したり売ったりすることは困難です。

したがって、実態は購入して使っているのと同じことになります。また、リース料の総額も非常に高額になります。

このように所有権は移転しなくても、実際上は分割払い購入と同じと言えるケースを、所有権移転外ファイナンスリースと言います。

以下、「所有権移転ファイナンスリース」と「所有権移転外ファイナンスリース」のそれぞれについて説明していきます。

所有権移転ファイナンスリースは、実質分割払い購入で、かつ、物件の所有権が買い手に移るものです。

そして、ファイナンスリースにあたるかの判断基準は、以下の3つのいずれかをみたすことです。

これらのいずれかにあたれば、所有権移転ファイナンスリースにあたります。逆に言うと、これをみたさないファイナンスリースが、所有権移転外ファイナンスリースです。

所有権移転ファイナンスリースの借り手の経理処理の扱いは、借入をして分割払い購入する場合と同じです。

以下の条件で見てみましょう。

まず、リース物件(リース資産)の価格が資産計上され、それと同額の「リース債務」という負債が増加します。

そして、リース料を払う段階では、分割払いでいう代金債務にあたる「リース債務」という負債が減少し、同時に利息にあたる「支払利息」という費用が発生します。そして、その分、「現金・預金」という資産が減少します。

リース債務100万円、支払利息年20万円とすると、以下の通りになります。

所有権移転ファイナンスリースでは、これ以外に、リース資産について減価償却費が発生します。減価償却の方法は、早期に大きな額を償却できる「定率法」がおすすめです。

詳しくは「減価償却とは?節税と資金繰りで圧倒的に得するための基礎知識」をご覧ください。

所有権移転外ファイナンスリースは、以下の3つの条件(所有権移転ファイナンスリースの条件)をいずれもみたさないものです。

では、所有権移転外ファイナンスリースの経理処理はどのようになっているでしょうか。原則と例外がありややこしいですが、なるべく瑣末な点に立ち入らず、整理してお伝えします。

所有権移転外ファイナンスリースのリース開始時・リース料支払時の経理処理については、原則として、所有権移転ファイナンスリースと同じです。

まず、「リース資産」の価格が資産計上され、同額の「リース債務」という負債が増加します。

リース料を払う段階では、分割払いでいう代金債務にあたる「リース債務」という負債が減少し、同時に利息にあたる「支払利息」という費用が発生します。そして、その分、「現金・預金」という資産が減少します。

所有権移転外ファイナンスリースも、実質的に分割払い購入と同じ扱いがされますので、リース資産について減価償却が発生します。ただし、所有権移転ファイナンスリースと違い、「リース期間定額法」という方法が用いられます。

これは、リース期間を通じて同じ額ずつ償却するものです。

詳しくは、「リース資産の減価償却|リースによる節税のための基礎知識」をご覧ください。

以上が所有権移転外ファイナンスリースの経理処理の原則ですが、中小企業の場合は例外が認められています。

以下の条件のいずれかをみたす場合、ふつうの「賃貸借」として扱われます。

どういうことかというと、1年だけ借りて返すだけならば、その年度限りの「賃貸借」として処理すれば済む話です。

また、リース料の総額が300万円以下と低い場合も、「賃借料」として処理すれば済みます。

賃貸借扱いができるメリットは、リース物件の価格を資産計上する必要がなく、単にリース料を払った時に費用計上すれば良いという点にあります。詳しくは「オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット」の「2.3.経理処理・税務処理がかんたん」をご覧ください。

なお、平成19年以前はこの例外的扱いが広く認められていましたが、平成20年以降、現在のように、限られたケースでのみ認められるようになっています。

ファイナンスリースは、形式はリース(賃貸借)という形をとっていますが、実質的には分割払い購入と同じと言えるものをさします。名実ともにリースの場合は、オペレーティングリースと言います。

ファイナンスリースは、物件の購入元(メーカー等)、リース業者、借り手の三者いずれにもメリットがあるので、広く行われています。

「所有権移転ファイナンスリース」と「所有権移転外ファイナンスリース」があり、実質的に売買と同じだという点をとらえて、原則として売買に準じた経理処理が行われます。ただし、所有権移転外ファイナンスリースは、中小企業であれば、例外的に賃貸借としての経理処理が認められることもあります。

なお、弊社ではリース会社10社と提携し、各社のオペレーティングリース案件を扱っております。お問い合わせいただければ、最新の情報をお伝えします。

弊社では、レバレッジドリース(オペレーティングリース)による節税の案件のご紹介・情報提供を行っております。もし

・オペレーティングリースを活用するメリット・リスクを詳しく知りたい

・お金が会社に戻ってくる時のことまで考えてプランニングしてほしい

・他にも税金対策・決算対策をいろいろ検討したい

といったことをお考えであれば、お気軽にご相談ください。

今期だけ急に大きな利益が上がってしまって、決算対策にお悩みではありませんか?

そんな時の節税対策として古くからあるのが、「航空機、船舶、コンテナ等のオペレーティングリースを活用する方法です。

初年度に数千万円~数億円が一気に損金に算入されます。

そして、リース終了後にほぼ全額が戻ってきます。

ただし、リスクもあり、それをきちんと踏まえて選ばなければなりません。

本書では、オペレーティングリースを活用した節税について、基本的なしくみ・メリットと、選び方のポイントを、具体例もまじえ、40ページにわたって分かりやすく説明しています。

ぜひダウンロードして、決算対策にお役立てください。

固定資産税ゼロで最短4年償却!「トレーラーハウス」が優秀な節税投資と呼ばれる理由

不動産投資を検討する際、多くの経営者が直面するのが「固定資産税」や「長い減価償却期間」という壁です。アパートやマンションへの投資は、長期的に安定した収益が見込める一方で、毎年の固定資産税負担が重く、また建物の減価償却期間が長いため(木造で22年、RC造で4

初年度損金率100%!小型航空機・ヘリコプターのオペレーティングリースによる節税のすべて

オペレーティングリースによる節税は、一気に700万円前後~数億円の大きな額を損金に算入できるものです。よく活用されているのは、大型航空機、船舶、コンテナですが、これらで損金に算入できるのは出資額の70%前後です。 これに対し、あまり知られていませんが

事業承継の税金対策|オペレーティングリースで自社株評価を下げる方法

長年かけて大切に育て上げてきた会社を、いずれは後継者である子どもに引き継いでほしい。そう願うオーナー経営者にとって、避けては通れない大きな壁が、事業承継に伴う「税金」の問題です。 特に、業績が好調で、内部留保が厚い優良企業であるほど、会社の価値、すな

聞き慣れない方もいらっしゃるかもしれませんが、航空機のリースは法人の節税でよく活用されるスキームです。 航空機リースでは、1年目2年目の近期で大きな損金を計上して、10年後などリース期間が終了する時には、それと同額かそれ以上の益金を得ることができると

合法的に利益を「無税」で貯蓄せよ!会社を救う最強の「簿外資産」スキーム7選を税理士が完全解説

「今期は過去最高益が出そうだ。しかし、このままでは法人税でキャッシュがごっそり減ってしまう…」「来期以降の不況に備えて、内部留保を厚くしたいが、税金を払った後では資金が貯まらない」 経営者にとって、利益が出ることは最大の喜びであると同時に、納税による

利益が出過ぎた社長へ捧ぐ「決算直前の駆け込み節税」ベスト9!無策で高額納税する前に読むべき資産防衛の鉄則

「今期は予想以上に業績が良く、過去最高益になりそうだ」経営者にとって、これほど嬉しいことはありません。しかし、決算月が近づくにつれて、その喜びは「納税への恐怖」へと変わっていきます。日本の法人税率は、実効税率で約30%〜34%です。汗水流して稼いだ利益の3

船舶のオペレーティングリースとは?メリットとリスク、選び方のポイント

船舶のオペレーティングリースは、法人の計画納税(節税)・決算対策の手段として人気があります。 数千万円~数億円のお金を出資し、初年度に大きな損金を計上して、6~10年後などリース期間が終了する時には、出資した額と同額かそれ以上の額が返ってくるというも

オペレーティングリースによる計画納税のしくみ・メリットと選び方のポイント

決算対策で最も厄介なケースは、「今期、突発的に大きな利益が出てしまった」というものです。 そのような場合に活用できる、いわゆる「節税」の方法として、近年人気が増大しているのが、航空機、海上輸送用コンテナ等のオペレーティングリースです。 オペレー

オペレーティングリースの基本的な仕組と事業活動に利用する3つのメリット

事業者の方は、事業用の機械等の資産をリースでまかなうことが多いと思います。そして、リースには大きく分けて2種類、「オペレーティングリース」と「ファイナンスリース」があります。 このうちオペレーティングリースは、お金を払って資産を貸してもらって使い、後

あなたは、事業用資産について、ファイナンスリースの活用をお考えになっていることと思います。 ただ、どんなメリットがあるのか、会計処理はどうなっているのか、よく分からないのではないでしょうか。 ファイナンスリースは、一応は物件をお金で借りるという