遺留分にご用心!|絶対に知っておきたい3つの対策

- 2021年5月31日更新

不動産や株式等の遺産の相続について考えていると、「遺留分」という言葉にぶち当たることと思います。

たとえば、遺産の分け方を決めるため弁護士等の専門家に相談すると、必ず「遺留分を侵害しないように」とのアドバイスを受けることになります。

遺留分は、簡単に言えば、相続人の最低限の取り分です。

いくらあなた自身の財産の処分が自由だからといっても、遺留分を侵すことは許されないのです。

特に、資産の大部分が不動産の方や、事業用財産・自社株を全て跡取りに引き継がせたい方にとっては、遺留分は絶対に忘れてはならないことであり、悩みの種でもあります。

この記事では、遺留分を侵害してしまったらどんな悲惨なことになるかということと、遺留分の対策としてぜひとも押さえておいていただきたい3つの方法について、分かりやすくお伝えします。

保険の教科書編集部

最新記事 by 保険の教科書編集部 (全て見る)

- 小規模企業共済で退職金を積み立てるメリット・デメリット - 2023年3月17日

- 医療保険が不要かどうか判断するためのポイント - 2023年1月13日

- 法定相続人とは?必ず押さえておくべき5つのポイント - 2022年11月18日

目次

1.遺留分とは

1.1.遺留分の権利があるのは配偶者と①子または②親

遺留分とは、兄弟以外の法定相続人、つまり、配偶者と、子どもまたは親の最低限の取り分です(法定相続人の範囲については『法定相続人とは?必ず押さえておくべき5つのポイント』をご覧ください)。

あなたは、自分の遺産について、誰に何を分け与えるか、遺言で指定することができます。しかし、配偶者、子または親の取り分が全くなくなってしまうと、配偶者と子の生活、父母の老後の生活が脅かされてしまうリスクがあります。そのため、民法上、最低限の取り分として、遺留分が保障されているのです。

なお、兄弟姉妹には遺留分は認められていません。なぜなら、兄弟姉妹は一般的に、同じ家族でも、配偶者、子、親と違って、あなたに経済的に依存しているという関係にないことが多いからです。

1.2.遺留分は法定相続分の1/2

遺留分は、法定相続分の1/2です。

配偶者、子または親の法定相続分は、以下の通りです。

①配偶者:子 = 1/2:1/2(子が複数なら人数で分ける)

↓子がいない

②配偶者:親 = 2/3:1/3(両親ともに健在ならば折半)

したがって、遺留分の権利を持っている人は、

①配偶者:子 = 1/4:1/4(子が複数なら人数で分ける)

↓子がいない

②配偶者:親 = 1/3:1/6(両親ともに健在ならば折半)

ということになります。

2.資産家ほど遺留分対策が重要

2.1.遺留分を侵した分は賠償しなければならない

遺留分は、その権利を持っている人(遺留分権利者)によほどの非行がない限り、あなたの意思で奪うことができません。

また、遺留分権利者の側で放棄することも原則として不可能で、後で説明しますが、厳しい手続を踏まなければなりません。

なぜならば、遺留分は、あなたの死後、残された家族の最後の命綱になる可能性があるからです。

そのため、遺留分が侵害された人には、遺留分を死守する強力な権利が与えられています。

具体的には、遺留分を侵害する内容の遺言は、その部分の効力が否定されてしまいます(他の部分については有効です)。

そして、遺留分権利者は、あなたの遺産を承継した人に対して、侵害された分を無条件で取り返すことができます。また、取り返すのが物理的に不可能な場合でも損害賠償金を取ることができます。

あなたの遺産を承継した人は、それらを拒否することができません。

この遺留分権利者の強力な請求権を、「遺留分減殺請求権」と言います。

2.2.分けられない財産の割合が大きいほどトラブルのリスクがある

遺留分の侵害の問題が起きるリスクが大きいのは、遺産の大部分が不動産や株式等の分割困難な資産である場合です。

たとえば、あなたが大豪邸を持っていたとします。これを綺麗に分けるのは難しいものです。遺留分を侵害しないように預貯金で調節できれば良いのですが、それができないこともありえます。

その結果、誰か1人に相続させれば、その人は、遺留分権利者に対し損害賠償金を支払わなければならなくなります。

また、たとえば、あなたがオーナー社長だとします。跡取りである子に株式の全てを相続させようと考えて、遺言書に「●●に全ての株式を相続させる」と記載したとします。この場合、株式の遺産に占める割合が大きいと、跡取り以外の相続人(遺留分権利者)の遺留分を侵害してしまうこともありえます。その結果、跡取りは、遺留分権利者に対し損害賠償金を支払わなければならなくなります。

2.3.3つの遺留分対策

以上見てきたとおり、資産家ほど、遺留分をめぐるトラブルへの対策が重要になってきます。

では、どうすればいいのか。

これから、予めトラブルを避けるために何ができるか、3つの方法を説明していきます。

以下の順に説明していきます。

〈特定の財産を遺留分の計算から排除する2つの方法〉

- 遺留分の放棄の手続

- 自社株式を遺留分から排除する手続

〈遺留分侵害の手当てのためのお金を用意する方法〉

- 生命保険の活用

3.特定の財産を遺留分の計算から排除する2つの方法

3.1.生前贈与は遺留分対策として不十分

ここまでお読みになって、「それなら遺留分の計算が問題にならないように、生前に贈与しておけばいいではないか」とお思いになるかも知れません。

確かに、一定の贈与について税負担を軽くする制度があります。詳しくは『年末年始に親子で話そう!相続税をゼロに近づけるための生前贈与の6つの活用法』をご覧ください。

しかし、これらもパーフェクトではありません。

たとえば、あなたが生前に配偶者に自宅の土地建物を贈与したような場合には、「特別受益財産」として相続財産に含まれることになります。そのため、遺留分が問題になることに変わりありません。

また、そうでなくても、相続開始(=あなたの死亡)の直近3年以内に贈与した財産については、原則として相続財産に含まれます。

したがって、生前贈与は、遺留分対策としては不十分です。

3.2.遺留分の放棄の手続は一応ある

上で、遺留分は「遺族の最後の命綱」なので、あなたの生前に遺留分権利者に遺留分を放棄してもらうことは基本的には不可能だとお伝えしました。

しかし、それでは不都合なこともあるということで、遺留分権利者本人が家庭裁判所に遺留分の放棄を申し立てて、家庭裁判所がこれを許可すれば、認められることになっています。

ただし、許可を得るにはかなり厳しいハードルがあります。どういうことかというと、裁判所が許可をするかどうかの判断において重要視しているのは、以下の2点です。

- 放棄の理由に必要性・合理性が認められること

- 遺留分権利者がある程度の代償を得られることになっていること

つまり、本人の「放棄したい」という意思だけでは許可は出ないのです。そうとう厳しい条件が要求されていると言えましょう。

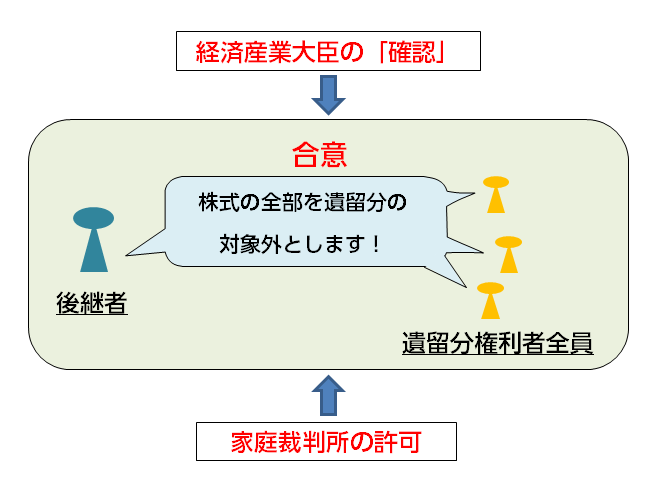

3.3.自社株式を遺留分から排除する手続がある

あなたがオーナー社長で、自社株式の全部を跡継ぎに承継させたい場合には、一応、その株式を遺留分の計算から排除する方法があります。

「中小企業事業承継円滑化法」という法律で定められていて、以下の3つの条件をみたせば認められます。

- あなたと遺留分権利者全員との合意

- 後継者は経済産業大臣の「確認」

- 家庭裁判所の許可

このうち、最も重要なのは、遺留分権利者全員との合意です。

どういうことかというと、たとえば、あなたが男性で、妻とお子様3人がいたとします。

長男を跡継ぎとして全株式を相続させたいのであれば、妻と他のお子様2人の全員が、「跡取りは長男」だということについて納得してくれていなければなりません。

4.遺留分侵害を手当てするためのお金を用意する方法(生命保険の活用)

配偶者に相続させたい自宅の土地建物や、事業の後継者に相続させたい自社株式については、上で述べたように、遺留分の計算から排除する手続が一応はあります。

しかし、これらはいずれも、遺留分権利者が同意してくれなければ利用できません。つまり、どうしても遺留分の侵害自体は避けられない場合が出てきます。

そうなれば、結局は、お金で解決するしかありません。

遺留分侵害の問題をお金で解決するために最も有効な方法の一つは、生命保険の活用です。

たとえばあなたが会社の経営者で、跡取りの長男に全株式を相続させたいとします。

遺産6,000万円のうち自社株式が5,000万円を占める場合、遺言書で株式の全部を長男に相続させることにすると、他の遺留分権利者の遺留分を侵害してしまいます。

この場合、あなたは、遺言書の中で、跡取りに対し、他の遺留分権利者に対してお金(「代償交付金」)を支払うように命じておくことができます。

ただし、そのためには、長男に「代償交付金」の資金を準備しておいてあげる必要があります。

そこで、生命保険に加入して、跡取りを生命保険金の受取人にしておくのです。

生命保険金は相続財産に含まれないので、長男は、自身の固有の財産として「代償交付金」に充てることができます。

これは、配偶者に自宅の土地建物を単独相続させたい場合にも同じ方法がとれます。

なお、生命保険金は「みなし相続財産」として相続税の対象にはなりますが、「500万円×法定相続人の数」の額について控除を受けられます。したがって、生命保険の活用は、相続税対策としても有効です。詳しくは「相続税は怖くない!極限まで抑える簡単な5つの方法」をお読みください。

まとめ

遺留分を侵害してしまったらどういう事態になるのかということと、それを防ぐために押さえておいていただきたい3つの対策について、お伝えしてきました。

相続人間に予想されるトラブルを未然に防ぐため、打てる手は早いうちに打っておくにこしたことはありません。そのためには、遺留分に関することを正しく理解しておく必要があります。この記事がそのお役に立てば幸いです。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

あなたは、ご家族にかかる相続税の負担を軽くしてあげたいとお思いになり、そのための対策として、「暦年贈与」の活用をお考えになっているのではないかと思います。 暦年贈与(贈与税の基礎控除)は端的に言えば、年間110万円まで贈与した、つまり無償で譲り渡した

-

法定相続分は、遺言等が残されていなかった場合に、各相続人が遺産を相続できる割合です。 円満な相続のためには遺言を残していただくことを強くおすすめしますが、そのためには、遺言がない場合の法定相続分についてしっかり理解しておくことがスタートとなります。

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

2015年の税法改正によって増税された相続税。 相続税は、これからも引き上げられる可能性があります。 また、遺産相続には税金以外にも様々な問題があり、特に準備をせずにその時を迎えてしまうと、大きなトラブルになってしまうかもしれません。 そ

-

不動産小口信託受益権を活用し相続対策と資産運用を同時に行う方法

相続または生前贈与においては、現金そのままの形よりも不動産にした方が、相続税・贈与税の負担は抑えられます。 中でも「不動産小口信託受益権」のスキームを利用することで、不動産収入を得ながら、同時に相続税の節税を行うことが可能です。また、小口化して分割し

-

あなたは、ご自身に万一のことがあった場合の相続の際の遺産の分け方をどうしようかとお考えになって、「寄与分」についてお調べになっていることと思います。 寄与分は、言ってみれば、ご家族の中に、あなたの事業の成功に貢献した方とか、あなたの病気療養や介護の世

-

相続税対策と生命保険|一時払い終身保険、生前贈与と保険の合わせ技など

相続税は2015年の税法改正以降、課税対象となる人が大幅に増え、今まで以上に人々の関心を集めるようになりました。 家や土地をはじめ、相続遺産が多い富裕層であるほど、真剣に相続税対策に取り組む必要が出てきます。 そこで、生命保険を使ったスキームが

-

生前贈与をした場合、贈与税がとられ、相続税より高くつく場合が多くなっています。 ただし、上手に使うと、かえって節税できることもあります。 ここでは、生前贈与で税金を節税できる3つのケースについて解説しています。 贈与・相続したい財産が手元

-

あなたは、遺留分、つまり相続人の最低限の相続分が受け取れなくなっており、そのことについてフォローもしてもらえない状態で、遺留分減殺請求について調べていることと思います。 遺留分減殺請求権は、遺留分が受け取れない場合、つまり遺留分の全部または一部が他の