相続税について必ず知っておきたい9つの重要ポイント

- 2021年5月31日更新

相続税法の改正法が平成27年1月から施行され、相続税の課税対象が広がりました。その結果、これまで相続税を支払わなくてもよいはずだった人も相続税を気にしなければならなくなりました。

不動産等のある程度大きな財産を持っている人や、中小企業を経営している人は、もしも相続税がかかるならばご家族の相続税の負担をなんとか軽くしたいと思っているのではないでしょうか。また、そもそも、相続税のしくみからしてなかなか具体的なイメージが持てず、よく分からなくてパニックになっていたりはしませんか?

相続税対策はいろいろありますが、まずは相続税の基本的なしくみを正しく理解しないと効果的な対策をすることができません。

この記事ではまず、相続税の計算方法について重要なポイントに絞って説明した上で、特に不動産や株式といった高額で分割が難しい財産にスポットを当てて、相続税の負担を軽くできる制度や手段をご紹介します。

保険の教科書編集部

目次 [表示する]

1. 相続税の計算について絶対に押さえておくべきポイント5つ

相続税の計算方法は、複雑で非常に分かりにくいものです。そこで、相続税の負担を軽くする上で是非とも押さえておくべき重要なポイントに重点を置いて説明していきます。

以下は、相続税の計算の順番と、これから説明する重要ポイントとの関係を示したものです。今の段階で全部理解できる必要は全くありませんので、ざっと眺めてから、まずは本文を読み進んで、その後で見返してください。

Ⅰ . 課税価格 = (プラス財産<※1> – 非課税の財産<※2>)-続開始前3年以内に贈与された財産<※3>

<※1>「みなし相続財産」を含む【重要ポイント1】

<※2>500万円×法定相続人の死亡保険金 etc.【重要ポイント2】

<※3>相続税逃れの防止【重要ポイント1】

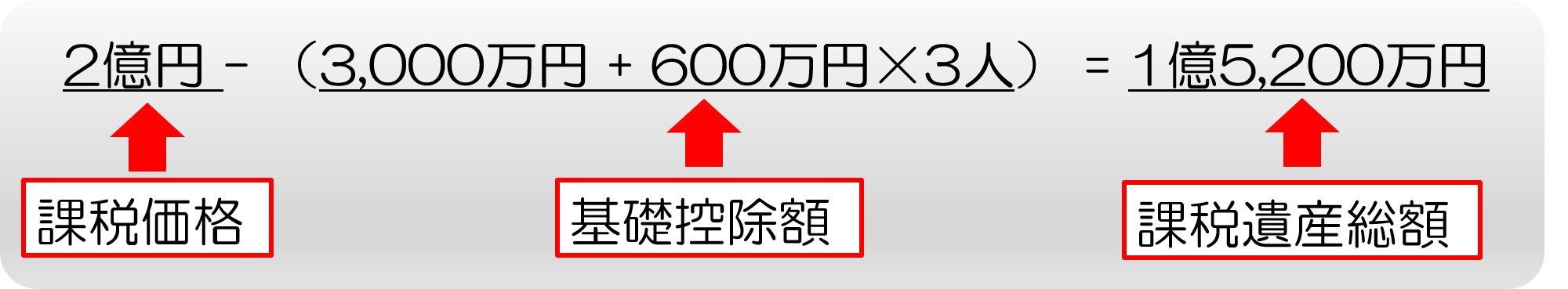

Ⅱ . 課税対象となる遺産額 = Ⅰ(課税価格)の額 – 基礎控除額<※4>{3,000万円 + (600万円 × 法定相続人数)}

<※4>基礎控除【重要ポイント3】

Ⅲ . Ⅱの額を仮に法定相続分に応じて配分したとして、各人の相続税を計算し、合算する<※5>

Ⅳ . Ⅲの合計額を各法定相続人が実際に受け取った遺産の割合で配分する<※5>

<※5>遺産をどう分けても相続税の総額は同じ【重要ポイント4】

Ⅴ . 税率の軽減<※6> or 加算をして、最終的な相続税額を出す

<※6>気の毒な人は特別に税負担を軽くする【重要ポイント5】

重要ポイント1. 相続税の対象になる財産①|相続財産でなくても相続税がかかるものがある

みなし相続財産|実質的に被相続人の財産と言えるもの

相続財産でなくても、実質的に相続財産と同じだということを理由として、「プラスの財産」に含まれるとみなされて、相続税がかかるものがあります。これを「みなし相続財産」と言います。

たとえば、生命保険の「死亡保険金」や、会社に勤務している人が在職中に死亡した場合に支払われる「死亡退職金」等です。

これらは、遺族の財布に直接入るものなので「相続財産」ではありません。しかし、「死亡保険金」は被相続人が保険料を支払うことによって実質的に積み立てた財産だと言えるし、「死亡退職金」は本来被相続人の勤労の見返りだと言えます。そのため、そういう実質をとらえて、相続税との関係では被相続人自身の財産とみなして、原則として相続税の課税の対象とするのです。

ただし、「死亡保険金」「死亡退職金」については、遺族の生活を守るものなので、税負担を軽くする扱いがされています。詳しくは「重要ポイント2」でお伝えします。

相続開始前3年以内に法定相続人に贈与された財産|相続税はそう簡単に免れられない

相続開始前3年以内に法定相続人に贈与された財産は、相続財産にプラスする形で、相続税の課税対象になります。

これは、少々乱暴な言い方をすれば「相続税逃れ」を防ぐためです。

どういうことかというと、あなたが生前に財産を贈与した場合は「贈与税」の対象になりますが、1人につき1年あたり110万円の控除を受けることができます。

たとえば、妻と子ども2人がいて、死期を悟って3年間、家族3人に1年あたり110万円ずつ贈与し、死亡したとします。そうすると、それまでの間に合計990万円を妻子に無税で贈与できたことになります(実際にはこういう露骨なやり方はそもそも税務署によって「否認」されてしまうリスクがありますが、あくまで話を単純にするための事例と思ってください)。

税金を取る側から見ると、こういった相続開始(=被相続人の死亡)のまぎわの生前贈与によって、相続税の負担が軽くなりすぎてしまうリスクがあるというのは放置できないことです。そのため、相続開始前3年以内に法定相続人に贈与された財産についても相続税の課税対象とされているのです。

重要ポイント2. 相続税の対象になる財産②|死亡保険金等は相続税が軽くなっている

上で、遺族が「死亡保険金」や「死亡退職金」を受け取った場合、「みなし相続財産」として相続税の課税対象になると言いました。

しかし、そこから「500万円×法定相続人の数」の額が控除されて相続税の対象外となります。そのため、相続税の負担が軽くなります。たとえば、法定相続人が妻と2人の子どもであれば、合計1,500万円の控除を受けることができます。これは、死亡保険金は遺族の生活を守るものと考えられているからです。

生命保険の保険料は一時払いで支払うこともできるので、今から検討する価値は十分にあると思います。詳しくはこちらをご覧ください。

重要ポイント3. 基礎控除|3,000万円+600万円×法定相続人数までは相続税がかからない

相続税には「基礎控除」があります。これは、遺族の生活を最低限維持するために必要な金額を確保するためだとされています。

基礎控除の額は、

3,000万円+600万円×法定相続人の数

です。したがって、たとえば、あなたに配偶者と子ども2人がいる場合、

3,000万円+600万円×3人=4,800万円

ということになります。

なお、平成27年1月以前は基礎控除の額はもっと高く設定されていました。ところが、平成27年1月から控除してもらえる額が低くなった結果、それまでは相続税の対象でなかった人も相続税を支払わなければならなくなり、相続税の対象が広がりました。

重要ポイント4. 各相続人の相続税の額の決め方|遺産をどう分けても最終的に相続税の総額は同じ

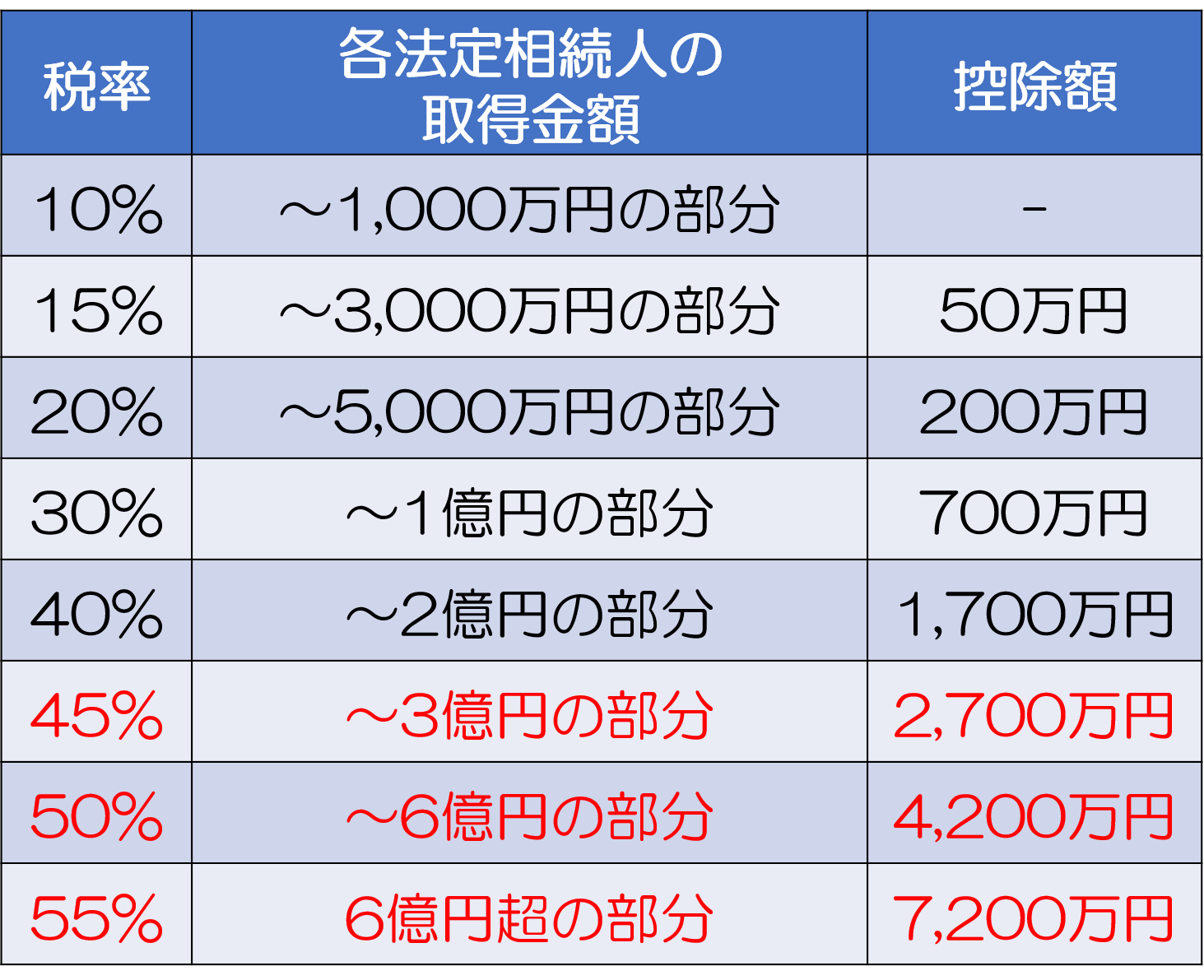

基礎控除が終わったら、次に、基礎控除後に残った金額を、法定相続人が法定相続分に応じてゲットしたものと仮定して、各人の法定相続分の額に税率をかけて「控除額」を差し引いて税額を計算し、それを合計して「相続税の総額」を出します。

税率と控除額は、以下のように、段階的に決まっています。なお、赤字で示した部分は、平成27年1月に改正されて税率が上がった部分です。つまり、相続税の対象となる遺産の総額が2億円を超えるケースについては増税がされたということです。

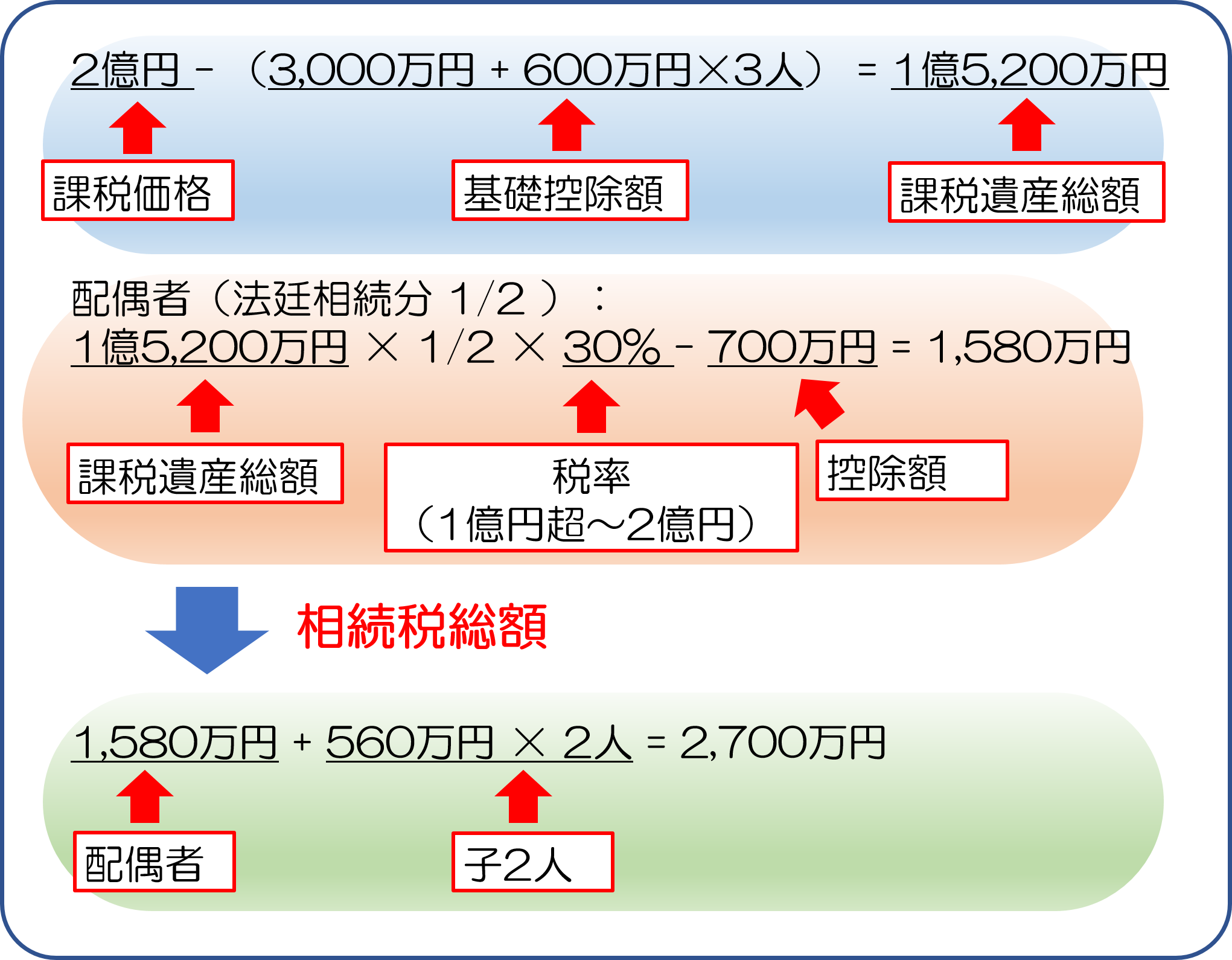

たとえば、課税価格の合計額が2億円、法定相続人が配偶者と子ども2人の場合、課税対象となる遺産の総額は、以下の通りです。

これをいったん、配偶者と子ども2人がそれぞれ法定相続分で相続したと仮定して、その場合にかかる相続税を計算します。そして、それを合計して「相続税総額」を出すと、以下の通りです。

この「相続税総額」を、今度は、実際に遺産分割によって各人がゲットした相続財産の割合で各人に振り分けるのです。

このように計算すると、どのように遺産分割をしても、最終的に各人が支払う相続税の合計額は同じになります。

これは、遺産分割のやり方によって相続税の額が不当に安くなってしまうのを避けるためだと言われています。

重要ポイント5. 税額の「軽減」または「加算」|特に気の毒な人は税負担を軽くし、あまり気の毒じゃない人は税負担を重くする

相続税の計算の最後に行われるのが税額の「軽減」あるいは「加算」というものです。

「税額控除」は、その相続人に相続税をそのまま課したのでは気の毒な場合に特別に税負担を軽くしてあげるものです。

「加算」は、逆に、その相続人の生活への配慮等が必要ない分、少し多めに税金を取るものです。

それぞれ、簡単にまとめておきます。

税額の「軽減」

- 配偶者は法定相続分の額or1億6,000万円のいずれか大きい額まで非課税

- 法定相続人が未成年者or障がい者の場合は特別の控除が認められている

- 被相続人が相続開始前10年以内に財産を相続により取得していた場合は税負担が軽減される

税額の「加算」

- 相続人が被相続人の1親等の血族・配偶者以外の場合は税額が20%加算される。

2. 不可分で大きい資産の相続税対策のための重要ポイント4つ

重要ポイント6. 遺言を遺す|不動産等の分割方法を適切に指定してトラブルを避ける

相続にまつわるトラブルを避けるには遺言を遺すべし

これは相続税の問題に限った話ではありませんが、あなたが土地や株式など、大きくて分割しにくい財産をお持ちの場合には、是非遺言を遺しておくことをおすすめします。

というのは、こういった財産は、あなたの遺言がない場合、お金と違って単純に法定相続分にしたがって分割することができないのです。そのため、相続人同士で話し合って遺産の分割方法を決めなければなりません。

このような場合、たとえば不動産であれば、法定相続人全員の合意により1人が単独でその不動産を承継して他の人は一切文句を言わない、ということに落ち着けばめでたしめでたしです。

しかし、実際のところは、そうはすんなりいかないケース(「争続」と言われる)の方が多いのです。仲の良かった家族が、相続が絡んだことによって関係が悪化したという話はよく聞く話です。そういう場合、すったもんだの挙句、以下のいずれかになります。

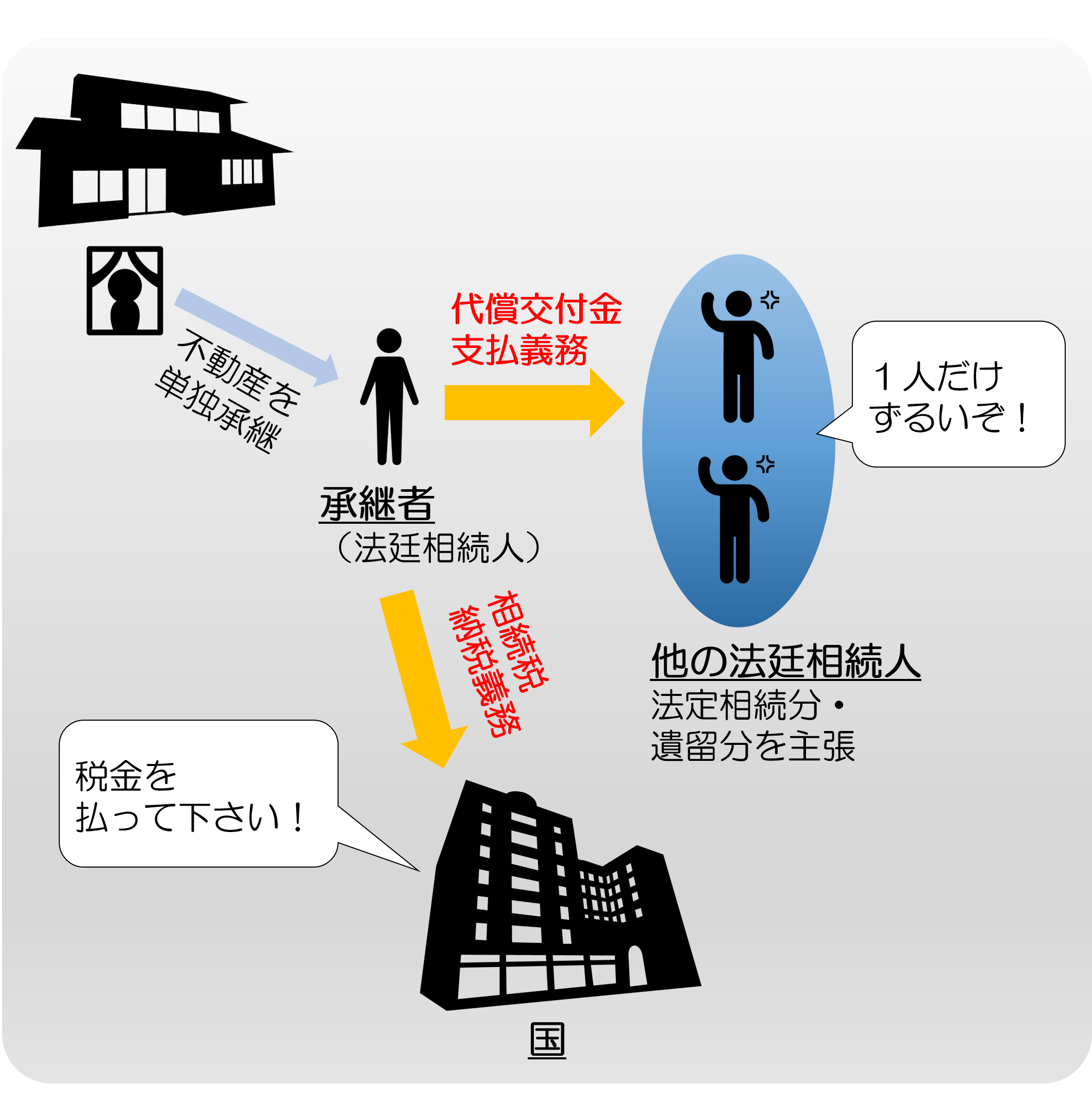

- 1人が単独で不動産を相続して、他の法定相続人の相続分を侵食する分について「代償交付金」を支払う

- 不動産を売却し、売却代金を法定相続分に応じて山分けする

特に1. の1人が単独で相続するケースだと、不動産を相続した人は、「代償交付金」と「相続税」の両方を負担しなければならなくなるというダブルパンチに見舞われることになります。

2. のように不動産を売却して処理する方法がとれれば良いのですが、たとえば不動産が事業用で跡取り1人に承継させざるを得ないような場合には、そうもいかないでしょう。結果として、跡取りが「代償交付金」と「相続税」の支払いに苦しみ、事業の承継自体を断念しなければならなくなってしまうおそれがあります。

こういったことを避けるためには、あなたが生前に遺言で、どの資産を誰に取得させるか、遺産分割の方法を指定しておく必要があります。その場合は、各相続人の遺留分(法定相続人の最低限の取り分)を侵食しないように配慮することも大切です。

遺言の方式は法律で厳格に決められているため、無効とされてしまうリスクが最も少ない「公正証書遺言」がおすすめです。詳しくはこちらをご覧ください。

なお、小規模な居住用不動産や事業用の不動産等については、一定の条件の下で、相続人の税負担を軽くする措置が取られています。それは「重要ポイント7. 」で説明しています。

参考|相続ではなく生前贈与という手段もある

なお、これは余談になってしまいますが、財産を家族に承継する際の節税については、相続という方式ではなく、「重要ポイント1. 」で少し触れた生前贈与の活用も考えられます。

この記事ではごく簡単な紹介にとどめますので、2種類の制度があるということだけ、頭の片隅に置いておいてください。なお、この2種類の制度は両方利用することはできず、どちらか1つしか選べません。

①暦年贈与

生前贈与については、相続税法上110万円の「基礎控除」を受けられるので、1年あたり110万円分までの贈与であれば、贈与税がかかりません。これを「暦年贈与」と言います。ただし、相続開始前3年以内に「暦年贈与」された分については、相続税の対象になります。

②相続時精算課税制度

相続人が子どもの場合、その年の1月1日時点であなたが60歳以上、子どもが20歳以上であれば、2,500万円分までの贈与には贈与税がかかりません。その代わりに、後で相続の時に、その財産を相続財産に含めて相続税が計算されることになります。これを「相続時精算課税制度」と言います。

この場合、贈与された財産の価格は、相続の時点ではなく贈与した時の時価で計算されます。たとえば、贈与の時点で1株10万円だったのが相続の時点で20万円になっていたとしても、贈与時の価格である10万円で相続税が計算されます。

重要ポイント7. 小規模宅地の負担軽減措置|死後も相続人が家に住めるようにする

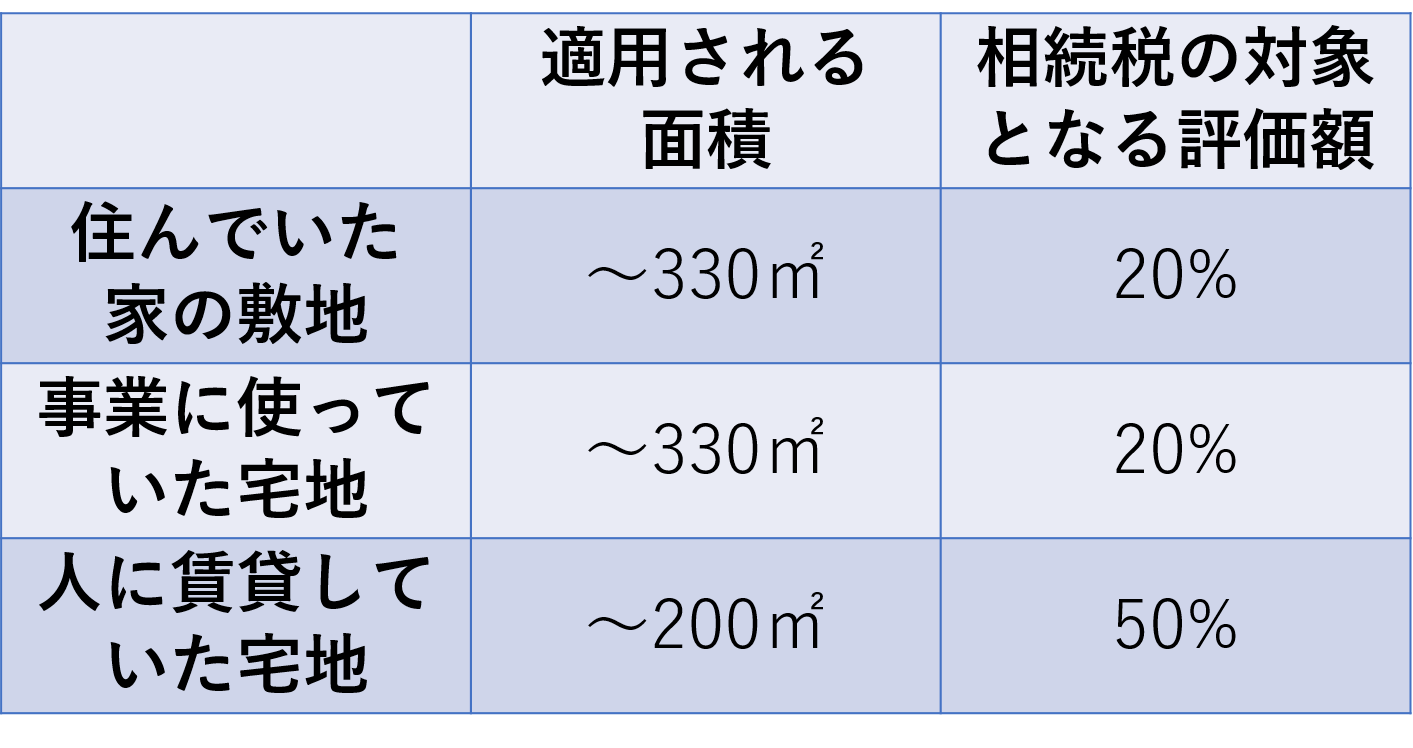

たとえば、あなたが住んでいる家の敷地(特定居住用宅地)を、あなたと一緒に住んでいた家族が相続した場合を考えてみます。

その宅地のうち、330㎡以下の部分については、相続税法上の評価額が、実際の評価額の20%と扱われます。

これを、「小規模宅地の負担軽減措置」と言います。その結果、あなたを相続する遺族は、家屋敷を手放さずに済むことになります。

小規模宅地の負担軽減措置は、以下の宅地に適用されます。

- 住んでいた家の敷地(特定居住用宅地)

- 店舗等、事業用に使っていた宅地(特定事業用宅地)

- 人に賃貸していた宅地(貸付事業用宅地)

それぞれについて、負担軽減措置が適用される面積と、適用される場合に相続税の対象になる評価額は、以下のようになります。

重要ポイント8. 生命保険の活用①|大きな財産を単独で取得する相続人のために資金を用意してあげる

では、不動産等の大きな不可分の資産を遺言で特定の相続人(「承継者」としておきます)に単独で取得させるケースで、「小規模宅地の負担軽減措置」のような特別の制度の適用を受けることができない場合はどうすれば良いでしょうか。

その場合は、生命保険で必要な資金を準備する方法があります。

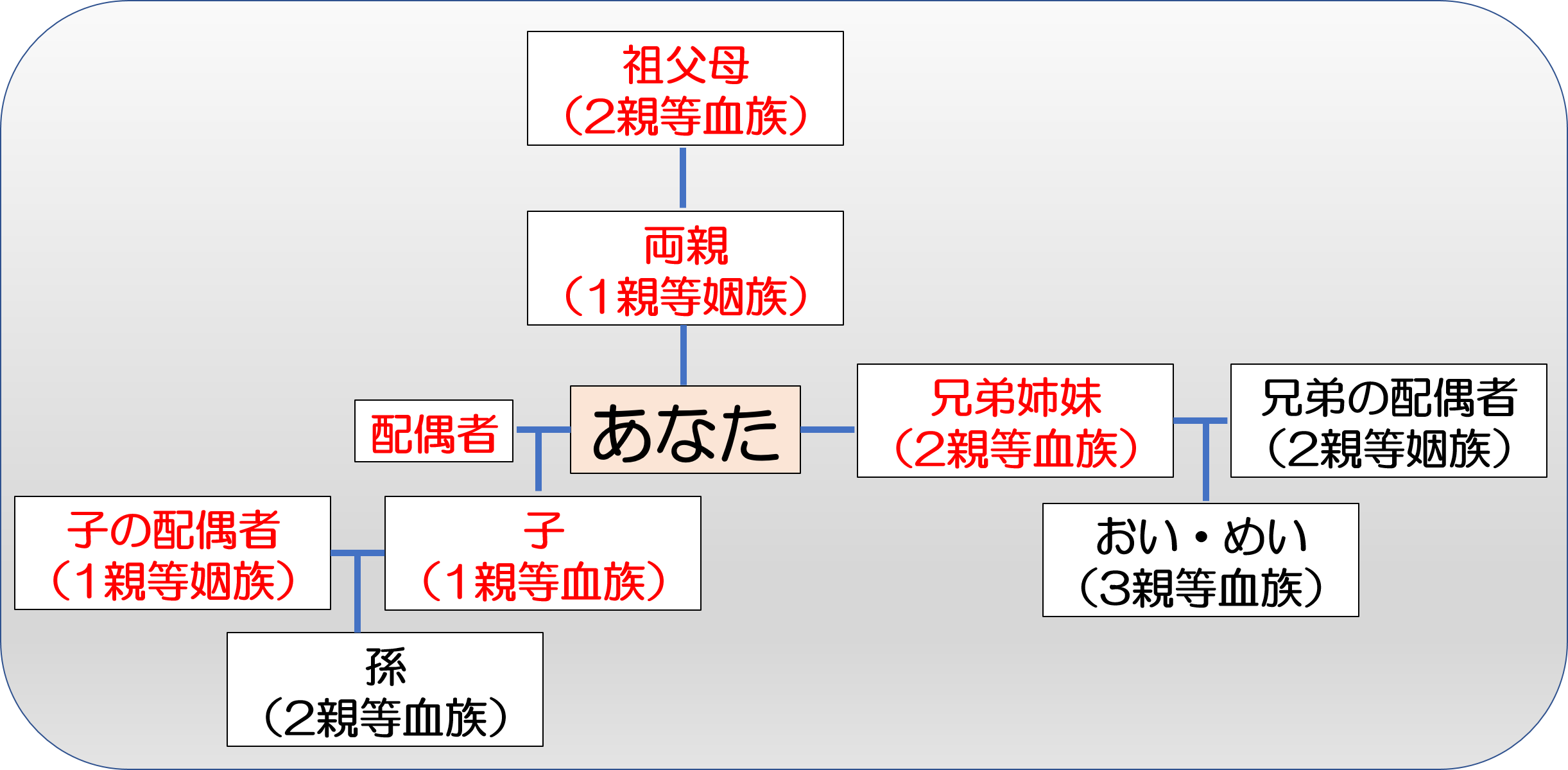

承継者が「配偶者、または2親等内の血族」の場合、あなたが個人契約で生命保険に加入し、受取人を承継者1人に指定しておくことができます。

なお、「配偶者、または2親等内の血族」とは、下図の赤字で示した人々です。「子」には養子も含まれます。

承継者が受け取る生命保険金は相続財産にあたらないので、他の法定相続人の相続分や遺留分の対象になりません。後継者だけの財産として扱われます。

また、上で説明したように、生命保険金は相続税法上「みなし相続財産」として相続税の課税対象ではありますが、「500万円×法定相続人の人数」の額について控除が受けられるので、その分は相続税がかかりません。

したがって、承継者があなたから相続した高額財産について、後継者は生命保険金を相続税の納税資金に充てることができます。また、その財産について他の法定相続人が法定相続分・遺留分を主張してきた場合には、代償交付金の資金にも充てることができます。

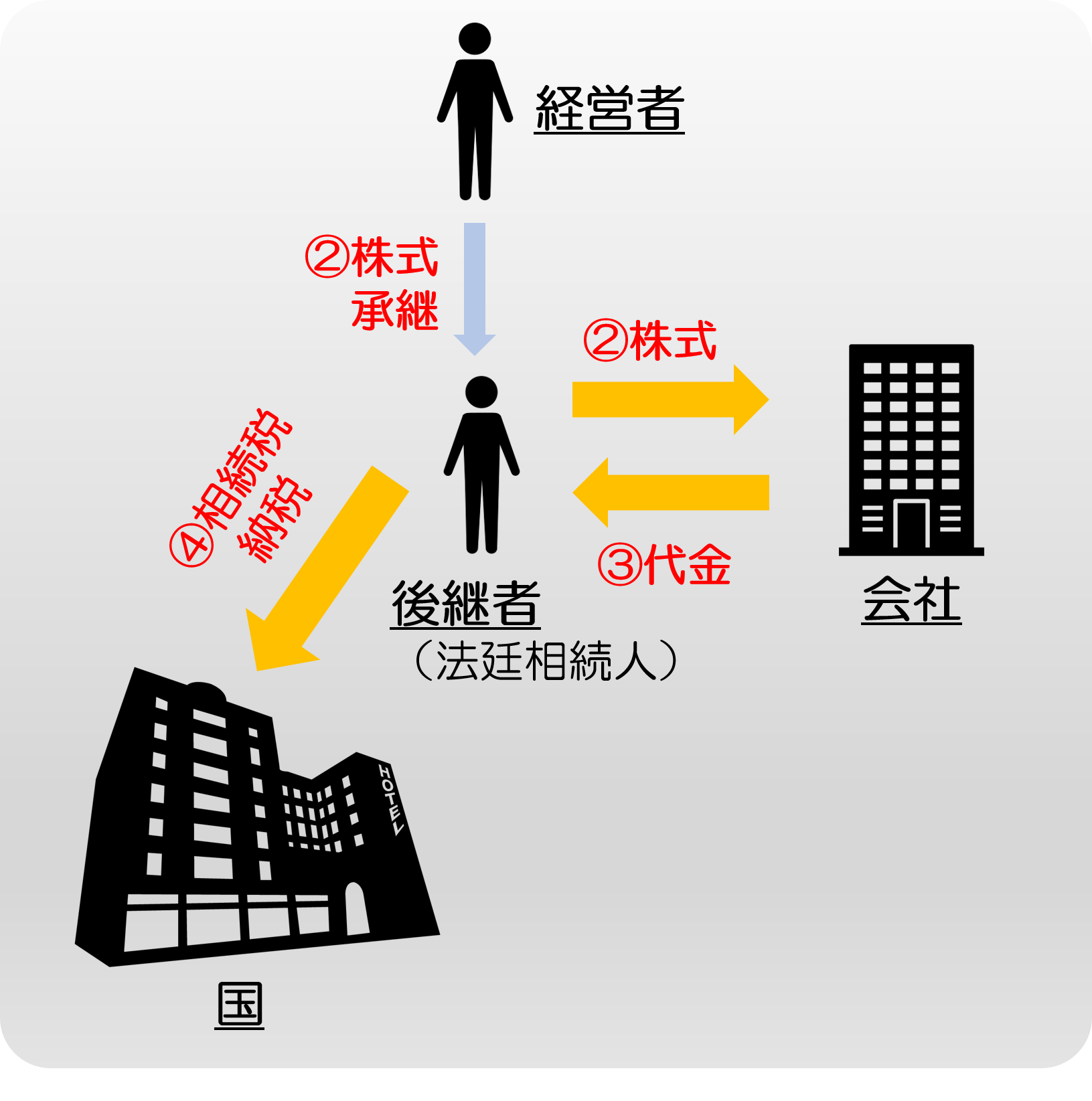

重要ポイント9. 生命保険の活用②|事業の跡取りが相続税を支払えるように資金を準備してあげる

あなたが会社、特に株式会社を経営していて、子どもの1人を後継者と決めているとします。その場合、その子に事業を承継させるには、あなたの全株式を承継させることになります。

生前に株式を承継させる場合には贈与にあたるので贈与税が発生することになります。

また、あなたの死亡とともに株式を承継させようと考えている場合には相続税が発生することになります。

いずれにしても、後継者となる子の経済的負担を軽くしてあげる必要があります。

この記事では、株式を相続させようと考えている場合の対策のポイントについて説明します。生前に株式を承継させようとお考えの場合には、こちらの記事をご覧ください。

個人で生命保険に加入して後継者を受取人にする(「重要ポイント8. 」の方法)

まず、「重要ポイント8. 」で説明したように、あなたが個人として生命保険に加入し、後継者を死亡保険金の受取人に指定しておくという手があります。こうすれば、後継者は死亡保険金で相続税を支払うことができるようになります(他の相続人への代償交付金を支払うこともできます)。

会社の側で後継者の相続税納税資金を準備してあげる

後継者が相続税の納税資金に困った場合には、会社法の「自己株式の買取」の制度を利用することができます。

これは、会社が後継者から自社株を買い取り、後継者が代金を受け取ってそれを相続税の納税の資金に充てるというやり方です。

これは、実質的に、会社が後継者のために相続税の納税資金を用意してあげるのと同じことだといえます。

ただし、この方法をとる場合、会社の側で、自社株=自己株式を買い取る資金を準備しておかなければなりません。

そこで、会社が生命保険に法人契約で加入することが考えられます。つまり、あなたが死亡した場合、会社が死亡保険金を受け取るようにしておくのです。

そうすれば、会社はそのお金を、後継者から自己株式を購入する資金に充てることができます。

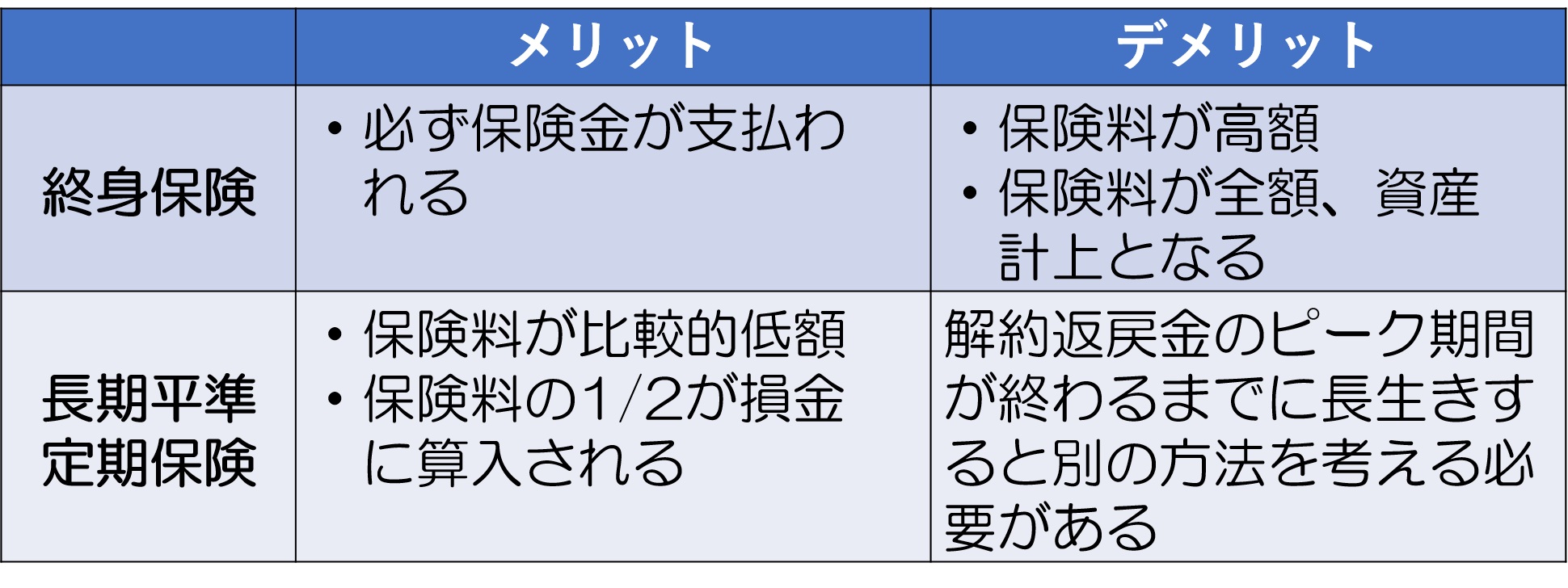

活用する生命保険の種類としては、終身保険、または長期平準定期保険が考えられます。

両者のメリットとデメリットを簡単にまとめると、以下の通りです。

以下、それぞれの保険の特徴に即して説明します。

終身保険

終身保険は、一生涯、死ぬまで保障が続く保険なので、あなたがどんなに長生きしても必ず死亡保険金が支払われることになります。つまり、会社は何があっても確実に会社が保険金を受け取れるということです。

ただし、掛け捨てではなく解約返戻金が貯まって増え続けていき、貯蓄性が高いのも特徴です。そのため、保険料は相当高額に設定されています。したがって、会社のキャッシュフローが悪化するリスクが大きいと言えます。

また、貯蓄性が高い保険なので、保険料は全額が資産に計上されることになります。したがって、保険料を会社の損金で落とすことはできません。

長期平準定期保険

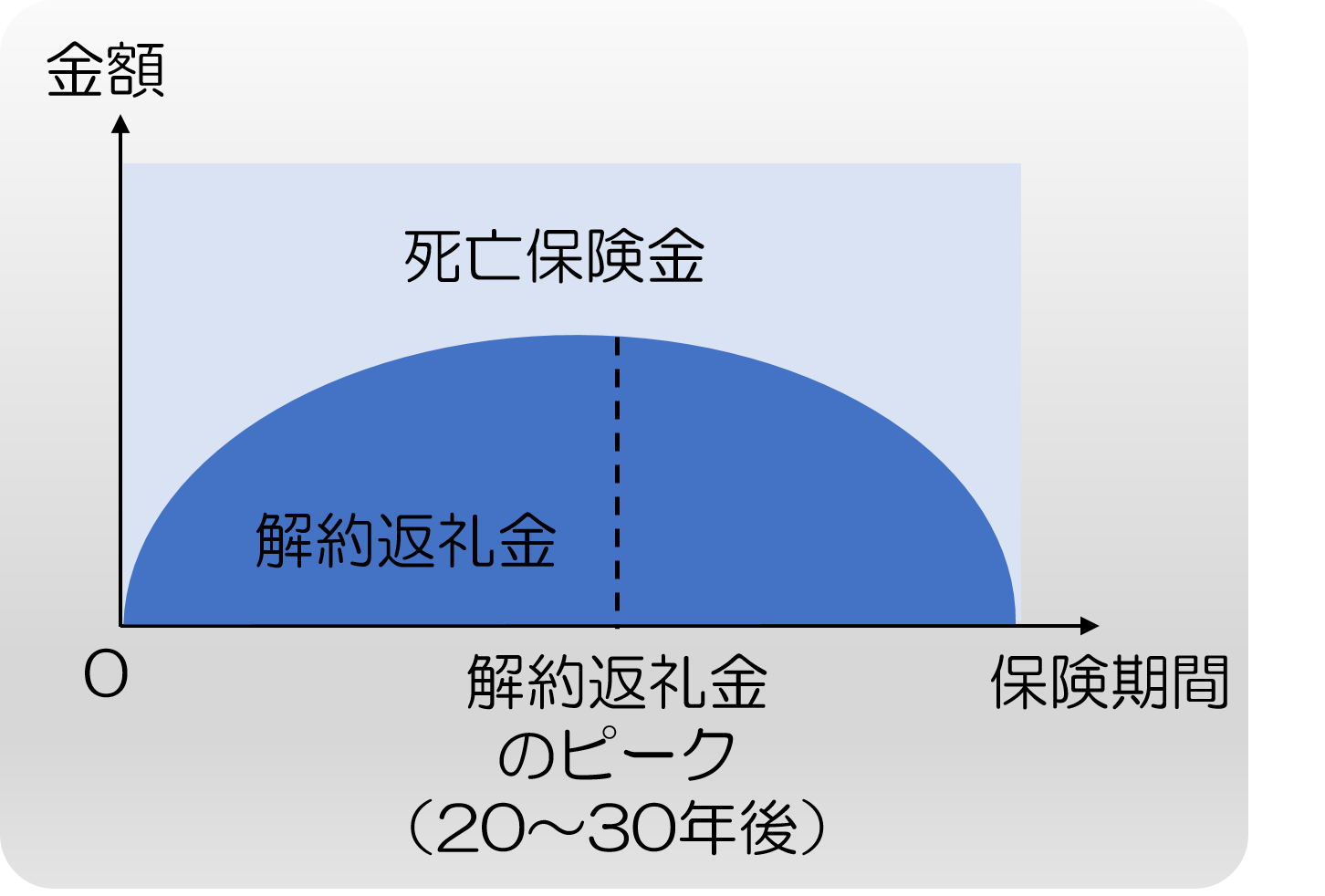

長期平準定期保険は、保険期間が大変長い定期保険です。

一応「定期保険」なので期間が限られていて、最長でも100歳までです。そして、解約返戻金があり、その金額が下図のように釣鐘型に推移するので、ピーク時に解約せず、しかも満期までにあなたが死亡しなかった場合には、会社は保険料を払い損というしくみになっています。

そのため、あなたが解約返戻金のピーク期間終了後まで長生きした場合には途中解約して他の方法を考えざるを得なくなるというリスクがあります。したがって、自己株式の買取のための資金を準備する手段としては、終身保険ほど確実ではありません。

ただし、保険料は終身保険と比べれば低額なので、会社のキャッシュフローが悪化するリスクは比較的低いと言えます。

また、タイミングによっては高額な解約返戻金を受け取ることができるため、保険料の1/2が損金に算入されます。そのため、その分だけ会社の損金で落とすことができます。

なお、利益を圧縮することは自社株の評価額を引き下げることにもなるので、あなたが生きているうちに株式を生前贈与しようと思えば、後継者が承継する株式の価値が低くなり、後継者の税負担を軽くしてあげることにもつながります。したがって、長期平準定期保険は、株式の生前贈与と相続のどちらの場合にも活用できると言えます。

まとめ

この記事では、相続税対策をする上で必ず押さえておいていただきたい点に絞って、イメージしていただきやすいように、できるだけ具体的な事例を用いて説明してきました。

相続税対策は、特に、相続人の間に分配することが難しい高額な財産をどうやってスムーズに相続させるかが重要です。そのためには、起こりうる事態を事前に想定して、生きているうちに打てる手を打っておくことが重要です。

この記事が少しでもそのお役に立てば、この上ない光栄です。

相続税対策・生前贈与の活用をお考えの方へ

【無料Ebook '21年~'22年版】知らなきゃ損!驚くほど得して誰でも使える7つの社会保障制度と、本当に必要な保険

日本では、民間保険に入らなくても、以下のように、かなり手厚い保障を受け取ることができます。

- ・自分に万が一のことがあった時に遺族が毎月約13万円を受け取れる。

- ・仕事を続けられなくなった時に毎月約10万円を受け取れる。

- ・出産の時に42万円の一時金を受け取れる。

- ・医療費控除で税金を最大200万円節約できる。

- ・病気の治療費を半分以下にすることができる。

- ・介護費用を1/10にすることができる。

多くの人が、こうした社会保障制度を知らずに民間保険に入ってしまい、 気付かないうちに大きく損をしています。

そこで、無料EBookで、誰もが使える絶対にお得な社会保障制度をお教えします。

ぜひダウンロードして、今後の生活にお役立てください。

関連記事

-

相続税対策と生命保険|一時払い終身保険、生前贈与と保険の合わせ技など

相続税は2015年の税法改正以降、課税対象となる人が大幅に増え、今まで以上に人々の関心を集めるようになりました。 家や土地をはじめ、相続遺産が多い富裕層であるほど、真剣に相続税対策に取り組む必要が出てきます。 そこで、生命保険を使ったスキームが

-

2015年の税法改正によって増税された相続税。 相続税は、これからも引き上げられる可能性があります。 また、遺産相続には税金以外にも様々な問題があり、特に準備をせずにその時を迎えてしまうと、大きなトラブルになってしまうかもしれません。 そ

-

小規模宅地等の特例|相続税評価額を最大80%抑える活用のポイント

相続する土地の評価額が高い場合、相続税も高額となり、相続人に大きな負担となることがあります。 特に都心部など地価価格が高額な地域にお住まいの方の場合、自宅の土地建物に多額の相続税が発生し、大きな負担になることも考えられます。 しかし、「小規模宅地等の特

-

あなたは、遺留分、つまり相続人の最低限の相続分が受け取れなくなっており、そのことについてフォローもしてもらえない状態で、遺留分減殺請求について調べていることと思います。 遺留分減殺請求権は、遺留分が受け取れない場合、つまり遺留分の全部または一部が他の

-

生前贈与をした場合、贈与税がとられ、相続税より高くつく場合が多くなっています。 ただし、上手に使うと、かえって節税できることもあります。 ここでは、生前贈与で税金を節税できる3つのケースについて解説しています。 贈与・相続したい財産が手元

-

不動産小口信託受益権を活用し相続対策と資産運用を同時に行う方法

相続または生前贈与においては、現金そのままの形よりも不動産にした方が、相続税・贈与税の負担は抑えられます。 中でも「不動産小口信託受益権」のスキームを利用することで、不動産収入を得ながら、同時に相続税の節税を行うことが可能です。また、小口化して分割し

-

あなたは、相続税の負担を軽くするための制度の一つとして、「基礎控除」の枠の活用を考えていることと思います。 基礎控除の枠は、基本的には法律で固まっているもので、あなたの意思で増減できないものです。なので、その範囲をはっきりさせておくことは、相続税対策

-

あなたは、ご家族にかかる相続税の負担を軽くしてあげたいとお思いになり、そのための対策として、「暦年贈与」の活用をお考えになっているのではないかと思います。 暦年贈与(贈与税の基礎控除)は端的に言えば、年間110万円まで贈与した、つまり無償で譲り渡した

-

法定相続分は、遺言等が残されていなかった場合に、各相続人が遺産を相続できる割合です。 円満な相続のためには遺言を残していただくことを強くおすすめしますが、そのためには、遺言がない場合の法定相続分についてしっかり理解しておくことがスタートとなります。

-

あなたは、ご自身に万一のことがあった場合の相続の際の遺産の分け方をどうしようかとお考えになって、「寄与分」についてお調べになっていることと思います。 寄与分は、言ってみれば、ご家族の中に、あなたの事業の成功に貢献した方とか、あなたの病気療養や介護の世