中小企業が会計の際に悩むポイントの1つが、交際費の取り扱いです。

取引先との付き合いが多い場合、どうしても交際費がかさんでしまうこともあるでしょう。

交際費のルールの適用次第では、税金を必要以上に支払うことになってしまうこともあるので注意が必要です。

ここでは、そもそも交際費とは何かといったおさらいから、中小企業において交際費を損金算入するためのルールについて解説しています。

The following two tabs change content below.

私たちは、お客様のお金の問題を解決し、将来の安心を確保する方法を追求する集団です。メンバーは公認会計士、税理士、MBA、CFP、相続診断士、住宅ローンアドバイザー、行政書士等の資格を持っており、いずれも現場を3年以上経験している者のみで運営しています。

1.はじめに – そもそも交際費とは?

交際費を経費に落として節税する方法を税理士が解説【会議費と広告宣伝費との違いは?】

交際費がどのように損金として認めてもらえるか知る前に、そもそも交際費とはなにかを簡単に振り返っておきましょう。

この定義が曖昧であると、交際費の損金算入のルールを正しく理解できないからです。

交際費の法律上の定義とは「その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用」です。

簡単にいえば、取引先を接待(おもてなし)した場合の費用のことを交際費といいます。

具体期に交際費として認められるのは、取引先をもてなすのに使った以下のような費用です。

- 飲食店での飲食

- お中元・お歳暮

- 結婚祝い金・香典

- 旅行・観劇などへの招待

原則的に交際費は損金としては認められません。

かえって交際費は会社の利益と一緒に課税される対象となります。交際費という余分な支出を減らさせ、その分資金力を強化させたいという政策的な目的があるためです。

そうはいっても、どうしても必要となる交際費も存在します。

そこで、特例として後述するいくつかのルールにあてはまる場合に関しては、交際費を損金へ算入できることになっています。

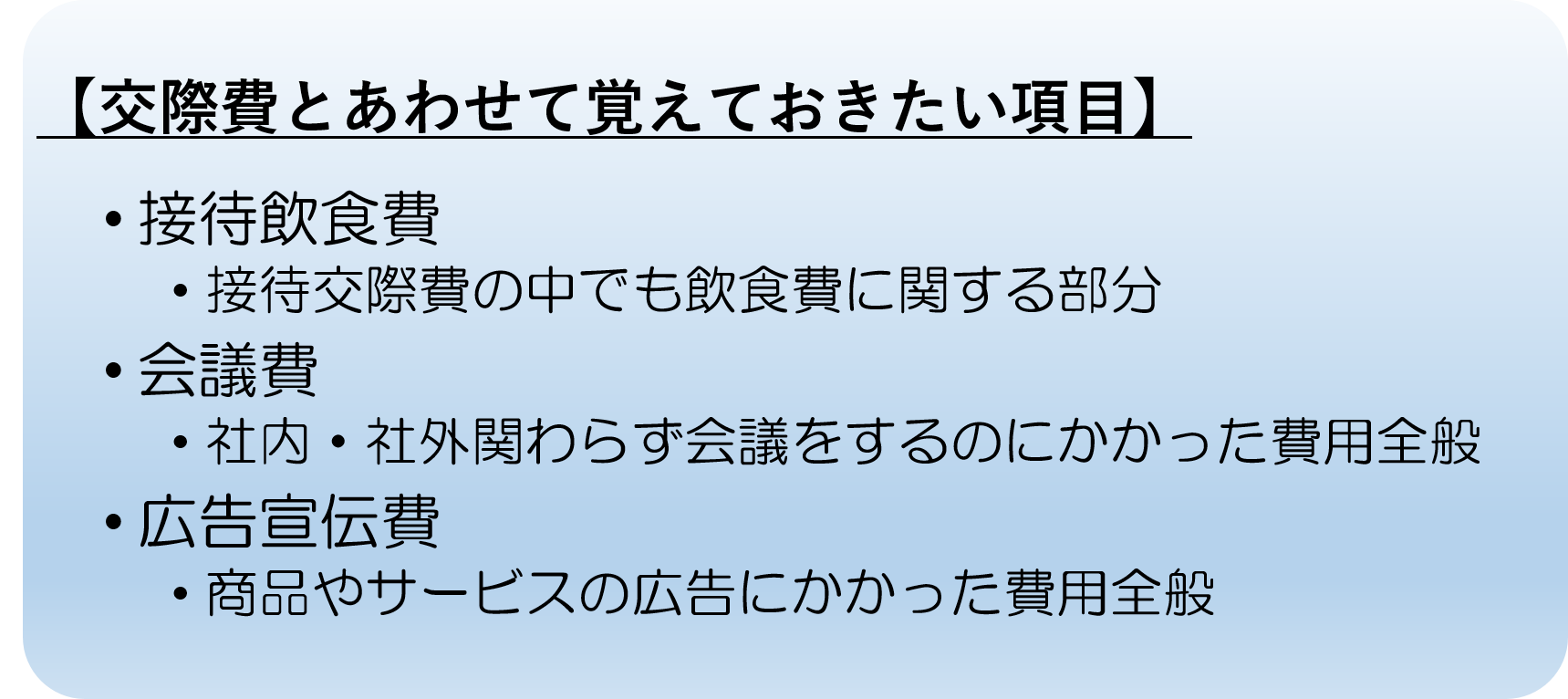

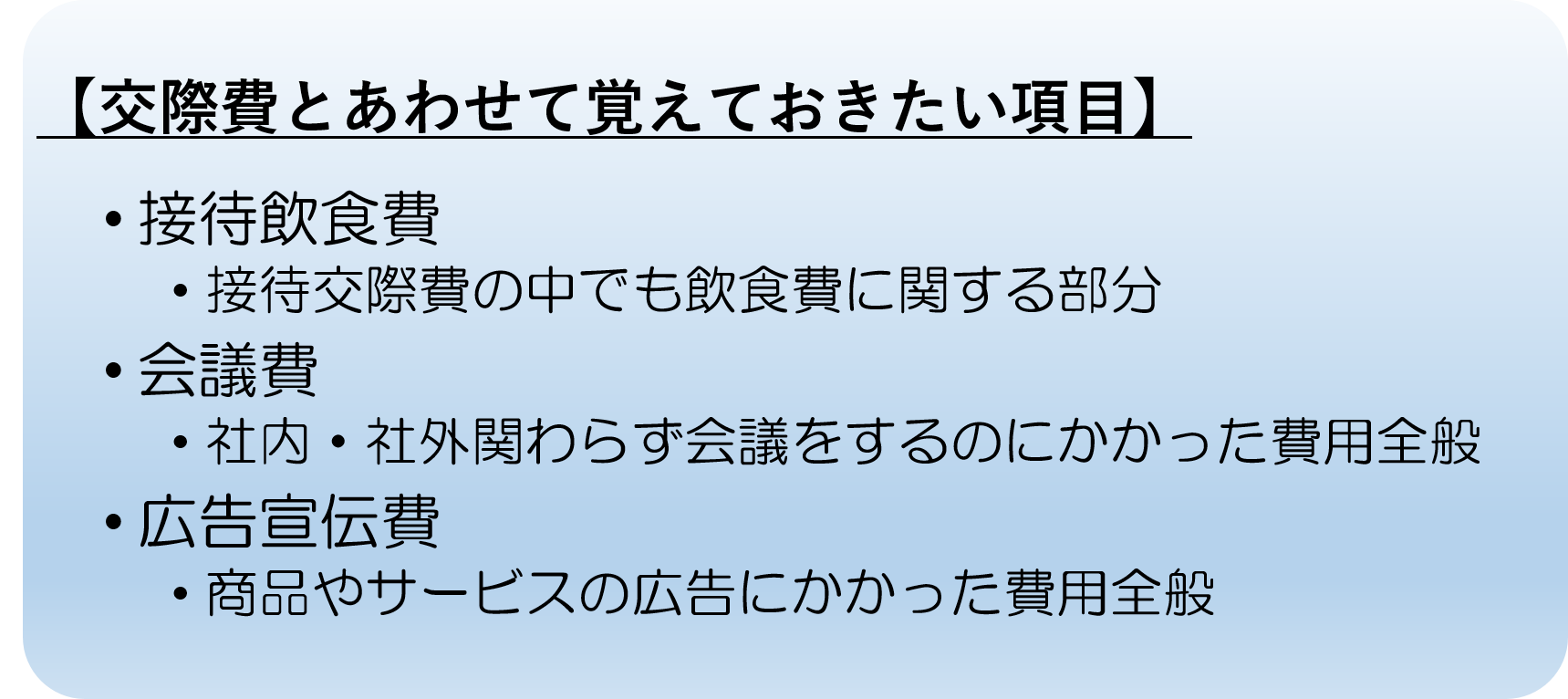

2.あわせて覚えておきたい「接待飲食費」「会議費」「広告宣伝費」

交際費とあわせて覚えておきたいのは「接待飲食費」「会議費」「広告宣伝費」です。

これらは、交際費を損金にできるか否かを検討するときに、重要になってきます。

まず接待飲食費とは交際費のなかでも飲食に関わるものをさします。

たとえば、取引先を接待した際の飲食費が接待交際費です。

次に会議費とは文字通り会議の際にかかった費用のことで、たとえば取引先と会議をした際にかかった飲食代については、交際費ではなく会議費として全額を損金とすることができます。

最後に広告宣伝費とは、商品やサービスを販売する目的で宣伝に使った費用全般をさします。

広告宣伝費はその全額を損金として計上することが可能です。

たとえば、取引先にカレンダーなどの品物を送った場合でも、それが商品宣伝のため不特定多数に送ったものの一部であれば、交際費ではなく広告宣伝費として全額損金にできるわけです。

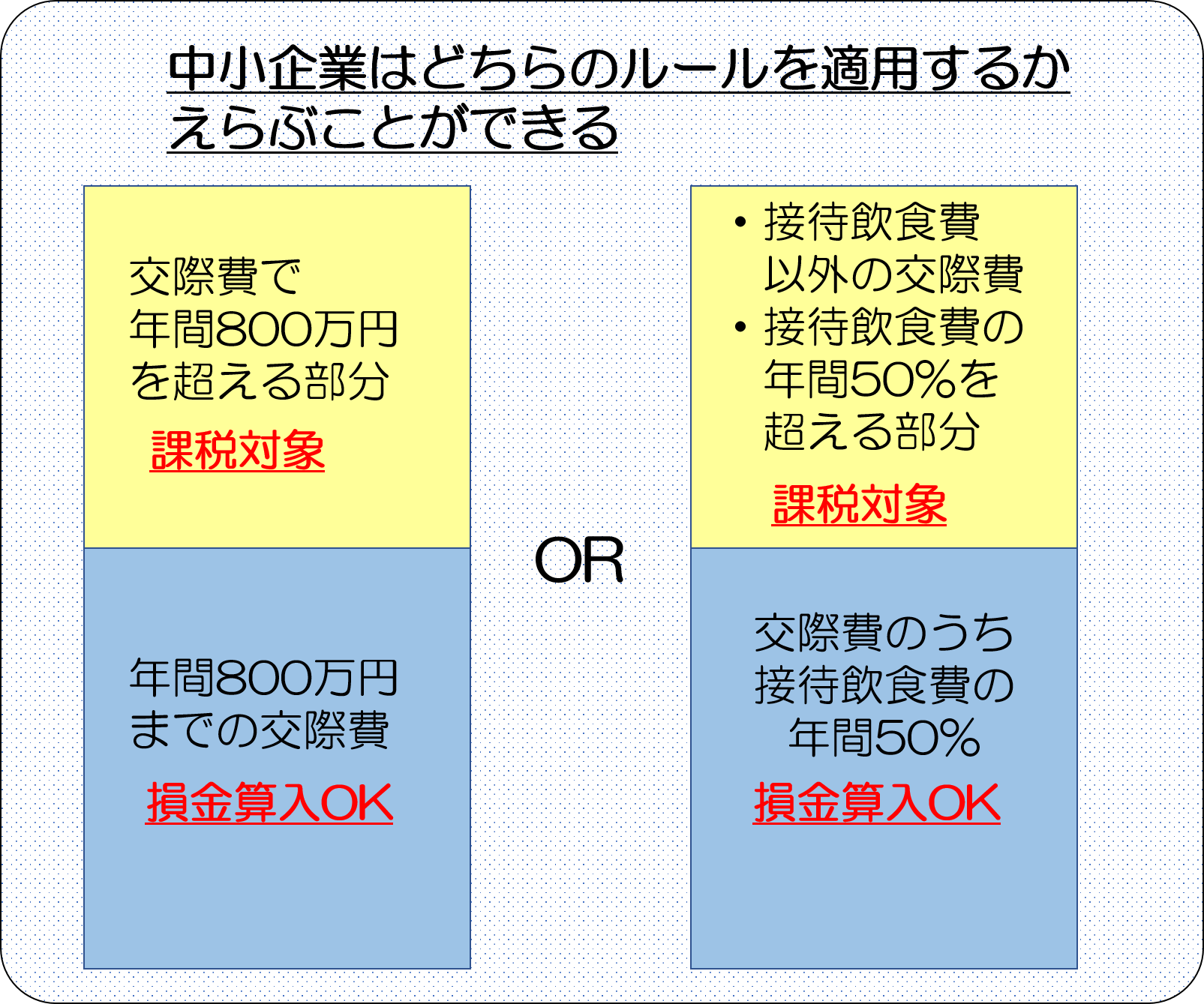

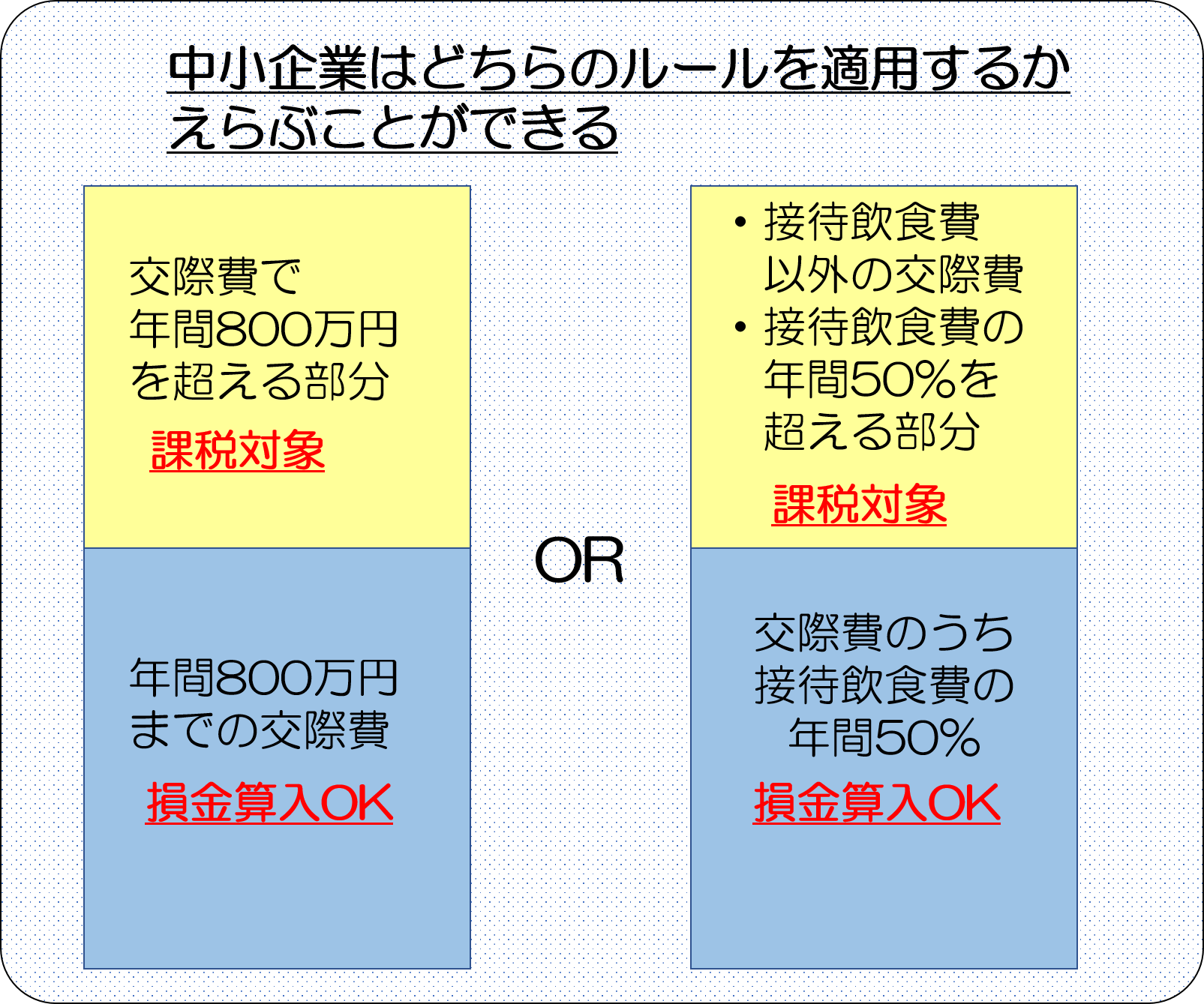

3.中小企業は交際費の扱いを2種類のうちから選択できる

繰り返すように、原則的には交際費は損金にできないことになっています。

しかしながら、資本金が1億円以下の中小企業については、特例として以下の表にあげる2つのいずれの方法で交際費の一部もしくは全部を損金にできる(損金に算入できる)ことになっています。

- 交際費のうち年間800万円までを損金に算入(それ以上は課税対象)

- 交際費のうち接待飲食費の年間50%を損金に算入(それ以外の交際費は課税対象)

このようなルールで交際費を損金にできるのは、中小企業にとってはありがたいところです。

ちなみに「交際費のうち接待飲食費の50%を損金に算入」というルールについては、大企業でも適用可能です。

3-1.基本的には「年間800万円まで全額損金」がおすすめ

次に「年間800万円まで」「接待飲食費の年間50%」どちらのルールをえらべばよいかですが、基本的には「年間800万円まで全額損金」のルールを選ぶことをおすすめします。

理由は簡単で、中小企業で交際費が800万円をこえることはほぼないと想定されるからです。

3-2.「接待飲食費の年間50%を損金」をおすすめする場合は?

「接待飲食費の年間50%を損金」ルールの適用をおすすめするのは、接待飲食費が1,600万円を超えるようなケースです。

このケースでは、「年間800万円まで全額損金」よりも「接待飲食費の年間50%を損金」をえらんだ方が損金にできる交際費は増えます。

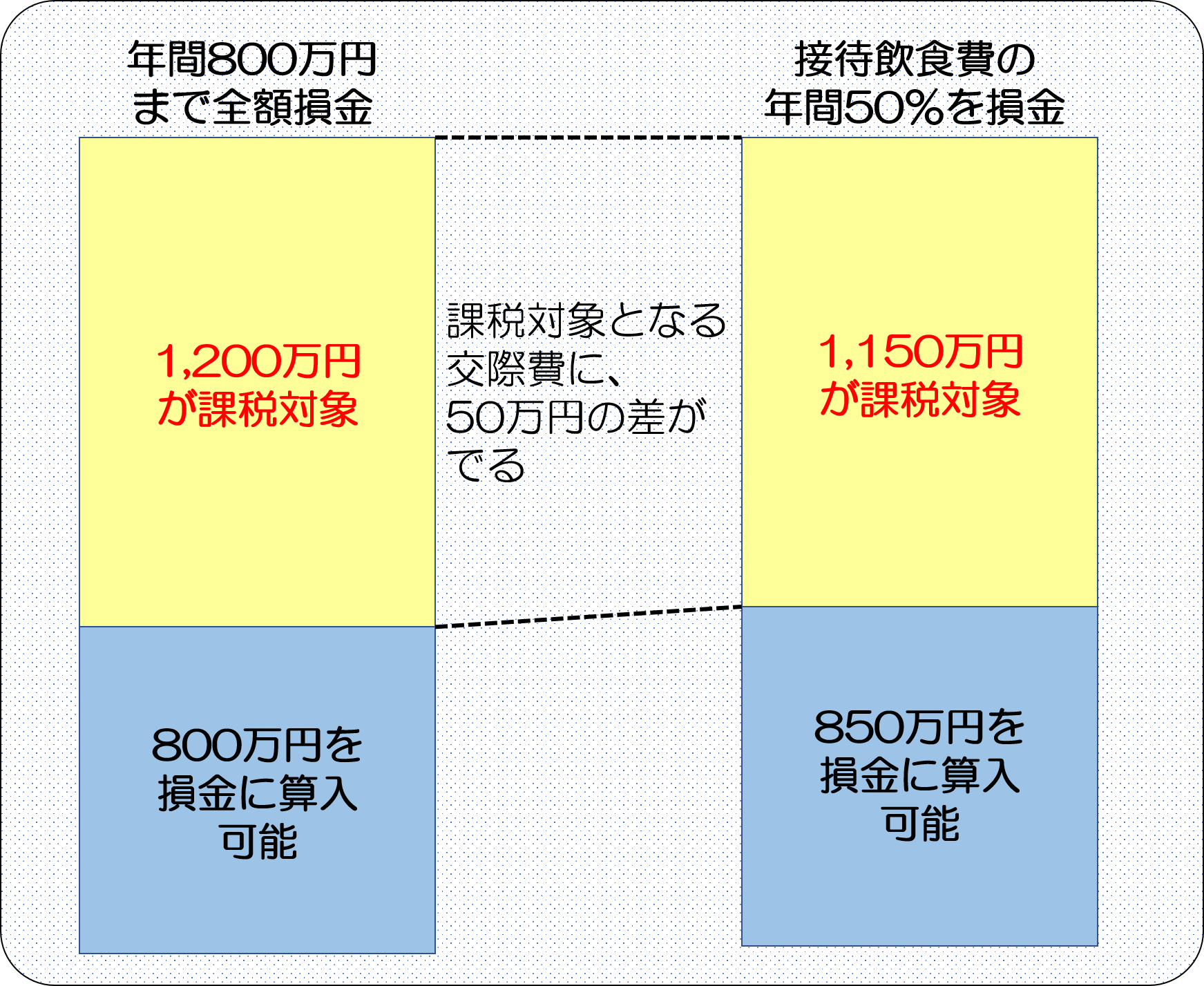

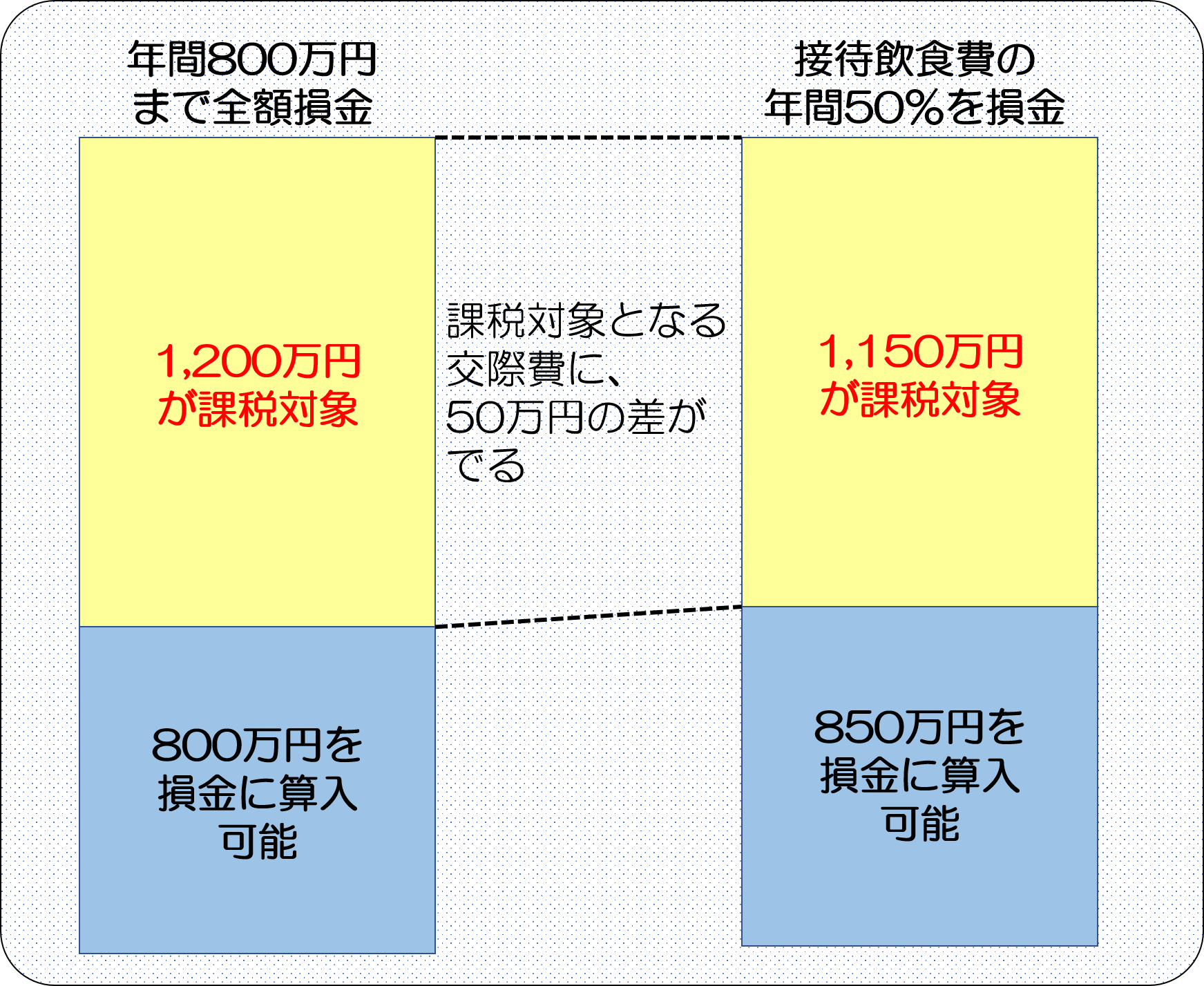

一例として、以下のようなケースを考えてみましょう。

- 年間の接待飲食費:1,700万円

- 年間の接待飲食費以外の交際費:300万円

この例では、交際費の合計は年間2,000万円となり、それぞれのルールで損金とできる額、課税対象となる額は以下の通りです。

■「年間800万円まで全額損金」ルール

- 損金にできる金額:800万円

- 課税対象となる金額:2,000万円-800万円=1,200万円

■「接待飲食費の年間50%を損金」ルール

- 損金にできる金額:1,700万円×50%=850万円

- 課税対象となる金額:2,000万円-850万円=1,150円

ご覧の通り、この場合では「接待飲食費の年間50%を損金」ルールを適用した方が、課税対象となる交際費の金額が50万円少なくなります。

4.交際費でなく会議費や広告宣伝費とするべき場合

支払った費用によっては交際費ではなく、全額を損金にできる会議費や広告宣伝費とすることも可能です。

ここではそのルールについて1つずつ解説します。

4-1.接待飲食費が5,000円以下の場合は会議費として全額損金にすることも可能

繰り返しになりますが、会議のために使った費用については、社内外の会議問わずその全額を損金とすることが可能です。

会議費とは、貸会議室や資料代・印刷代のほか、会議で提供される飲み物・茶菓子・弁当などの代金も含まれます。

ただし会議に限らず取引先と食事をした際に、その飲食代が1人あたり5,000円以下だった場合には交際費ではなく会議費として計上できることになっています。

付き合いで取引先と飲食をした場合、その飲食費が5,000円以下なら「取引先と会議しているのと同じ」とみなしてもらえるということですね。

取引先と飲食をすることが多い中小企業は、このルールを覚えておくとよいでしょう。

なおこの場合の飲食代を会議費として計上するためには、領収証やレシートなどに以下の要件が記録してあることが条件です。

- 飲食をした年月日

- 取引先の会社名・担当者名

- 自社の担当者名

- 参加した人の数

- 費用の金額

- 飲食店、料理店などの名称と所在地

4-2.広告宣伝費として全額損金にできる場合もある

たとえば取引先にお中元・お歳暮などの贈り物をした場合は、交際費として扱われます。

ただし年末に自社のカレンダーを取引先に配ったり、試供品を渡したりする場合は交際費ではなく広告宣伝費として全額を損金とすることが可能です。

違いは広告宣伝のために「不特定多数におくるものだったか」否かです。

広告宣伝費にできれば、交際費の圧縮につながるので覚えておくとよいでしょう

まとめ

中小企業は、交際費を年間800万円まで全額損金とするか、交際費のうち接待飲食費の50%までを損金とするかを選ぶことが可能です。

基本的には「年間800万円まで全額損金とする」ルールを選ぶことをおすすめしますが、年間の接待飲食費が1,600万円をこえるような中小企業では、「接待飲食費の50%までを損金とする」ルールをえらんだ方が節税につながります。